La subida vertical de los principales índices durante la segunda parte de la semana fue acompañada de forma amplia por prácticamente todos los sectores. Salvo servicios de comunicación (XLC), que perdió 0,9%, la media del resto de sectores del S&P 500 tuvieron una revalorización del 2,1%. Este rebote se produce en un contexto macro cada vez más débil -la Fed de Atlanta actualizó el viernes 15 su estimación de crecimiento para el tercer trimestre, que se redujo una semana más hasta el 1,2%, cuando hace tan sólo 3 meses, su estimación superaba el 6%, y una economía china en clara ralentización-, una campaña de resultados muy positiva, y un escenario de subidas de tipos de interés en 2022 que los mercados comienzan a cotizar con probabilidades muy altas.

La curva de tipos de interés también cedió durante la semana, pasando la rentabilidad del T-Note con vencimiento a 10 años del 1,61% hasta el 1,52% en el que cerró el jueves. Sin embargo, creemos que es más destacable la subida experimentada al día siguiente hasta el 1,59%, algo que parece pasó desapercibido para unos inversores que provocaron un cierre en máximos de la sesión y de la semana. Este incremento de la rentabilidad pensamos que es probable que deje ver sus efectos durante las próximas sesiones. En caso de superar 1,65%, aumentarían los riesgos para la renta variable.

Por último, el índice CBOE VIX de volatilidad, que cerró la semana en 16,3, consiguió dejar atrás el nivel clave de 18,5 que dos semanas antes habíamos marcado como fundamental, ya que marcaba el final del cambio de régimen de volatilidad que se había producido la semana del 12 de julio. El escenario de mayor calma para los mercados depende de las siguientes dos condiciones: por un lado, que el índice VIX se mantenga por debajo de 17,98; adicionalmente, que el S&P 500 no perfore el rango 4.410-4.415. En caso de vulnerarse estos niveles, el riesgo de caídas aumentaría significativamente.

Flujos netos de efectivo

Lecturas mixtas en el seguimiento de entradas y salidas de dinero durante la semana. Según datos de FactSet (NYSE:FDS), se produjo una importante entrada neta de efectivo por valor de 10.251 millones de dólares en ETFs de renta variable americana, frente a los 2.831 de renta fija, datos que pueden interpretarse positivamente. Contrastan, eso sí, con la retirada de 2.762 millones de dólares de fondos de renta variable americana registrada por Refinitiv Lipper (cuarta semana consecutiva), y la consiguiente entrada de 1.716 millones en fondos de renta fija, si bien esta información sólo dispone de datos hasta el miércoles 13 de octubre. Si observamos lo sucedido de forma agregada en las últimas 4 semanas, veremos que ha salido efectivo de ETFs de renta variable americana por más de 24.500 millones de dólares, frente a la entrada en renta fija de superior a los 10.600 millones, lo que explica, en buena medida, la volatilidad vivida por los mercados desde los máximos del 6 de septiembre.

En la primera semana de noviembre, se cerrará la ventana de black out de recompras de acciones para el 80% de las compañías americanas y, como saben, es una variable tan significativa como los flujos de efectivo que entran y salen de las instituciones de inversión colectiva.

Por otro lado, en el mercado de derivados, los inversores institucionales habrían continuado con la reducción de exposición en bolsa por un 0,4%, que fundamentalmente habría tenido como destino sus posiciones en renta fija y commodities. El oro habría incrementado su peso en la cartera en un 0,1%, que debe sumarse al 0,9% de la semana anterior.

En conjunto, las principales partidas de la cartera de derivados de los inversores institucionales mostrarían la siguiente exposición neta: renta variable, 76,9%; renta fija, 11,2%; y materias primas, 9,1%.

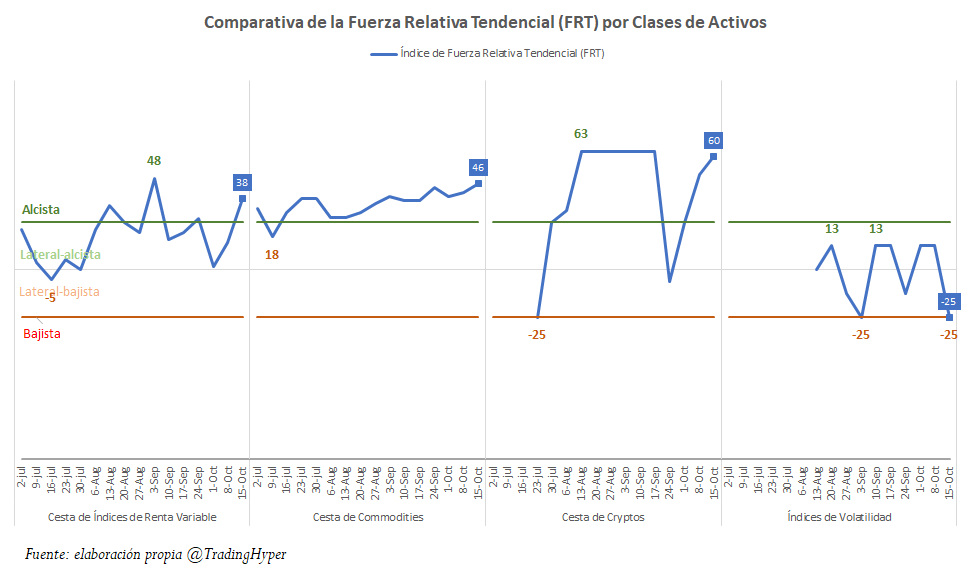

Seguimiento de la Fuerza Relativa Tendencial

Después de 6 semanas, y fundamentalmente por la recuperación de las últimas dos sesiones de la semana, la FRT de los índices de volatilidad implícita roza de nuevo la zona bajista, lo que denota mayor tranquilidad por parte de los inversores. No obstante, dada la verticalidad de la subida, no sería de extrañar un rebote en el índice del VIX durante la primera mitad de la semana.

El mismo tiempo es el que ha tardado la FRT del conjunto de los índices de renta variable en recuperar la zona alcista, que ha experimentado una subida nada desdeñable de 19 puntos. A pesar de ello, materias primas y cryptos siguen siendo las clases de activos más positivas de las últimas semanas. La aprobación por parte de la Securities and Exchange Commission (SEC) del primer ETF referenciado a futuros de Bitcoin hizo que la crypto más importante por capitalización superase la cota de los 61.000 dólares. La inestabilidad vivida últimamente no ha hecho mella en la FRT de las materias primas de energía, que terminó la semana repitiendo lectura en 57. Algo de fuerza perdieron las materias primas de alimentación, que pasaron de 50 a 31, mientras los Metales Preciosos experimentaron una importante recuperación hasta alcanzar una FRT muy positiva en 56, lo que parecería consistente con lo comentado anteriormente en relación con los movimientos de efectivo.

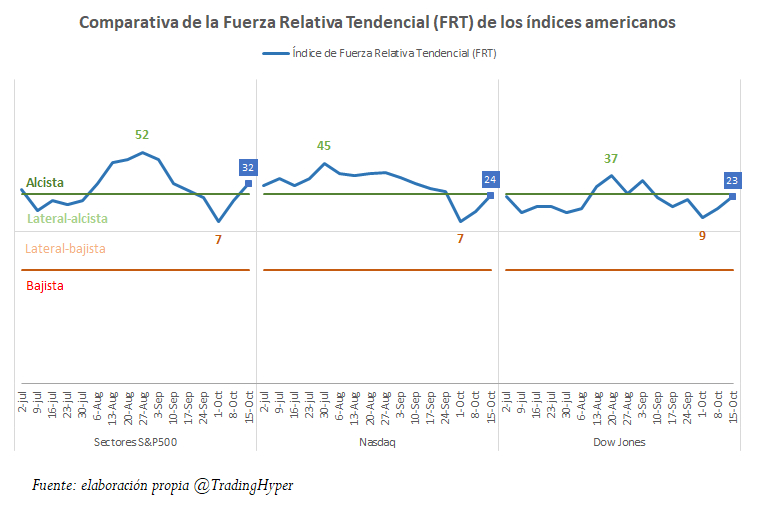

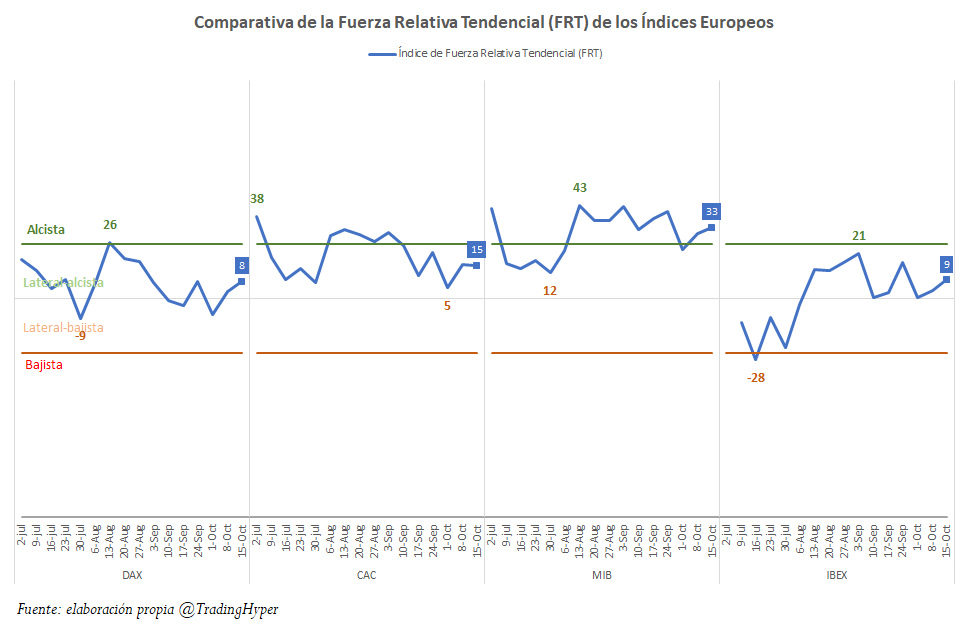

Entrando en el detalle de la renta variable, la semana pasada destacamos especialmente el hecho de que la FRT de la cesta de índices asiáticos entrara en positivo. Durante las últimas 5 sesiones, esta región ha llegado al nivel de 25, por lo que roza ya la tendencia alcista. La recuperación durante la semana del Nikkei superior al 4%, así como las subidas del Hangseng y de China A50 son en gran parte responsables de importante subida de la FRT. Los índices europeos muestran la lectura más positiva (+46), seguida por los americanos (+38), ambas regiones en zona alcista.

Actualización de los niveles críticos

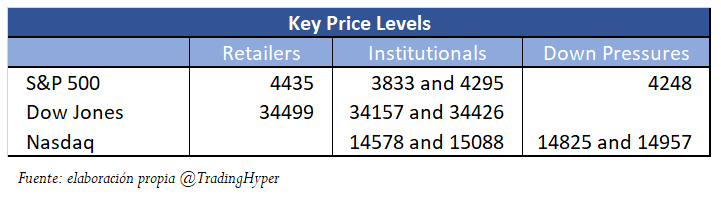

Los principales cambios experimentados por los niveles críticos vienen fundamentalmente por los inversores minoristas, que han tomado posiciones limitadas en el Dow Jones de Industriales y el S&P 500. El Nasdaq no muestra cambios respecto de la semana anterior. Es consistente con el indicador NAAIM que muestra cómo la exposición media de los gestores activos en renta variable ha descendido esta semana hasta el 64,5%. Los hedge funds han aprovechado para cerrar una parte muy relevante de sus posiciones cortas en el S&P 500, algo que ha contribuido a la verticalidad de la subida experimentada, mientras que los minoristas han abierto tímidas posiciones largas. En suma, parece que los inversores institucionales se están mostrando menos confiados en este último rebote, sobre todo si lo comparamos con los experimentados durante el resto del año donde tomaron un rol más activo.

Mientras no se pierdan los niveles 34.426 del Dow Jones, 4.295 del S&P500 y 14.578 del Nasdaq, apoyaríamos la idea de continuación de la tendencial principal. Decíamos la semana pasada que mientras el Nasdaq no se situase por encima de 15.088, esperaríamos mayor debilidad relativa frente al Dow Jones y S&P 500. La semana ha cerrado por encima de este nivel, con una recuperación porcentual (+2,7%) sensiblemente superior a la del S&P 500 (+1,9%) y del Dow Jones (+1,6%).

¡Buena semana y buenas inversiones!