-

Home Depot se ha beneficiado de algunos aspectos de la pandemia del coronavirus, sobre todo de la fuerte apreciación de los precios de la vivienda en los últimos dos años.

-

Con una caída del 22% en lo que va de año, la valoración asignada a las acciones de HD es más razonable, pero sigue siendo cuestionable

-

Es posible que Home Depot sea una empresa tan dominante que estos riesgos no se materialicen, pero los inversionistas deben estar atentos

En el año fiscal 2022 (que finaliza en enero del próximo año), se espera que Home Depot (NYSE:HD) genere aproximadamente 156,000 millones de dólares en ingresos. Eso proviene de la estimación promedio de Wall Street, que a su vez se informa de la directriz de Home Depot para el crecimiento de las ventas en las mismas tiendas de aproximadamente el 3% este año.

En el año fiscal 2019, los ingresos de Home Depot ascendieron a 110,000 millones de dólares, lo que significa que la empresa ha añadido aproximadamente 46,000 millones de dólares en ventas en tres años.

Es una cifra asombrosa. Para ponerlo en contexto, durante los últimos cuatro trimestres, Starbucks (NASDAQ:SBUX) generó solo 32,000 millones de dólares en ingresos. En el mismo periodo, el principal rival de Home Depot, Lowe's Companies Inc (NYSE:LOW), registró unas ventas de 96,000 millones de dólares, apenas el doble del crecimiento en dólares que ha generado Home Depot en sólo tres años.

Incluso en el contexto de la propia historia de Home Depot, 46,000 millones de dólares es excepcional. En la década comprendida entre el ejercicio 2009 y el 19 (una década que comenzó en medio de la crisis financiera), Home Depot sólo sumó 44,000 millones de dólares en ventas. Durante esos diez años, los ingresos crecieron a una tasa anualizada del 5.2%. En los tres años siguientes, el crecimiento se aceleró drásticamente hasta superar el 12% anual.

¿Es Home Depot un ganador de la pandemia?

Este cambio en el crecimiento nos lleva a preguntarnos: ¿por qué no se considera a Home Depot un ganador de la pandemia?

Después de todo, el aumento masivo del crecimiento se debe en gran medida a factores ajenos a Home Depot. De hecho, la empresa sigue ejecutando bien. Ha invertido mucho y con éxito en esfuerzos digitales, y su dominio en el segmento Pro ha mantenido a Lowe's firmemente en el segundo lugar.

Pero incluso el segundo puesto de Lowe's ha visto aumentar las ventas más de un 10% anual en los últimos tres años (suponiendo que sus estimaciones de consenso para los ingresos del año fiscal 22 sean más o menos correctas).

Los vientos de cola de un mercado de la vivienda fuerte y los balances de los consumidores están impulsando gran parte del crecimiento de ambas empresas.

La elevada inflación está impulsando en cierta medida el rendimiento de las ventas de 2022, pero incluso teniendo en cuenta eso, las ventas de Home Depot se han acelerado notablemente con respecto a su ritmo prepandémico.

Ese tipo de crecimiento simplemente no es sostenible. De hecho, las previsiones de Home Depot para este año sugieren que las ventas se van a ralentizar. Dado que los ingresos aumentaron más del 5% en el primer semestre, las previsiones para todo el año sugieren un crecimiento inferior al 2% en el segundo semestre.

El caso de cara al futuro

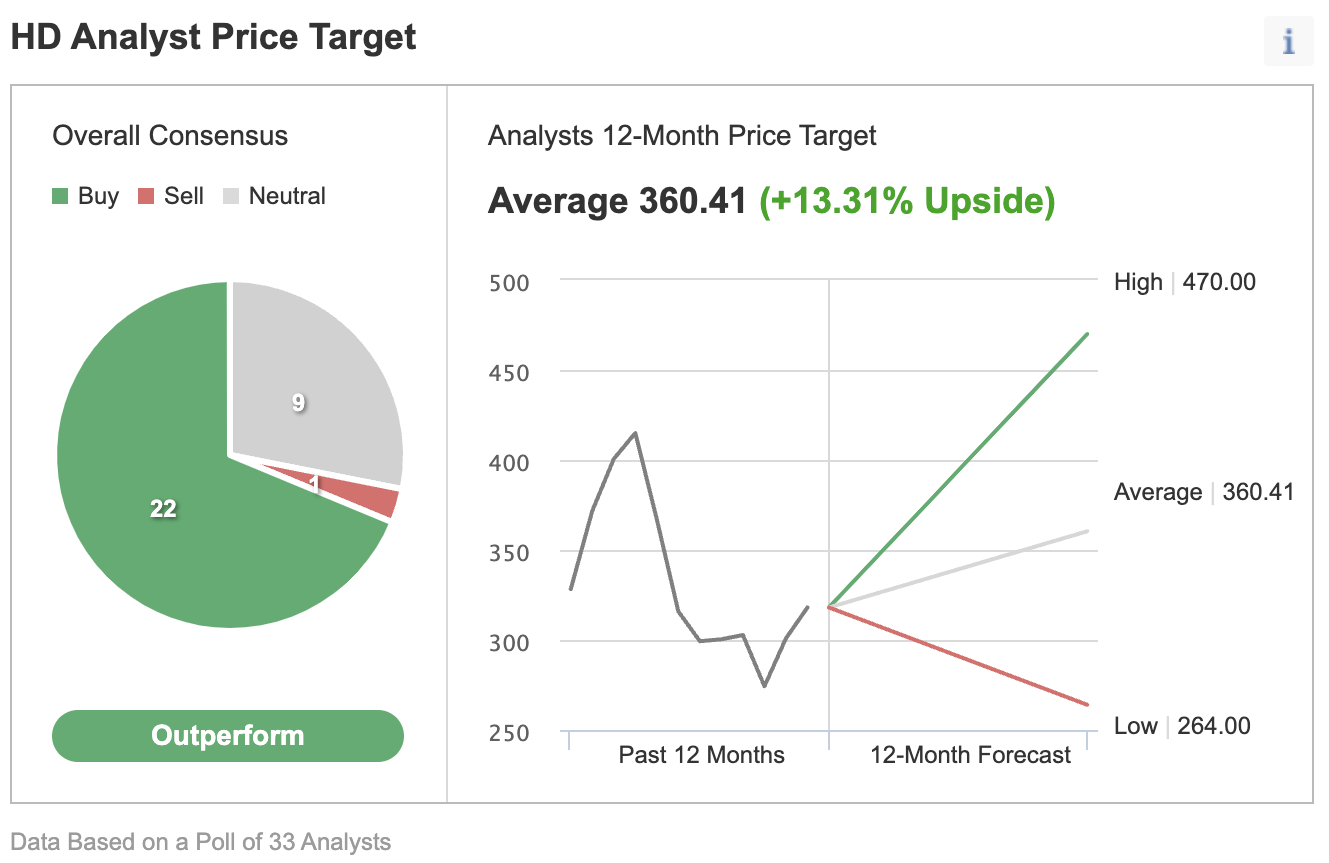

A más de 19 veces los beneficios de este año, las acciones de Home Depot no parecen estar preparadas para la desaceleración. Los inversionistas y los analistas -cuyo precio objetivo medio sugiere un 13.3% de subida desde el precio actual- ven que el crecimiento continúa.

Hay dos razones fundamentales para creer que Home Depot puede seguir creciendo, aunque no al mismo ritmo de los últimos dos años.

La primera, como dijo un analista en la teleconferencia del segundo trimestre, es que el negocio de Home Depot se ha "reorientado". El impulso de la pandemia parece haber quedado en el pasado. A partir de aquí, el minorista puede volver a su patrón anterior a la pandemia de crecimiento constante, aunque algo moderado, de los ingresos y la expansión del margen de beneficios.

La segunda es que el auge del gasto en mejoras del hogar no está necesariamente terminando. Esta fue esencialmente la interpretación de la dirección de Home Depot. El director financiero Richard McPhail señaló que "los consumidores y los clientes son resistentes" incluso en medio de la inflación. El director general Ted Decker citó una estimación interna según la cual los clientes de Home Depot habían visto aumentar su "riqueza" entre 8 y 9 billones de dólares gracias a la revalorización del precio de la vivienda en los últimos años.

Incluso las altas tasas de interés hipotecarias podrían ayudar a Home Depot. Como señaló McPhail, unas altas tasas de interés hipotecarias más altas significan que los clientes son más propensos a permanecer en sus casas. Dado el alto valor de la vivienda, esto, a su vez, conduce a una demanda constante de remodelación.

En otras palabras, Home Depot no es un minorista como Walmart (NYSE:WMT) o Target (NYSE:TGT), los cuales sufrieron una enorme caída de la demanda y un gran aumento de los inventarios cuando volvió la normalidad. Ciertamente, no es Peloton (NASDAQ:PTON) ni otros ganadores de la pandemia, cuyas ventas se desplomaron bruscamente desde los picos de 2020-2021.

El caso alcista es que Home Depot, también, está volviendo a la normalidad. Y lo está haciendo en un momento en que sus clientes están en excelente forma. Esta combinación debería ser suficiente para impulsar el crecimiento de las acciones de HD.

Cuidado allá afuera

Sin embargo, ese caso alcista parece un poco débil. Y el riesgo se pone de manifiesto en una contradicción dentro del argumento de McPhail sobre la combinación de valores de renta variable más altos y tipos hipotecarios más altos.

Son precisamente esas tasas hipotecarias más altas las que amenazan los precios de la vivienda. Parece demasiado simplista decir que las tasas más altas significan que los propietarios actuales no se mudarán porque no pueden conseguir la misma casa por el mismo pago mensual, y que esos propietarios actuales mantendrán el valor de la vivienda actual.

El caso alcista de las acciones de HD se basa en que el mercado de la vivienda se mantenga al menos razonablemente fuerte en medio de las tasas más altas. Es posible que esto ocurra.

Pero las acciones de HD apuestan por un supuesto aterrizaje suave en medio de tasas más altas, mayor inflación y preocupaciones por la recesión. Si ese aterrizaje suave no llega, lo más probable es que las acciones de HD tengan otro tramo a la baja.

Divulgación: En el momento de escribir este artículo, Vince Martin no tiene posiciones en ninguno de los valores mencionados.