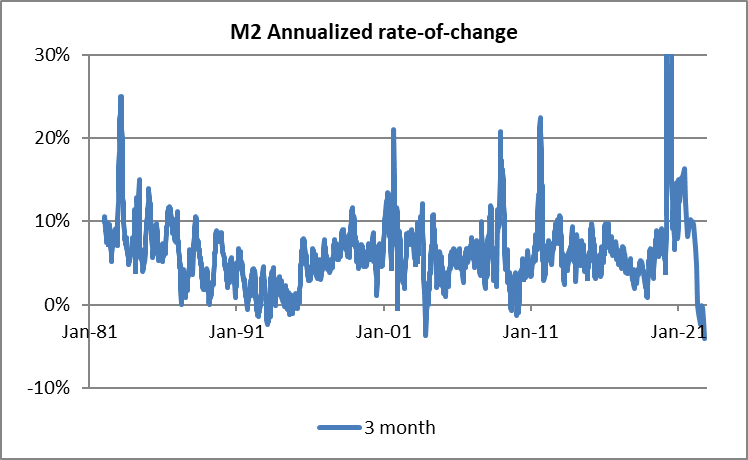

La semana pasada, la Reserva Federal informó que la masa monetaria M2 volvió a descender ligeramente. La tasa de variación interanual se ha reducido a un mísero 1.3%.

Fuente: Bloomberg

No sólo eso, sino que la tasa de variación trimestral anualizada (he truncado el pico en 2020 cuando superó el 60%, ya que eso estropea el gráfico) es negativa por sólo el cuarto episodio en los últimos cuarenta años.

Los observadores atentos se darán cuenta de que esos cuatro episodios corresponden a la recesión de principios de los años 90, la recesión posterior a la burbuja tecnológica, la recesión posterior a la crisis financiera mundial y la recesión inminente posterior al COVID. Esta es una magnífica oportunidad para el debate. ¿Es el colapso del crecimiento monetario lo que causa la recesión? ¿O es la recesión la que causa la desaceleración del crecimiento del dinero?

Los lectores habituales de esta columna sabrán que he sido escéptico en cuanto a que el crecimiento de la masa monetaria se ralentizara de forma apreciable durante mucho tiempo. La razón por la que pensaba que sería así es que imagino que la elasticidad de la demanda de préstamos era menor que la elasticidad de la oferta de préstamos, y aunque unas tasas de interés más altas amortiguarían un poco la demanda de préstamos, estimularían mucho la oferta de préstamos. (Esto podría no ser tan cierto cuando la curva está invertida, en la medida en que los bancos financian préstamos a largo plazo con préstamos a corto plazo).

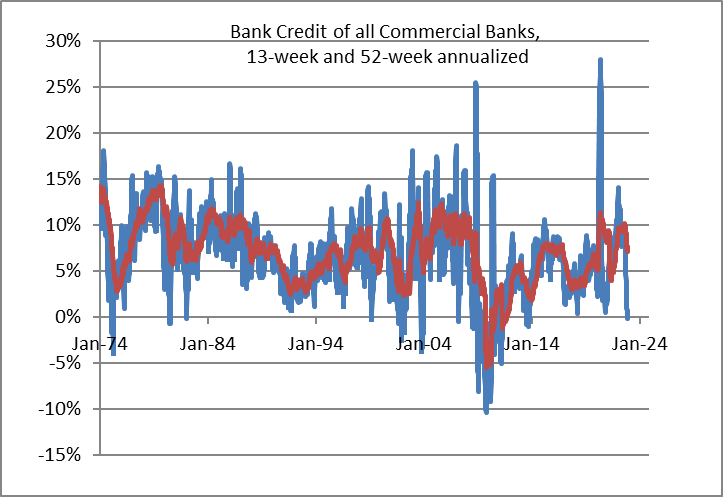

En los "viejos tiempos", cuando la política monetaria funcionaba a través del mecanismo de restricción de las reservas bancarias disponibles, el endurecimiento de la Fed reducía el crecimiento del dinero, pero en un mundo en el que los bancos no están limitados por las reservas, el aumento de las tasas de interés por parte de la Fed no debería tener el mismo impacto en los préstamos bancarios. En cualquier caso, sin embargo, el crédito bancario ahora también se está desacelerando notablemente, con una tasa de variación negativa de 13 semanas por primera vez desde 2011.

Fuente: Reserva Federal con cálculos de Enduring Investments

Entonces, ¿significa esto una mayor cautela bancaria de la que esperaba? O una caída mucho más grave de la demanda de préstamos? Me pregunto si los bancos, aunque no estén limitados por las reservas, están más limitados por el capital de lo que pensaba (si están desajustados, tienen una cartera de préstamos a largo plazo que está bajo el agua en comparación con sus pasivos a corto plazo y la escala de esta pérdida no realizada será significativa en algunos casos). O, tal vez, están siendo más conscientes del crédito (en el momento adecuado del ciclo para serlo) de lo que suelen ser.

Pero en cualquier caso, si la oferta monetaria puede disminuir de forma significativa, significa que el destino final del nivel de precios será más bajo. Aunque la tasa de variación del dinero es nula o negativa, el primer gráfico anterior ilustra que el stock de dinero se mantiene muy por encima de la tendencia anterior, y es el stock de dinero el que determina el nivel de precios. Así, el nivel de precios va muy por detrás del crecimiento monetario anterior, lo que para mí significa que hay un impulso inflacionista en marcha. Pero quizás haya menos impulso del que yo pensaba.

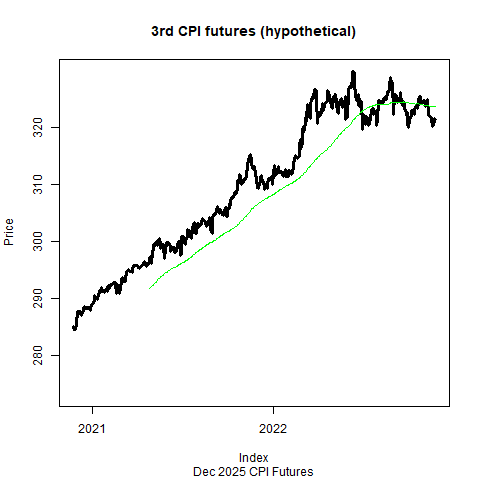

Súper interesante para mí es el comportamiento de los hipotéticos futuros del IPC de diciembre de 2025 (que aún no existen, pero Enduring Investments los calcula basándose en la curva de los swaps de inflación). El gráfico de abajo cubre un periodo de tiempo diferente al del primer gráfico; la parte izquierda de este gráfico recoge básicamente justo después del fuerte movimiento vertical del primer gráfico a mediados de 2020. Compare lo que ocurre con el nivel de precios a futuro indicado por los futuros cuando el stock de dinero se nivela. Es un poco extraño: cuando el stock de dinero deja de aumentar, también lo hace el nivel de precios a futuro implícito en el mercado.

Ahora bien, sigo teniendo dudas sobre el nivel de precios implícito en sí mismo. La valoración del mercado implica que el nivel de precios no cerrará la brecha con el aumento anterior de la masa monetaria. Dicho de otro modo, el precio del mercado sugiere un deterioro permanente de la velocidad del dinero. La velocidad se desplomó junto con el aumento de M2, pero (para mí) no hay ninguna razón para esperar que esa caída sea permanente. Sin embargo, los precios del mercado no están de acuerdo conmigo.

Incluso si usted también está en desacuerdo conmigo, probablemente le convenga tomar una posición larga con ese nivel de precios a futuro. Porque si me equivoco, el mercado ya lo está valorando. Y si estoy en lo cierto, hay un montón de alzas en ese nivel de precios futuro. Siempre busco operaciones en las que "si sale cara, gano; si sale cruz, no pierdo". El precio de mercado de la inflación ahora mismo me parece una oportunidad de este tipo.

Dando un paso atrás...

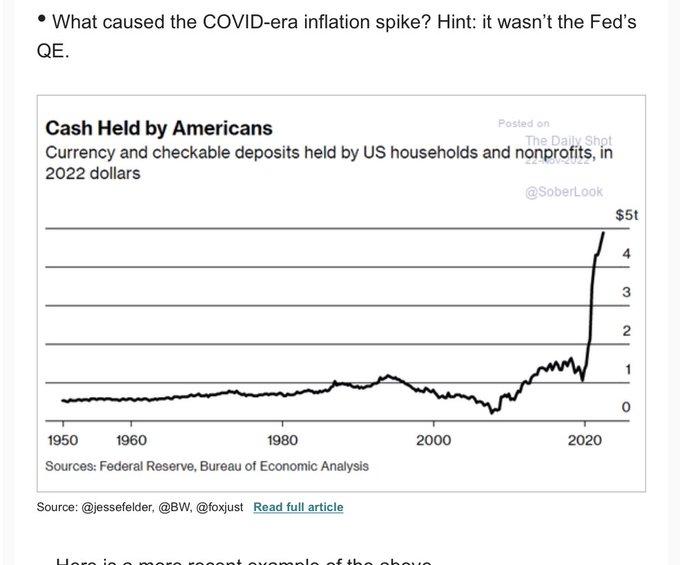

El origen del siguiente gráfico es un poco complicado. El gráfico es de @jessefelder, @BW, y @foxjust, utilizando datos de la Fed y la BEA. Pero la captura de pantalla es de un correo electrónico de The Daily Shot, @SoberLook. Lo presento así porque lo interesante es la "Pista" que se añadió en el correo electrónico.

El escritor plantea la cuestión de qué causó el pico de inflación e "insinúa" que no fue la flexibilización cuantitativa de la Fed. Pero eso es ridículo. La implicación es que la legislatura y el Presidente son los que causaron la inflación, al inyectar billones de dólares en las cuentas de los individuos. Y eso es definitivamente parte de ello. ¿Pero de dónde creen que el gobierno obtiene el dinero para hacer eso? ¿Santa Claus?

Para gastar más de lo que ingresa, el Tesoro necesita pedir dinero prestado. En tiempos normales, el Tesoro obtiene este dinero emitiendo bonos, que son comprados por la población, por los fondos de pensiones, por las empresas, etc. Cuando esto ocurre, la cantidad neta de dinero en efectivo en el sistema no cambia, sino sólo quién lo gasta. Yo habría gastado el dinero en un auto nuevo, pero en lugar de eso, decidí ahorrar para la jubilación y compré un bono. El dinero que envié al gobierno cuando compré ese bono, en cambio, se destina a la construcción de un puente, o se distribuye a los jubilados en los pagos de la Seguridad Social, etc. Pero la cantidad total de efectivo en el sistema no cambia.

En este caso, sin embargo, el gobierno emitió un bono que fue comprado por la Fed. La Reserva Federal no necesita sacar dinero de su stock de ahorros; simplemente crea ese dinero con una anotación contable. Y eso significa que el stock total de efectivo aumenta en relación directa con la cantidad de reservas que el banco central está creando. Así que aquí va una pista: la inflación no se habría producido sin el estímulo monetario. Tal vez le interese saber que desde febrero de 2020, la cantidad total que el balance de la Fed se expandió fue de unos 4.8 billones de dólares. Es interesante cómo funciona eso, ¿no?

Divulgación: Mi empresa y/o los fondos y cuentas que gestionamos tienen posiciones en bonos indexados a la inflación y varios productos de futuros financieros y de materias primas y ETFs, que pueden ser mencionados de vez en cuando en esta columna.