La semana ha estado marcada, como no podía ser de otra manera, por la reunión del Comité de política monetaria de la Reserva Federal (Fed), así como por el conflicto en Ucrania.

Cada vez está más claro que la Fed no solo se despide de los tipos de interés en niveles mínimos, sino que, además, empieza a acercar la primera subida, que apunta para marzo. Es muy evidente que se encuentra “por detrás de la curva”, es decir, a la zaga de la tendencia de la inflación y, por ende, a la zaga de las expectativas. Y no solo en lo que respecta a las políticas de tipos, sino también a la normalización del balance del banco central, muy hinchado por las compras de bonos. En este sentido, una cuestión que apenas se considera es la siguiente: hasta qué punto la Reserva Federal está también dispuesta a permitir una mayor volatilidad en los precios y a dejar que la “put de la Fed” (implementada por primera vez en los tiempos del expresidente Alan Greenspan), pase a estar más “out of the money” de lo que los mercados están acostumbrados. Se trataría de un paso adelante importante, puesto que las opciones de venta gratuitas no solo distorsionan el precio del dinero –y, por tanto, a largo plazo, toda la estructura de precios–, sino también las preferencias de riesgo y, en consecuencia, las decisiones de inversión en conjunto.

Tras la reunión de la Fed, la atención se centra ahora aún más en el Banco Central Europeo (BCE). No valen las medias tintas. La política monetaria es una cuestión de confianza, y la confianza no debe ser socavada por la sospecha de que los objetivos de política fiscal prevalecen. Como escribió el Premio Nobel Friedrich August von Hayek en su libro de 1960 Los fundamentos de la libertad: “Una política monetaria independiente de la política fiscal es posible siempre que el gasto público represente solo una parte relativamente pequeña de todo el gasto y que la deuda pública (y especialmente la deuda a corto plazo) represente solo una pequeña parte del volumen total de deuda”. Esto sigue siendo plenamente válido.

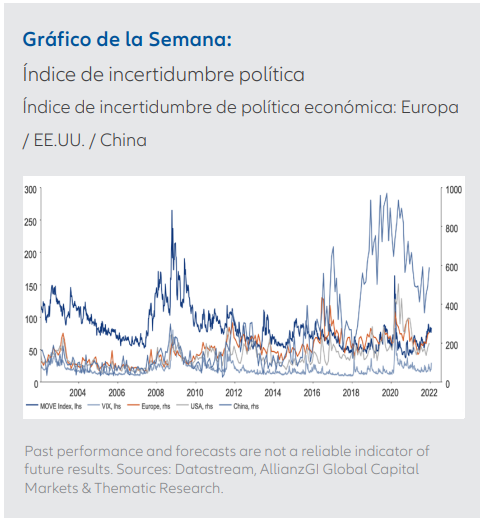

Pese a todo el nerviosismo por la subida de los tipos y de los rendimientos de la renta fija, está claro que los tipos de interés negativos y los rendimientos reales negativos siguen dominando el panorama (véase el gráfico de la semana).

En cuanto a la economía, los indicadores de confianza más recientes han mostrado un panorama desigual. Mientras que el

índice Markit de gestores de compras de Estados Unidos cayó bastante más de lo previsto, el de gestores de compras del sector manufacturero de la zona euro sorprendió positivamente, principalmente gracias a la evolución en Alemania. En Reino Unido, se mantuvo estable. En conjunto, esto parece indicar que las economías están lidiando con la variante ómicron de maneras muy distintas.

Claves de la próxima semana

En la quinta semana del año, los mercados volverán a verse inundados por una serie de datos económicos. A principios de la semana, destacarán el producto interior bruto de la zona euro y los precios al consumo de Alemania, así como la confianza de los consumidores de Japón y el índice de gestores de compras de Chicago en EE. UU. Los seguirán los precios al consumo de la zona euro y sus Estados miembros, que seguramente suscitarán de nuevo especulaciones sobre el rumbo del BCE. Aunque es probable que el techo de la inflación se esté acercando, ya que algunos efectos de base están llegando a su fin, todavía no se ha alcanzado. Tampoco está claro aún si la evolución de los precios volverá a tocar fondo o si se estabilizará, tal y como prevemos. También está prevista la decisión del Banco de Inglaterra sobre los tipos de interés oficiales. El banco central británico ya ha adoptado un rumbo más restrictivo. Otros datos que se publicarán que deberían ser de especial interés son el índice ISM de servicios, los nuevos pedidos y la evolución del empleo en Estados Unidos. En particular, el mercado laboral estadounidense puede considerarse un importante indicador adelantado de las presiones inflacionistas.

En conjunto, ha aumentado la intranquilidad, como muestran, entre otros, el indicador “CISS” (“Composite Indicator of Systemic Stress in the Euro Area”) del BCE y el equivalente de la Fed de San Louis, así como el repunte de la volatilidad en los mercados de acciones y de bonos. La situación técnica está agitada. El apetito por el riesgo repunta.

A pesar de todos los trastornos que conlleva una política monetaria más restrictiva, hay dos cosas importantes:

1. Aunque se reduzca un poco, la liquidez sigue siendo abundante, lo que debería favorecer a la renta variable a medio plazo si la economía se mantiene sólida, aunque entretanto es probable que se registren pérdidas temporales.

2. Un banco central que avanza hacia la normalización de la política monetaria está enviando unas señales claras de que considera que la economía y los mercados financieros son suficientemente estables. Esto es un buen signo.

Deseándoles estabilidad en las próximas semanas, se despide atentamente

Dr. Hans-Jörg Naume