- La empresa de redes sociales Snap (NYSE:SNAP) ha perdido el favor de los inversores ante la plétora de obstáculos macroeconómicos y fundamentales.

- Las acciones de SNAP han caído un 77,5% en lo que va de año y un 87,3% desde sus máximos históricos de septiembre de 2021.

- Creo que los inversores de Snap sufrirán más, ya que los resultados del 3T revelarán un aumento de las pérdidas y una reducción de los ingresos.

Ha sido un año difícil para Snap. La empresa con sede en Santa Mónica, California, ha perdido más de dos tercios de su valor ante la tóxica combinación de temores de recesión, desaceleración del gasto en publicidad digital y aumento de la competencia de empresas como TikTok.

La empresa de redes sociales dependiente de la publicidad, que fue una de las grandes ganadoras durante la pandemia, también ha tenido problemas a causa de las medidas enérgicas de Apple (NASDAQ:AAPL) sobre el seguimiento de la publicidad en las aplicaciones de iOS y el impacto de la actual guerra en Ucrania.

Tras alcanzar máximos históricos de 83,34 dólares en septiembre de 2021, las acciones de SNAP cayeron rápidamente hasta mínimos de 9,34 dólares el 28 de julio. Desde entonces, las acciones de Snap han protagonizado un modesto repunte, cerrando en 10,58 dólares el jueves, aunque siguen aproximadamente un 88% por debajo de sus máximos históricos y un enorme 77,5% en lo que va de año.

En los niveles actuales, la capitalización de mercado de la empresa con sede en Santa Mónica, California, asciende a 17.500 millones de dólares. En sus máximos, la valoración alcanzó los 136.000 millones de dólares.

A pesar del fuerte reajuste de su valoración, creo que SNAP es vulnerable a nuevas pérdidas de cara a las próximas semanas, lo que podría hacer que las acciones registraran mínimos prepandemia.

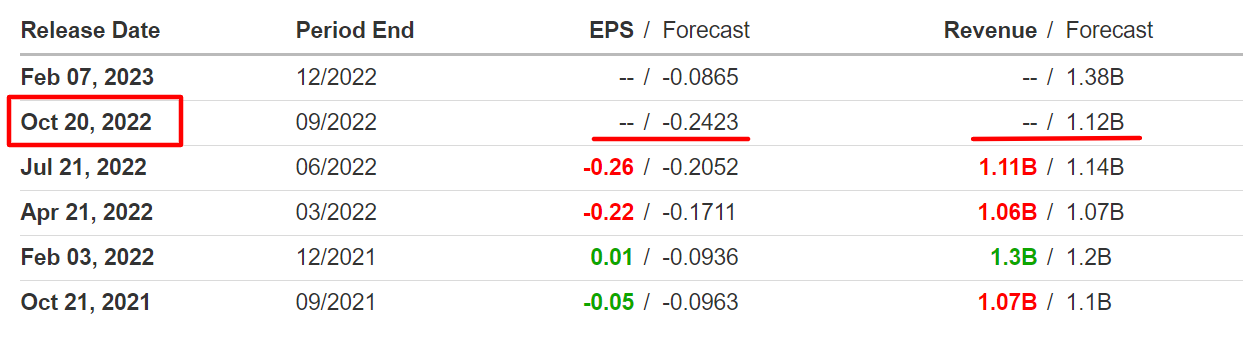

Todo apunta a que el próximo catalizador bajista importante llegue cuando Snap presente los resultados financieros del tercer trimestre tras el cierre del mercado estadounidense del jueves 20 de octubre.

Las estimaciones de consenso prevén que la empresa matriz de Snapchat —que no logró obtener beneficios hasta que salió a bolsa en 2017— presente una pérdida de 0,24 dólares por acción, frente a la pérdida de 0,05 dólares por acción del mismo trimestre del año pasado.

Se prevé que los ingresos aumenten solo un 4,6% interanual, hasta 1.120 millones de dólares, ya que las corporaciones y las pequeñas empresas siguen recortando el gasto en publicidad. De confirmarse, esto marcaría el ritmo más lento de crecimiento de las ventas anualizadas que se haya registrado nunca.

Snap no cumplió las expectativas de crecimiento de beneficios y ventas cuando publicó sus resultados del segundo trimestre en julio, ante el débil rendimiento de su negocio principal de publicidad y la creciente competencia de la app china para compartir vídeos TikTok.

Además, la directiva no proporcionó directrices futuras porque, supuestamente, "la visibilidad a futuro sigue siendo increíblemente complicada".

La compañía de redes sociales continuó anunciando a finales de agosto que planea despedir a aproximadamente el 20% de sus 6.400 empleados en su búsqueda de formas de reducir los costes operativos.

La unidad de ventas de publicidad de Snap también se ha visto zarandeada por la salida del director empresarial Jeremi Gorman que pasará a dirigir anuncios para Netflix (NASDAQ:NFLX). El director de ventas de publicidad para las Américas, Peter Naylor, también se ha marchado como parte de la reestructuración, uniéndose a Gorman en la compañía de vídeo en streaming.

Gorman, que llegó a Snap en 2018, es un ejecutivo muy respetado que anteriormente había pasado seis años en Amazon (NASDAQ:AMZN). Su contratación tenía como objetivo aportar credibilidad al negocio de venta publicitaria de Snap. Naylor fue vicepresidenta sénior de ventas publicitarias de Hulu durante seis años antes de unirse a Snap en 2020.

La marcha de ambos altos ejecutivos de publicidad se considera negativa y se suma a las preocupaciones de los inversores en torno al futuro del negocio publicitario de la empresa de redes sociales.

Conclusión

Creo que los obstáculos del mercado publicitario persistirán durante el resto del año y a principios de 2023, ya que los anunciantes cambian el gasto a canales de mayor rendimiento ante esta difícil economía.

Esto no augura nada bueno para los esfuerzos de monetización de Snap, que probablemente prolongarán su camino hacia la rentabilidad y aumentarán su riesgo de ejecución.

A pesar de la venta masiva que dura ya meses, las acciones de Snap siguen sobrevaloradas, ya que cotizan a más de 28 veces las ventas de este año, lo que las convierte en una opción menos atractiva en el actual entorno del mercado.

Descargo de responsabilidad: En el momento de redactar este análisis, Jesse no mantiene ninguna posición en ninguna de las acciones mencionadas. Los puntos de vista expuestos en este análisis son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.