Por Jose Elías Rodríguez

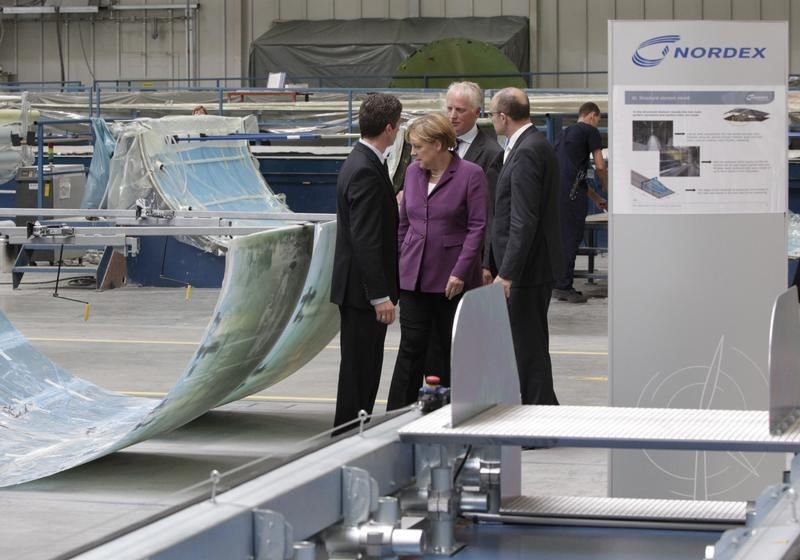

MADRID (Reuters) - El grupo de energías renovables e infraestructuras Acciona (MADRID:ANA) dio el domingo el primer paso en la consolidación del sector internacional de aerogeneradores al anunciar una alianza con Nordex (XETRA:NDXG) que le convertirá en primer accionista del grupo alemán.

Ambas empresas subían con fuerza en las bolsas de Madrid y Fráncfort, arrastrando al alza a otras compañías europeas del sector. Analistas destacaban que aunque Acciona no podrá reducir deuda con la operación, sí le permite aflorar el valor de Acciona Wind Power (AWP) y capturar sinergias.

"(La operación) trae la consolidación que necesitaba el sector de aerogeneradores, permitiendo a Acciona seguir participando en el negocio, pero con mayor escala", dijo BPI en su boletín diario para clientes.

El mercado mundial de aerogeneradores en tierra -que para 2017 podría alcanzar los 45 gigawatios- está muy repartido entre los denominados "jugadores puros" como Nordex, AWP, Gamesa (MADRID:GAM) o Vestas en Europa; empresas chinas como Goldwind o United Power; y grandes conglomerados industriales como General Electric (NYSE:GE) o Siemens (XETRA:SIEGn).

VENTA DE AWP PROCURA FUERTES PLUSVALÍAS A ACCIONA

La compañía controlada por la familia Entrecanales comunicó el domingo que venderá Acciona Windpower en una transacción con valor de empresa de 785 millones de euros, de los que recibirá en efectivo 366 millones de euros y el resto (419 millones de euros) en acciones de Nordex equivalentes al 16,6 por ciento del capital.

El grupo controlado por familia Entrecanales dijo que el importe de la operación -que espera cerrar en el primer trimestre de 2016 con importantes plusvalías de 675 millones de euros- se ajustaría en función de la deuda de AWP a finales de año y que estima en unos 42 millones de euros.

Además, Acciona relevará a la familia alemana Quandt como accionista de referencia de Nordex, al comprar una participación del 13,3 por ciento por 335 millones de euros en efectivo al vehículo Skion-Momentum, que a su vez diluirá su participación al 5,7 por ciento.

De este modo, Acciona se situará justo por debajo del umbral de opa al amasar un 29,9 por ciento del fabricante de turbinas eólicas germano, en donde no podrá comprar más títulos en un periodo de tres años.

NORDEX Y AWP QUIEREN ESTAR EN EL "TOP 5" DE FABRICANTES

Acciona dijo que el grupo combinado quiere convertirse en uno de los cinco principales fabricantes de aerogeneradores en tierra del mundo y prevé tener una cuota de mercado de alrededor del 8 por ciento en 2017.

Por otra parte, directivos de Acciona destacaron ante los analistas que el acuerdo con Nordex traerá consigo sinergias superiores a los 95 millones de euros a partir de 2019, principalmente por el escaso solapamiento de los negocios de ambas empresas, lo que les permitirá mantener operativas todas las plantas de fabricación.

"Con esta combinación vamos a poder liberar recursos para comenzar a planificar el futuro ... colocándolos en la siguiente generación, que seguro será una plataforma única con diferentes versiones (de productos) para los requerimientos de cada mercado", dijo el director general de desarrollo, Juan Muro Lara, en una teleconferencia con analistas.

El grupo resultante de Nordex y AWP parte con una cartera de pedidos de 2,8 gigawatios y según los planes de negocio de las respectivas compañías, la previsión es cerrar el año con una cartera de hasta 3,5 GW, concentrando su actividad primordialmente en Europa y las Américas.

ACCIONES SE DISPARAN, CATALIZADORES PERSISTEN

Nordex subía en la bolsa alemana un 7 por ciento, capitalizando más de 2.000 millones de euros, mientras que Acciona lideraba el Ibex con un salto del 9,3 por ciento a 69,11 euros a las 1200 hora local, su mejor registro desde finales de agosto.

Expertos señalaron que Acciona tiene aún por delante catalizadores que podrían impulsar el valor, como sus planes en el negocio inmobiliario, para el que busca socios en un momento de resurgimiento del sector en España, o la idea actualmente congelada de una colocación en bolsa del negocio renovable, que aporta más de las tres cuartas partes del Ebitda del grupo.

"Desde que decidimos no seguir adelante con la colocación del yieldco, no hay nuevos planes a corto plazo respecto a la división de energía", dijo el lunes Muro Lara.

La alianza de Acciona y Nordex también daba alas a empresas del sector como la española Gamesa y la danesa Vestas, que subían un 5,6 por ciento y un 3,6 por ciento, respectivamente.

"Vemos una lectura positiva de la operación para Gamesa y Vestas porque la transacción implica un múltiplo valor empresa/Ebitda de 8,7 veces, (en línea con el de Gamesa y) frente a las 7,8 veces de Vestas", dijo Goldman Sachs (NYSE:GS) en una nota para clientes.