Las acciones subieron con fuerza la semana pasada, a pesar de una caída del 1% el viernes tras un sólido informe de empleo. Jay Powell tenía razón el miércoles al afirmar que el mercado laboral estaba demasiado tenso y que sus datos mostraban que la inflación tardaría en bajar. El mercado no le creyó inicialmente, y las acciones experimentaron un repunte el miércoles y el jueves.

El tono de Powell en la reunión del FOMC parecía diferente; puede que ya se haya cansado de llevar de la manita al mercado y esté dispuesto a dejar que el mercado apueste en contra de la Fed si quiere.

Las razones para esto podrían ser claras: a medida que el mercado relaja las condiciones financieras, es más probable que la economía logre un aterrizaje suave, y la inflación tardará más en disminuir. Puede que a Powell le parezca bien este resultado, ya que significa que no sólo alcanzará su objetivo de situar los tipos de interés en un rango del 5-5,25%, sino que podría mantenerlos elevados durante todo 2023.

Un aterrizaje suave sugiere que no hay recesión económica, pero también marca el comienzo de un nuevo régimen de tipos en el que la ZIRP (Política de Tipos de Interés Cero), la NIRP (Política de Tipos de Interés Negativos) y la QE (expansión cuantitativa) son cosa del pasado. Este podría ser el objetivo final de Powell.

Powell también puede habernos dado pistas sobre el índice de condiciones financieras que tanto le gusta. Mencionó que las condiciones financieras apenas registraron variaciones entre las reuniones del FOMC del 14 de diciembre y el 1 de febrero. El siguiente gráfico muestra que el índice de condiciones financieras de Goldman Sachs (NYSE:GS) se situó en 99,75 puntos. El 13 de diciembre se situó en 99,75 y el 30 de enero en 99,69, lo que indica que el índice fluctuó pero terminó aproximadamente en el mismo lugar.

Powell tendrá la oportunidad de reforzar o cambiar sus puntos de vista de nuevo el martes de esta semana cuando comparezca en el Club Económico de Washington.

1. Futuros de los fondos federales

En cualquier caso, el impacto de la reunión del FOMC podría no importar en este momento, ya que los datos de empleo fueron mucho más fuertes de lo esperado, haciendo que la tasa de desempleo cayera al 3,4% frente a la del 3,5% de diciembre. Los 517.000 puestos de trabajo creados superaron con creces los 188.000 estimados, lo que provocó una subida de los tipos de los futuros de los fondos federales. El contrato de diciembre de 2023 ha vuelto al 4,70%, similar a su posición del 5 de enero, antes del informe de empleo de diciembre.

Si el contrato sobrepasa el nivel de resistencia del 4,7%-4,75%, podría indicar que el mercado está de acuerdo con la postura de la Fed de que los tipos de interés se situarán por encima del 5% durante todo 2023.

2. Bonos del Tesoro a 2 años

Si el contrato de futuros de diciembre de 2023 sube, los tipos a 2 años también tendrán que subir. Esto se vio el viernes cuando los tipos a 2 años subieron casi 19 puntos básicos para cerrar en el 4,29%. Si el contrato de diciembre de 2023 llega a superar el 5%, los tipos a 2 años probablemente volverán a máximos de en torno al 4,7%-4,8%.

3. Bonos del Tesoro a 10 años

Es probable que los tipos a 10 años también vuelvan a situarse en torno al 4%-4,1%.

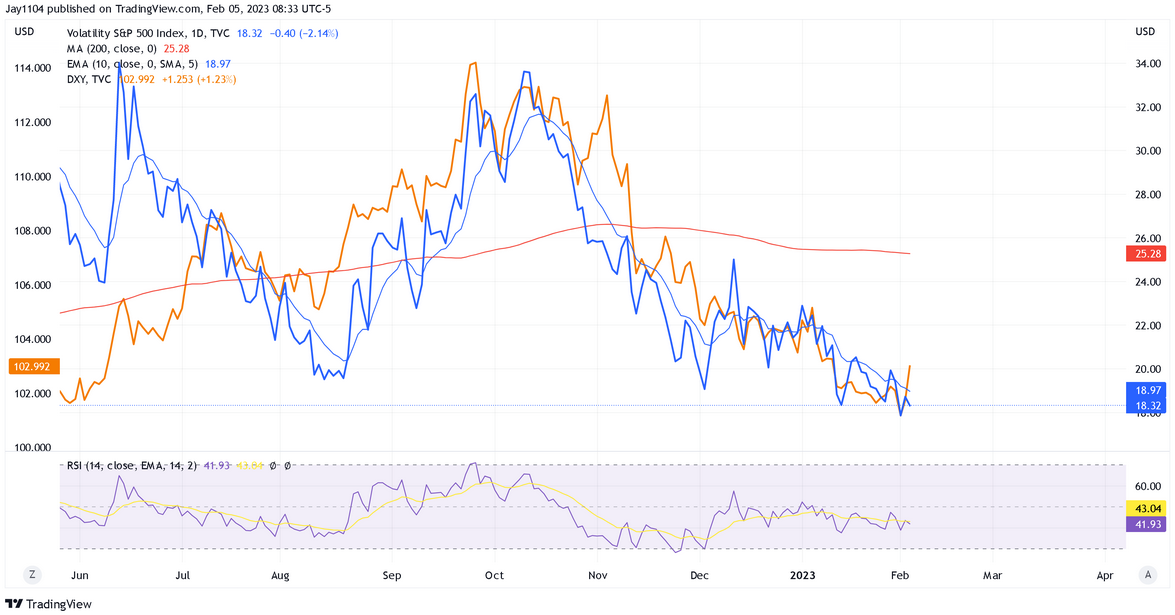

4. Índice dólar

Esto podría indicar que el índice dólar se dispone a subir de nuevo tras romper un patrón de cuña descendente y podría dirigirse de nuevo hacia el nivel de 106. Unos tipos de interés más elevados y un dólar más fuerte podrían hacer que el Índice de Condiciones Financieras de Goldman Sachs suba desde su nivel actual.

5. Volatilidad

Si el dólar y los tipos de interés suben, es probable que el Índice VIX, que mide la volatilidad del mercado, suba también. El ajuste de las condiciones financieras suele conducir a un índice VIX más elevado.

6. S&P 500

Si el dólar, los tipos de interés y el VIX suben, y se ajustan las condiciones financieras debido a unos informes de empleo y del Instituto de Gestión de Suministros mejores de lo esperado, entonces es probable que el S&P 500 baje. La fase correctiva del mercado bajista parece estar llegando a su fin, y el S&P 500 ha revertido el 50% de toda su caída de 2022. Basándonos en el análisis de ondas de Elliott y en el retroceso de Fibonacci, la actual subida parece ser correctiva y no el inicio de un nuevo mercado alcista.

7. ETF Invesco QQQ Trust

La edición del jueves del boletín Reading The Markets Lite señaló que el ETF Invesco QQQ Trust (NASDAQ:QQQ) alcanzó su nivel de retroceso Fibonacci del 38,2% de la caída de 2022.

8. NVIDIA (NASDAQ:NVDA)

Además de las señales de giro del mercado, valores como NVIDIA indican un cambio. NVIDIA parece haber completado una onda correctiva ABC desde que registrara mínimos en octubre, con la onda A igual a la onda C. El RSI también ha superado el nivel de 70, lo que podría indicar un posible repunte hasta alrededor de 220 dólares, por lo que es un lugar ideal para una parada y retroceso.

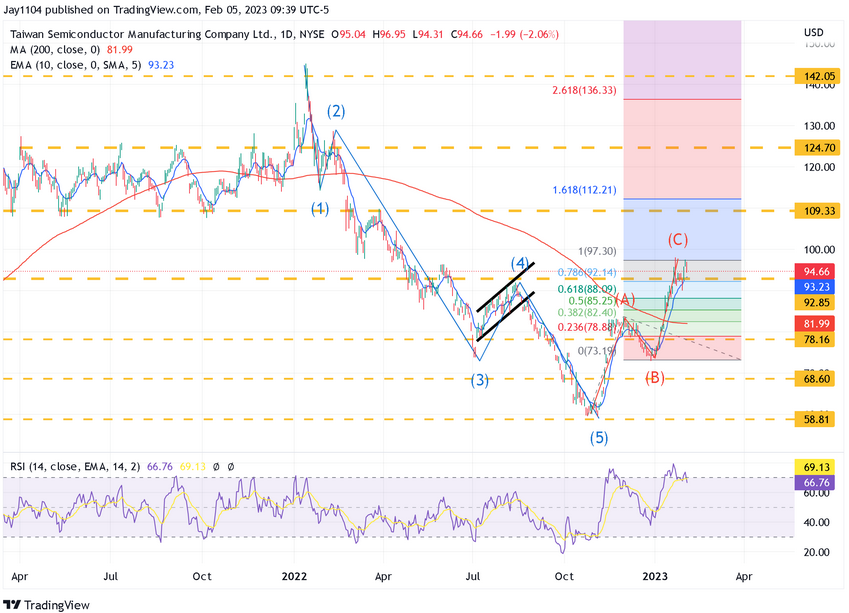

9. TSMC (BVMF:TSMC34)

Taiwan Semiconductor Manufacturing Company (TSMC) ofrece un aspecto similar al de NVIDIA, con la misma onda correctiva y un RSI por encima de 70, así como una onda A igual a la onda C. Esto también sugeriría que TSMC está probablemente sobreextendida, y que el reciente repunte de las acciones está cerca de su fin.

10. Target

Target Corporation (NYSE:TGT) ha alcanzado su nivel de resistencia esta semana en torno a los 180 dólares, mientras que el RSI superaba los 70 puntos. Ahí es donde las acciones fallaron por tercera vez desde verano y hubo una gran apuesta bajista en opciones sobre sus acciones a principios de esta semana.

¡Buena semana!

------

- Si te interesa el trading y quieres saber cómo crear tu plan de operativa con éxito, apúntate a este webinar: https://es.investing.com/education/webinars/c%C3%B3mo-crear-un-plan-de-trading-exitoso-2344