- La relación entre los bonos y las acciones no puede darse por sentada

- Los resultados de las empresas y las reuniones de los bancos centrales pondrán a prueba el repunte del mercado

- Los mercados bajistas también incluyen repuntes; eso no significa que se haya tocado fondo

Rendimiento de los bonos del Tesoro

Los analistas creen que la renta variable mantendrá una correlación negativa con la relajación del rendimiento de los bonos mientras las grandes empresas tecnológicas y energéticas no muestren un rendimiento terrible. Sin embargo, la afirmación anterior incluye una premisa errónea, según la cual el rendimiento de los bonos y la renta variable han mostrado sistemáticamente una correlación negativa. Eso no es así.

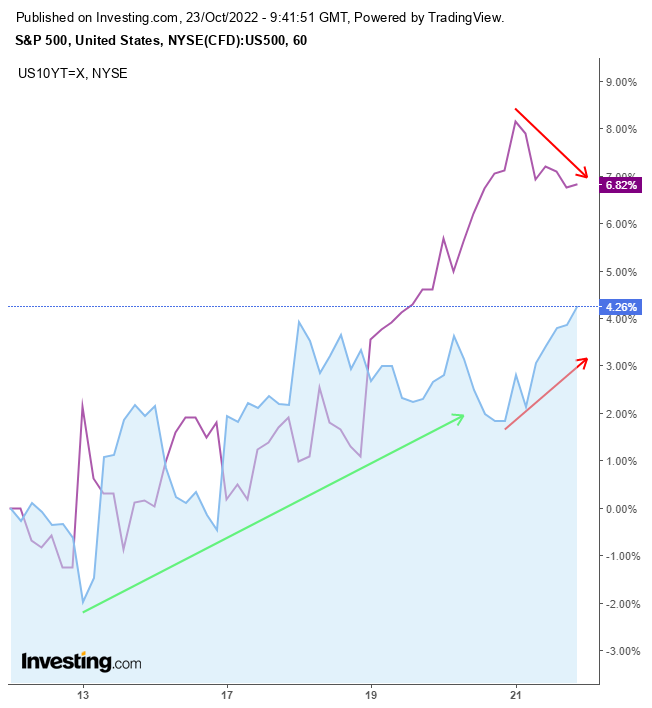

El gráfico de 60 minutos muestra que ambos activos sólo han tenido una relación inversa desde el jueves. Sin embargo, el índice S&P 500 tocó fondo durante toda una semana antes de eso, en correlación positiva con el aumento del rendimiento de los bonos. A medio plazo, el índice S&P 500 y el rendimiento de los bonos del Tesoro estadounidense a 10 años se movieron en direcciones opuestas.

Cuidado, los mercados son imprevisibles. Las alianzas cambian. El comercio consiste en encajar los golpes y gestionar el riesgo. Algunos participantes del mercado creen que el rendimiento de los bonos podría tocar techo a corto plazo. El viernes, el rendimiento de los bonos del Tesoro estadounidense a 10 años cerró muy lejos de sus máximos, formando posiblemente una estrella fugaz imperfecta y poderosamente bajista. Poderosa por su caída extrema desde sus máximos intradía, imperfecta por cerrar por encima de sus mínimos intradía, lo que podría haber desinflado potencialmente las expectativas bajistas. Reitero que el S&P 500 y el rendimiento de los bonos a 10 años fueron inconsistentes. Por lo tanto, aunque la disminución del rendimiento sugiere un descenso de las expectativas de subida de tipos, lo que hace que las acciones sean más atractivas, no es una estrategia infalible.

Antes del ciclo de tipos, el rendimiento de los bonos y la renta variable tenían una correlación positiva cuando los inversores compraban acciones a expensas de la renta variable al asumir el riesgo y viceversa al buscar refugio. Así pues, si las apuestas de los traders por las subidas de tipos alcanzan su punto máximo, ¿quién puede decir que las acciones y el rendimiento de los bonos no vayan a recuperar su relación anterior al ciclo de tipos?

Sea como fuere, creo que observaremos una volatilidad considerable, ya que las instituciones podrían intentar averiguar la nueva normalidad del mercado después de que el rendimiento de los bonos a 10 años subiera 12 semanas seguidas, su mayor racha de ganancias (o de pérdidas para los bonos subyacentes) desde 1984, cuando el presidente de la Fed, Paul Volcker, hacía lo mismo que ha estado haciendo Powell, subir agresivamente los tipos, en el caso de Powell, hasta los niveles más elevados desde mediados de 2008.

Mientras tanto, las apuestas de los traders de swaps aumentaron hasta sus máximos recientes, dando por hecho que los tipos alcanzarán el 5% en la primera mitad de 2023.

Reuniones sobre los tipos

Alimentando mis expectativas en cuanto a la volatilidad, tanto el Banco de Japón como el Banco Central Europeo tomarán decisiones sobre los tipos de interés el jueves, mientras que la Reserva Federal celebrará su reunión de política monetaria de dos días la semana siguiente, los días 2 y 3 de noviembre.

Resultados

Alrededor de 150 empresas del S&P 500 publicarán sus informes trimestrales esta semana, entre las que se encuentran grandes empresas tecnológicas como Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL), Alphabet (NASDAQ:GOOGL) y Meta (NASDAQ:META) Platforms. Las grandes empresas energéticas Exxon Mobil (NYSE:XOM) y Chevron (NYSE:CVX) publicarán sus resultados también.

He ido informando de que las instituciones reducen constantemente las expectativas para justificar una sorpresa al alza cuando los resultados no son terribles para reavivar los instintos del mercado. Los bancos de inversión siempre están vendiendo.

Datos técnicos

Las acciones estadounidenses subieron el viernes, avanzando los cuatro índices principales más de un 2% en su mejor semana desde junio, y los traders vuelven a hablar de tocar fondo y de que es el momento de comprar acciones, como si se esperara que las acciones bajaran en picado en un mercado bajista. Es natural y normal que un mercado bajista experimente repuntes. Eso no significa que las acciones vayan a tocar fondo (salvo a corto plazo). Veamos el siguiente gráfico.

Vemos numerosos repuntes a corto plazo dentro de la tendencia bajista. El S&P 500 repuntó casi un 19% desde los mínimos del 19 de junio, un movimiento que desencadenó serios debates sobre el rumbo del mercado. En medio de este repunte casi alcista (una subida del 20% arbitrariamente medida por Wall Street), aposté por la tendencia bajista, prediciendo que el S&P 500 registraría nuevos mínimos. Reiteré esta afirmación el 25 de agosto. Desde entonces, las acciones han ido cayendo. Aunque podrían repuntar a corto plazo, mientras los picos y los valles apunten a la baja, es más probable que sigan bajando a medio y largo plazo.

El dólar está probando su canal alcista. La MMCD indica que el dólar podría repuntar a la baja.

El oro encontró apoyo el viernes en los mínimos de septiembre, aunque los alcistas tendrán que demostrar que tienen lo que hay que tener para volver a superar el nivel de 1.700 dólares tras completar un doble techo. Las probabilidades de que continúe la tendencia bajista son mayores tras penetrar la línea de escote del 3%.

El Bitcoin se mantiene plano por quinta semana consecutiva, cotizando en una banda de aproximadamente el 10%, inusualmente estrecha para lo extremadamente volátil del instrumento. Sigo creyendo que la criptomoneda continúe su trayectoria a la baja.

Los futuros del petróleo WTI fluctuaron el viernes, también a causa de la relajación del dólar, después de que la divisa hiciera mella en los compradores mundiales de petróleo, y entre las preocupaciones en torno a la inflación y el posible impulso de la demanda china.

Descargo de responsabilidad: El autor no mantiene posiciones en los instrumentos mencionados en este análisis.

***

¿Está buscando su próxima gran idea? InvestingPro+ le ofrece la posibilidad de examinar más de 135.000 acciones y ETF para ver las acciones de más rápido crecimiento o más infravalorados del mundo, con datos, herramientas y conocimientos profesionales.