La atención se centra en el informe de resultados de Disney, con especial atención a las pérdidas de abonados debidas a las recientes subidas de precios

A pesar de las preocupaciones, las estimaciones prospectivas sugieren una mejora del BPA y un aumento de los ingresos del 10% este trimestre

Las acciones de Disney tocaron mínimos pandémicos recientemente y el informe de resultados y los comentarios de la dirección en la llamada de resultados serán clave para un cambio de tendencia

La atención se centra en Walt Disney Company (NYSE:DIS), ya que el gigante del entretenimiento se prepara para presentar sus últimos resultados financieros trimestrales tras el cierre del mercado de hoy.

En el informe del pasado mes de agosto, la compañía con sede en Burbank, California, logró superar las expectativas en beneficios por acción (BPA), pero se quedó ligeramente corta en ingresos trimestrales, mostrando unos resultados desiguales.

Los mediocres resultados de DIS en su negocio de radiodifusión han contribuido a que los analistas se muestren aprensivos ante los resultados financieros del cuarto trimestre.

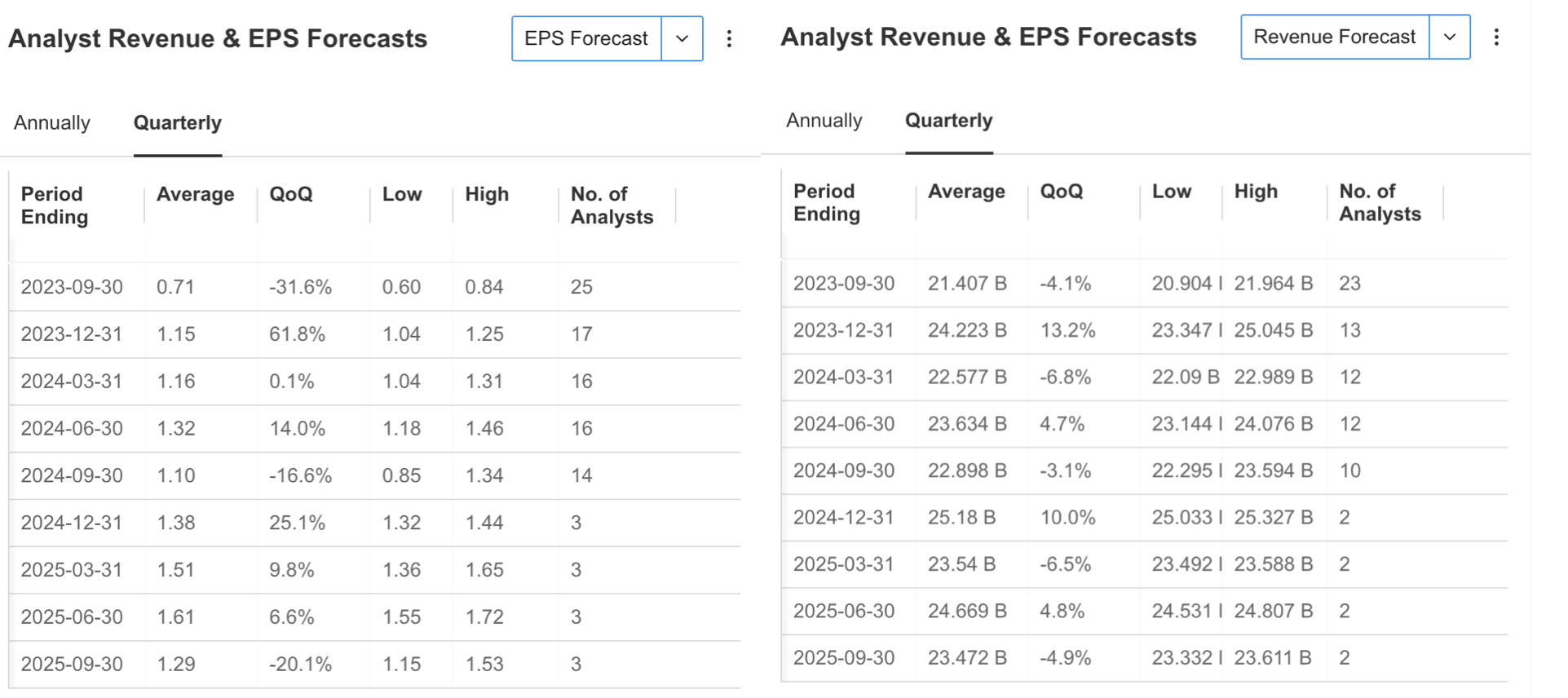

Un vistazo a la encuesta de analistas de InvestingPro revela que en los últimos tres meses, 14 analistas han revisado a la baja sus expectativas tanto de BPA como de ingresos. Por el contrario, sólo 3 analistas han elevado sus previsiones.

Fuente: InvestingPro

Aunque algunos analistas presentan una perspectiva pesimista para los beneficios del último trimestre de Disney, es esencial considerar la negatividad actual como una fase potencialmente efímera, especialmente cuando nos centramos en las previsiones futuras. De hecho, se estima que el beneficio por acción (BPA) de Disney podría aumentar hasta alrededor de 1 dólar a finales de año, lo que muestra un giro optimista.

Las proyecciones también indican que las expectativas de ingresos para el trimestre actual se sitúan actualmente en 24.200 millones de dólares, lo que supone un aumento del 10%. En particular, los buenos resultados de la empresa en los parques temáticos internacionales se citan como una razón de peso para esta mejora de las perspectivas a finales de año.

Fuente: InvestingPro

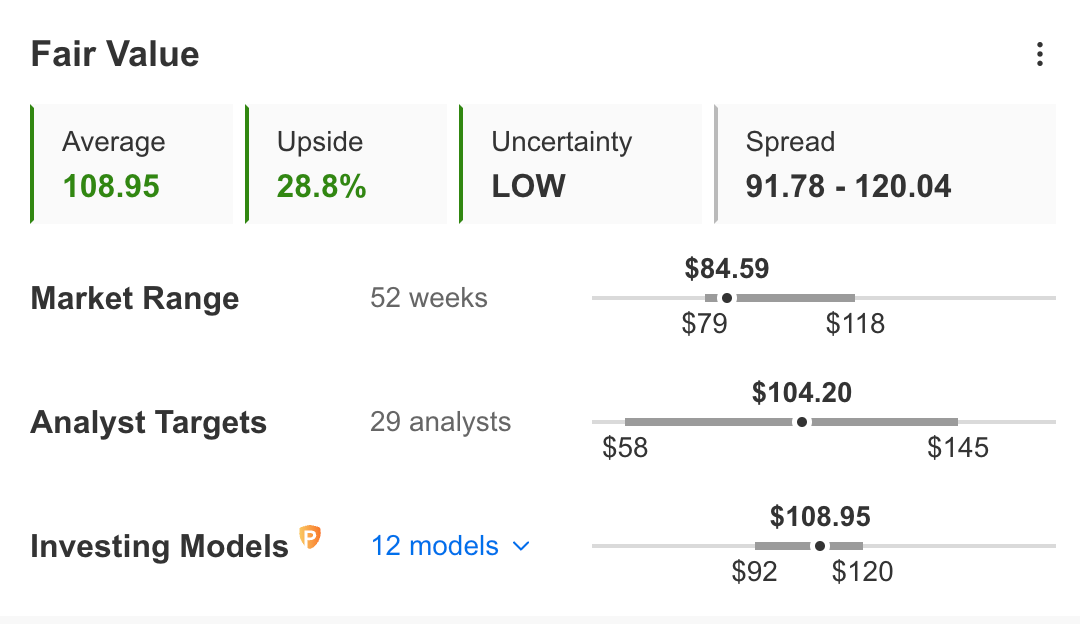

Las previsiones de precios para las acciones de DIS basadas en un periodo de 12 meses reflejan un potencial alcista de la acción cercano al 30%. Aunque los analistas ofrecen una revisión a la baja para el 4º trimestre, prevén un incremento del valor cercano al 25% desde el nivel actual en un periodo de un año. El análisis del valor razonable de InvestingPro también calcula que DIS puede subir hasta 109 dólares a corto plazo en 12 modelos financieros.

Fuente: InvestingPro

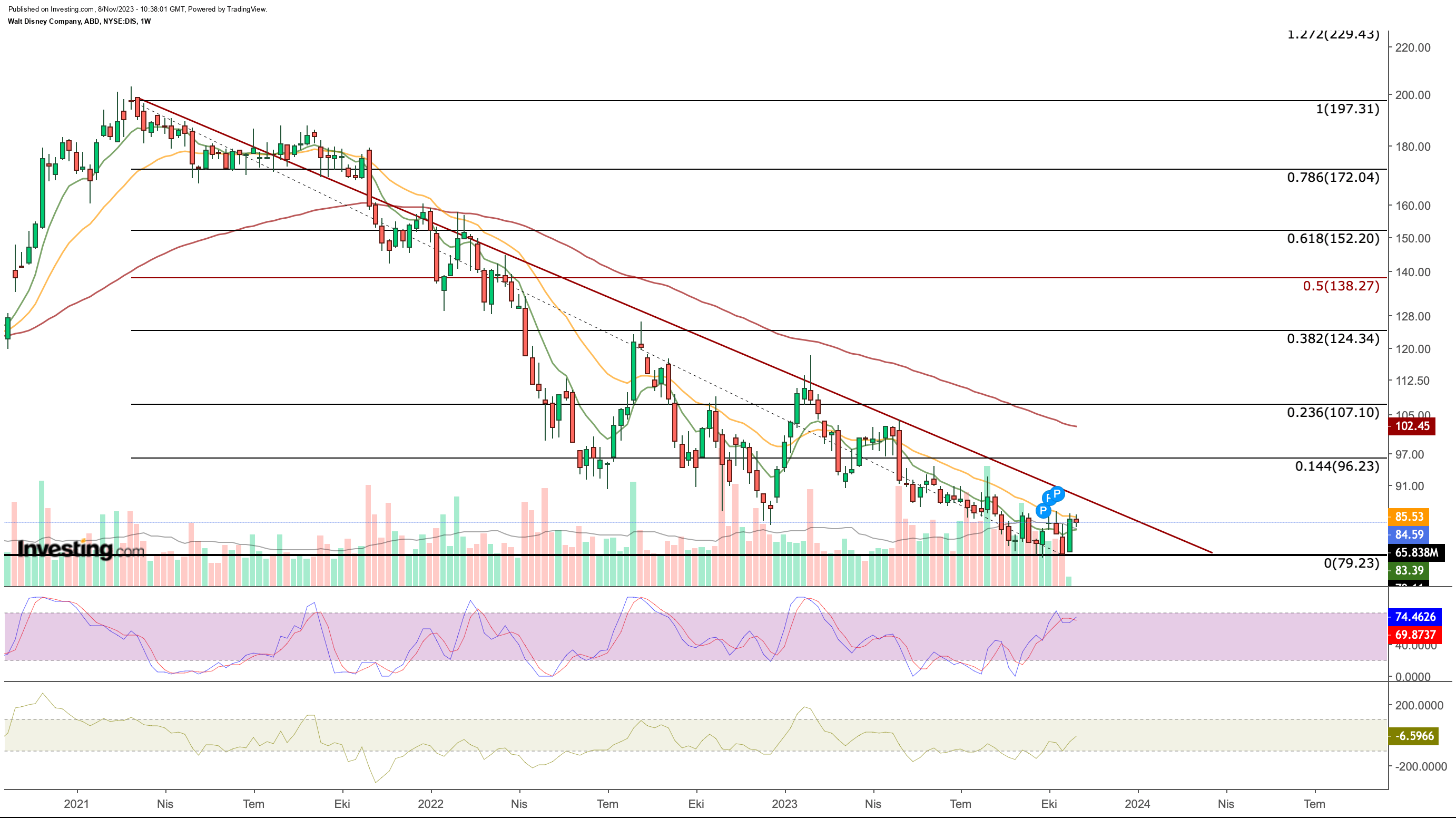

Revisando el gráfico de precios de DIS, es evidente que la acción ha seguido una trayectoria bajista desde marzo de 2021. A pesar de algunos breves períodos de movimiento al alza a principios de año, DIS mantuvo su tendencia bajista general, alcanzando un mínimo de 79 dólares en octubre. En el período previo al informe de ganancias, la acción ha estado cotizando alrededor del rango de 84 dólares, lo que refleja una caída de casi el 10% desde el comienzo del año.

La posible pérdida de abonados de Disney, en el punto de mira tras la subida de precios

En el informe de resultados que se anunciará hoy, se volverá a vigilar atentamente el número de abonados a las plataformas digitales de Disney. Como el número de abonados sigue disminuyendo, la empresa ha decidido subir los precios con las empresas rivales para aumentar los ingresos por abonado. Aunque esto se considera un efecto de mejora de los ingresos, también crea incertidumbre al conllevar el riesgo de aumentar la pérdida de abonados de la empresa.

A principios de este año, el director general Bob Iger se comprometió a hacer rentable el negocio de radiodifusión de Disney. Además, mientras la compañía sigue luchando en las cadenas de televisión como Disney Channel, ESPN y ABC, los esfuerzos de Iger para encontrar posibles inversionistas estratégicos para ESPN y la decisión de comprar el resto de las acciones de Hulu probablemente serán los temas que destacarán en la declaración que se hará después del informe de ganancias.

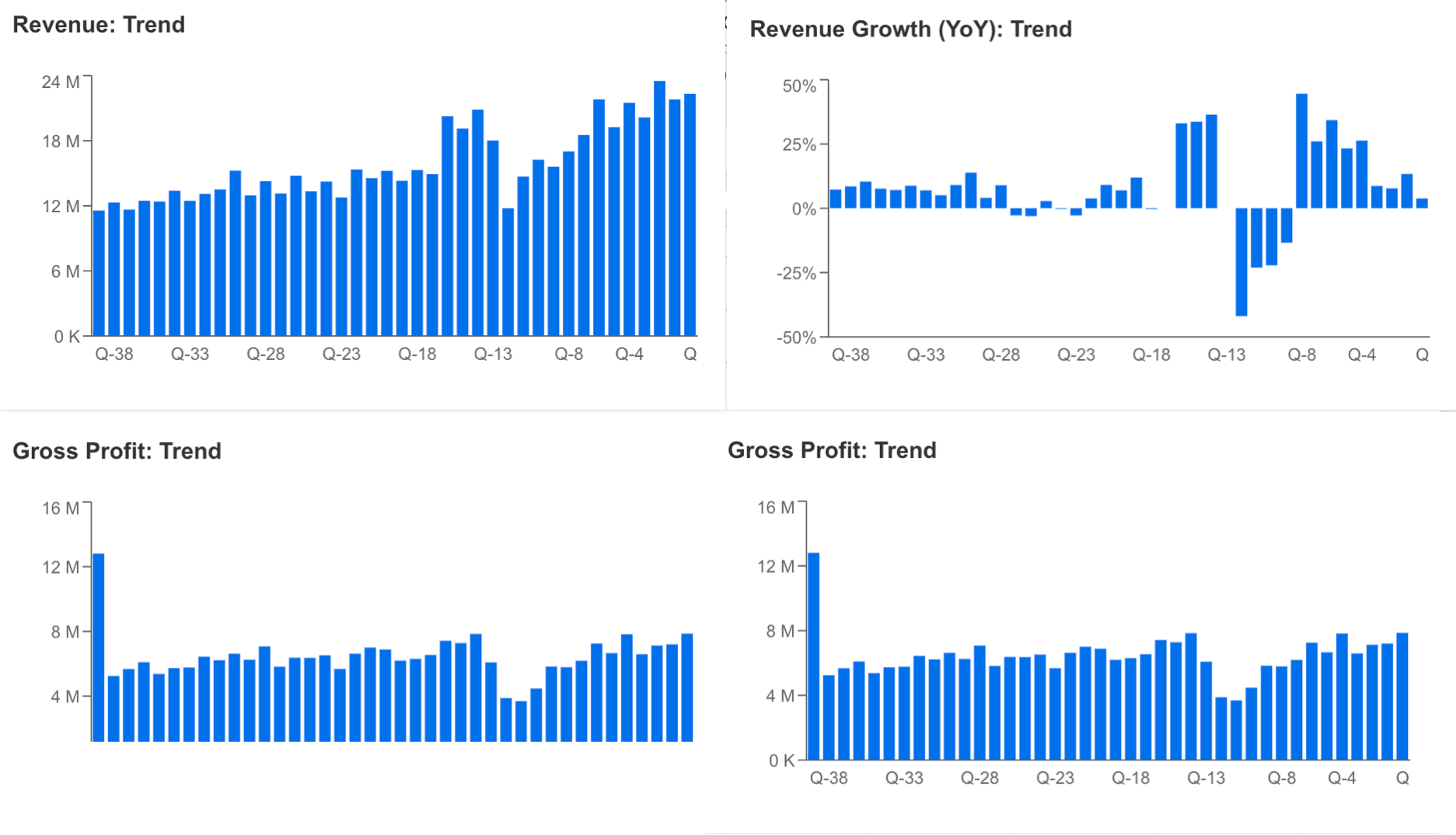

Entre las partidas financieras importantes de Disney antes del informe de resultados, se observa que los ingresos se mantuvieron por encima de los 20,000 millones de dólares trimestrales en el último periodo de un año. Pero la tendencia a la baja en el crecimiento de los ingresos es una señal de advertencia. Mientras que la tendencia al alza de los costos sigue suprimiendo el beneficio bruto, el margen de beneficio bruto fluctúa entre el 30%-35%.

Fuente: InvestingPro

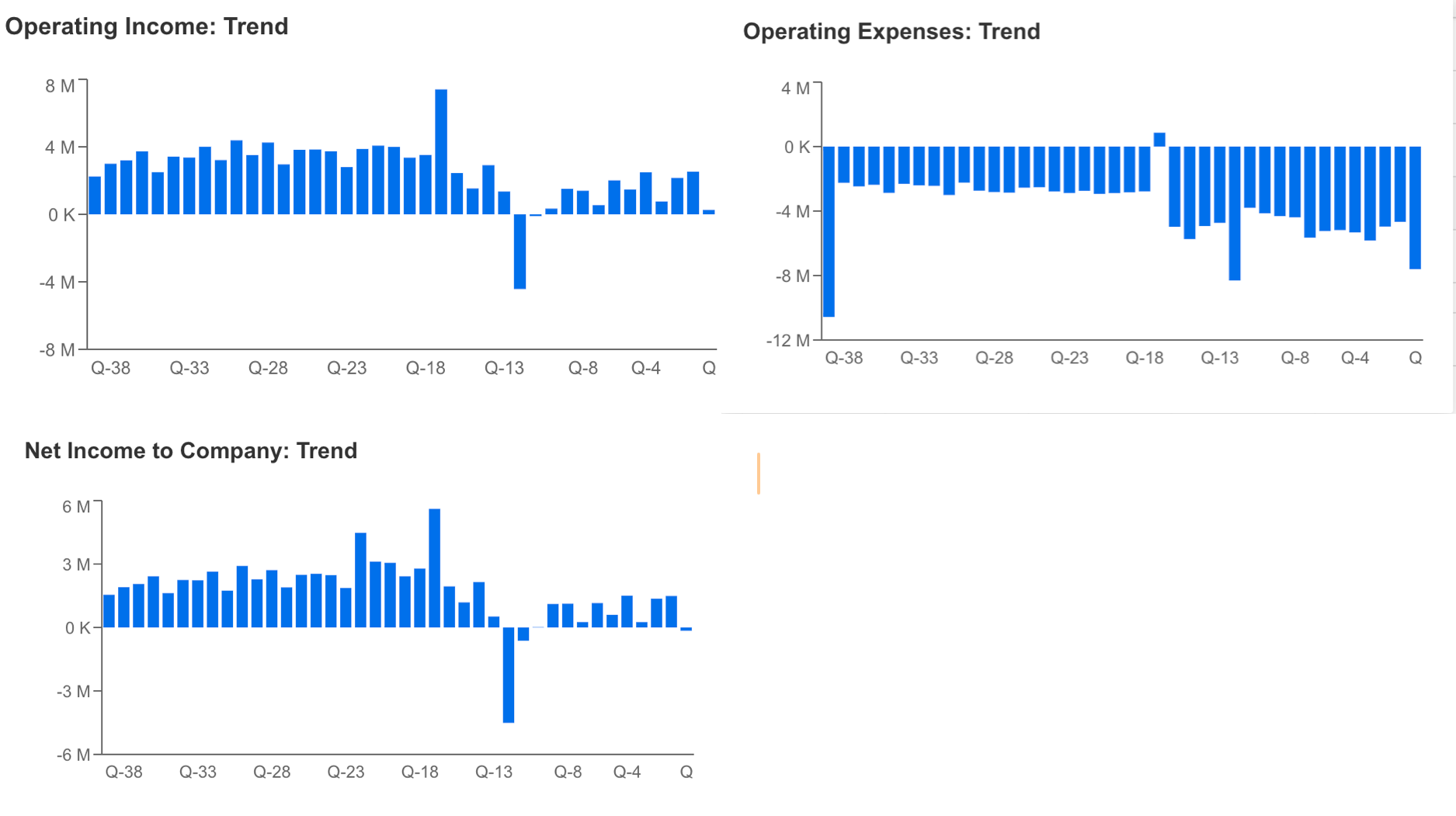

Otro factor negativo para Disney fue el fuerte descenso de los ingresos de explotación en el trimestre anterior, mientras que los gastos de explotación aumentaron. Dentro de todas estas negatividades, vimos que el beneficio neto, que ha sido bajo durante mucho tiempo, se convirtió en pérdidas en el último trimestre.

Fuente: InvestingPro

Resumiendo los aspectos negativos para la empresa, tenemos la revisión negativa del informe de beneficios por parte de los analistas, el reciente descenso del crecimiento de los ingresos, el continuo nivel medio de endeudamiento y la elevada relación precio/beneficios.

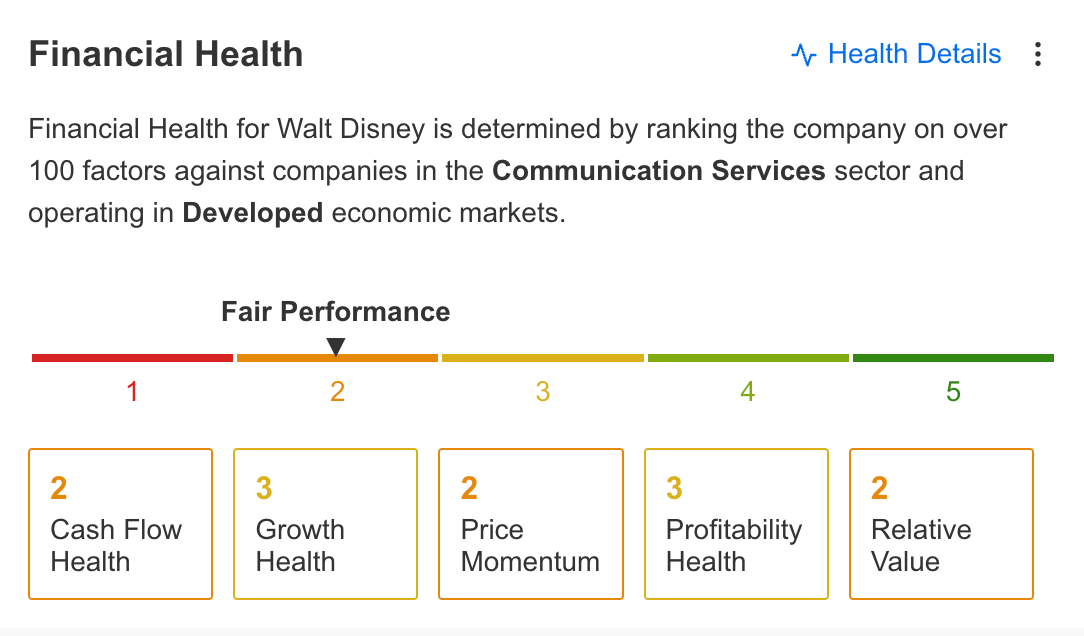

A la luz de los últimos datos financieros, podemos ver que la situación financiera de Disney está por debajo de la media.

Fuente: InvestingPro

Por lo tanto, aunque las acciones de Disney puedan parecer actualmente infravaloradas al alcanzar mínimos históricos, el futuro de la empresa sigue siendo incierto en medio de tiempos difíciles. La feroz competencia en el ámbito digital podría no bastar para mejorar la rentabilidad, incluso con subidas de los precios de suscripción. Además, la forma en que la dirección de la empresa gestiona la asignación de activos se suma a esta incertidumbre.

Teniendo en cuenta estos factores, los inversionistas podrían optar por mantenerse al margen hasta que Disney logre una rentabilidad consistente en su negocio de radiodifusión y reconduzca con éxito su segmento de red lineal.

Acciones de Disney: Perspectivas técnicas

El mes pasado, la acción se desplomó a 79 dólares, marcando su nivel más bajo desde marzo de 2020. Ha habido intentos de compra limitados desde estos rangos de precios más bajos, y el futuro de la acción sigue siendo incierto.

Si las declaraciones realizadas tras el informe de resultados consiguen convencer a los inversionistas, lograr un avance para alcanzar el rango de los 90 dólares en la etapa inicial podría, interpretarse como un paso positivo en la ruptura de la tendencia bajista a largo plazo.

Posteriormente, la importancia de los cierres semanales por encima de la marca de 96 dólares se convierte en crucial para un cambio de tendencia, y es plausible que la actividad compradora se fortalezca por encima de este umbral.

Por el contrario, un aumento de la presión vendedora tras el informe de resultados podría ejercer una presión bajista en torno a los 85 dólares, que es el nivel de resistencia más cercano para las acciones de DIS. En tal caso, el valor podría establecer nuevos mínimos por debajo de los 80 dólares.

Descargo de responsabilidad: El autor no posee ninguna de estas acciones. Este contenido es puramente para fines educativos y no puede ser considerado como asesoramiento de inversión.