Incluso antes del último recorte de la Fed, los tipos de interés reales de EE. UU. habían caído hasta niveles negativos. ¿Qué implica esa tendencia?

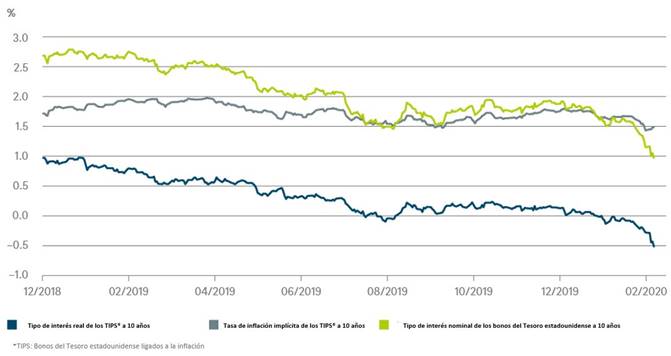

El pasado martes, 3 de marzo, la Reserva Federal de EE. UU. (Fed) rebajó de forma inesperada sus tipos de interés en 50 puntos básicos, hasta situarlos en un nuevo rango objetivo del 1,00% al 1,25%. Sin embargo, los rendimientos de los bonos estadounidenses ya llevan tiempo cayendo, como recoge nuestro Gráfico de la Semana. La acusada tendencia bajista que registraron el año pasado los bonos del Tesoro estadounidense responde, principalmente, a unos menguantes rendimientos reales. De hecho, aproximadamente 130 de los 160 puntos básicos de rendimiento nominal que han perdido los treasuries desde principios de 2019 se deben al componente real. Con un tipo de interés real del -0,5%, EE. UU. ha entrado además en el terreno de los tipos de interés negativos que vienen siendo la norma desde hace tiempo en muchos otros países industrializados.

Las expectativas de inflación, que refleja la tasa de inflación implícita o breakeven, no suelen coincidir a la perfección con la inflación de los precios al consumo (IPC), ya que suelen ser ligeramente inferiores. Aun así, el gráfico muestra que las expectativas de inflación se habían mantenido bastante estables en general, alejándose considerablemente del objetivo de inflación del 2% de la Fed desde principios de año.

Sin embargo, la caída de los tipos de interés reales resulta aún más significativa. Se podrían escribir muchos libros sobre las consecuencias de los tipos de interés reales negativos, que arrojan una señal ambigua para los mercados de capitales y, sobre todo, para los mercados bursátiles. Unos tipos reales negativos pueden sugerir unas pobres perspectivas de crecimiento y grandes cantidades de dinero para invertir (por ejemplo, un exceso de ahorro). Los optimistas le ven ventajas potenciales a los menores gastos de capital y al mayor atractivo de los activos de riesgo como acciones y bonos corporativos. Por su parte, los pesimistas consideran que los tipos negativos apuntan a una probable debilidad estructural del crecimiento. «La volátil reacción de las bolsas estadounidenses tras el recorte de tipos de la Fed refleja cierta ambivalencia entre los inversores», comenta Christian Scherrmann, economista para EE. UU. en DWS (DE:DWSG). «Puede que la alegría por unos tipos de interés más bajos se haya visto ensombrecida por el temor a que la Fed vea mayores riesgos para el crecimiento económico que los mercados».