Natalia Kidd

Buenos Aires, 4 abr (.).- Declarar un cese de pagos, acelerar un acuerdo menos ambicioso con los acreedores o "ganar tiempo" hasta que amaine la tormenta planetaria desatada por el coronavirus. Esos son los escenarios que se le presentan a Argentina sobre qué hacer con su insostenible deuda externa en tiempos de pandemia.

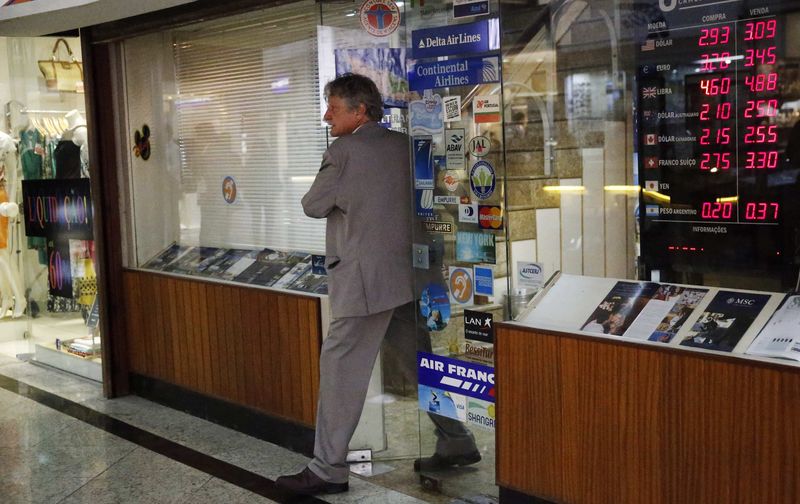

Hace un par de meses, cuando el COVID-19 aún no había llegado a Argentina, el Gobierno de Alberto Fernández aspiraba a una renegociación rápida de la deuda con acreedores privados por unos 69.000 millones de dólares, con el objetivo de postergar vencimientos y volver así a poner en pie la economía doméstica, en recesión desde hace dos años.

Pero el objetivo de lograr un acuerdo antes del 31 de marzo ya no será posible. Con los mercados globales conmocionados por los efectos económicos de la pandemia y el propio Gobierno argentino enfocado en dar respuesta a la emergencia sanitaria y paliar la profundización de la crisis económica, el proceso para reestructurar la deuda ni siquiera ha llegado a la instancia de la presentación de una oferta a los acreedores.

MAYOR PRESIÓN

Si en el primer bimestre las cuentas de Argentina ya eran deficitarias, el horizonte planteado por la pandemia no luce bien: con un aislamiento obligatorio para toda la población desde el 20 de marzo, los ingresos tributarios por la parálisis en la actividad caerán, mientras los gastos del Estado para reforzar el sistema sanitario, asistir a sectores vulnerables y ayudar a las empresas crecerán.

Sin ahorro propio, imposibilidad de financiarse en el mercado internacional, un nivel de reservas monetarias acotado (unos 43.500 millones de dólares) y una altísima inflación que condiciona la emisión monetaria, la presión para el Gobierno es creciente.

A ello se suman los abultados vencimientos de deuda que Argentina tiene por delante, unos 800 millones de dólares solo en abril.

"El efecto del coronavirus va a ser muy fuerte para las cuentas públicas, que van a estar mucho más en aprietos", dijo a Efe el economista Martín Polo, jefe de Research de la firma Mills Capital Market.

LA INCONVENIENCIA DE UN CESE DE PAGOS

Para Polo, la "peor alternativa" para Argentina será declarar un "default" (cese de pagos), un extremo en el que ya cayó a finales de 2001 y que demoró quince años en resolver.

"Sería un nuevo golpe para la economía, que ya viene tambaleando", advirtió el economista.

El Gobierno de Fernández ha asegurado hasta ahora que no quiere un "default", un escenario que tampoco desea buena parte de los inversores con bonos argentinos y de otros países emergentes en sus carteras.

"No es solo Argentina la que está en problemas. Hay un contexto global de posibilidad de 'default' masivo a lo largo y ancho del planeta. Eso probablemente haga que los acreedores estén mucho más preocupados por cobrar algo antes de mandar al 'default' a muchas economías", dijo a Efe el economista Ignacio Carballo.

RÁPIDO ACUERDO, MENOS "AGRESIVO"

Vencido el plazo original para un acuerdo que se había planteado el Gobierno, ahora el Ejecutivo no da nuevas fechas y afirma que mantiene el diálogo con los acreedores.

El martes pasado el Gobierno difundió un documento con ciertos criterios de lo que espera lograr en una reestructuración, lo que incluiría mayores plazos de pago y un período de gracia.

Las lecturas sobre ese documento son variopintas, las hay desde quienes lo interpretan como vaticinio de una oferta "agresiva" hasta quienes, por el contrario, "leen" entre líneas que la quita sobre el capital original a reestructurar no será tan alta como la que el mercado descontó en los precios de los bonos argentinos, que en las últimas semanas fueron severamente castigados.

Entre estos últimos, prima la idea de que la urgencia de Fernández por cerrar un acuerdo le hará rebajar sus pretensiones ante los acreedores, pero no todos creen que Argentina esté en condiciones de ofrecer un recorte menor a los tenedores de bonos.

"La posibilidad de una negociación más rápida pero menos agresiva, sin tantos recortes, no la veo posible", apuntó Carballo, investigador y profesor de la Universidad Católica Argentina y la Universidad de Buenos Aires.

LA OPCIÓN DE "GANAR TIEMPO"

Si nadie quiere el "default" pero tampoco se ponen de acuerdo en las concesiones de unos y los compromisos de otros para sellar una rápida reestructuración en medio de catástrofe global de final abierto, la opción que gana terreno a estas horas entre los expertos es la de "ganar tiempo".

"Lo más probable es que se estiren los tiempos hasta que se calme un poco la situación del coronavirus. Antes que un 'default', los acreedores van a preferir estirar la situación, esperar a que pase esto y después volver a hablar", señaló Carballo.

Polo ignora cuál será finalmente el camino que tome Argentina, pero cree que es buena alternativa hacer una negociación integral "una vez que pase el 'shock' del coronavirus".

Eso sí, aclara, mientras tanto el diálogo honesto debe continuar y Argentina "debe mostrar voluntad de pago" cumpliendo al menos con los vencimientos de intereses, particularmente de los bonos emitidos bajo legislación extranjera.