Los instintos animales andan sueltos.

- El Bitcoin acaba de registrar máximos históricos;

- NFT de pingüinos y monos que se venden por más de 500.000 dólares;

- Valores prácticamente en quiebra como Carvana se disparan;

Los inversores no piensan últimamente en lo macroeconómico

No están sobreponderando activos con mejores balances o mayor rentabilidad, ni yendo tras empresas por su perfil de crecimiento de beneficios.

En cambio, están ocupados haciendo dispararse el Bitcoin, el oro y otros activos que no producen flujos de caja, a pesar de que los tipos sin riesgo se sitúan en el 5,25%.

¿Es esto tan inusual como parece?

La verdad es que no.

En 1999 y 2007 los instintos animales también andaban sueltos.

¿Sabe dónde estaban los tipos sin riesgo entonces?

Sí: por encima del 5%.

Y no acabó bien.

Pero los instintos animales son difíciles de derrotar

Sí, se puede tener una sana caída del 4-5% de los índices bursátiles, pero si se quiere que cambie la marea, hacen falta eventos de volatilidad macroeconómicos adecuados.

Así pues, echemos un vistazo a los grandes acontecimientos macroeconómicos que nos aguardan.

Los datos macroeconómicos de Estados Unidos y la función de reacción de la Fed:

Esta semana conoceremos los nuevos datos del IPC de Estados Unidos de febrero, que serán cruciales para arrojar luz sobre el proceso de desinflación.

¿Fue enero una aberración estadística debido al restablecimiento estacional de los precios, o se está estancando la senda desinflacionista?

Mientras tanto, el viernes conocimos un informe bastante interesante sobre el mercado laboral estadounidense.

A primera vista, el informe de empleo no agrícola arrojó otro resultado favorable para la Fed y los mercados.

- Creación de 223.000 empleos en el sector privado

- Crecimiento salarial de sólo un 0,1% intermensual

- Revisiones a la baja de lo que parecía ser un mes de enero al rojo vivo

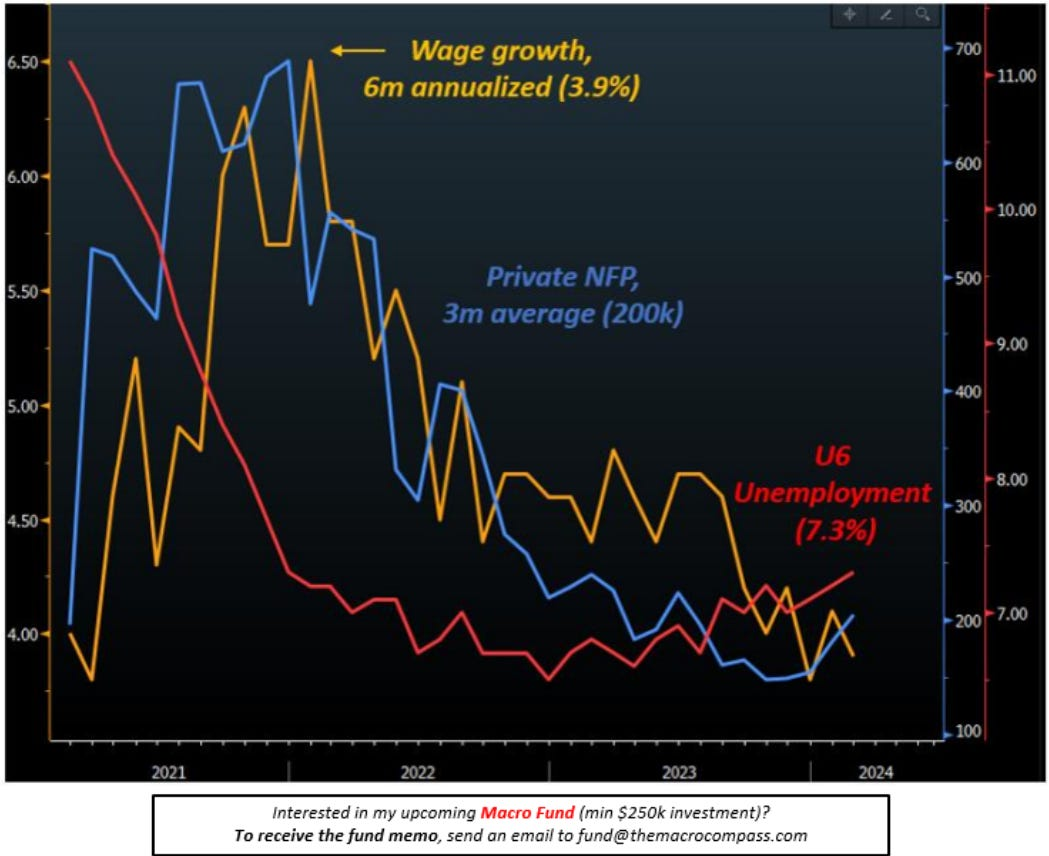

Aquí está el gráfico clave que muestra los elementos más importantes del informe de empleo no agrícola:

La lectura media de tres meses sobre la creación de empleo en el sector privado (azul, RHS) asciende a 204.000, ligeramente por encima de los mínimos de finales de 2023.

El crecimiento salarial parece dirigirse hacia la tendencia subyacente del 3,5% que era coherente con una inflación del 2% antes de la pandemia.

La tendencia anualizada a seis meses del crecimiento salarial (naranja, LHS) se situó por debajo del 4%.

Esto es todo lo que la Fed quiere ver: la creación de una cantidad aceptable de nuevos puestos de trabajo y una moderación del crecimiento salarial que les ayude a alcanzar el objetivo del 2%.

Pero hay un par de cuestiones preocupantes escondidas bajo la superficie.

¿Ve esa línea roja?

Es la tasa de desempleo U6, también conocida como tasa de subempleo general.

La tasa U6 es una definición más general del desempleo.

Incluye no sólo a los desempleados, sino también a los que trabajan a tiempo parcial por razones económicas y a los que están ligeramente vinculados a la población activa.

No deja de subir.

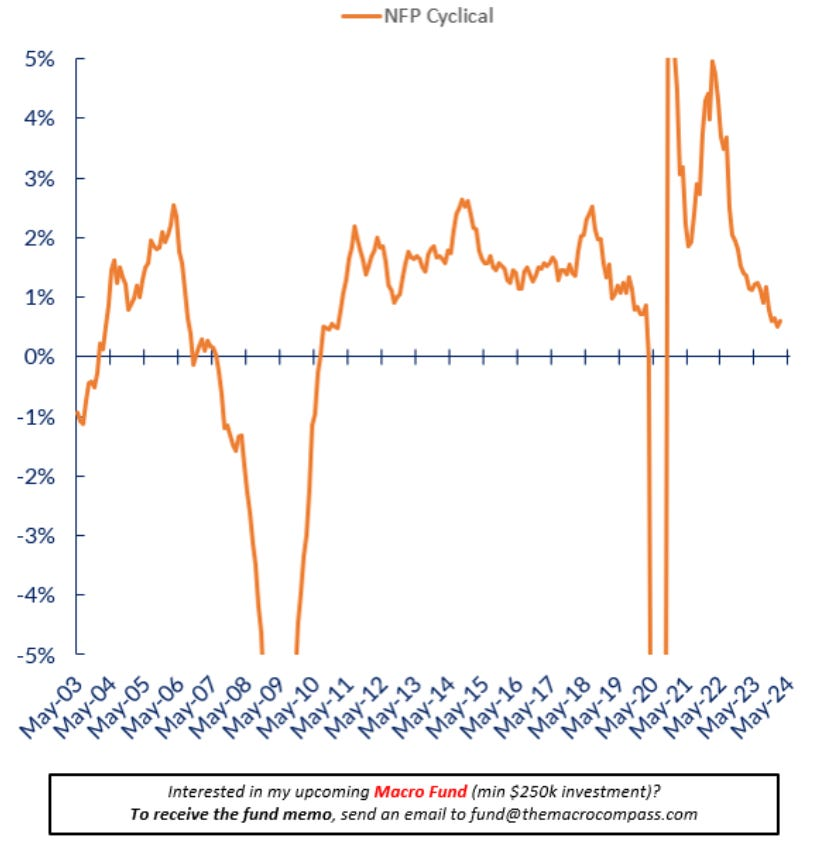

Además, las tendencias de contratación de las industrias cíclicas son muy débiles.

La contratación a tiempo completo en los sectores manufacturero, de comercio, de transporte, de construcción y sectores similares es la más débil desde 2011.

Unas condiciones del mercado laboral más suaves (siempre y cuando no sean recesivas) pueden incluso ser positivas para la confianza del mercado... siempre y cuando la Fed se adapte en consecuencia.

Y aquí es donde creo que puede estar el riesgo potencial.

Estamos escuchando los primeros rumores: algunos miembros de la Fed creen que ''esta vez es diferente''.

Cuando se empieza a oír a los miembros del FOMC hablar de la posibilidad de ''tipos neutrales más elevados, significa que creen que ha cambiado algo estructural en la economía estadounidense.

Empiezan a creer que la economía estadounidense puede soportar tipos de interés mucho más elevados sin perjudicar su potencial para generar de forma sostenible un crecimiento real del 1,5-2,0% del PIB.

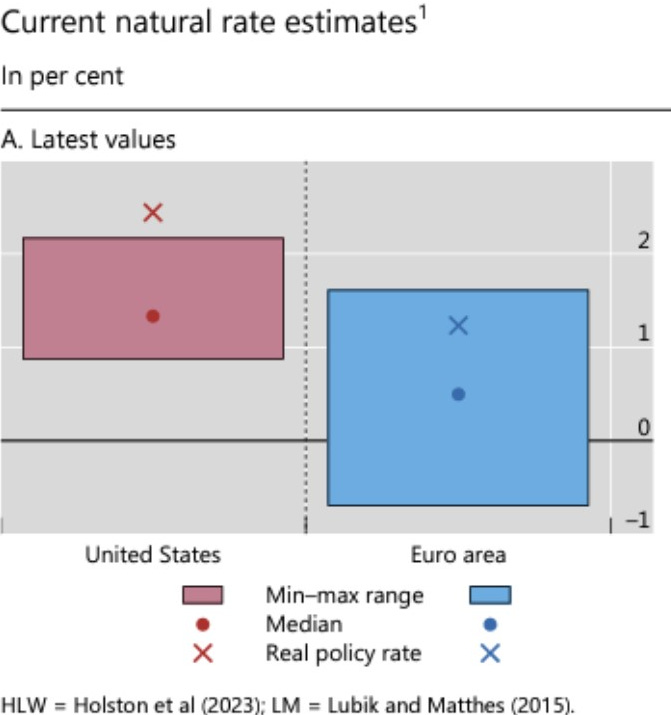

En un informe muy reciente del Banco de Pagos Internacionales (BPI (ELI:BBPI)), se mezclan cuatro modelos para estimar dónde se sitúa el tipo real de equilibrio de la economía en Estados Unidos.

La Fed cree que está en el +0,5%.

Los modelos del BPI no están de acuerdo: apuntan a un rango superior de +1/+2%.

Si más miembros de la Fed comulgan con la idea de que los tipos neutrales estadounidenses son más elevados, esto significa que el ciclo de recortes será poco profundo y corto.

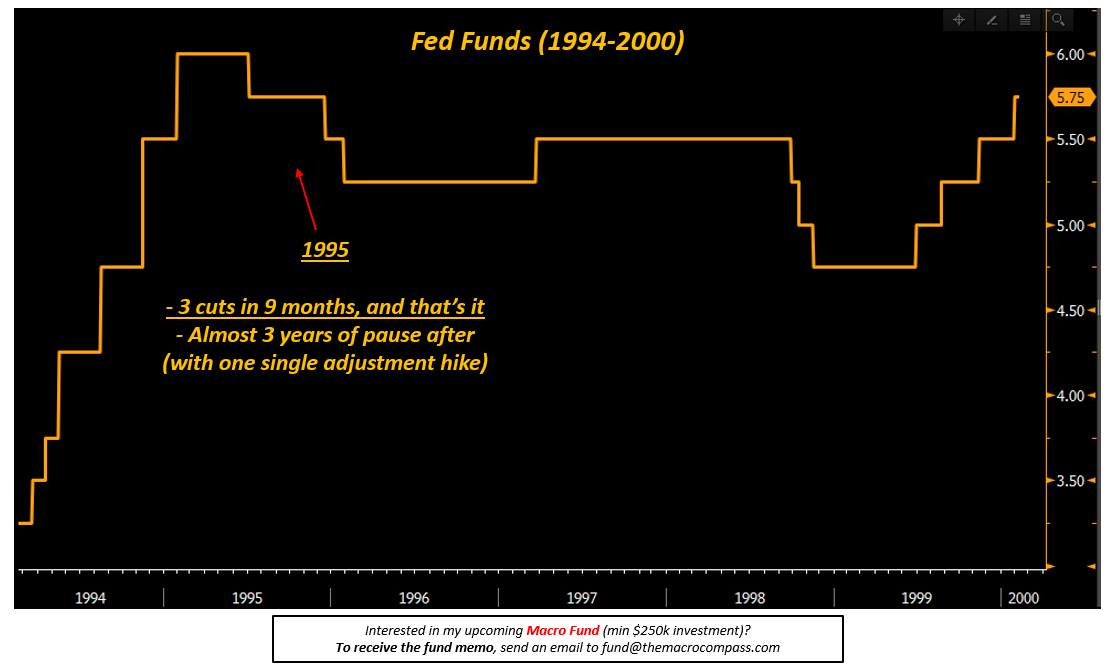

Un poco como en 1995.

En aquel entonces, la Fed recortó los tipos de interés sólo tres veces y después hizo una pausa de varios años.

Hoy en día, los instintos animales también se ven alimentados por unos precios más favorables en el mercado de bonos.

Los mercados están valorando 3-4 recortes este año, cuatro más el año que viene, y algunos más después en 2026 y 2027.

¿Y si la Fed decide actuar al estilo de 1995, decepcionando así a los mercados justo cuando la debilidad subyacente del mercado laboral está empezando a manifestarse?

Europa juega con fuego

El crecimiento del PIB de la eurozona fue de otro escaso 0,0% en el cuarto trimestre de 2023.

La economía europea está plana como una tabla, y algunos países ya están básicamente en recesión, especialmente los que están muy expuestos a China, al sector manufacturero (Alemania) o al mercado inmobiliario (Finlandia).

Sin embargo, el BCE sigue diciéndonos que es demasiado pronto para empezar a recortar los tipos de interés.

Lagarde no lo admitirá públicamente, pero al igual que muchos otros colegas, está esperando a que Powell dé luz verde para recortar los tipos.

Y mientras ella espera, el crecimiento y la inflación siguen a la baja mientras los tipos del BCE se mantienen prohibitivamente elevados: la política monetaria sigue ajustándome para la economía real.

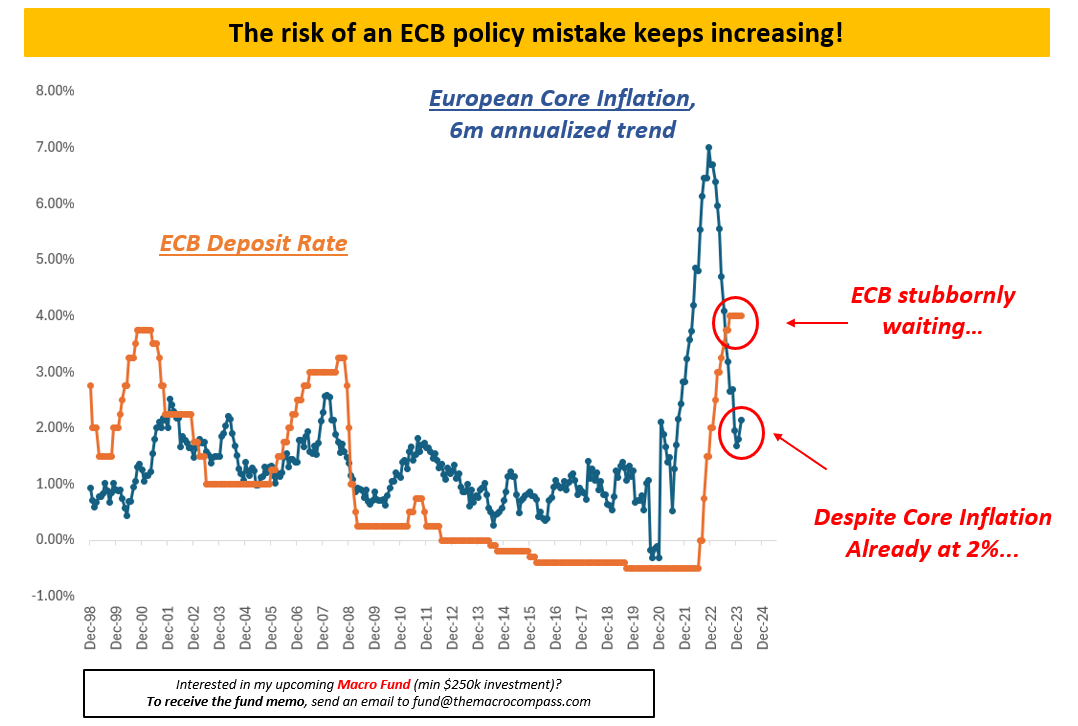

El tipo de depósito del BCE en el 4% mientras que la inflación subyacente ya tiende al 2% desde hace trimestres impone de hecho una tasa de política monetaria del +2% en términos reales (¡!) a una economía europea muy frágil.

La última vez que los tipos del BCE (naranja) estuvieron por encima de la tendencia subyacente de la inflación subyacente (azul) durante un periodo sostenido fue en 1999 o 2007.

No acabó bien, ya que Europa no está preparada para soportar tipos de interés reales muy positivos durante demasiado tiempo.

Japón importa

Por último, unas palabras sobre Japón.

Cada vez aparecen más titulares: parece que ha llegado el momento de que las autoridades japonesas intenten deshacerse de los tipos de interés negativos.

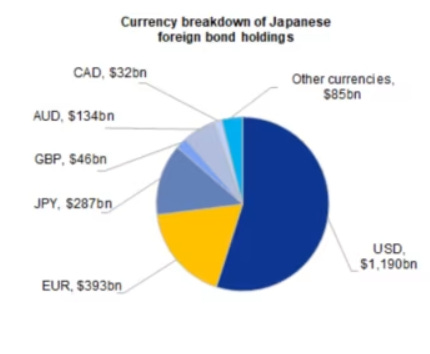

Japón es uno de los mayores exportadores de capital del mundo

Posee más de 2 billones de dólares en bonos extranjeros.

Más de 1 billón de dólares en bonos estadounidenses, y unos 400.000 millones también en bonos europeos.

Si el Banco de Japón presentara un plan creíble y prolongado de normalización de los tipos de interés nacionales, los incentivos de los inversores japoneses cambiarían.

Las aseguradoras y los fondos de pensiones japoneses, hambrientos de rendimientos decentes en su país, han inundado los mercados de bonos extranjeros con flujos de compra.

Pero con los rendimientos de los bonos japoneses a 30 años ya en el 1,75% y subiendo, el riesgo de repatriación de capital hacia la deuda pública nacional no es pequeño.

Esto supondría un cambio tectónico para los mercados mundiales de valores y divisas.

Conclusión

Los instintos animales andan sueltos.

Los inversores no están pensando en términos macroeconómicos y van a por activos sin flujos de efectivo a pesar de que los tipos sin riesgo se sitúan por encima del 5%, exactamente igual que en 1999 o 2007.

Y aunque los instintos animales son difíciles de matar, se avecinan varios acontecimientos de volatilidad macroeconómica.

El cambio de la Fed a un ciclo de recortes de 1995, la terquedad del BCE y los posibles cambios tectónicos provocados por una postura agresiva por parte del Banco de Japón son sólo algunos de los acontecimientos de volatilidad que nos esperan.

Manténgase alerta.

Descargo de responsabilidad: Este artículo se publicó originalmente en The Macro Compass. Únase a esta vibrante comunidad de inversores macroeconómicos, asignadores de activos y fondos de cobertura: compruebe qué nivel de suscripción le conviene más utilizando este enlace.

------

¿Invierte en Bolsa? ¿Cuándo y cómo entrar o salir? ¡Pruebe InvestingPro! ¡Aproveche AQUÍ Y AHORA! Pinche AQUÍ, elija el plan que quiera de 1 ó 2 años y aproveche sus DESCUENTOS. Obtenga desde un 10% hasta un 50% aplicando el código INVESTINGPRO1. ¡No espere más!

Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!