El siguiente titular de un artículo de la CNBC de julio de 2020 es asombroso:

"He aquí por qué los economistas no creen que billones de dólares en estímulos económicos vayan a generar inflación".

En retrospectiva, muchos economistas no podrían haber estado más equivocados en 2020 en cuanto a la trayectoria de la inflación. Hoy, a pesar de su espurio historial, decenas de economistas exudan confianza en sus previsiones de una tasa sostenida de inflación por encima de la media y un aterrizaje económico suave.

En vista de sus terribles errores de previsión en 2020, vamos a revisar el artículo de la CNBC para encontrar el fallo en su lógica. El fin de este ejercicio no es menospreciar a los economistas. Por el contrario, nos ayuda a apreciar mejor su lógica actual y cuánto crédito debemos dar a sus proyecciones.

Contexto julio de 2020

Las respuestas fiscales y monetarias a la pandemia del Covid fueron enormes. La economía estaba prácticamente paralizada y se hundía a una velocidad sin precedentes en la historia de Estados Unidos.

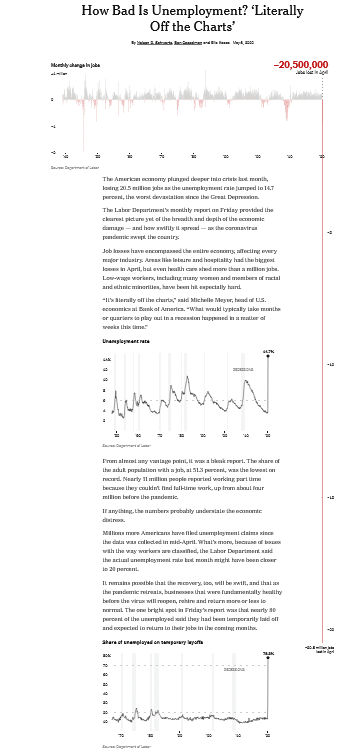

Incluso tres años y medio después del inicio del Covid, el titular del New York Times y el gráfico a continuación, detallando la pérdida sin precedentes de puestos de trabajo, sigue siendo destacable.

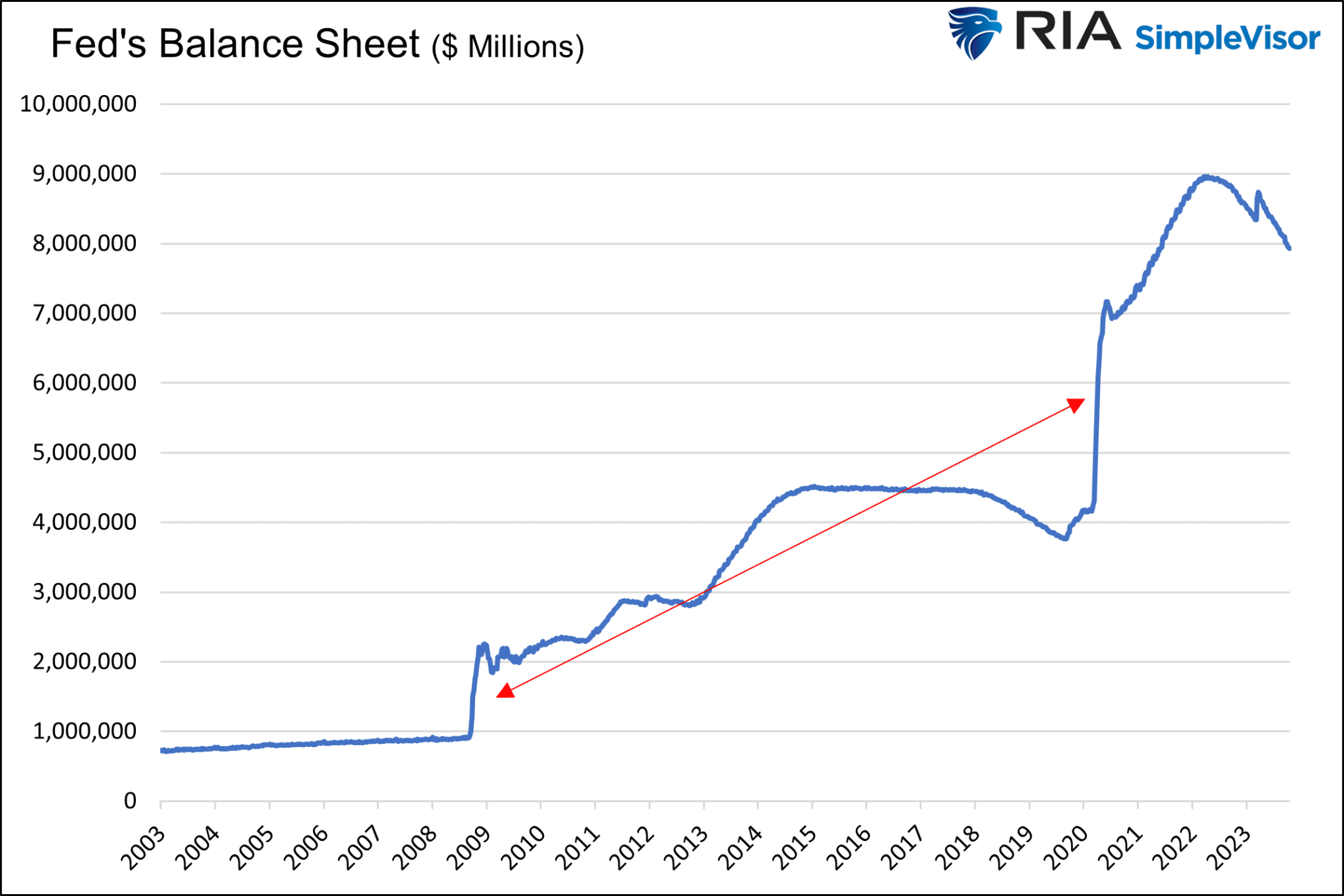

A los seis meses del inicio de la pandemia, la Reserva Federal incrementó su balance en 2,8 billones de dólares y redujo los tipos de interés de los fondos federales del 1,50% al 0%. Para contextualizar, el crecimiento del balance de la Fed en la primera mitad de 2020 fue de 1,6 billones de dólares más que el QE1 de emergencia llevado a cabo en 2008.

Las medidas de la Fed estaban destinadas a apoyar a los mercados financieros en crisis, pero aún más a permitir que el Gobierno pidiera prestado todo el dinero que quisiera y a tipos de interés exiguos.

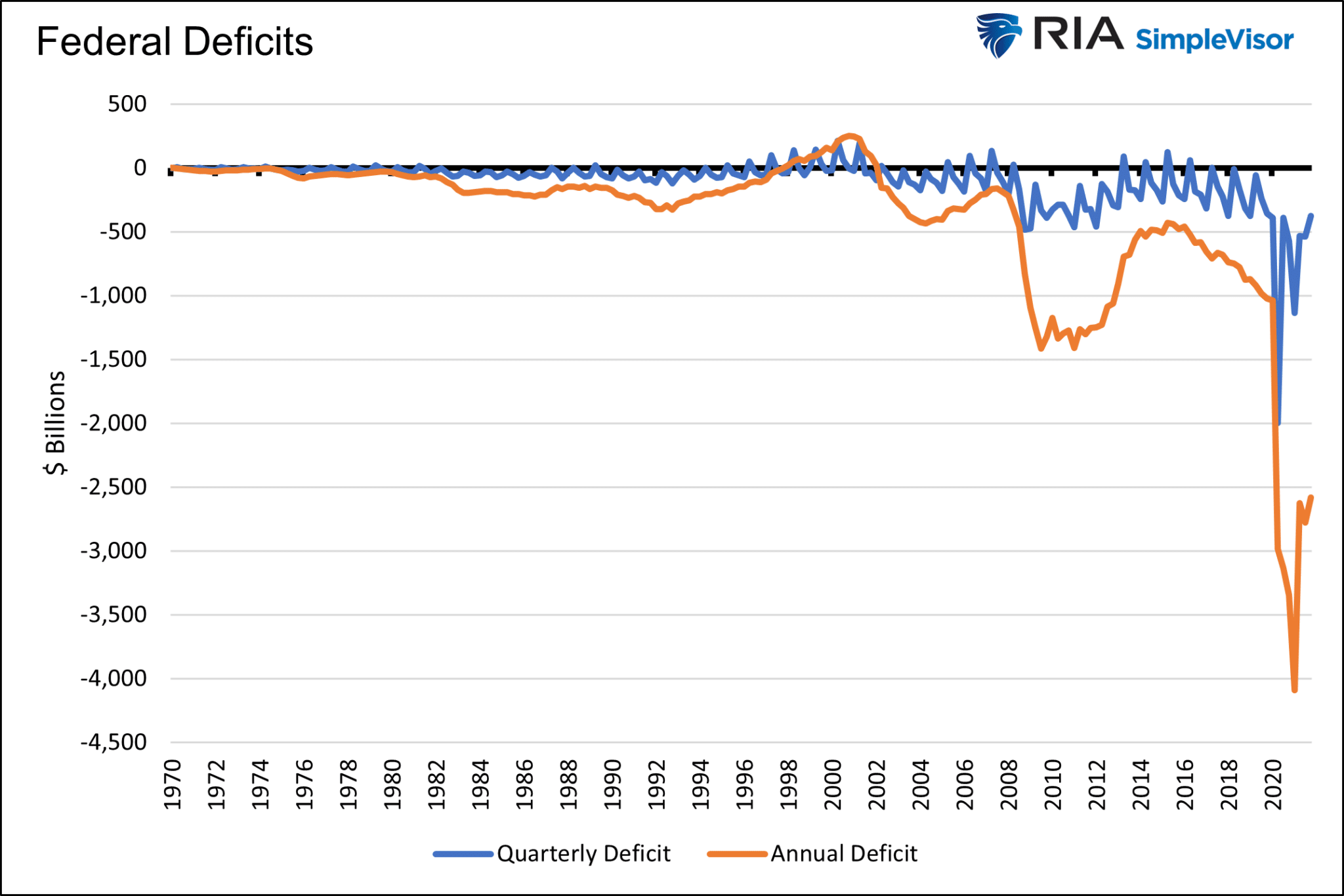

Como se muestra a continuación, el déficit del segundo trimestre de 2020 fue de 2 billones de dólares, es decir, más de 500.000 millones de dólares por encima del déficit anual utilizado para combatir la crisis financiera. Todos los demás déficits trimestrales palidecen en comparación.

A pesar de la masiva embestida fiscal y monetaria y de una grave ruptura de las líneas de suministro y de la producción de la mayoría de los productos, muchos economistas de Wall Street se mostraban optimistas en cuanto a las perspectivas de inflación.

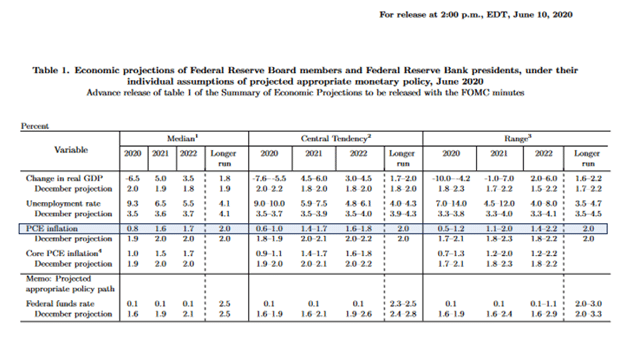

La Reserva Federal tampoco estaba muy preocupada. Como resultado, el 10 de junio de 2020, las previsiones de inflación de la Fed hablaban de un 0,8% para lo que quedaba de año, del 1,6% para 2021 y del 1,7% para 2022.

A más largo plazo, esperaban que la inflación se estableciera en el 2%. Como destacamos a continuación, de los 16 miembros del FOMC encuestados, la estimación más elevada para la inflación a lo largo de múltiples periodos futuros fue del 2,20%. Desgraciadamente, la inflación PCE tocó techo finalmente en el 7,11%.

Lógica 2020

Lo siguiente procede del artículo:

Las perturbaciones de la oferta han hecho subir los precios de algunos bienes en los últimos meses. Sin embargo, muchos economistas creen que los precios al consumo se mantendrán bajos a pesar de los billones de dólares en estímulos gubernamentales.

"Si bien es cierto que se han producido bastantes perturbaciones en la parte de la oferta de la economía, lo más probable es que predominen las enormes repercusiones en la demanda agregada", afirma Krishna Guha, vicepresidente de Evercore (NYSE:EVR) ISI.

Krishna Guha resume una opinión popular entre los economistas de la época y en la que la Fed basó su política monetaria. A pesar del considerable estímulo y de las enormes perturbaciones del suministro, las subidas de precios serían aparentemente moderadas debido al "enorme golpe a la demanda agregada".

Los economistas optaron por ignorar todo excepto la demanda. Temían que la velocidad del dinero disminuyera a un ritmo tan rápido que contrarrestara el estímulo, los problemas de la línea de suministro y el aumento sin precedentes de la oferta monetaria.

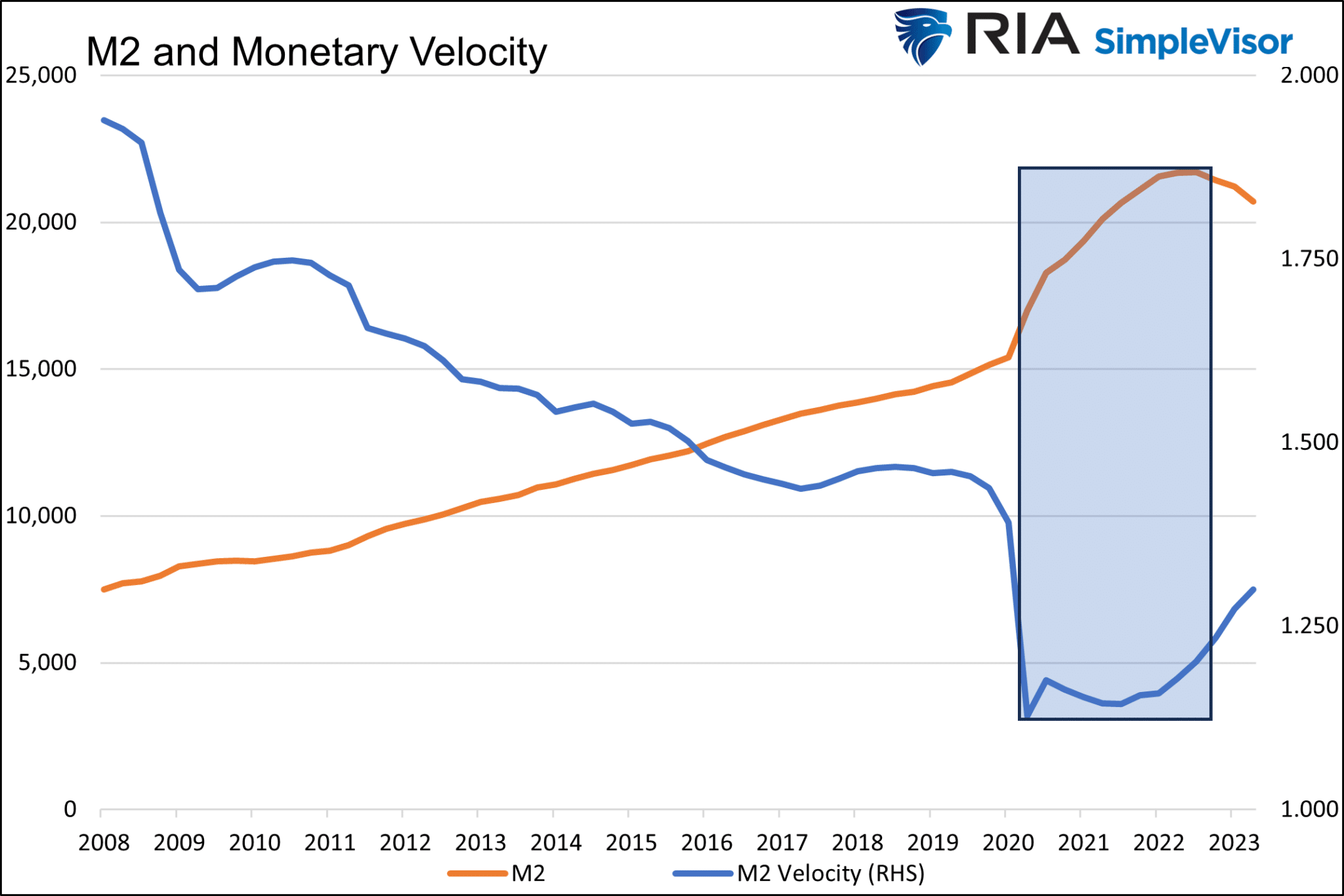

La velocidad monetaria mide la frecuencia con la que circula el dinero en una economía. Por lo tanto, a mayor velocidad, mayor demanda de bienes y servicios.

Para esperar poca inflación, debieron suponer que los consumidores ahorrarían el dinero de los estímulos durante mucho tiempo.

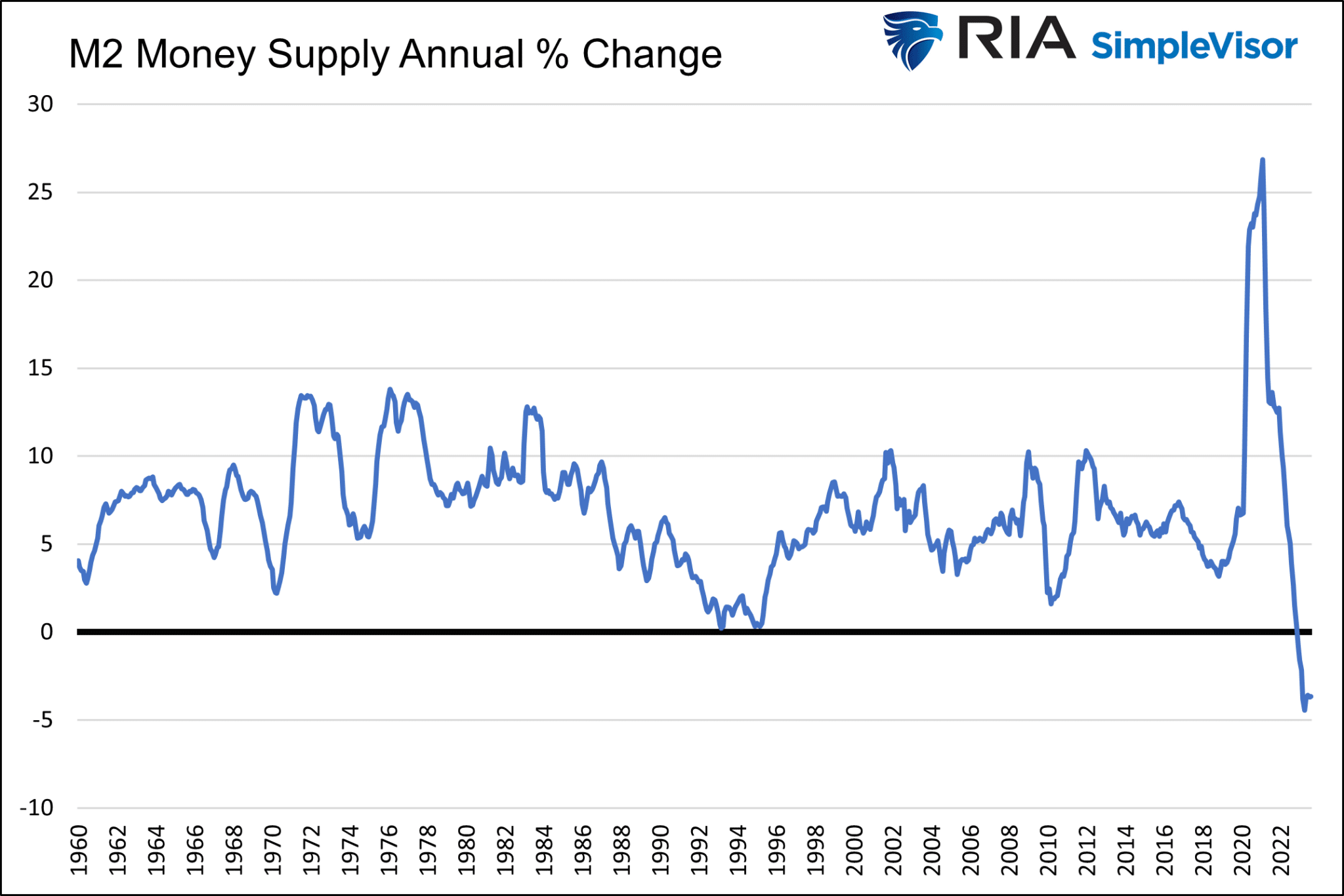

El siguiente gráfico muestra el masivo aumento de la masa monetaria y su reciente descenso. El aumento no tenía precedentes, al igual que el descenso actual.

La velocidad se juzgó mal

Citando el artículo:

"En este momento, incluso con la Fed haciendo todo lo que puede, todavía no se está produciendo un enorme aumento de la demanda", Olivier Blanchard, miembro del Instituto Peterson de Economía Internacional - CNBC.

Blanchard continúa diciendo que los cheques de estímulo de 1.200 dólares del Gobierno Federal no bastaron para avivar la inflación.

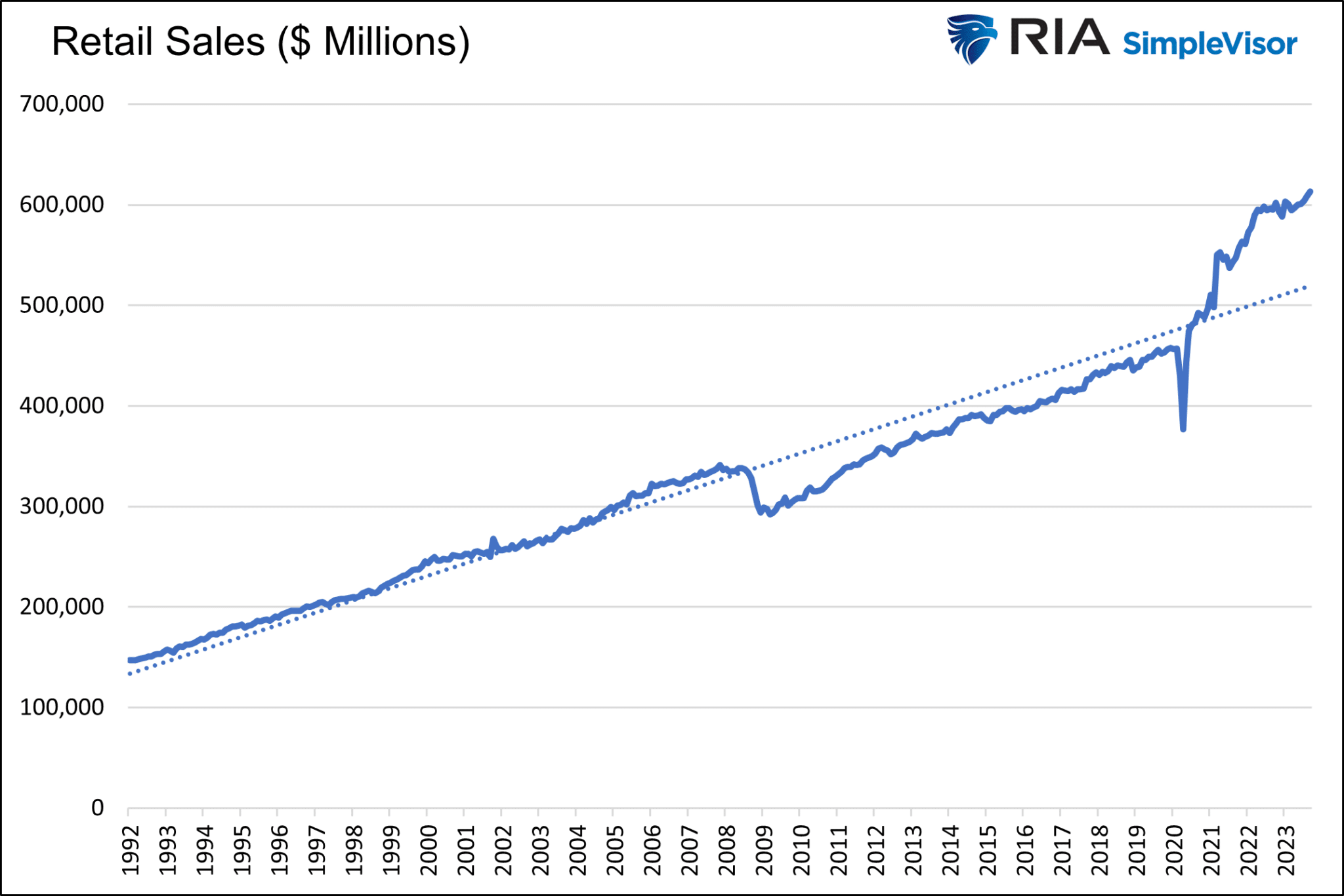

A pesar de las limitaciones en lo que podían gastar, los consumidores aumentaron su gasto.

El siguiente gráfico muestra el desplome inicial de las ventas minoristas inducido por el Covid. Sin embargo, rápidamente se produjo una recuperación. Y lo que es más importante, el gasto continuó mucho más rápido que la tendencia prepandemia.

Los economistas ignoraron la enorme cantidad de datos que apuntaban a crecientes presiones inflacionistas y predijeron erróneamente una disminución continuada de la velocidad monetaria.

De ahí la colosal subestimación de la inflación a mediados de 2020. El recuadro resaltado en el siguiente gráfico muestra que la velocidad cayó inicialmente, pero se estabilizó rápidamente y empezó a subir poco a poco. Su recuperación se produjo mientras la oferta monetaria seguía aumentando.

Repasando los factores de inflación de 2020

Antes de considerar la situación actual, resumamos el contexto de julio de 2020

- La masa monetaria ha aumentado un 20% en lo que va de año - Inflacionista

- La velocidad monetaria ha bajado un 18% en lo que va de año - Desinflacionista/Deflacionista

- El balance de la Fed ha aumentado un 66% en lo que va de año - Inflacionista

- Los tipos de interés de la Fed bajan del 1,50% al 0,00% - Inflacionista

- Déficit público de enero a julio: 2,45 billones de dólares - Inflacionista

- Interrupciones de las líneas de suministro y de los medios de producción - Inflacionista

- La tasa de ahorro personal aumentó un 468% - Inflacionista

- El petróleo crudo cayó por debajo de 0 dólares en abril - Inflacionista (los precios sólo podían subir)

La velocidad monetaria, un indicador de la demanda agregada, fue débil durante un breve periodo, pero prácticamente todo lo demás que ocurría en la economía era inflacionista. Una vez estabilizada, la inflación despegó.

Situación actual

Empecemos por actualizar los factores inflacionistas anteriores (octubre de 2023).

- La masa monetaria ha bajado un 2,25% en lo que va de año - Desinflacionista/ Deflacionista

- La velocidad monetaria ha aumentado un 5% en lo que va de año – Inflacionista

- El balance de la Fede se ha reducido un 7% en lo que va de año - Desinflacionista/Deflacionista

- Fondos federales al 5,33% - Desinflacionista/Deflacionista

- Déficit público de enero a julio: 1,20 billones de dólares - Menos inflacionista

- Las líneas de suministro y los medios de producción están totalmente saneados - Sin efecto marginal

- El ahorro personal ha descendido un 9% en lo que va de año - Desinflacionista/Deflacionista

- El petróleo ronda los 85 dólares, 20 dólares por encima de la media de 5 años - Desinflacionista/Deflacionista (es más probable que los precios vuelvan a la media)

Tres años y medio después de la pandemia, casi todos los factores mencionados han pasado a ser desinflacionistas o deflacionistas. Sin embargo, hay un factor atípico: la velocidad monetaria. Actualmente es inflacionista.

La velocidad no es lo único que importa

Una vez más, los economistas y la Reserva Federal siguen centrándose exclusivamente en la demanda agregada. Esta vez, sin embargo, creen que sigue al rojo vivo.

¿Puede continuar? La hipótesis de base para que la inflación se mantenga por encima del objetivo del 2% de la Fed y se produzca un aterrizaje suave es suponer que sí.

El problema de tal hipótesis es que el crecimiento de la economía estadounidense y la salud del sistema financiero dependen en gran medida del crecimiento de la deuda. El crédito impulsa nuestra economía, y la salud de la economía impulsa el gasto de los consumidores.

Aunque la masa monetaria lleva cayendo 10 meses consecutivos, una hazaña que no se lograba desde la Depresión, sigue estando moderadamente por encima de los niveles prepandemia. Para que la economía crezca durante periodos prolongados, el crecimiento de la masa monetaria debe seguir el ritmo del crecimiento económico.

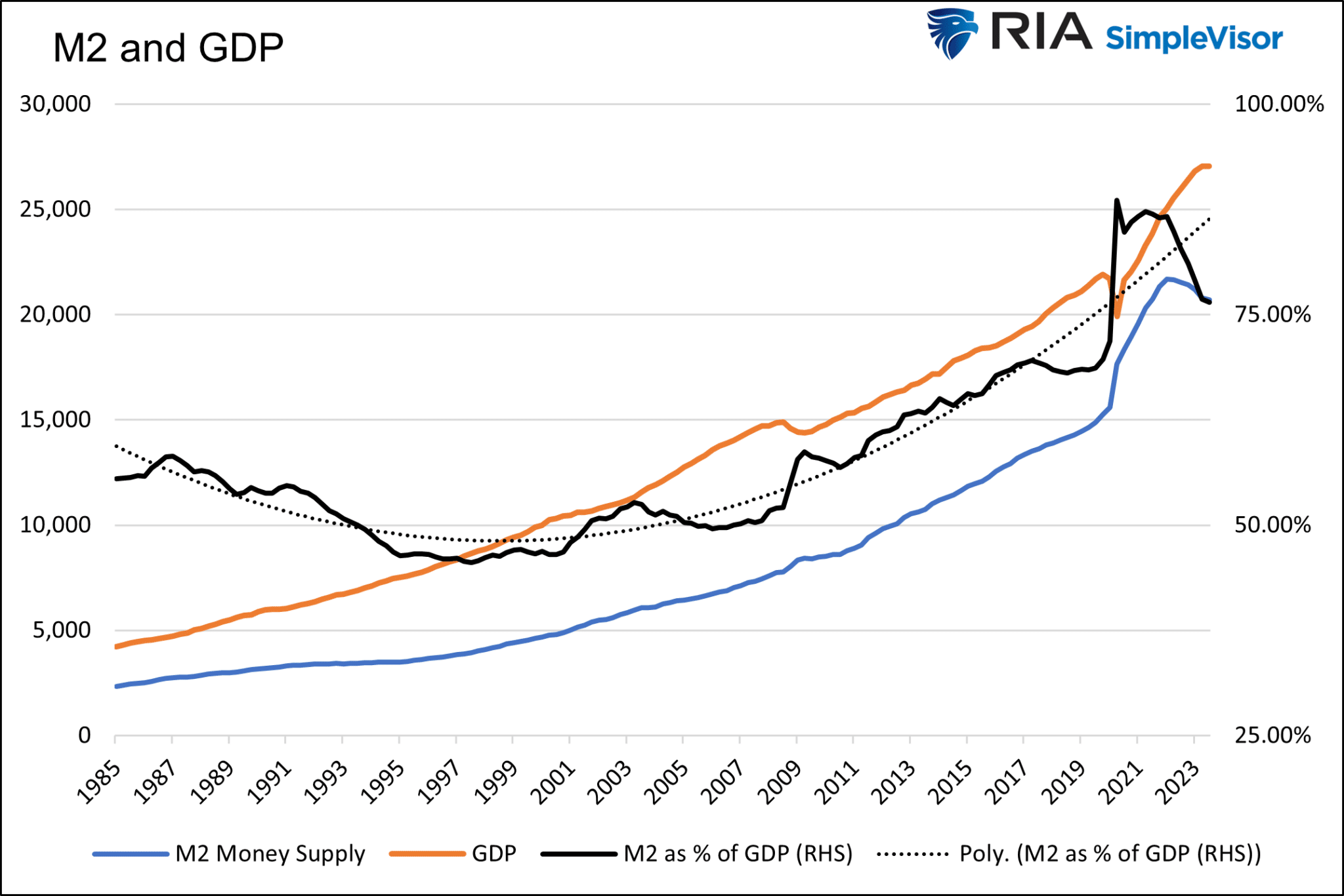

Este aspecto hace que el gráfico siguiente sea preocupante. La línea negra continua es la relación entre el M2 y el PIB nominal. La línea de puntos muestra su tendencia. Aunque el ratio está por encima de niveles prepandemia, está muy por debajo de la tendencia. Desde el año 2000, cuando el ratio estaba por debajo de la tendencia, al final se produjo una recesión.

A menos que vuelva a crecer el M2, lo que implica tipos más bajos, una curva de rendimiento más pronunciada y el cese de la expansión cuantitativa, es probable que se produzca una recesión.

Con una recesión, el desempleo aumentará, el crecimiento salarial flaqueará y los consumidores recortarán el gasto.

La única pregunta que nos hacemos es cuándo.

Resumen

¿Podrían los economistas y la Fed estar cometiendo el mismo error que en 2020: confiar demasiado en la demanda y no tener suficientemente en cuenta otros factores de precios?

En julio de 2020, era difícil imaginar que los consumidores gastarían al ritmo que finalmente lo hicieron. Hoy, los consumidores parecen seguir gastando a pesar de lo que haga la Fed para frenar la economía.

Es fácil quedar atrapado en las tendencias recientes y creer que pueden continuar durante largos periodos. En consecuencia, es difícil imaginar cómo terminarán.

Dada la probabilidad de que los economistas vuelvan a ser miopes en sus previsiones de inflación y los traders de acciones apuesten por dichas previsiones, creemos que pronto llegará un día en que una realidad desinflacionista o deflacionista golpee al mercado de valores y el rendimiento de los bonos caiga en picado.

¿Qué acción debería considerar en su próxima operación?

Las capacidades de la computación con IA están transformando el mercado bursátil de España. Las estrategias ProPicks de IA de Investing.com son carteras de acciones ganadoras seleccionadas por nuestra avanzada inteligencia artificial para España, EE.UU. y otros mercados interesantes alrededor del mundo. Nuestra principal estrategia, Titanes tecnológicos, casi duplicó el rendimiento del S&P 500 en 2024, uno de los años más alcistas de la historia. Y Líderes del mercado español, diseñada para una amplia exposición al mercado, está mostrando un rendimiento de +221% con un historial probado de 10 años de rendimiento. ¿Qué acción de España será la próxima en dispararse?

Quiero ver cómo funciona la IA de ProPicks