Ayer conocimos el informe de la reunión privada de las actas de la FOMC que se celebraron los días del 31 enero y 1 febrero.

De lo conocido en las actas destacaría las divergencias con respecto al mensaje de Powell y al informe conocido. Sí es cierto que se voto por unanimidad el subir 25 puntos básicos, sin embargo y con respecto a esa unanimidad el informe indica que ciertos miembros se inclinaban por una subida de 50 puntos básicos y añadían su preocupación sobre la fuerza de la economía y del empleo americano con lo que consideraban que si no hay relajación en la economía y el empleo se tenía que seguir siendo agresivos en las subidas. Ponían su preocupación por el acuerdo del techo de deuda y el impacto que podía tener en el sector financiero, sacaban nuevamente el fantasma de la recesión y todo ello sin conocer los datos macro que ahora conocemos, donde el empleo ha seguido fortaleciéndose, los PMI siguen potenciando la fuerza de la economía americana y tan sólo la vivienda de segunda mano ha mostrado debilidad, con lo que las tensiones sobre aumento de tasas superiores a 25 puntos básicos para la siguiente reunión está sobre la mesa.

Resumen de las actas conocidas ayer.

- En la reunión se subió 0,25 %, 25 puntos básicos.

Comentan

- Ciertos miembros apoyaron una subida de 50 puntos básicos y piensan que se debe ser más agresivos en las subidas, no obstante, por unanimidad se subió 25 puntos básicos.

- Aunque la inflación está bajando necesitan ver mayores progresos.

- Los miembros deciden que si el mercado laboral sigue fuerte se debe de ser agresivos en la subida de tipos en las siguientes reuniones.

- Algunos miembros incrementaron los riesgos de recesión en el año 2023.

- Los objetivos por parte de la FED en el techo de los tipos está en 5,1 % y veremos si se sitúan en el 5,3%-5,5%.

- Algunos miembros consideran que las previsiones son altas, por encima de la realidad.

- Si no se llega a un acuerdo al techo de deuda actual puede crear tensiones y problemas en el sector financiero americano.

- La inflación en los últimos tres meses se han reducido, pero necesitan ver más progreso en el enfriamiento de la economía.

- Algunos miembros consideran que los riesgos de recesión siguen siendo alto para el 2023 .

Estas conclusiones fueron tomadas antes de conocer los datos macro que se han publicado posteriormente al día 1 de febrero.

- Los datos de creación de empleo fueron muy superiores a las previsiones y se crearon más de 500.000 nuevos puestos de trabajo.

- Los subsidios de peticiones por desempleo se reducían, potenciando la fuerza laboral.

- Los PMI salían mejores de las previsiones, marcaban expansión y sobre todo el de servicios.

- El dato más débil y que confirmaba las previsiones de la FED son los datos de vivienda de segunda mano (existentes) que descendían y se situaban en niveles de 2010. Este es el único dato que daba una luz de bajada de la inflación y relajación en la subida de tipos.

Los datos macro conocidos arrojan más tensión para que la FED sea más agresiva en la subida de tipos o en la intensidad de la subida o en el plazo temporal.

- Hoy conoceremos a las 14,30 h. española los datos PIB y Subsidio de desempleo en EEUU datos que provocaran un movimiento fuerte de mercado y atentos al dato del viernes a las 14,30 horas, Española, la publicación de los datos de Precio del gasto en consumo del personal subyacente. Dato inflacionista y el preferido por la FED para valorar las presiones inflacionistas. se espera que supere en una décima el mensual y pase de 0,3 % al 0,4 %. Y el subyacente anual se rebaje una décima del 4,4% al 4,3%. El índice precios PCE anual anterior fue del 5 % y el PCE mensual anterior fue del 0.1%.

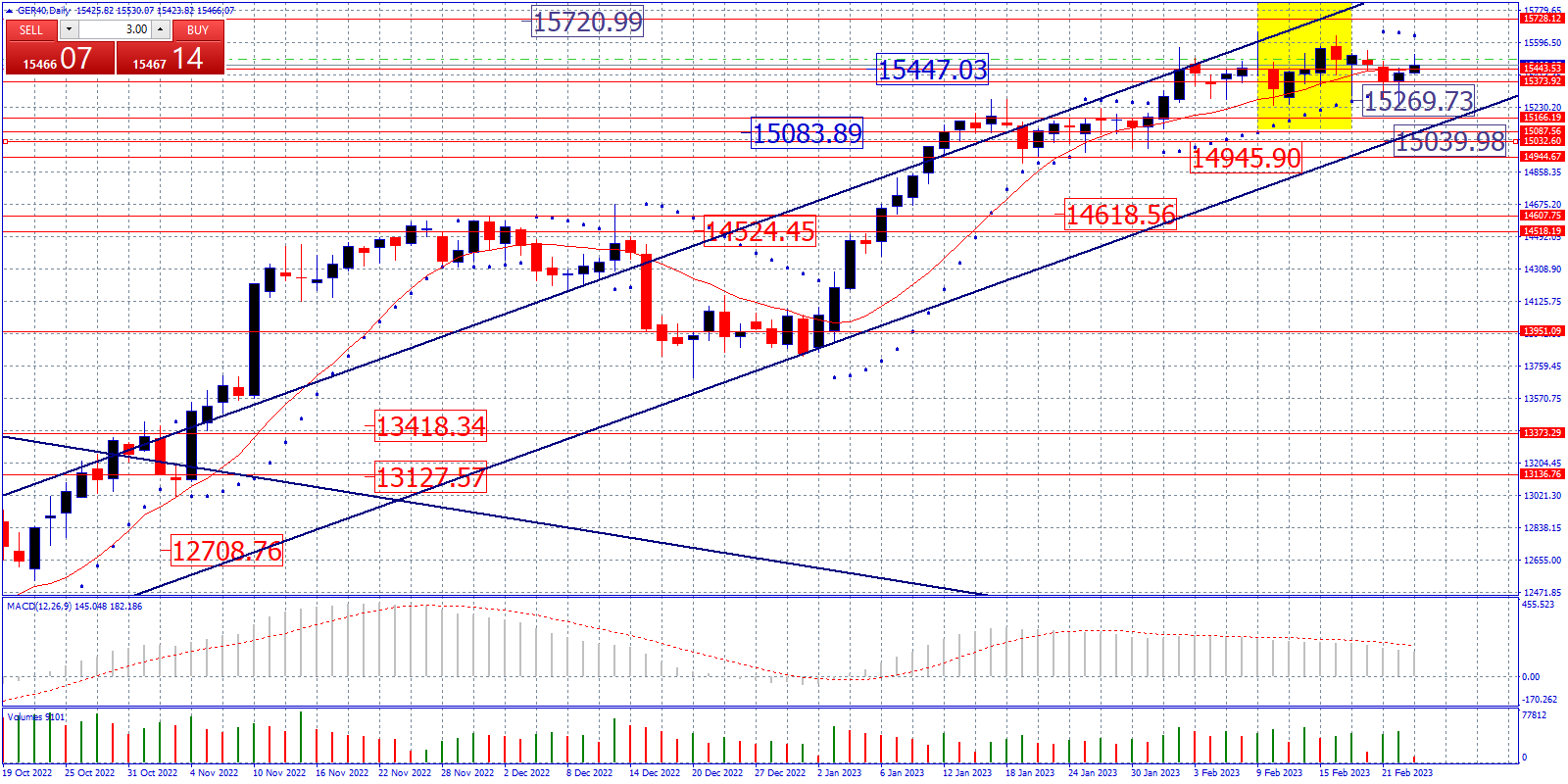

La balance sobre la evolución de los mercados americanos y europeos se inclina a favor claramente de los mercados europeos , manteniendo su última tendencia alcista todos los índices y con un resultado positivo en el año 2023. El inicio de semana nos dejaba un saldo muy positivo en los índices europeos en cabeza estaba el FTSE MIB italiano con subidas superiores al 17 %, lo seguía el Ibex 35 con subidas > al 13 %, el Cac Francés con subidas > 13 % y el Dax 40 con subidas > 11 % y dónde estimo y siempre con el permiso de los datos a conocer en la sesión de hoy y mañana que la semana acabará positiva en torno a los niveles de inicio de semana.

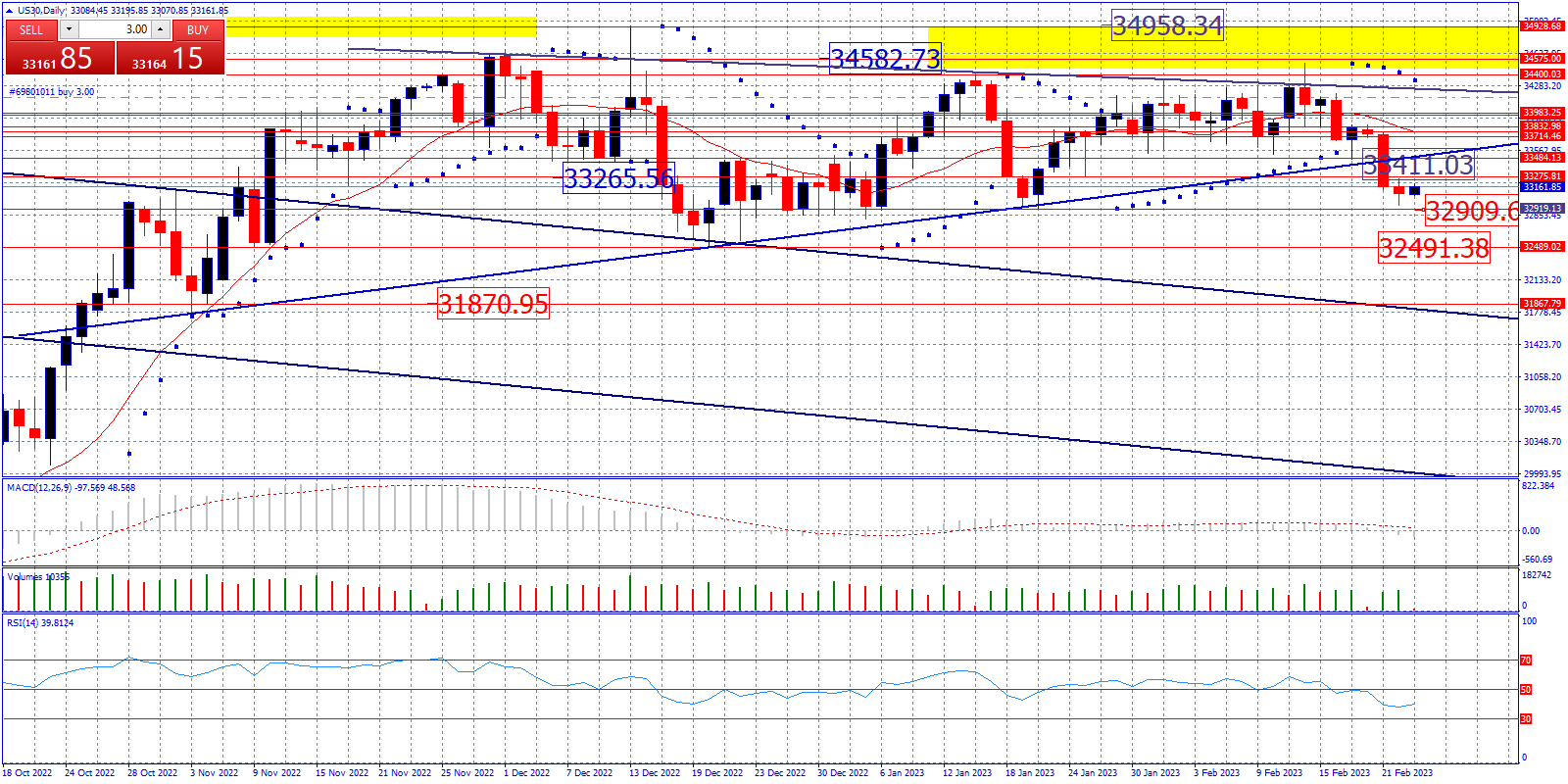

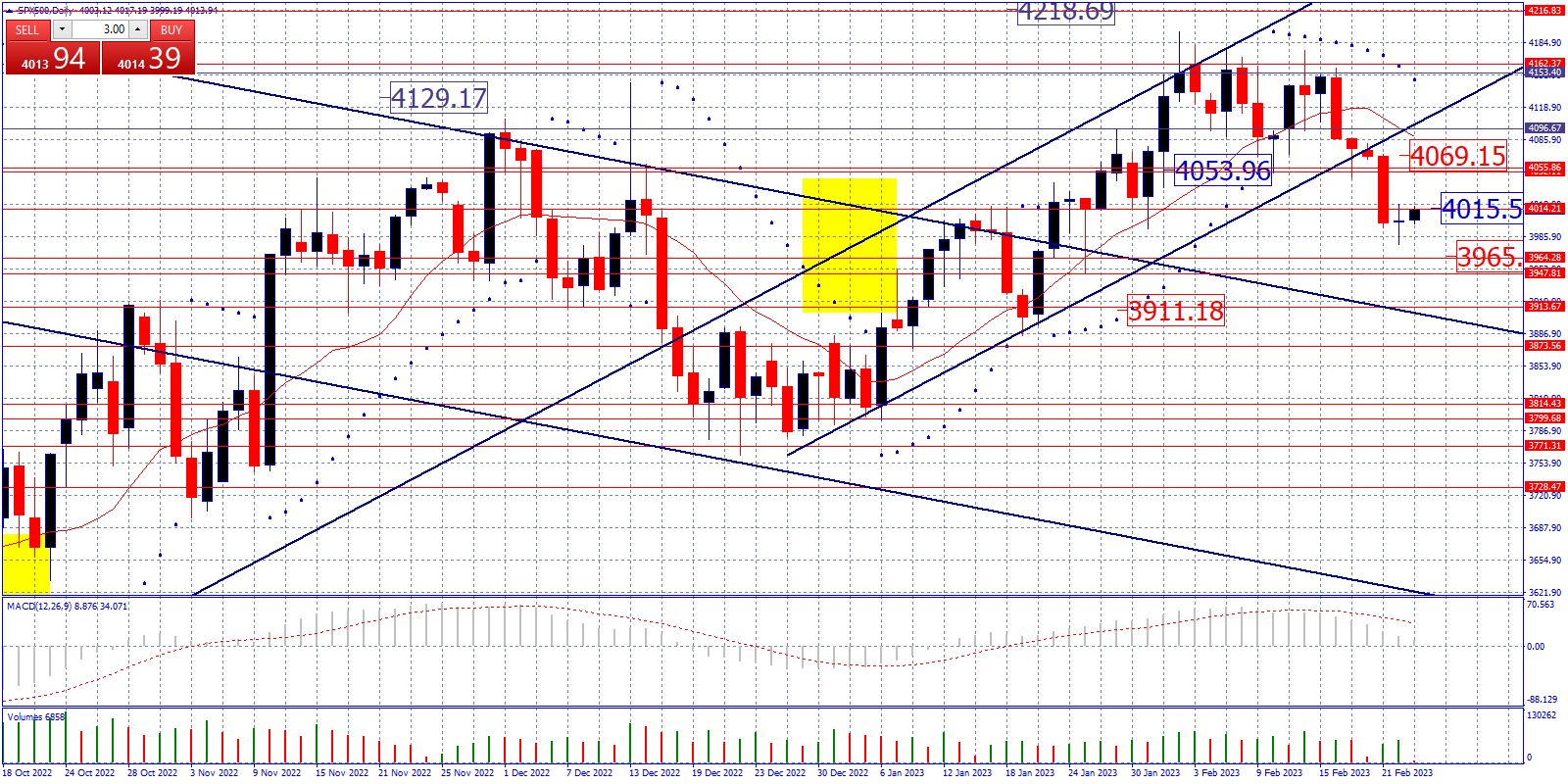

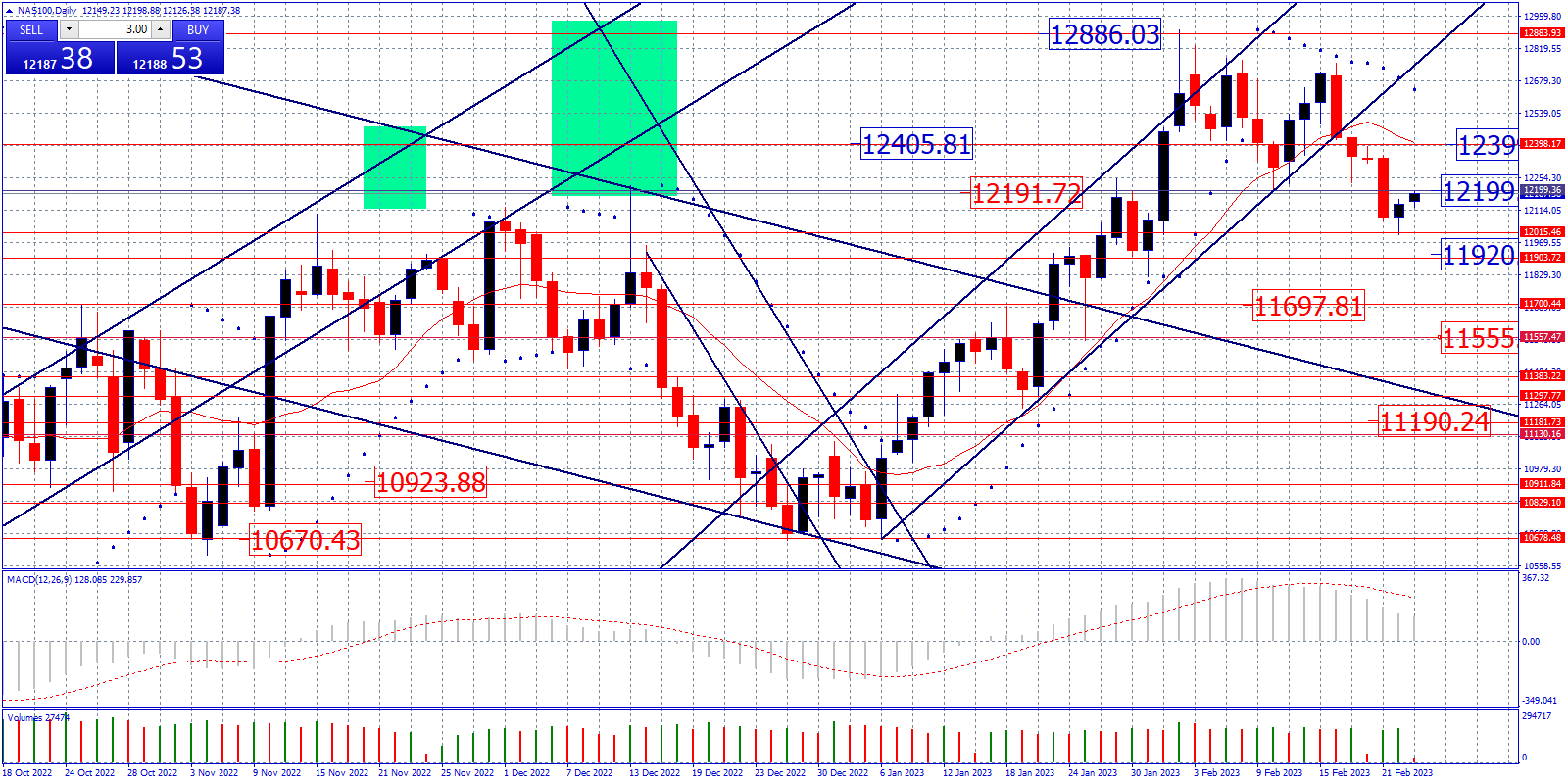

Los índices americanos muestran un aspecto técnico muy diferente, si bien, el Dow Jones ha roto la figura de un triangulo simétrico por la parte del soporte, el SP500 ha roto el soporte del canal alcista iniciado a finales de diciembre 2022 y el Nasdaq el índice más fuerte de los tres americanos ha roto el soporte del canal alcista con una figura muy similar al SP500.

Técnicamente estas rotura significan una continuidad del impulso bajista, no obstante, llamo a la prudencia, cuidado con dejarnos llevar por el movimiento del precio y si juntamos los análisis macro, fundamental y técnico, considero que estas caídas no son para situarse cortos , sino, que todo lo contrario son una clara oportunidad de entrada en compra.

Mi estrategia a seguir. Mantener un alto nivel de liquidez, conocer los datos de hoy americanos, si el mercado los recoge con alzas, introducir un 20 % de la liquidez en compra y esperar al dato del viernes y una vez confirme el dato del viernes, actuar con el resto de liquidez en consecuencia. Mis objetivos y análisis es un retorno alcista tanto en los índices europeos cómo en los índices americanos, no obstante, mucha prudencia ya que el movimiento lo va a marcar los datos que se publiquen.

Gráfico y niveles técnicos.

Dow Jones Soportes 32909/32491 Resistencias 33265/33411

SP500 Soportes 3965/3948 Resistencias 4015/4053/4069

Nasdaq. Soportes 11920/11697/11555 Resistencias 12199/12400

DAX 40 Soportes 12269/15039 Resistencias 15447/15720