-

Apple lanzará hoy la serie iPhone 15

-

La empresa dirigida por Tim Cook se enfrenta a retos en la economía mundial y en China

-

¿Podría este lanzamiento ser el catalizador para que el titán tecnológico recupere cuota de mercado e impulse el crecimiento?

-

Recompra agresiva de acciones: El compromiso de Apple de recomprar sus propias acciones indica una fuerte creencia en el crecimiento futuro y la estabilidad financiera de la empresa.

-

Alto rendimiento del capital invertido: Un alto rendimiento del capital invertido (ROIC, por sus siglas en inglés) es un signo positivo, que indica que Apple utiliza eficientemente su capital para generar beneficios.

-

Pago regular de dividendos: Los pagos de dividendos constantes hacen que Apple resulte atractiva para los inversionistas centrados en las rentas a largo plazo.

-

Baja volatilidad de las acciones: Un precio de las acciones relativamente estable puede considerarse un factor positivo, ya que reduce el riesgo de inversión y fomenta la confianza de los inversionistas.

-

Flujo de caja saneado: Un fuerte flujo de caja que pueda cubrir los gastos por intereses es señal de salud y estabilidad financiera.

-

Rentabilidad continuada: La capacidad de Apple para mantener la rentabilidad, incluso en un mercado competitivo, es un indicador positivo de su resistencia.

La mayor empresa del mundo, Apple (NASDAQ:AAPL), pretende disipar las recientes controversias y revitalizar el crecimiento al presentar hoy la esperada serie iPhone 15. El lanzamiento de este producto es un acontecimiento fundamental para Apple, que atrae la atención de millones de personas, como cada año.

El gigante con sede en Cupertino, California, presentará cuatro nuevos modelos de teléfono, incluidos dos modelos "Pro" de gama alta que se espera que tengan un precio superior al del iPhone 14 Pro.

La empresa se ha enfrentado recientemente a contratiempos, especialmente en China, antes del esperado lanzamiento, lo que ha ensombrecido a la compañía. La semana pasada, China prohibió a los funcionarios del gobierno utilizar iPhones en sus lugares de trabajo, lo que provocó una caída en picado de la capitalización bursátil de Apple de casi 200,000 millones de dólares.

Las acciones de Apple cerraron la semana a 178 dólares, lo que supone un descenso de casi el 6% provocado por este acontecimiento negativo.

Aunque han aumentado las preocupaciones con los rumores de una prohibición ampliada, la situación también ha tenido un impacto perjudicial en otras numerosas empresas. Apple emplea a cientos de miles de personas en China y varias partes de Asia y cuenta con numerosas empresas tecnológicas dentro de su cadena de suministro.

Ahora, Apple quiere disipar estos recientes problemas con el lanzamiento de su nueva línea de productos. La empresa se ha esforzado por impulsar las ventas, que han experimentado un descenso en los tres últimos trimestres.

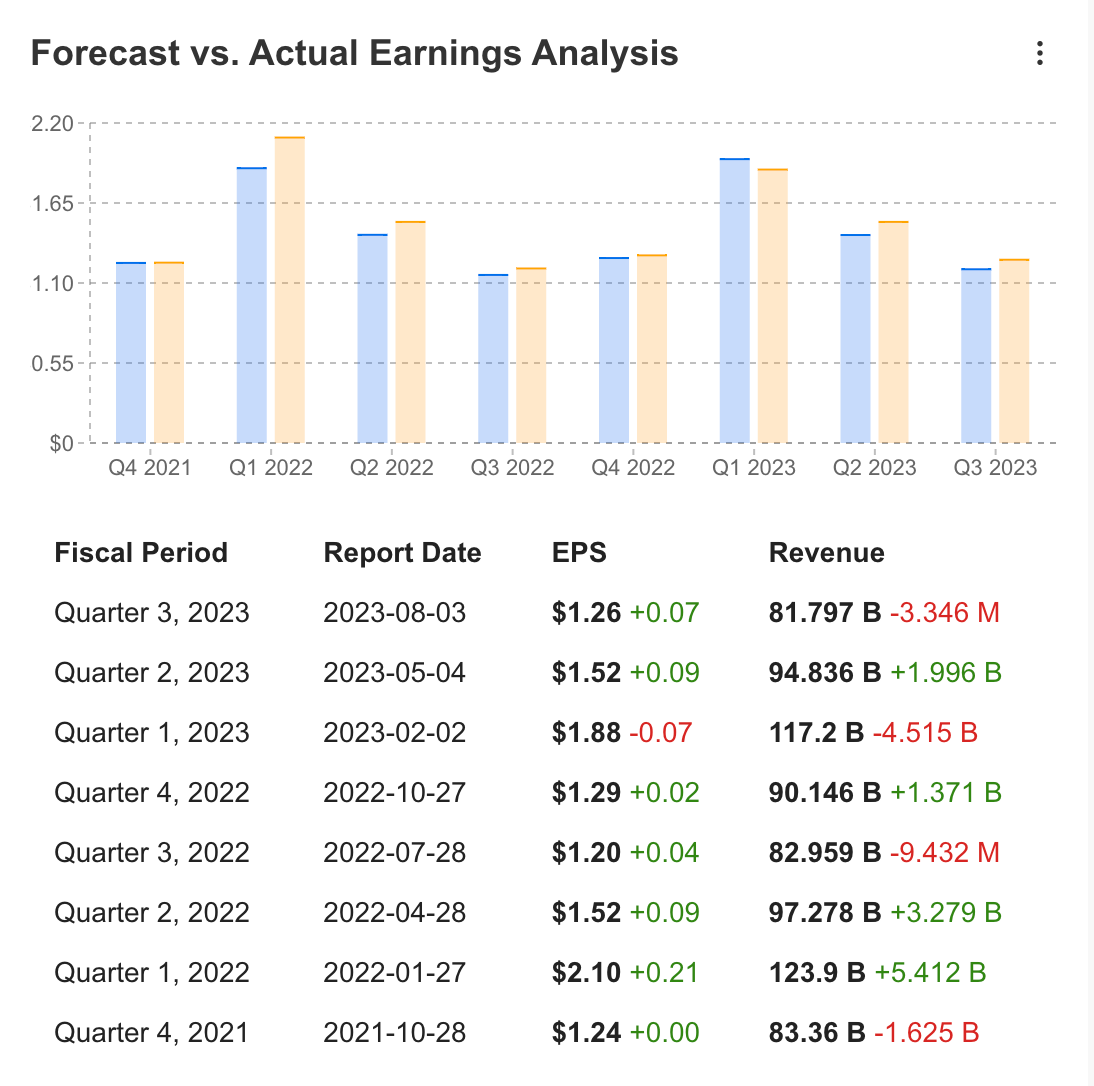

En su informe de ganancias del 3 de agosto, Apple reveló unos ingresos de 81,800 millones de dólares, un 1.4% menos que en el trimestre anterior. Aunque esta cifra entraba dentro de las expectativas, subrayaba la tendencia a la baja de las ventas.

Ante la preocupación de que el informe indicara unas perspectivas débiles para el trimestre en curso, el precio de las acciones de Apple cayó un 5.5%. Sin embargo, el informe de resultados reveló un beneficio por acción de 1.26 dólares, superando las previsiones de InvestingPro en un 5.5%.

Fuente: InvestingPro

Según los resultados del último trimestre, Apple logró aumentar sus ingresos en un 5% sobre una base anualizada, pero experimentó un descenso en las ventas de alrededor del 1%. A pesar de la disminución de las ventas durante 3 trimestres, el crecimiento de las ganancias podría continuar durante el resto del año, ya que los modelos Pro se venderán a precios más altos.

Las previsiones para el próximo informe de resultados del 26 de octubre siguen siendo positivas. En la plataforma InvestingPro, 13 analistas han revisado al alza sus estimaciones de beneficios por acción e ingresos. En consecuencia, la previsión de consenso incluye un BPA de 1.39 dólares para el periodo actual y unos ingresos de 89,200 millones de dólares.

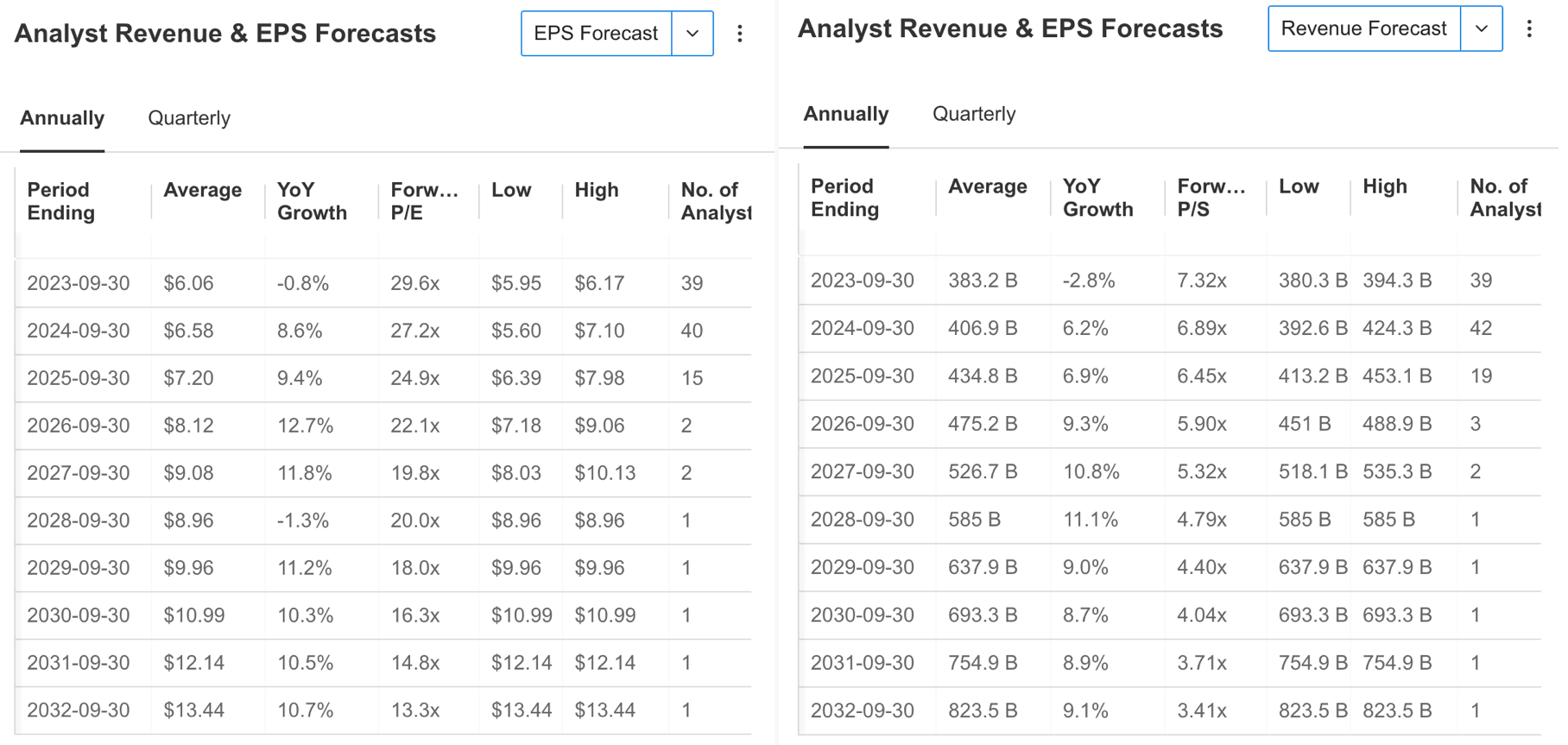

En cuanto a las previsiones a más largo plazo, los analistas anticipan que los beneficios por acción (BPA) de Apple experimentarán una trayectoria de crecimiento de casi el 10% en los próximos años, tras un ligero descenso en el último trimestre.

En cuanto a los ingresos, las previsiones indican un resurgimiento, con un aumento previsto de alrededor del 6% tanto para 2024 como para 2025. Esto se produce después de un ligero descenso de casi el 3% en los ingresos para el año en curso.

Fuente: InvestingPro

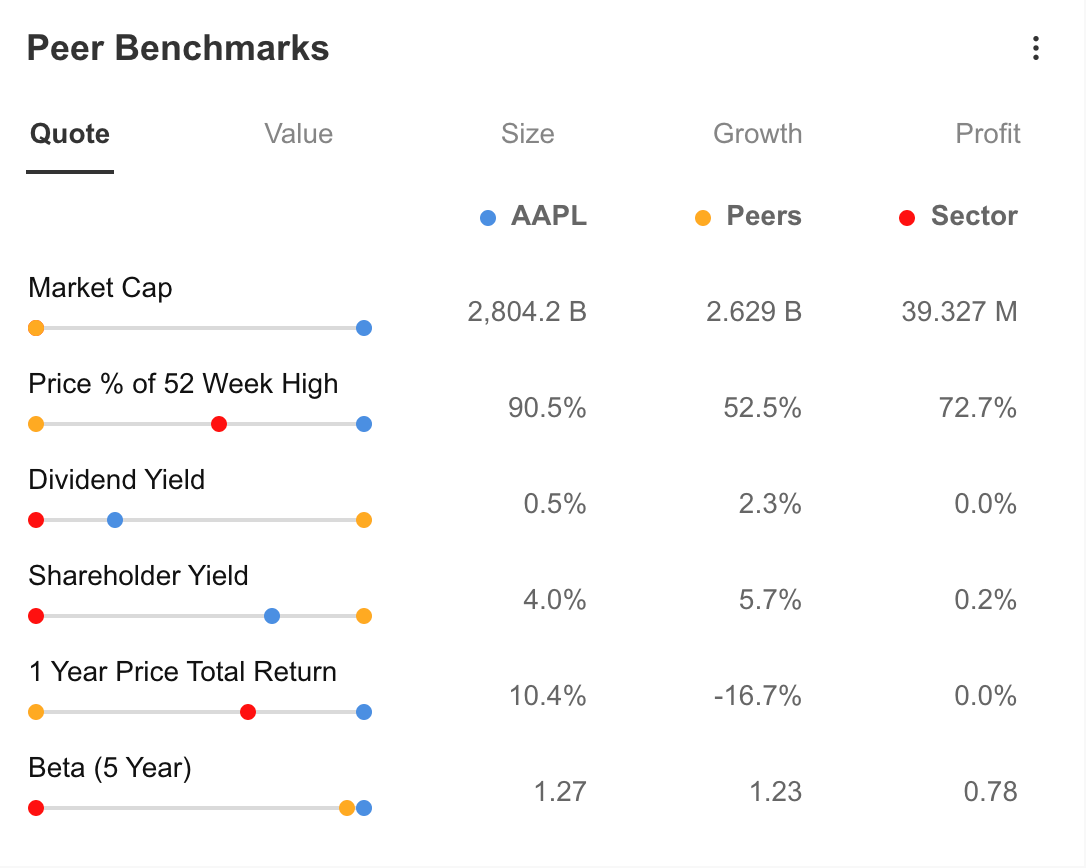

A pesar de los recientes desafíos, Apple mantiene su posición como líder del mercado con una impresionante capitalización de mercado y rendimientos anuales en comparación con sus competidores. Aunque la capitalización bursátil de la compañía se redujo brevemente en 200,000 millones de dólares debido a la prohibición de China de los iPhones para los empleados públicos, todavía se sitúa en unos sustanciales 2.8 billones de dólares.

A diferencia de sus homólogas, muchas de las cuales cotizan actualmente un 50% por debajo de sus máximos de un año, Apple mantiene una trayectoria ascendente, y su cotización se acerca a su máximo de 198 dólares a principios de este año. Como resultado, Apple ha obtenido una rentabilidad por acción del 10% en un año, mientras que sus homólogas han experimentado una infravaloración media del 16%.

Sin embargo, cabe señalar que Apple está por detrás de sus competidores en términos de rentabilidad por dividendo. Además, la beta de las acciones de la empresa durante los últimos 5 años se mantiene por encima de 1, lo que indica que AAPL puede mostrar movimientos de precios más agresivos en comparación con el mercado en general.

Fuente: InvestingPro

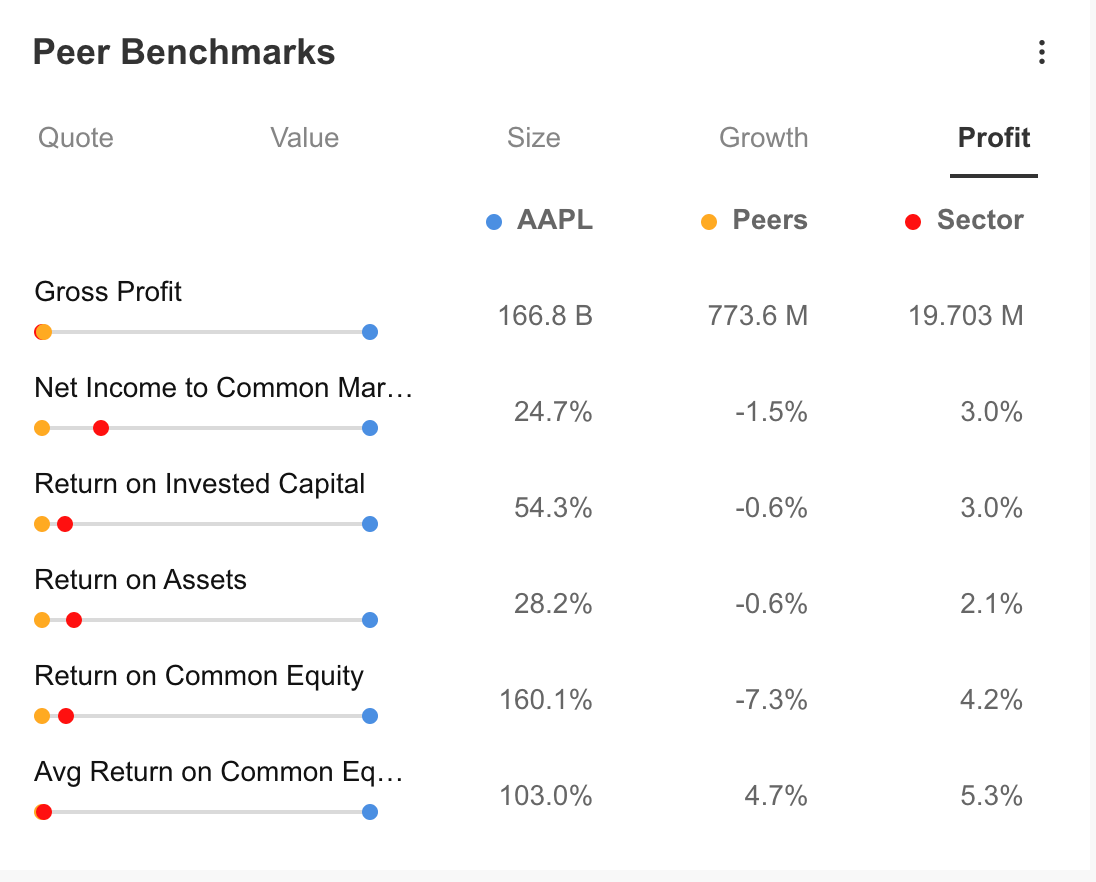

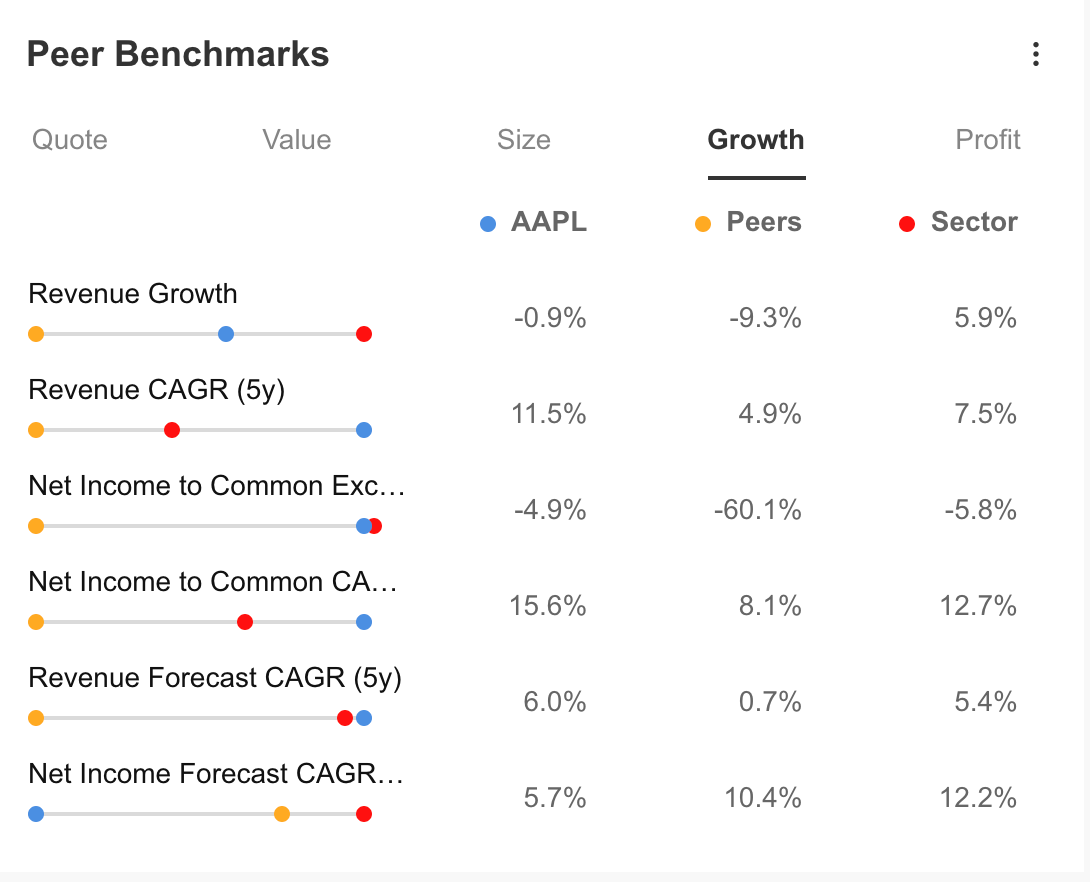

El reciente crecimiento de los ingresos de Apple, que se percibe como un desafío, es en realidad mejor que el de sus pares cuando se compara con los promedios de la industria. Aunque Apple ha experimentado un ligero descenso en el crecimiento de sus ingresos, es importante señalar que sigue superando a sus competidores.

Sin embargo, cabe mencionar que Apple se ha quedado rezagada con respecto al sector, que ha experimentado un crecimiento de casi el 6% en el último año. A pesar de ello, las perspectivas de crecimiento a largo plazo de Apple se consideran positivas, lo que indica que puede estar posicionándose para el éxito futuro.

Fuente: InvestingPro

A pesar de las áreas en las que Apple puede mejorar su crecimiento, es evidente que la compañía mantiene una fuerte rentabilidad en comparación tanto con sus pares como con la industria en general.

Fuente: InvestingPro

Las acciones AAPL de Apple han tenido un buen comportamiento este año, alcanzando niveles casi récord en torno a los 200 dólares, a pesar de que actualmente cotizan a un ratio precio/beneficios relativamente alto de 29.6 veces en comparación con su media histórica. Sin embargo, esta valoración superior se debe en parte al largo historial de Apple en el pago de dividendos, que atrae a los inversionistas a largo plazo, y a su condición de valor refugio en mercados inciertos.

Aunque la presión china sobre Apple es motivo de preocupación, se espera que tenga un impacto limitado. También existe el riesgo de que Huawei, competidor de Apple, recupere cuota de mercado con sus nuevos modelos de teléfono.

No obstante, la expansión de Apple en servicios y su gama de productos contribuyen significativamente a su fortaleza en el sector tecnológico. A pesar de un descenso del 4% en las ventas de hardware, Apple consiguió aumentar sus ingresos por servicios en un 8%, mostrando su diversificación.

En un futuro próximo, el lanzamiento de las gafas de realidad mixta Apple Vision Pro podría impulsar las ventas de hardware. Además, hay rumores de que Apple hará un uso más eficaz de la inteligencia artificial e incluso se aventurará en la conducción autónoma de vehículos eléctricos.

Aunque existen retos y riesgos, la capacidad de Apple para adaptarse y expandirse en diversos sectores tecnológicos la sitúa como un actor formidable con perspectivas prometedoras.

InvestingPro identifica varios factores positivos que contribuyen a la salud de Apple:

El principal reto señalado por InvestingPro es la aceleración del descenso del crecimiento de los ingresos. Aunque esto es preocupante, la diversificación de Apple hacia los servicios y los posibles lanzamientos de productos en el futuro podrían ayudar a mitigar este reto y mantener su salud general.

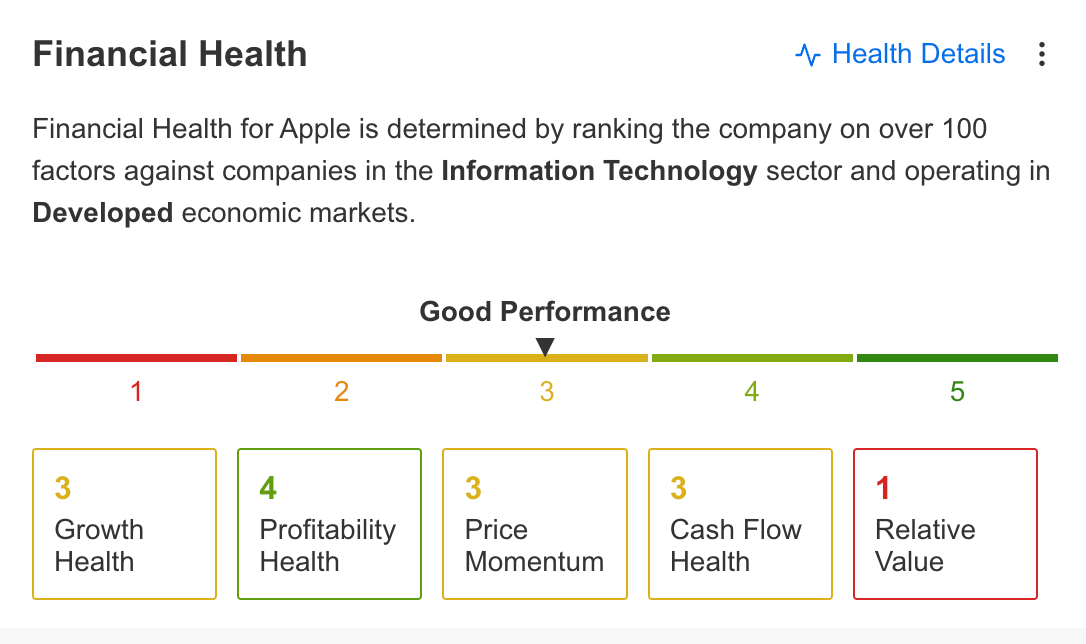

Fuente: InvestingPro

Como se ve aquí, la rentabilidad sigue siendo el aspecto más fuerte de la empresa, mientras que el flujo de caja, el impulso de los precios y el crecimiento están funcionando bien a pesar de la desaceleración.

Fuente: InvestingPro

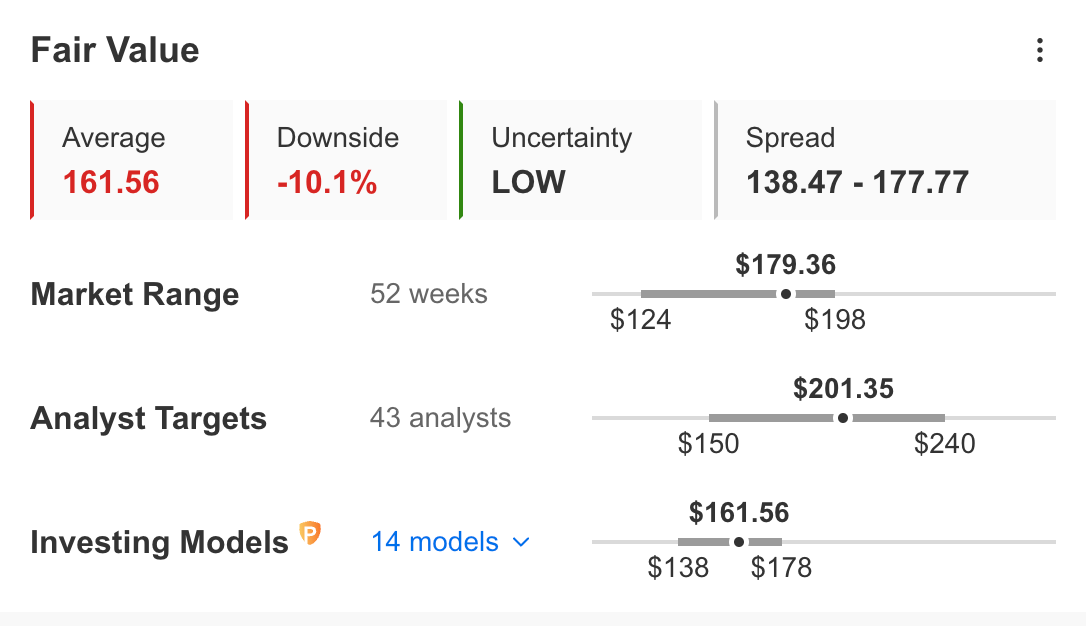

El análisis del valor razonable para AAPL indica un precio medio de 161.56 dólares con baja incertidumbre, lo que refleja una prima del 10% sobre el precio actual de la acción. Sin embargo, un consenso más optimista entre 43 analistas sugiere que el valor de la empresa podría alcanzar los 201 dólares a finales de año.

***

¡Encuentre toda la información que necesita en InvestingPro!

Desbloquea los datos claves del mercado con InvestingPro

Descargo de responsabilidad: El autor no posee ninguna de estas acciones. Este contenido, elaborado con fines puramente educativos, no puede considerarse asesoramiento de inversión.