Resumen:

- Las acciones de AT&T (NYSE:T) han constituido una jugada de dinero muerto para los inversionistas debido a los planes de medios de comunicación demasiado ambiciosos de la compañía.

- Para arreglar esta imagen, la empresa se está deshaciendo de sus activos de medios de comunicación para convertirse en una empresa más esbelta y financieramente estable.

- Estos esfuerzos pueden dar lugar a un recorte de dividendos en el futuro, lo que hace que sus acciones sean menos atractivas para los inversionistas de renta.

El mayor operador de redes de EE.UU., AT&T tiene muy pocos partidarios en la comunidad de inversionistas en estos días. Sus acciones llevan muchos años rindiendo por debajo del índice de referencia S&P 500. Han caído un 35% en los últimos cinco años, periodo en el que el S&P 500 se ha duplicado con creces.

Este rendimiento tan decepcionante es el resultado de los intentos infructuosos de la compañía por transformarse en un gigante del entretenimiento para competir con empresas como Disney (NYSE:DIS) y Netflix (NASDAQ:NFLX).

En lugar de producir mayores rendimientos para su gran base de inversionistas, la estrategia de la compañía centrada en las adquisiciones ha cargado al operador de telecomunicaciones con una enorme pila de deuda, lo que le ha dado el estatus de mayor prestatario corporativo del mundo. Esa carga de deuda, en un momento dado, se infló a unos 200,000 millones de dólares, en gran parte acumulados a través de su adquisición de Time Warner (NYSE:TWX) en 2018.

Pero eso es historia. En estos días, AT&T, con sede en Dallas, está en medio de una gran transformación y su nuevo director general, John Stankey, tiene la esperanza de que su nueva estrategia haga que la compañía sea mucho más delgada y se centre en su fuerza de telecomunicaciones.

La parte más importante de esta revisión incluye la combinación de los activos de medios de comunicación de AT&T y Discovery en una nueva empresa que cotiza en bolsa. El nuevo negocio, anunciado en mayo, gastará 20,000 millones de dólares en contenidos, un nivel que supera el reciente presupuesto de programación de Netflix.

WarnerMedia es propietaria de los canales de cable HBO, CNN, TNT y TBS, así como del estudio de televisión y cine Warner Bros. Discovery tiene una cartera que incluye su cadena homónima y HGTV. Ambas empresas también ofrecen los portales de vídeo en streaming HBO Max y Discovery+.

Retirada de las ambiciones mediáticas

En una presentación transmitida por Internet durante la conferencia Communacopia de Goldman Sachs (NYSE:GS) el mes pasado, Stankey dijo a los inversionistas que una vez que la escisión de WarnerMedia se complete a mediados de 2022, AT&T habrá vuelto a su enfoque principal de la red, con una prioridad en la expansión de los servicios de banda ancha inalámbrica y de fibra 5G.

"No vamos a hablar de reestructuración. No vamos a estar hablando de transacciones. Vamos a estar hablando de cómo el equipo de gestión está ejecutando una estrategia muy concentrada y un negocio muy esbelto y centrado en las mejores partes del sector de la comunicación", dijo, según un informe de Bloomberg.

El retroceso de la compañía en sus ambiciones de entretenimiento no se limita al acuerdo con Discovery. A principios de este año, AT&T llegó a un acuerdo con la empresa de capital riesgo TPG para desprenderse de una participación del 30% en su negocio DirecTV por 1,800 millones de dólares. AT&T había adquirido DirecTV en 2015 por 49,000 millones de dólares, en el punto álgido de un mercado de la televisión de paga que desde entonces se ha desplomado debido a los miembros que cortan el cordón umbilical.

Con las transacciones de Discovery y DirecTV, AT&T espera alcanzar su objetivo de reducir el apalancamiento a 2.5 veces al año antes de lo previsto, y posiblemente evitar a los tenedores de bonos cualquier posible acción de calificación que la acerque al grado especulativo.

La estabilidad de los dividendos está en duda

Pero esa reestructuración ha creado dudas en la mente de los inversionistas sobre la estabilidad del dividendo trimestral de 0.52 dólares por acción de la empresa. La rentabilidad anual del dividendo del 7.6% de la acción, la más alta entre las empresas de primer orden, es un reflejo de ese riesgo.

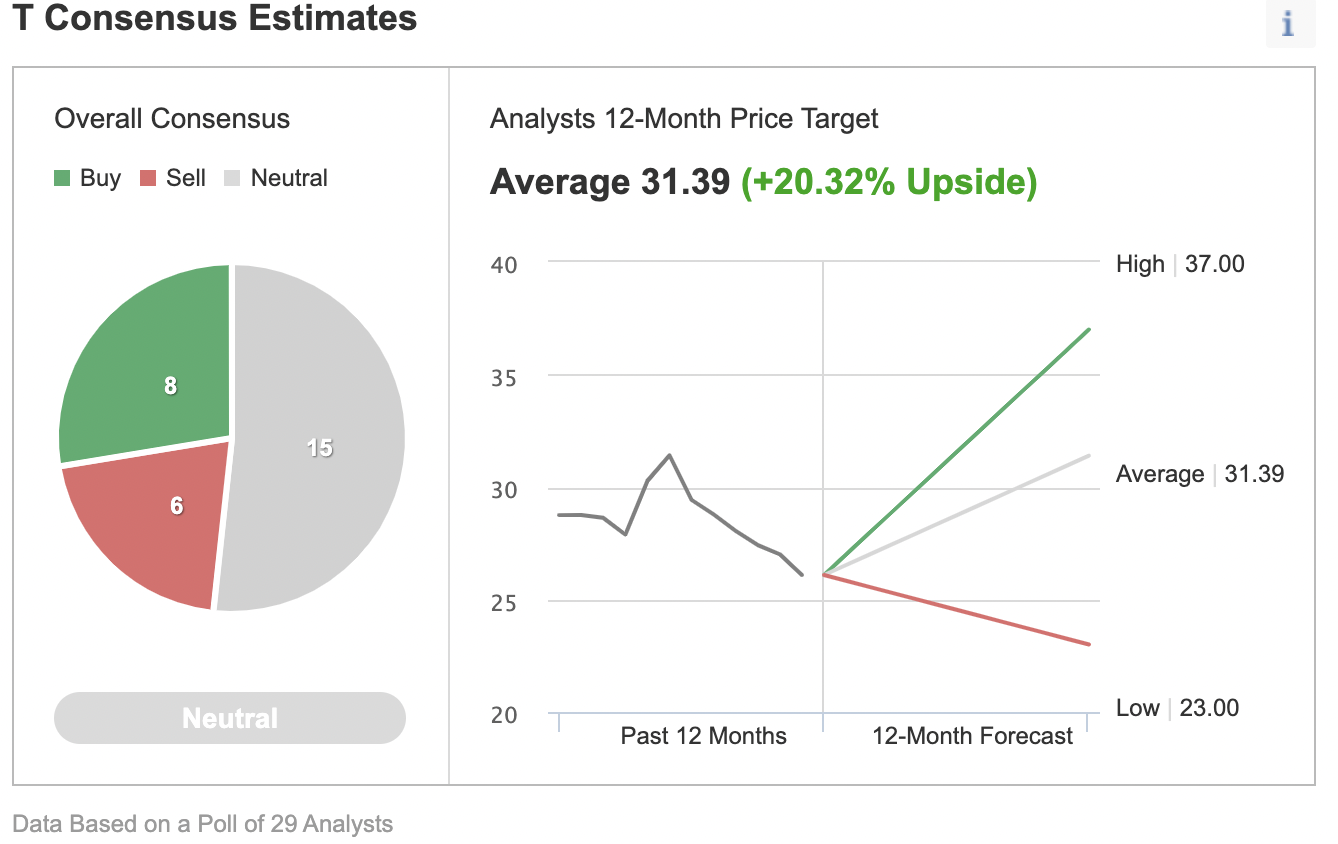

Según una encuesta realizada por Investing.com, de los 29 analistas que cubren la acción, 15 tienen una calificación neutral sobre el valor, mientras que ocho recomiendan la compra y seis la venta.

Los analistas de Barclays (LON:BARC) redujeron el precio objetivo de AT&T de 34 dólares a 30 dólares en un informe de investigación publicado recientemente. La correduría tiene actualmente una calificación de "igual peso" sobre las acciones de la compañía tecnológica. Morgan Stanley (NYSE:MS) recortó la calificación de AT&T a "igual ponderación" y fijó un objetivo de precio de 29.00 dólares para la acción.

Argus Research, en una nota reciente, rebajó la calificación de AT&T de “comprar” a "mantener", diciendo que la transformación de la compañía podría llevar a un recorte de dividendos a corto plazo.

La nota decía:

"Aunque la dirección ha asegurado a los inversionistas que AT&T mantendrá un dividendo en el 'percentil 95' de las empresas, las matemáticas simplemente no funcionan después de tener en cuenta las escisiones de DirecTV y WarnerMedia. Por lo tanto, adoptaremos un enfoque de esperar y ver mientras la empresa se reestructura mediante grandes desinversiones, al tiempo que implementa su costosa construcción de la red 5G."

A pesar de este pesimismo, el movimiento de AT&T para crear un nuevo gigante del streaming, combinando HBO, Warner Bros. y TNT de AT&T con una lista de canales de Discovery, incluyendo Food Network, y reality shows significa que la compañía tendrá una mejor oportunidad de tener éxito en un mercado en el que empresas tecnológicas con mucho dinero como Apple (NASDAQ:AAPL) y Amazon (NASDAQ:AMZN) están gastando decenas de miles de millones de dólares al año en contenido multimedia.

En julio, AT&T informó de unos 67.5 millones de suscriptores en todo el mundo a su servicio de canales prémium y de streaming, y ahora dice que tendrá entre 70 y 73 millones a finales de 2021.

Conclusión

Es probable que AT&T se convierta en una empresa mucho más esbelta y concentrada para el próximo año si es capaz de completar con éxito su actual reestructuración. La separación de los activos de medios de comunicación le permitirá invertir agresivamente en su nueva unidad de streaming, mientras que posiciona las operaciones centrales de telecomunicaciones para expandirse en un momento en que la introducción de la tecnología 5G está creando nuevas oportunidades.

Dicho esto, es poco probable que la nueva AT&T satisfaga a los inversionistas cuyo objetivo es obtener ingresos en crecimiento constante. AT&T, en nuestra opinión, es ahora una apuesta de cambio de rumbo más que una empresa que paga dividendos estables.