- Los mercados están nerviosos a la espera la última reunión de política monetaria de la Reserva Federal.

- Creo que la Fed se inclinará por un discurso de línea agresiva ante el retorno de los temores inflacionistas.

- En contra de la opinión generalizada, aumenta el riesgo de que la Fed se abstenga de recortar los tipos este año.

- ¿Busca ayuda en el mercado? Únase a InvestingPro y no vuelva a perderse otro mercado alcista por no saber qué acciones comprar.

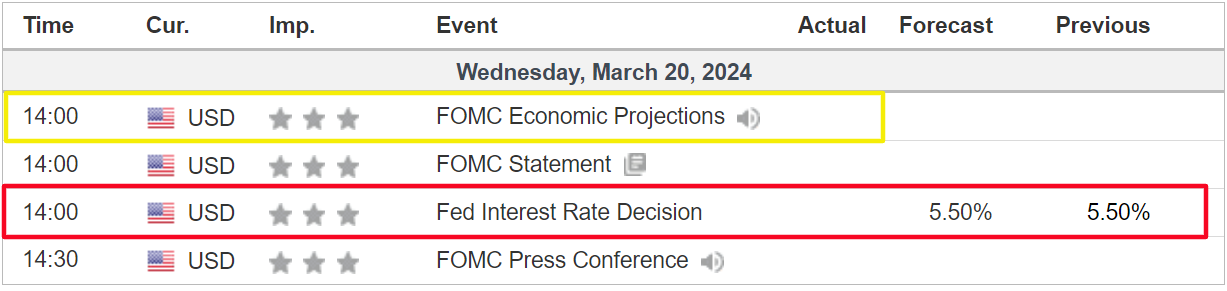

La Reserva Federal anunciará hoy su última decisión de política monetaria en su segunda reunión del año, y hay mucho en juego.

Lo más probable es que el banco central estadounidense no tome ninguna medida con respecto a los tipos de interés. Sin embargo, las proyecciones actualizadas de los tipos de interés y las nuevas declaraciones del presidente de la Fed, Jerome Powell, podrían ser un comodín, ya que podrían indicar menos recortes de tipos y un inicio más tardío de la relajación de la política monetaria de lo previsto anteriormente.

Por lo tanto, habrá mucho en juego cuando el banco central de Estados Unidos anuncie su decisión de política monetaria y las proyecciones económicas actualizadas a las 20:00 horas (CET) de este miércoles.

Si desea diversificar su exposición al riesgo antes de la volátil jornada de negociación, le recomendamos que eche un vistazo a nuestra herramienta de selección de acciones basada en inteligencia artificial. Nuestra IA predictiva le ayuda a encontrar mensualmente las mejores empresas del mercado para obtener un rendimiento superior sostenido.

Qué esperar de la decisión de hoy sobre los tipos de interés:

Es casi seguro que la Fed mantendrá el objetivo de referencia de los fondos federales entre el 5,25% y el 5,50%, donde lleva desde el pasado mes de julio.

Fuente: Investing.com

Los responsables de la política monetaria del FOMC también darán a conocer sus nuevas previsiones de tipos de interés y crecimiento económico, conocidas como "gráfico de puntos", que revelarán mayores indicios de la probable trayectoria de los tipos de la Fed hasta finales de 2024 y más allá.

En diciembre, el "gráfico de puntos" mostró que los miembros de la Fed prevén tres recortes de los tipos de interés este año y otro más de 100 puntos básicos en 2025.

Todas las miradas se centrarán entonces en el presidente de la Fed, Jerome Powell, que ofrecerá una rueda de prensa que se seguirá muy de cerca, ya que los inversores buscan nuevos indicios sobre su visión de la economía y la inflación y cómo puede afectar a la política monetaria en los próximos meses.

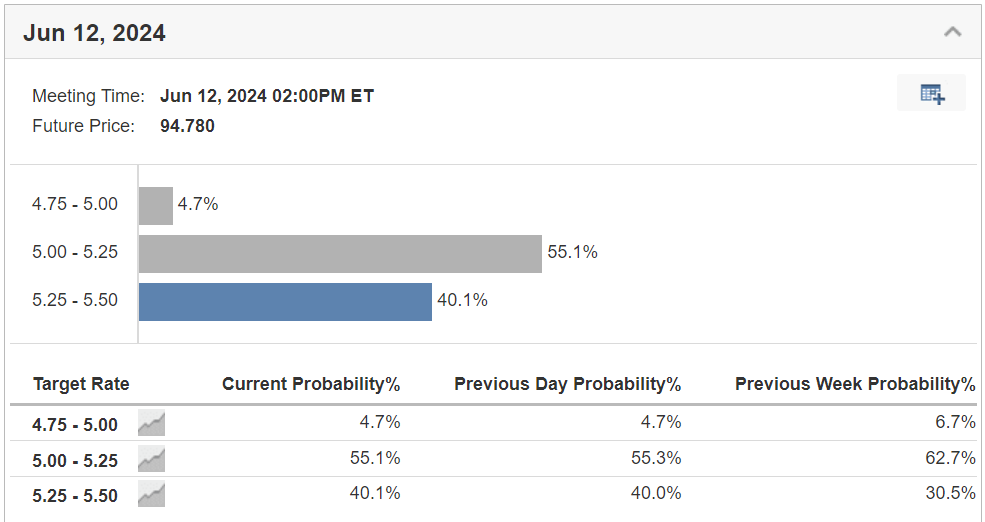

A pesar de las expectativas del mercado de múltiples recortes de tipos este año, los traders han comenzado a ajustar sus previsiones tras una reciente tanda de datos de inflación al alza, lo que indica un posible cambio en la confianza hacia un enfoque más cauteloso de la política monetaria.

Tras comenzar el año pronosticando hasta siete recortes de tipos, los inversores esperan ahora sólo tres, y el calendario del primer recorte se ha retrasado de marzo a junio.

Dicho esto, incluso las probabilidades de un recorte en junio han ido cayendo en las últimas semanas. En un momento dado, el lunes, los contratos de swap que predicen las decisiones del banco central estadounidense mostraban una probabilidad de menos del 50% de que los responsables de la política monetaria aplicaran su primer recorte de los tipos de interés en junio.

Fuente: Investing.com

El miércoles por la mañana, el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com situaba las probabilidades de un recorte de tipos de 25 puntos básicos en junio en torno al 60%, frente al 90% de hace unas semanas.

Predicción: La Fed vuelve a ser agresiva

Creo que existe un riesgo considerable de que la Fed adopte un tono más agresivo de lo previsto, ya que la inflación se mantiene muy por encima del objetivo del 2% del banco central, la economía se mantiene mejor de lo esperado y el mercado laboral sigue siendo fuerte.

Además, el reciente repunte de la tasa de inflación llevará a los responsables de la Fed a revisar a la baja sus previsiones, que implican dos recortes de tipos este año, frente a los tres recortes anteriores.

En este sentido, Powell tratará de contrarrestar las expectativas del mercado de un inminente recorte de los tipos y reiterará que sólo prevé recortes cuando la Fed confíe en que la inflación está volviendo de forma sostenible a su objetivo del 2%.

En resumidas cuentas, este no es un entorno propicio para recortar los tipos de interés.

En contra de la opinión generalizada, opino que la Fed podría abstenerse por completo de recortar los tipos este año, ya que la inflación está tardando más en volver al objetivo de la Fed de lo que muchos esperaban.

Después de junio, a la Fed sólo le quedan cuatro reuniones más en 2024: en julio, septiembre, noviembre y diciembre.

Teniendo esto en cuenta, cada vez parece más probable que el próximo ciclo de elecciones presidenciales en Estados Unidos pueda interferir en el inicio del ciclo de relajación de la Fed, ya que el banco central preferiría no pasar a un ciclo de recorte de tipos en la última reunión del FOMC antes de las elecciones.

En ese caso, la Fed podría mantener los tipos más elevados más tiempo de lo que los mercados prevén actualmente.

Qué hacer ahora:

Cualquier indicio o cambio en el tono de la Fed durante la reunión podría desencadenar importantes movimientos en los mercados y en el ánimo de los inversores. Teniendo esto en cuenta, se aconseja a los participantes del mercado que permanezcan atentos, actúen con cautela y diversifiquen sus carteras para protegerse de las posibles fluctuaciones del mercado.

Dado que los mercados han subido ante la perspectiva de que la Fed recorte los tipos este año, un cambio en las expectativas hacia menos recortes de tipos podría considerarse una amenaza para el repunte del mercado.

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

Los lectores de este artículo disfrutan de un descuento adicional del 10% en los planes anual y bianual con los códigos de cupón PROTIPS2024 (anual) y PROTIPS20242 (bianual).

Suscríbase aquí y no vuelva a perderse un mercado alcista.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.