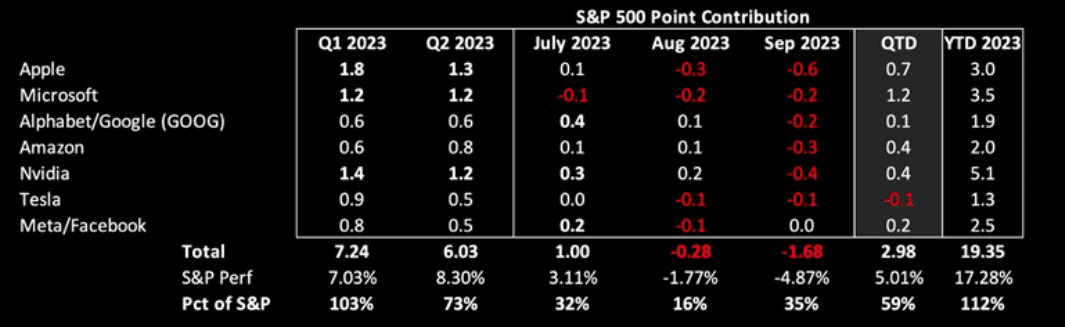

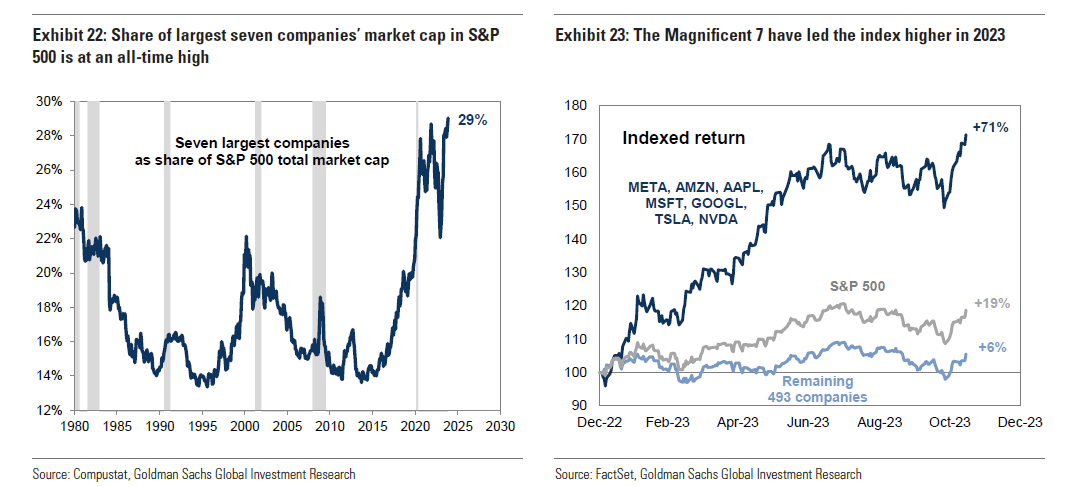

Mientras escribía este blog, el índice S&P 500 ha subido aproximadamente un 17% en lo que va de año. Lo más probable es que su cartera no lo esté. Esta es una frustración común entre muchos inversionistas en el mercado este año en particular. Como ya hemos comentado, el rendimiento del índice S&P 500 es un poco engañoso. La mayor parte de las ganancias del mercado este año han procedido esencialmente de siete valores con la mayor concentración en el índice en términos de capitalización bursátil.

La subida de estos valores ha sesgado el rendimiento del índice general del mercado. El rendimiento de los 493 valores inferiores sigue siendo muy diferente.

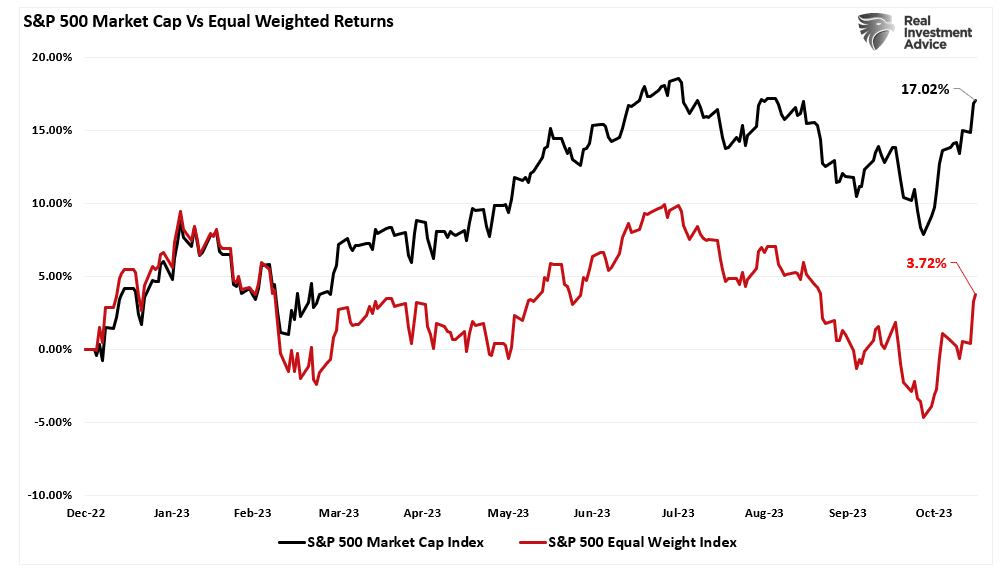

Como se muestra, la capitalización bursátil de los siete valores principales es tan grande que distorsiona el rendimiento del índice en general. Podemos comprobarlo visualmente comparando el rendimiento del mercado y el de los índices S&P 500 ponderados por igual.

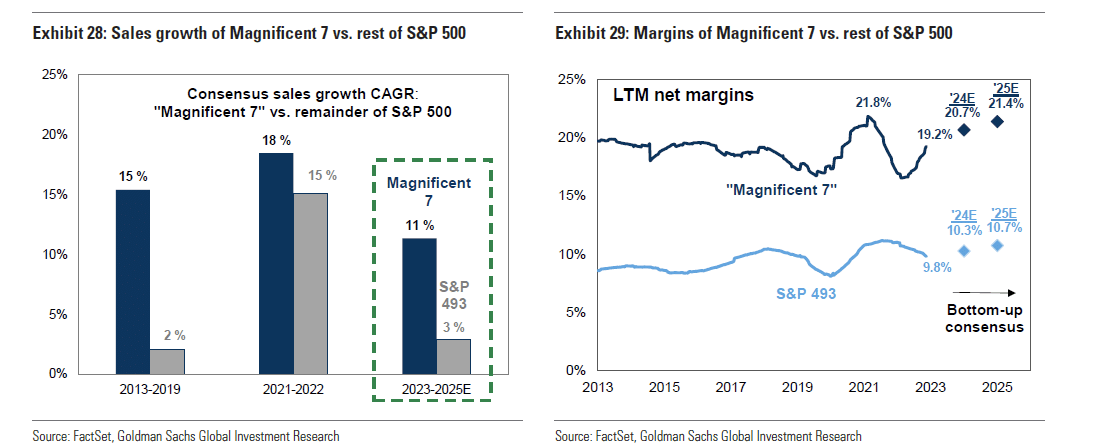

Esta bifurcación del mercado podría no cambiar en 2024 si Goldman Sachs (NYSE:GS) acierta en sus estimaciones.

"El consenso espera que los 7 Magníficos sigan ofreciendo un crecimiento más rápido que el resto del índice. Según las estimaciones de los analistas, las ventas de las empresas tecnológicas de gran capitalización crecerán a una tasa de crecimiento annual compuesto del 11% hasta 2025, frente a sólo el 3% para el resto del S&P 500". Los márgenes netos de los 7 Magníficos duplican los del resto del índice, y el consenso prevé que esta diferencia persista hasta 2025.

Desde el punto de vista de la valoración, los 7 Magníficos cotizan con una gran prima de ratio precio-beneficio frente al resto del mercado, pero las valoraciones relativas están en línea con las medias recientes después de tener en cuenta el crecimiento previsto. Los 7 Magníficos cotizan a un ratio precio-beneficio de 29 veces, 1.7 veces el múltiplo precio-beneficio de 17 veces de la mediana de las acciones del S&P 500. Este ratio se sitúa en el puesto 91º de la clasificación. Este ratio se sitúa en el percentil 91 desde 2012. Sin embargo, sobre una base ponderada por los beneficios, el crecimiento esperado del BPA a largo plazo del grupo es 8 puntos porcentuales más rápido que la mediana de las acciones del S&P 500 (+17% frente a +9%).

¿Por qué les digo esto? Bueno, cuando llegue el final del año y mire su rendimiento en relación con el índice S&P 500, probablemente se sentirá decepcionado.

Sin embargo, eso es precisamente lo que Wall Street quiere que haga.

Wall Street quiere que compare

La comparación es la causa principal de más infelicidad que cualquier otra cosa. Tal vez sea inevitable que los seres humanos, como animales sociales, sientan el impulso de compararse unos con otros. Quizá se deba a que todos somos inseguros en algún sentido cósmico.

Permítanme ponerles un ejemplo que comenté con Adam Taggart en Thoughtful Money la semana pasada.

Supongamos que su jefe le regala un Mercedes nuevo como gratificación anual. Usted estaría encantado hasta que supiera que todos los de la oficina recibieron dos. Ahora está molesto porque ha recibido menos que los demás en términos "relativos". Sin embargo, ¿está usted privado en términos absolutos de un Mercedes?

La infelicidad y la inseguridad creadas por la comparación son omnipresentes. Las redes sociales están llenas de imágenes de gente que presume de su lujoso estilo de vida, dándole algo con lo que compararse. No es de extrañar que los usuarios de las redes sociales sean desdichados.

El defecto de la naturaleza humana es que lo que tenemos es suficiente hasta que vemos a otra persona que tiene más.

La comparación en los mercados financieros puede llevar a decisiones horribles. Por ejemplo, a los inversionistas les cuesta ser pacientes y dejar que el proceso que tienen funcione para ellos.

Por ejemplo, debería usted estar contento si gana un 12% con sus inversiones pero sólo necesita un 6%. Sin embargo, se siente decepcionado cuando se entera de que los demás ganaron un 14%. ¿Por qué? ¿Hay alguna diferencia?

He aquí una fea verdad. La infelicidad relacionada con la comparación beneficia a Wall Street.

La industria de servicios financieros se basa en molestar a la gente para que mueva el dinero con frenesí. El dinero en movimiento genera comisiones. La creación de más y más puntos de referencia, productos y cajas de estilo no es más que la creación de más cosas con las que COMPARAR. El resultado final es que los inversionistas permanecen en un perpetuo estado de indignación.

La lección que queremos transmitir aquí es el peligro de seguir el consejo de Wall Street de batir algún índice arbitrario de un año para otro. Lo que se enseña a hacer a la mayoría de los inversionistas es medir el rendimiento de la cartera en un periodo de doce meses. Sin embargo, eso es absolutamente lo peor que se puede hacer. Es lo mismo que ponerse a dieta y pesarse todos los días.

Si pudiéramos ver todo el futuro ante nosotros, tomar una decisión de inversión sabiendo el resultado final no nos supondría ningún esfuerzo. Sin embargo, no podemos darnos ese lujo. En lugar de eso, Wall Street sugiere que si su gestor de fondos se retrasa un año, usted debe mover su dinero a otra parte. Esto le obliga a perseguir la rentabilidad, generando comisiones para Wall Street.

Perseguimos la rentabilidad porque todos padecemos el séptimo pecado capital: la avaricia.

La mayoría de nosotros queremos todas las recompensas sin tener en cuenta las consecuencias. Sin embargo, en lugar de eso, deberíamos aprender a "amar lo que es suficiente".

En un año como 2023, en el que principalmente siete empresas impulsaron el índice S&P 500, muchos individuos, pensando que "se lo perdieron", querrán cambiar su estrategia para el próximo año.

Como suele ocurrir, es probable que se trate de un error.

Goldman Sachs puede estar decepcionado

La siguiente tabla de Callan Investments es un excelente ejemplo del riesgo que corren los inversionistas al perseguir el sector con mejores resultados del año pasado. Si elige cualquier clase de activos, verá que rara vez son los más rentables durante mucho tiempo. Un buen ejemplo fue que en 2023 ganó el "efectivo", y el índice S&P 500 bajó un 18%. Si usted se hubiera decantado por la clase de activos más rentable del año pasado, habría obtenido unos resultados lamentablemente inferiores a los del índice S&P 500 en 2023.

Aunque Goldman espera que el índice S&P 500 tenga otro año de ganancias, como señalamos en este artículo, los analistas suelen equivocarse, y mucho.

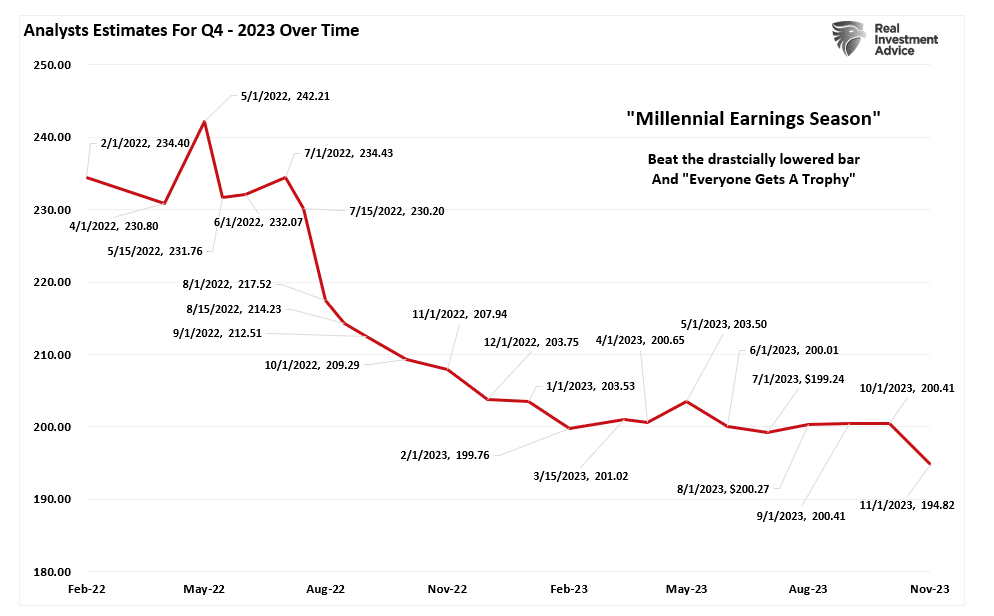

"Por eso la llamamos 'Temporada de resultados millenial'. Wall Street rebaja continuamente las estimaciones a medida que se acerca el periodo de presentación de informes para que 'todo el mundo se lleve un trofeo'."

El siguiente gráfico muestra los cambios en las estimaciones de beneficios del cuarto trimestre desde febrero de 2022, cuando los analistas proporcionaron sus primeras estimaciones.

Pero mientras Goldman se muestra muy optimista sobre el crecimiento de los beneficios en 2024, el resto de la comunidad de analistas ya ha empezado a recortar sus estimaciones previas para el próximo año.

2024-Estimaciones a lo largo del tiempo

Dadas las tasas de interés aún elevadas, el endurecimiento de los criterios de concesión de préstamos y la ralentización del crecimiento salarial, existe un riesgo más que considerable de que el crecimiento económico sea más lento el año que viene. Aunque esto reduciría la inflación, también reduciría el crecimiento de los beneficios, lo que sugiere que 2024 podría ser un año de menor rentabilidad para el índice S&P 500.

Conclusión

Cuando se siente a final de año para analizar su rendimiento, le sugiero que no considere sólo 2023 como referencia. El objetivo de la inversión es lograr una tasa de rentabilidad a largo plazo para alcanzar sus objetivos financieros. Por lo tanto, fíjese en la tasa media de rentabilidad que ha obtenido en los últimos 5 años y compárela con su objetivo. Esto le dará una mejor idea de cómo lo está haciendo y reducirá la posibilidad de cometer errores emocionales.

Por ejemplo, a lo largo de los últimos 5 años, el índice S&P 500 ponderado por igual ha obtenido una rentabilidad nominal del 43.21%, frente al 57.05% del equivalente ponderado por la capitalización bursátil. Sin embargo, durante ese periodo, los rendimientos del índice ponderado por igual se produjeron con menor volatilidad, lo que le permitió seguir invertido en tiempos más difíciles. Y lo que es más importante, si necesita una tasa de rentabilidad del 6% para alcanzar su objetivo de jubilación, aunque el rendimiento del índice ponderado por igual fue inferior en 2023, la rentabilidad media del 8.6% le sigue situando por delante de sus objetivos.

Financial Resource Corporation lo resumió mejor;

"Para aquellos que no se conforman con batir la media en un periodo determinado, consideren lo siguiente: si un inversionista puede lograr sistemáticamente rendimientos ligeramente superiores a la media cada año durante un periodo de 10 a 15 años, es probable que acumulativamente durante todo el periodo lo haga mejor que aproximadamente el 80% o más de sus homólogos. Es posible que nunca hayan descubierto un fondo que ocupara el primer puesto en un periodo posterior de uno o tres años. Sin embargo, ese "fracaso" se ve compensado con creces por haber evitado opciones que obtuvieron resultados muy inferiores.

Para aquellos que buscan un nuevo método para discernir los diez mejores fondos para el próximo año, este estudio resultará frustrante. No existen atajos mágicos, e instamos a nuestros lectores a que abandonen la búsqueda ilusoria y, en última instancia, contraproducente de los mismos.

Para aquellos que estén dispuestos a refrenar sus pasiones a corto plazo, abracen la virtud de ser sólo ligeramente mejores que la media, y esperen a que los beneficios de este enfoque se conviertan en algo mucho mejor”.

Si quiere ser un mejor inversionista, haga lo que la mayoría de los inversionistas no hacen:

- Busque rendimientos estables, no los más altos

- Invierta para obtener una rentabilidad anual razonable que le ayude a alcanzar su objetivo de inversión

- No se compare con un índice anómalo Ahorre, ahorre, ahorre

- Gestione su dinero: al fin y al cabo, es su dinero

- No es tan complicado como cree