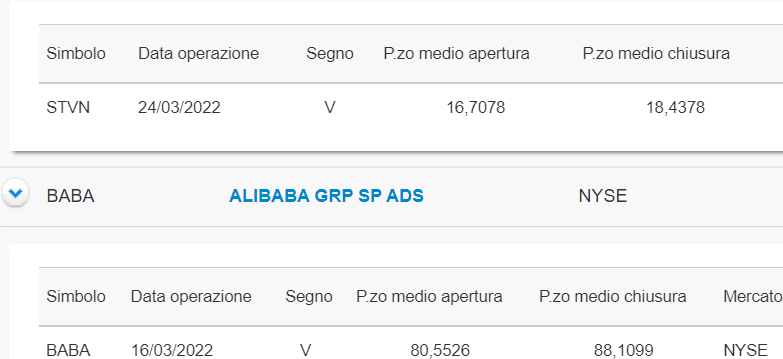

La semana pasada, cerré dos operaciones sobre dos valores muy interesantes, que ya había mencionado anteriormente, que se encontraban en la zona de mi precio objetivo, a saber, Alibaba (NYSE:BABA) Group Holdings Ltd ADR y Stevanato Group SpA (NYSE:STVN).

A continuación se muestran los resultados de las dos transacciones:

En mi cartera que defino como "especulativa" por lo tanto (más marginal y muy diferente de mis carteras principales de más largo plazo), empecé a posicionarme (siempre con la debida cautela) en el sector bancario, que en mi opinión (sobre todo el europeo) ofrece valoraciones interesantes con todos los riesgos contenidos, a diferencia de lo que pueden pensar muchos inversores.

2 Acciones interesantes

Entre todos los grandes nombres del sector bancario europeo, he optado por posicionarme (con la lógica siempre de entrada fraccionada en varios momentos, ya que el mercado sigue siendo débil) en los siguientes valores:

En cuanto a la primera Acción, de la que ya he hablado en los últimos días, me remito al habitual análisis dedicado. Con respecto a la segunda, en cambio, me detendré más hoy.

Banco Santander (MC:SAN) es un grupo financiero que opera principalmente en España, Reino Unido, Portugal, otros países europeos, Brasil y otros países de América Latina y Estados Unidos, ofreciendo una gama de productos financieros.

Opera en 4 macrozonas: Europa Continental (DE:CONG), Reino Unido, América Latina y Sovereign. Europa continental abarca toda la banca minorista, la banca mayorista y la gestión de activos y seguros que se realizan en Europa, con la excepción del Reino Unido.

El Reino Unido incluye servicios de banca minorista y mayorista, gestión de activos y seguros.

América Latina incluye las unidades especializadas de Santander Private Banking, como una unidad global gestionada de forma independiente. Soberano incluye todas las actividades financieras de los soberanos, incluida la banca minorista y mayorista, la gestión de activos y los servicios de seguros.

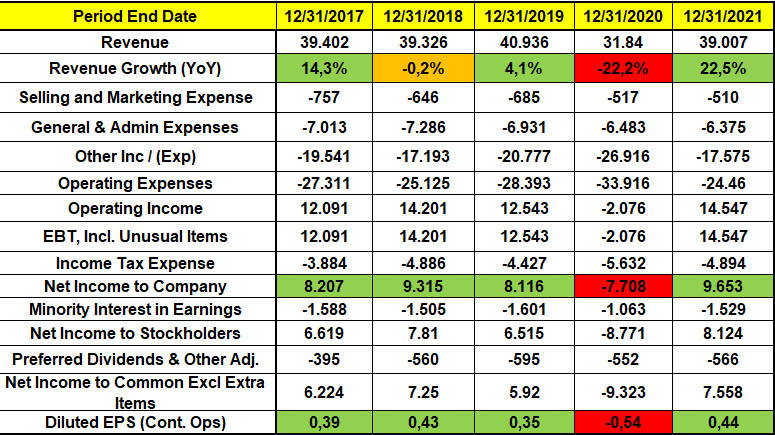

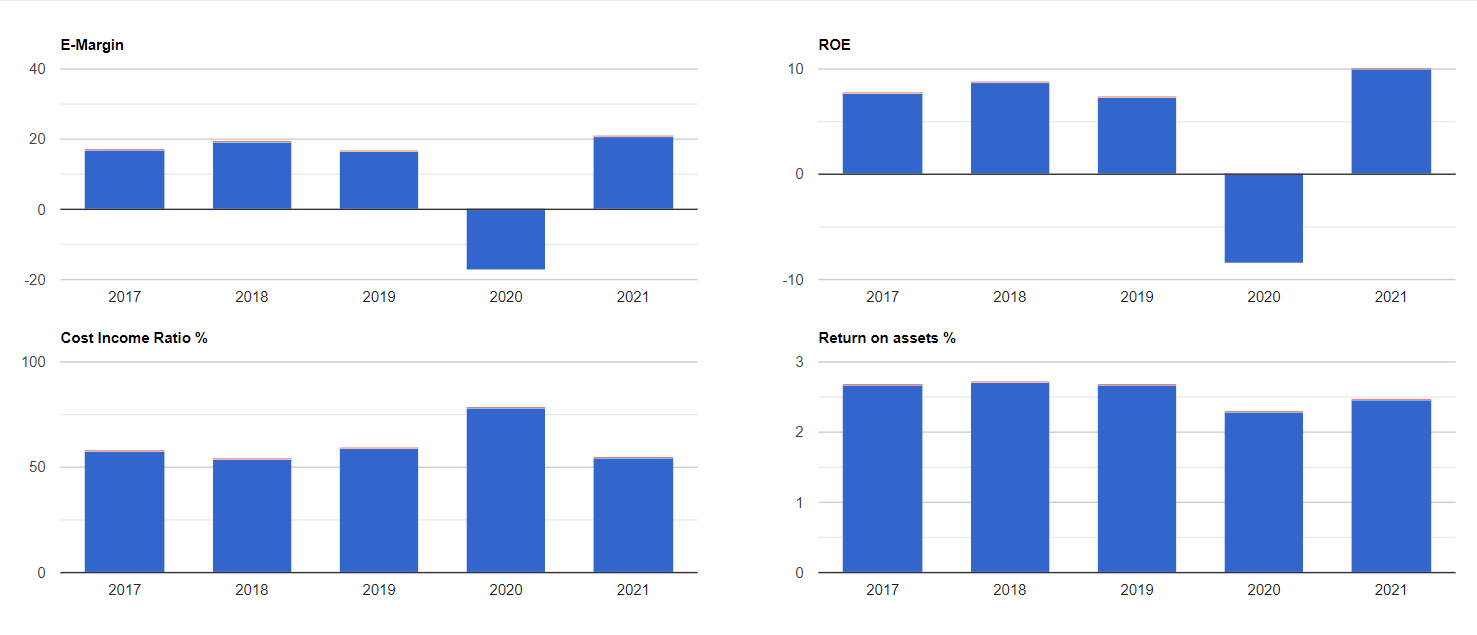

Por el lado del balance, vemos que el Banco Santander tiene una situación positiva, con la única excepción del año 2020 (periodo Covid) del que fue capaz de rebotar con mejores resultados que incluso el año 2019 (muy importante para una empresa, la capacidad de respuesta ante la crisis).

De hecho, veamos a continuación, utilizando InvestingPRO, cómo los balances muestran lo anterior.

Además, presenta varios indicadores que son mejores que los de varios competidores (incluidos los bancos italianos). Su Ratio Coste/Ingreso, por ejemplo (cuánto afectan los principales costes a la facturación, una especie de marginalidad, cuanto más baja, mejor) es de poco más del 50%, frente a una media del 55% de Intesa (uno de los mejores de Italia) y del 72% de Unicredit (MI:CRDI).

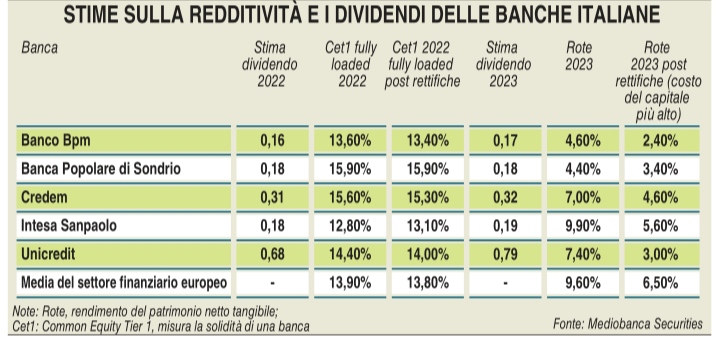

En cuanto a otros indicadores, al compararlos con los bancos italianos (véase el cuadro siguiente) encontramos varios puntos interesantes para el Santander, entre ellos el ROTE, que se sitúa en el 12,7% (más alto que el de los bancos italianos).

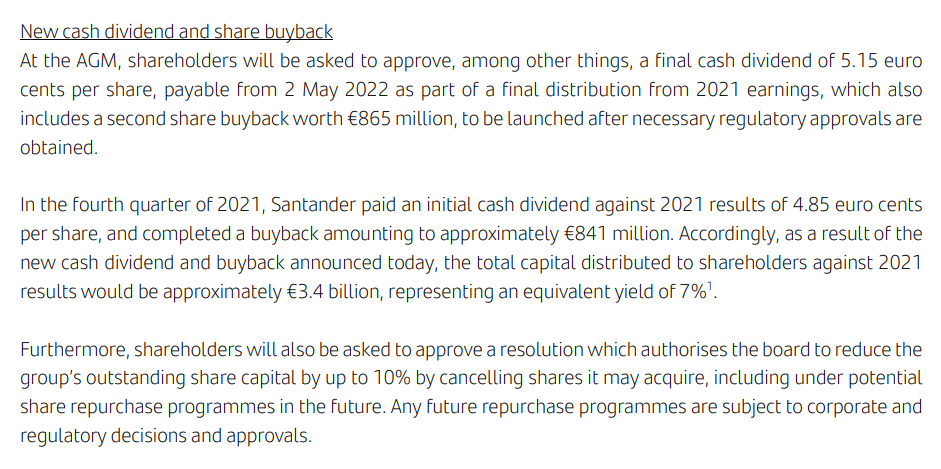

Según leemos en una nota de la web institucional de la compañía, vemos que la junta de accionistas se celebrará el 1 de abril de 2022, y entre las características interesantes podemos anotar que habrá tanto una nueva Buyback (recompra de acciones propias) como un pago en efectivo de un dividendo (en mayo de 2022).

Valoraciones y gráficos

Desde el punto de vista técnico, observamos que el valor, tras un fuerte descenso, se ha estabilizado en el canal morado entre 2,60 y 3,50 euros.

Por lo tanto, tras una entrada inicial en la zona de los 3 euros, podría evaluar los demás en la parte inferior del canal (si cayera más).

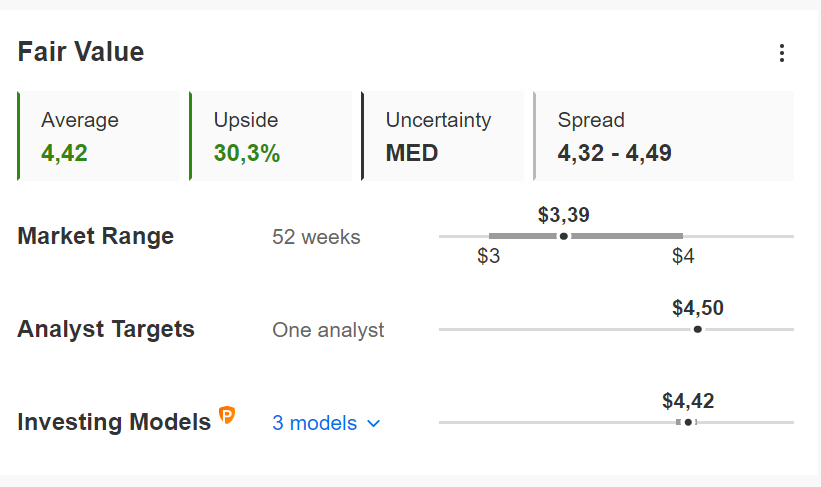

Las valoraciones hablan de múltiplos muy bajos (P/E 6,53 frente a 9,44 de Intesa y 13,44 de Unicredit por ejemplo), con un Precio Objetivo en la zona de los 4 euros prudencialmente y en consecuencia un upside de más del 30% según los modelos de InvestingPRO (en la imagen los valores están expresados en dólares).

Hasta la próxima.

Si te parecen útiles mis análisis y quieres recibir las actualizaciones cuando las publique en tiempo real, haz clic en el botón SEGUIR de mi perfil.

"Este artículo se ha redactado únicamente con fines informativos; no constituye una solicitud, una oferta, un consejo o una recomendación para invertir como tal y no pretende fomentar la compra de activos de ninguna manera. Me gustaría recordar que cualquier tipo de activo, se evalúa desde varios puntos de vista y es altamente arriesgado y, por lo tanto, cualquier decisión de inversión y el riesgo relacionado siguen siendo la responsabilidad del inversor.