Es cierto que la historia de los mercados globales está lleno de fases de fuertes incertidumbre. Es allí, en esas instancias, cuando se producen las más interesantes oportunidades de compra para las carteras de inversión. Pero como es lógico, son esos momentos también los más difíciles para tomar la decisión de invertir el dinero.

Así es la naturaleza de los mercados. No existen decisiones fáciles, con bajo riesgo, que impliquen interesantes retornos hacia el futuro.

Llevando lo anterior al plano de la economía global, y de la política monetaria en particular, en una de las situaciones anteriores debe estar Jerome Powell y los demás integrantes del Comité de Política Monetaria de la Reserva Federal.

El miércoles 16 de marzo será, sin dudas, uno de los días más importantes para el organismo y su dirigencia de los últimos 10 años. Es cuando deben decidir si ajustan o no las tasas de interés. Pero más importante que eso, es la señal que darán hacia adelante. Los mercados estarán ansiosos y volátiles, siendo un factor condicionante de futuras movidas de la Fed.

Contra la espada y la pared

"¿Cuál va a ser el nivel de magnitud de tightening de la Fed en 2022?"

Si a cualquier analista o inversor le tocaba responder esa pregunta a principio de 2022, la respuesta hubiera sido clara: un ajuste de 25 bps o 50 bps en marzo y una agresividad significativa de allí en adelante para domar la inflación.

Nadie dudaba de que la Fed tenía que avanzar fuertemente en el control de la suba del nivel general de precios, poniendo las expectativas a raya. De hecho, cuando la entidad envió esa señal a fines de diciembre, los mercados celebraron la noticia.

Sin embargo, tan solo dos meses después, la situación cambió radicalmente. No por la inflación, que lejos de frenar se aceleró, pero sí por el inicio de la guerra entre Rusia y Ucrania. Este fenómeno, como escribí la semana pasada, no hizo más que estimular las expectativas inflacionarias vía el gran salto en el precio de los commodities. Pero, a la par, también creció el sentimiento de que el mundo puede entrar en una recesión económica en el segundo semestre si el enfrentamiento bélico escala.

¿Acaso la Fed se animará a poner en práctica una política monetaria super restrictiva para controlar la inflación pagando el costo de ser señalada como la gran artífice de una recesión en EE.UU.?

Particularmente, yo no lo creo, pero es mi opinión personal.

¿Qué nos dice la historia...?

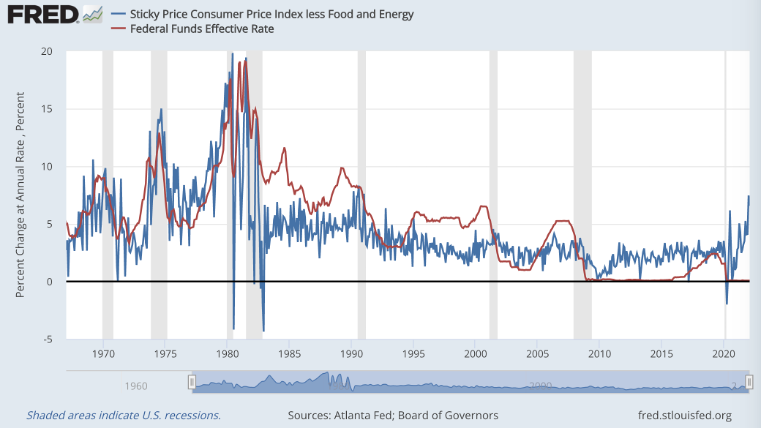

Remontándonos a los '70 y hasta la crisis de 2008, las tasas de interés de corto plazo de la Fed (línea roja) siempre han respondido a la aceleración de la tasa interanual de inflación en USA (línea azul), llevando en varios períodos a un nivel de tasa de interés real positiva (línea roja por encima de la azul). Sin embargo, hubo un cambio de paradigma a partir de la crisis subprime: durante 14 años, nunca las tasas de interés de la FED volvieron al nivel de positividad en términos reales.

Mi visión particular es que la autoridad monetaria hará ajustes de tasas, pero muy graduales. Intentará hacer un equilibrio entre dar alguna señal de lucha contra la inflación y no someter a la actividad al terreno de la recesión.

En esa línea, también estará mirando el mercado de cerca. Con los ánimos exacerbados por la guerra, una presión vendedora evidente de activos de riesgo y una volatilidad a la que la gran mayoría del mundo inversor se había desacostumbrado, la decisión de la Fed puede disparar la ansiedad o llevar algo de calma.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

El dilema de la Fed

Publicado 14.03.2022, 14:56

Actualizado 09.07.2023, 12:32

El dilema de la Fed

Este es un anuncio de terceros. No es una oferta o recomendación de Investing.com. Lea la normativa aqui o

elimine la publicidad

.

Últimos comentarios

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2024 - Fusion Media Ltd. Todos los Derechos Reservados.