-

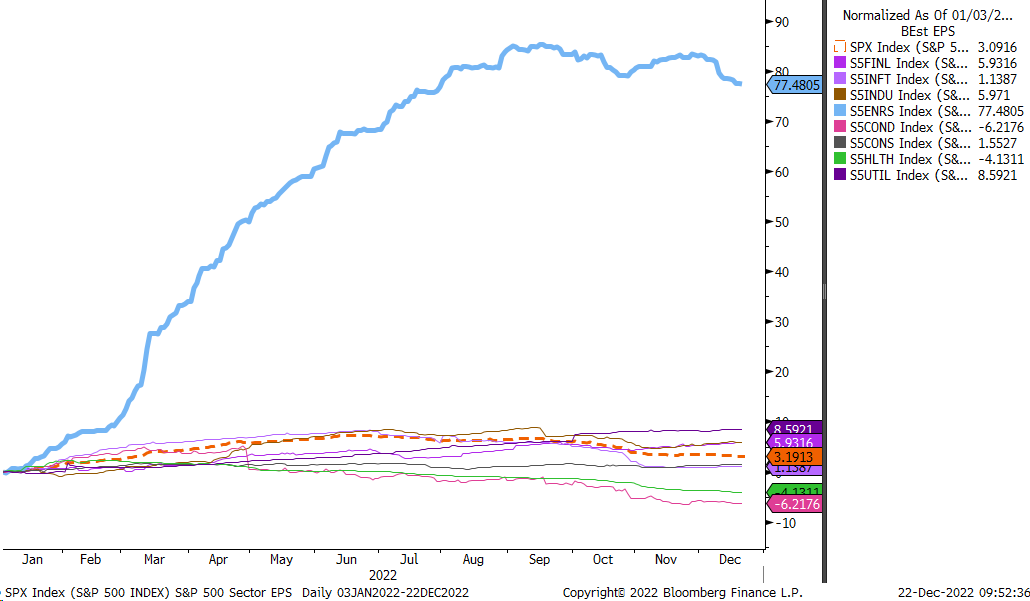

El sector energético ayudó a sostener las estimaciones de beneficios del S&P 500 en 2022

-

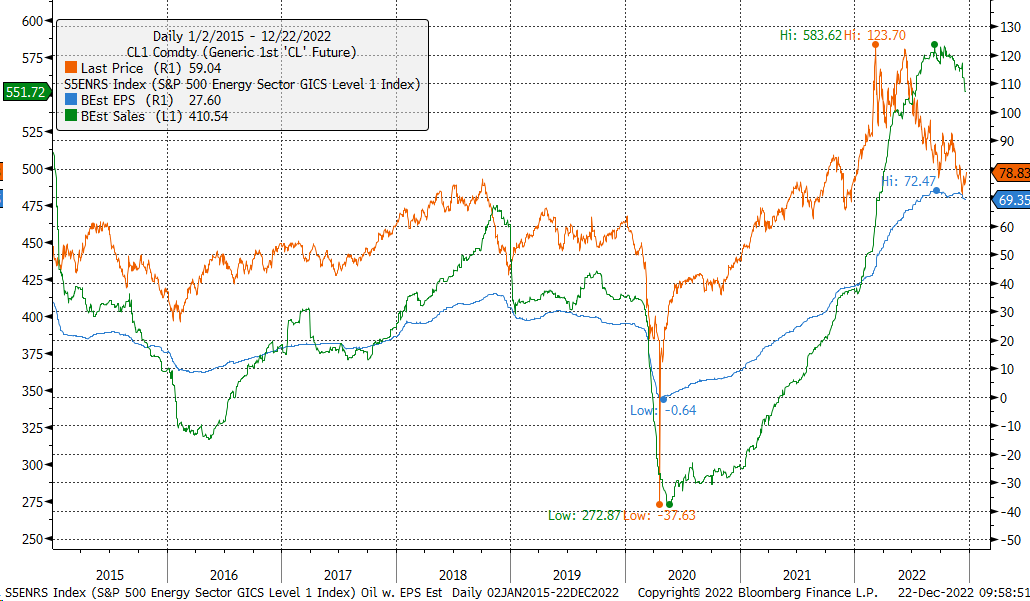

Con la fuerte caída del petróleo, es probable que el sector energético no pueda salvar los beneficios en 2023.

-

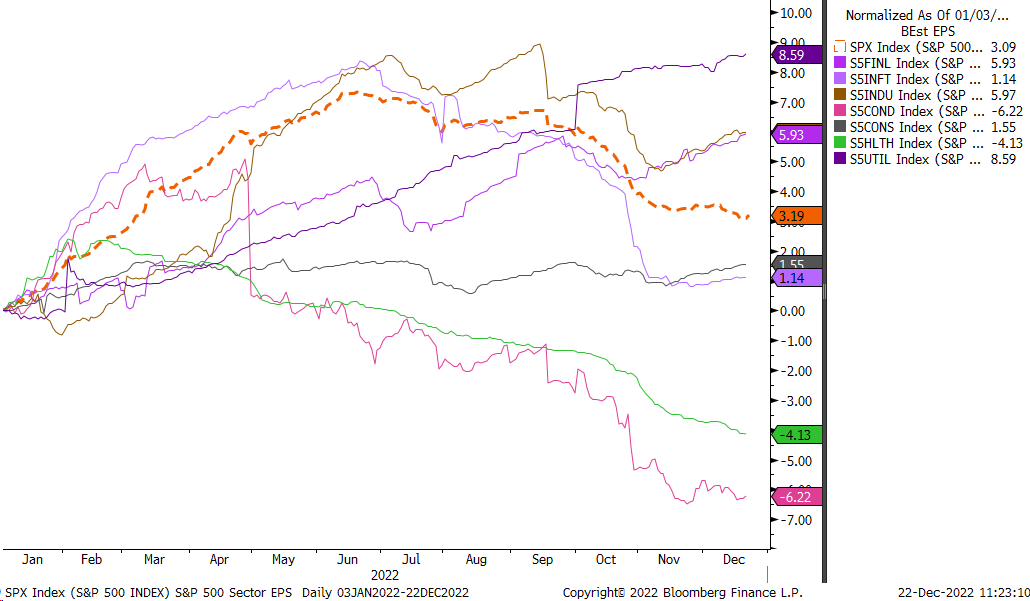

Esto significa que las estimaciones de ganancias probablemente aún tengan revisiones más bajas por venir

Es probable que los beneficios del S&P 500 de 2023 se vean presionados por la ralentización de la economía, tanto si hay recesión como si no. La ralentización del crecimiento nominal y la menor inflación serán suficientes para reducir los beneficios en 2023.

Además, el único sector que salvó los beneficios del S&P 500 en 2022 fue el energético (NYSE:XLE). No es probable que eso se repita en 2023, a menos que algo cambie significativamente con la dirección del petróleo. A lo largo del tiempo, las estimaciones de ventas y beneficios del sector energético siguen los cambios en el precio del petróleo. El petróleo ha bajado mucho desde que alcanzó su máximo en 2022.

El sector energético salva 2022

En 2022, la estimación de beneficios a 12 meses vista del sector energético aumentó drásticamente. Este aumento significativo de las previsiones de beneficios del sector energético fue una de las principales razones por las que los beneficios del S&P 500 en general se mantuvieron fuertes y todavía se espera que muestren cierto crecimiento en los próximos doce meses.

Sin embargo, durante los últimos años, el crecimiento de las ventas y los beneficios del sector energético se ha visto impulsado por las variaciones del precio del petróleo. Sin embargo, los precios del petróleo han caído significativamente desde que alcanzaron un máximo de más de 120 dólares en junio. Las estimaciones de beneficios y ventas del sector energético alcanzaron su máximo a mediados de septiembre y han empezado a seguir al petróleo y a su precio a la baja. Por tanto, a menos que los precios del petróleo empiecen a subir pronto, es probable que las perspectivas del sector energético sigan deteriorándose en 2023.

Si el sector energético no proporciona un viento de cola a los beneficios del S&P 500 el año que viene, cabe preguntarse qué sectores podrían ayudar a impulsar el mercado general en 2023. Hay pocos en este momento, porque los servicios públicos parecen ser el líder, y tener un sector defensivo como los servicios públicos liderando las ganancias del S&P 500 no deja a uno sentirse bien acerca de las perspectivas del mercado en su conjunto.

Nuevo liderazgo en 2023

Esto sugiere que el liderazgo del mercado en 2023 no se encontrará en un sector al alza, sino en un sector a la baja, y en este momento, el consumo discrecional (NYSE:XLY) lidera la carga, seguido de la sanidad. Todavía no se ha producido un gran lavado de cara en los beneficios del sector tecnológico.

Esto será muy importante de cara a 2023, ya que la tecnología representa el mayor sector del S&P 500, con casi el 26%, el cuidado de la salud representa el 16%, el sector financiero el 11.5% y el consumo discrecional representa alrededor del 10% del índice. Por lo tanto, si estas estimaciones siguen tendiendo a la baja, es probable que se acentúe el sesgo negativo general de los beneficios del índice.

Esto hace que los inversionistas paguen demasiado por el S&P 500, que actualmente cotiza a unas 16.6 veces las estimaciones de beneficios a 12 meses vista. Si nos remontamos a 1990, el ratio precio-beneficio medio del S&P se sitúa en torno a 16.4 veces. Dada la incertidumbre de cara a 2023 en torno a la ralentización del crecimiento económico y una Fed con una política monetaria muy restrictiva, pagar un ratio precio-beneficio medio parece demasiado alto, olvidando todo lo demás que entra en juego para determinar dónde debería estar el ratio precio-beneficio.

Para que 2023 no sea peor que 2022, tendrá que haber un nuevo liderazgo que salga a la superficie para ayudar a apoyar las estimaciones de beneficios del S&P 500, y en este momento, no ha habido ninguno que salga a la superficie, lo que probablemente significa que todavía no hemos visto los mínimos en el mercado de valores, y lo peor puede estar aún por llegar.

Divulgación: El autor no posee ninguno de los valores mencionados en este artículo.