Tras años de tasas de interés cero, un endurecimiento tan brusco está destinado a romper algo.

Las principales preguntas son: ¿qué, cuándo y dónde se rompe algo?

Cuando las tasas son bajos, el crédito es barato y los agentes financieros tienden a apalancarse de forma más agresiva. Los niveles de endeudamiento aumentan y también lo hace la cobertura de la deuda pública.

Sin embargo, la realidad es que los gobiernos son los emisores del dinero fiduciario y, por tanto, siempre pueden cumplir nominalmente sus obligaciones emitiendo más deuda.

Obviamente, esto también tiene sus límites: con el tiempo, deprecian el valor real de la moneda y los incesantes déficits fiscales pueden llevar a una inflación excesiva.

Pero lo que quiero decir es que los gobiernos pueden tirar la casa por la ventana durante mucho tiempo, pero ¿sabe quién no puede?

Usted, yo y, en general, el sector privado.

Si nuestros costos hipotecarios como porcentaje de la renta disponible aumentan, no podemos imprimir dinero para pagar el servicio de nuestra deuda.

Si los costes de endeudamiento de las empresas se disparan y el crecimiento de los beneficios no mejora drásticamente, las empresas se verán rápidamente obligadas a desapalancarse o recortar costos.

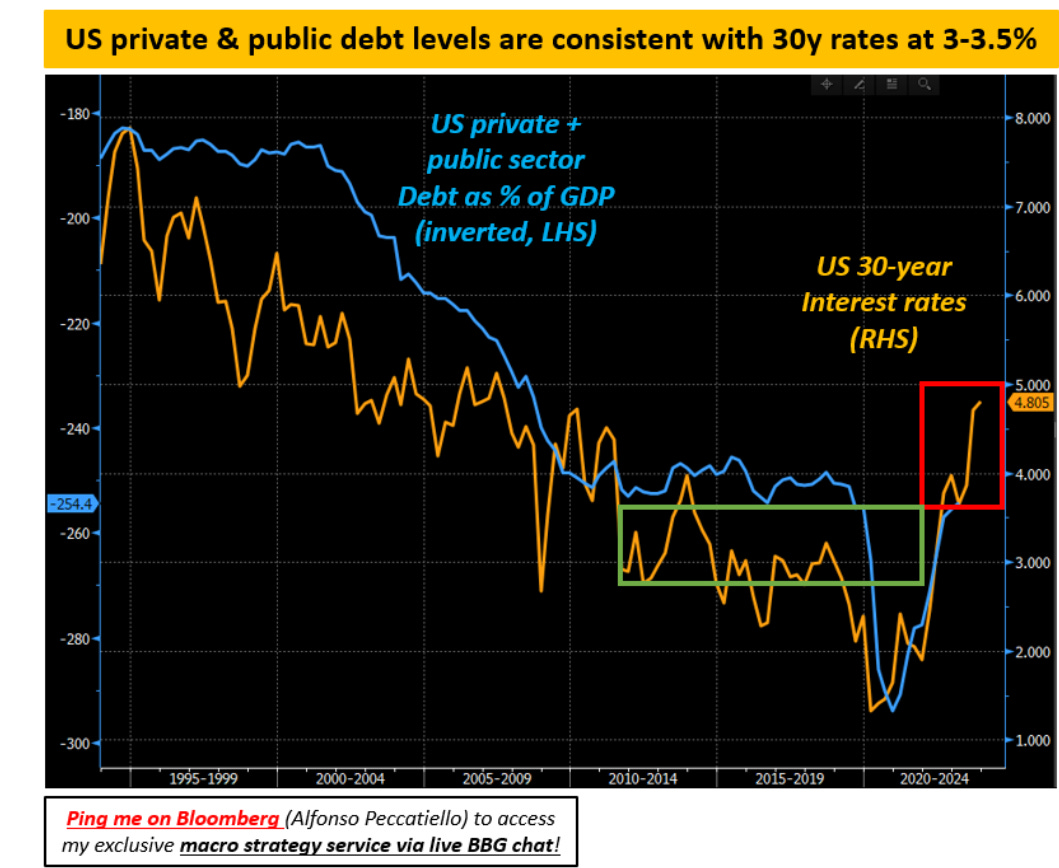

Así que, en general, es una buena práctica vigilar tanto los niveles de deuda pública como los del sector privado (como muestra el gráfico siguiente, cuanto mayor es la deuda económica total, más bajos deben ser las tasas para mantener el sistema a flote).

Los países con una deuda privada elevada son más vulnerables a las crisis económicas

En caso de crisis macroeconómicas, los países con niveles elevados y crecientes de deuda privada son más vulnerables que los países con niveles elevados de deuda pública.

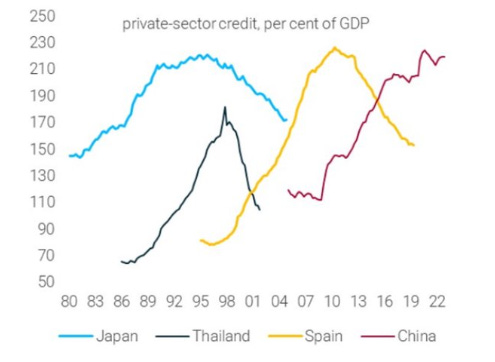

La historia demuestra que es así: véase este magnífico gráfico de Dario Perkins.

Crisis inmobiliaria de Japón, años 90

Crisis de los tigres asiáticos a finales de los 90

Crisis inmobiliaria en España a principios de 2010

¿China ahora?

Todos estos episodios tenían algo en común: la deuda del sector privado era demasiado elevada y aumentaba con demasiada rapidez.

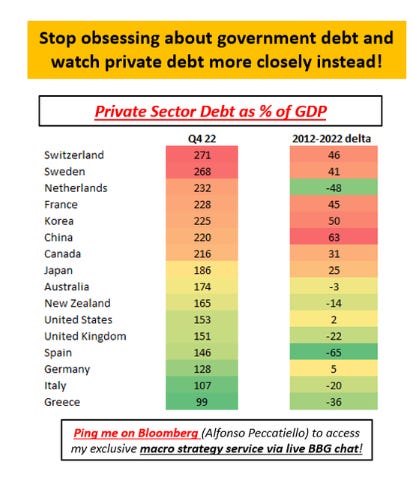

Curiosamente, la obsesión por los niveles de deuda pública sesga la evaluación de la vulnerabilidad hacia los países "equivocados".

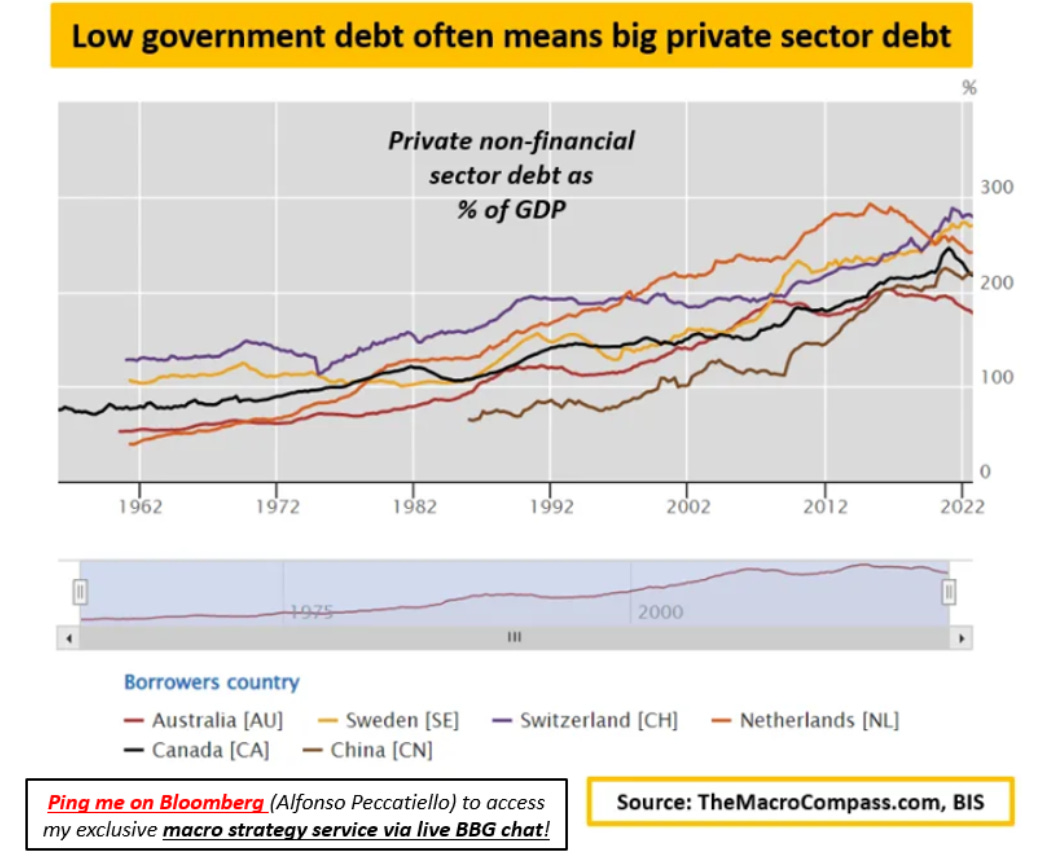

Los países que mantienen déficits muy contenidos privan al sector privado de recursos frescos, por lo que los hogares y las empresas se apalancan en el sector privado.

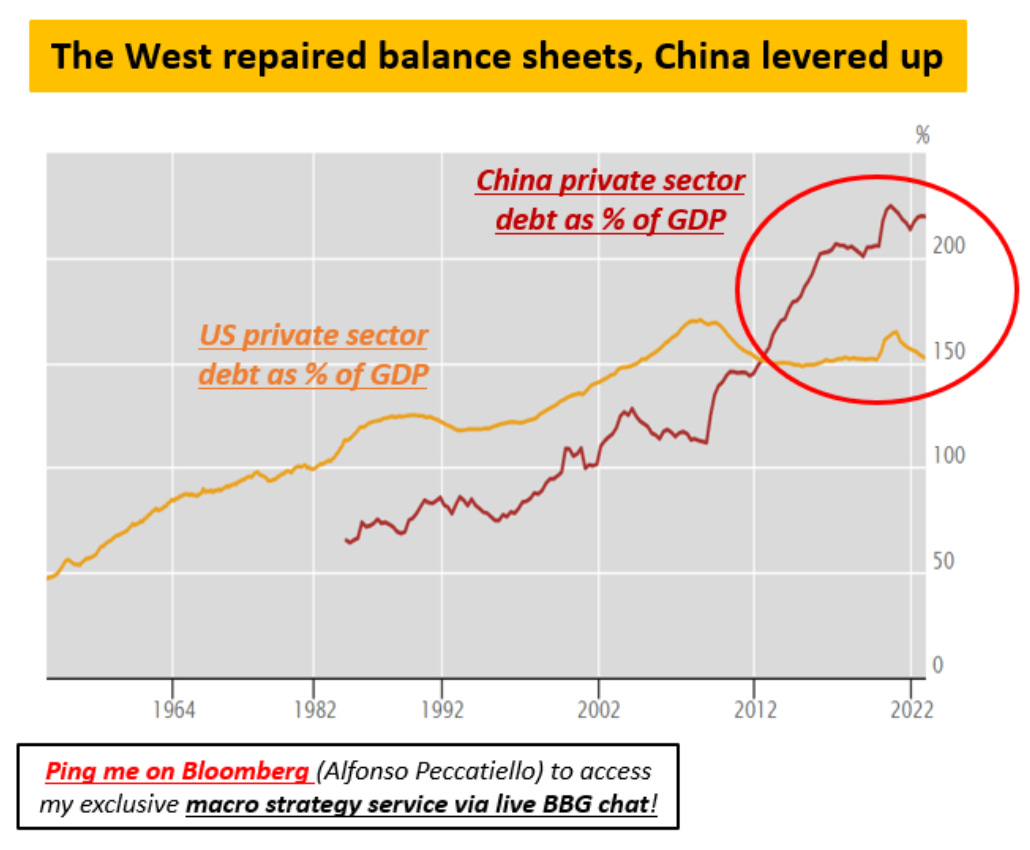

Tomemos el ejemplo de China: sus niveles oficiales de deuda pública están muy contenidos, pero detrás de la cortina, han estado apalancando agresivamente su sector privado.

Y si se hace demasiado rápido y de forma improductiva, suelen surgir problemas.

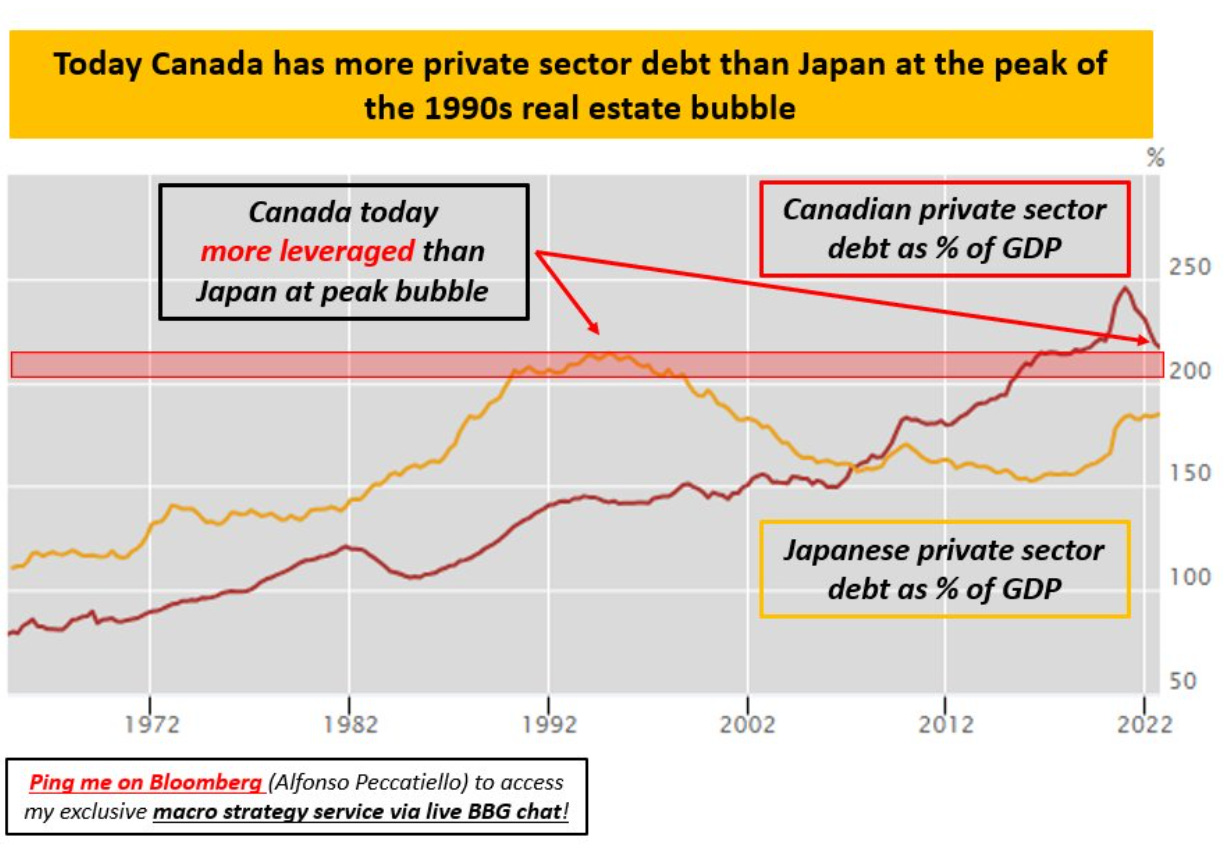

O tomemos el caso de Canadá, que ha recurrido en gran medida a la deuda inmobiliaria para estimular un efecto de riqueza interna.

En la actualidad, Canadá tiene una deuda del sector privado/PIB superior a la que tenía Japón justo antes de la implosión de su propio mercado inmobiliario en los años 90.

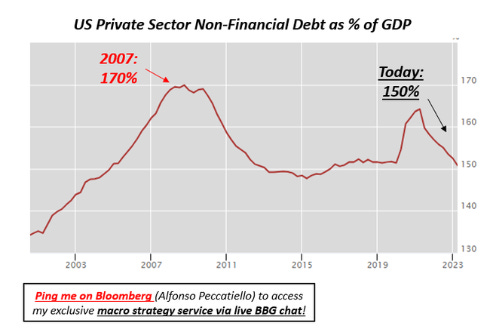

En cambio, si echamos un vistazo a EE.UU. veremos que su deuda del sector privado no financiero como % del PIB es hoy 20 puntos porcentuales inferior a la de 2007.

Mientras los comentaristas de los principales medios de comunicación se obsesionan con la deuda pública estadounidense a pesar de que Estados Unidos goza del privilegio de emitir la moneda de reserva del mundo, las tendencias de apalancamiento del sector privado en Estados Unidos muestran un panorama relativamente benigno si se comparan con otros países del mundo.

¿Qué países obtienen los peores resultados?

Esta tabla puede ayudarle a evaluar rápidamente en qué países la deuda del sector privado es demasiado elevada y ha aumentado demasiado rápido en los últimos 10 años.

Ahora bien, obviamente, los niveles y la tasa de variación de la deuda del sector privado no son las únicas variables a tener en cuenta a la hora de evaluar cuándo/dónde/qué se romperá en macroeconomía.

También debemos tener en cuenta otros factores fundamentales, la naturaleza del mercado de deuda del sector privado (a tipo variable o fijo, a corto o largo plazo), las dificultades de refinanciación y muchas otras variables.

Así pues, esto no ha sido más que el aperitivo de mi investigación sobre ''lo que se romperá en macroeconomía''.

La buena noticia es que pronto les serviré el menú completo.

***

Este artículo se publicó originalmente en The Macro Compass. Únase a esta vibrante comunidad de inversionistas macro, asignadores de activos y fondos de cobertura: compruebe qué nivel de suscripción le conviene más utilizando este enlace.

Desbloquea los datos claves del mercado con InvestingPro. ¡Inicia tu prueba gratuita ya!