- En medio de un año volátil, los inversores han encontrado seguridad en el factor de los altos dividendos

- El "quintil 2" de los valores de dividendos presenta la mayor rentabilidad ajustada al riesgo

- Los gestores de carteras sobreponderan los sectores de alto rendimiento, lo que sugiere que habrá riesgos a la baja

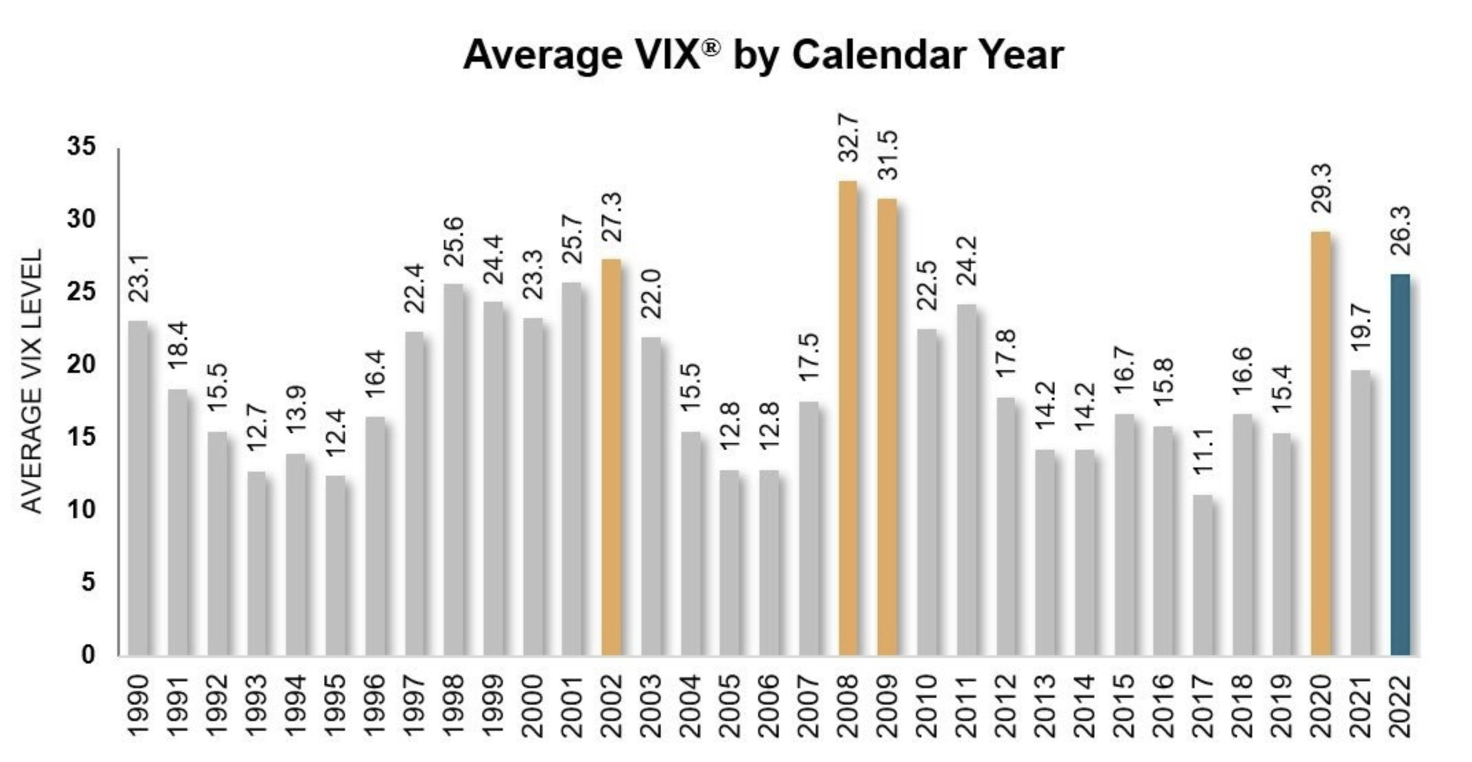

La volatilidad ha disminuido últimamente y el VIX ha bajado hasta acercarse al nivel de 20. Aun así, las oscilaciones diarias han sido mayores de lo normal este año: 2022 se perfila como el quinto año con el nivel medio de VIX más elevado desde 1990, según datos de Seth Golden. Es de esperar que la volatilidad siga siendo elevada durante esta incierta temporada de presentación de resultados y antes de las elecciones de mitad de mandato de Estados Unidos. La historia nos enseña que pueden producirse caídas considerables del S&P 500 durante el tercer trimestre del segundo año del ciclo electoral.

Volatilidad elevada en 2022

Fuente: Seth Golden

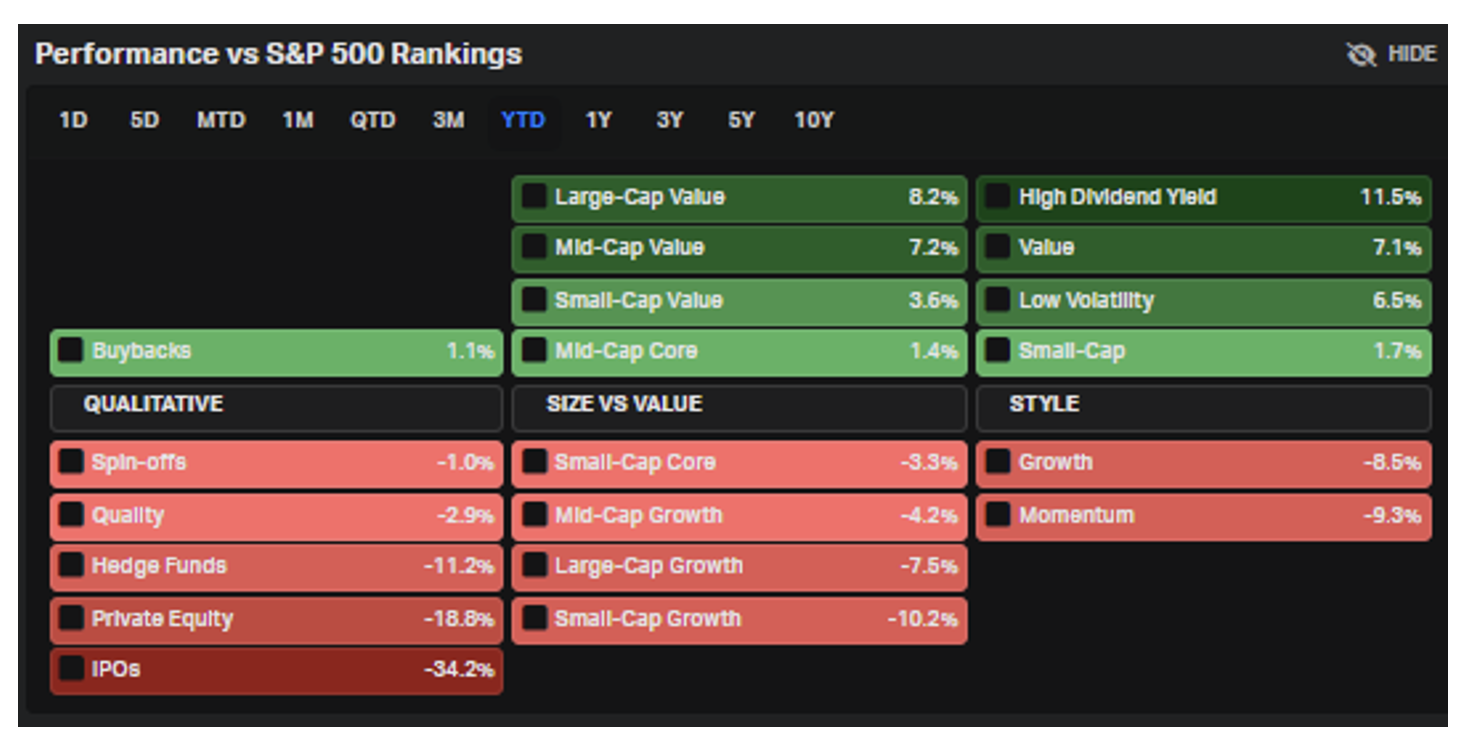

En medio de toda esa volatilidad, los inversores han encontrado cierto consuelo en las acciones de dividendos. Hay que tener en cuenta que el factor "alta rentabilidad por dividendos" es el más fuerte en lo que va de 2022. Las empresas que tienen un historial de pago de dividendos constantes suelen considerarse más fiables que las que reinvierten todo el efectivo en su negocio. Lo que no ha funcionado este año son las arriesgadas acciones de OPV, las empresas de crecimiento y algunas áreas de pequeña capitalización.

Rendimiento relativo de los factores del S&P 500 en lo que va de año

Fuente: Koyfin Charts

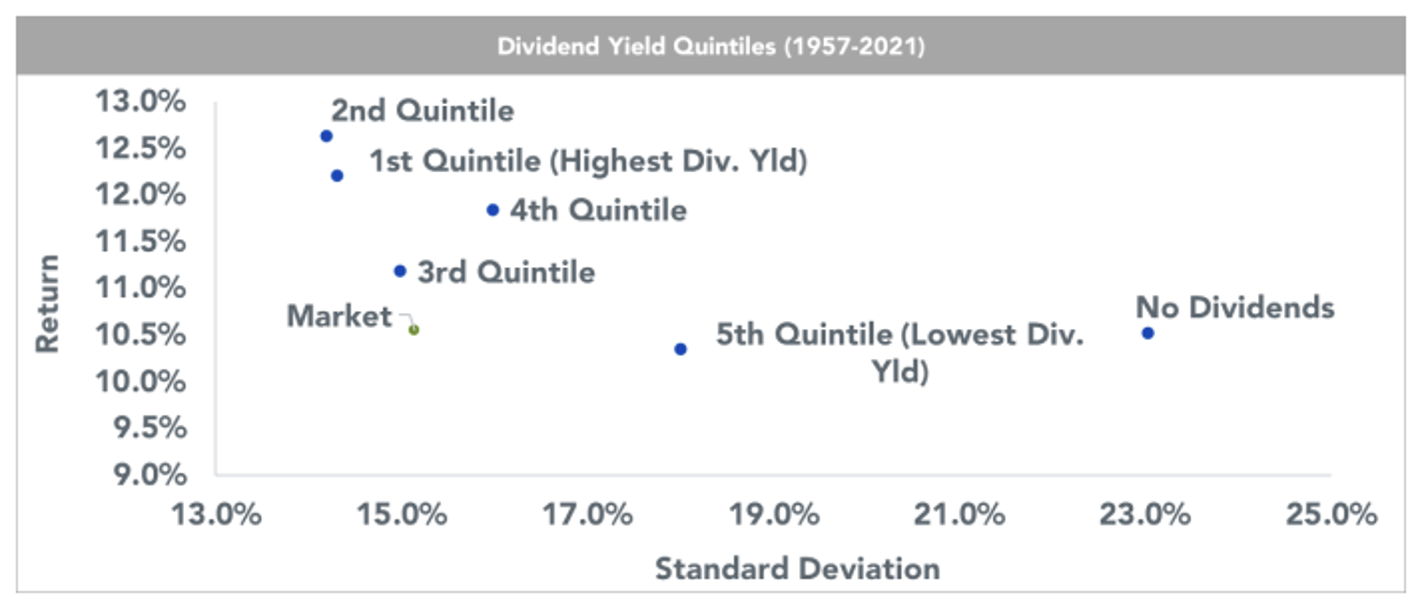

Centrándonos en los dividendos, es importante reconocer que no todos los valores con dividendos son iguales. Según un estudio de WisdomTree ETFs, el llamado "2º quintil" ha sido históricamente el mejor nicho para aparcar su asignación de dividendos. El quintil 2 es simplemente el grupo con la segunda mayor rentabilidad (las acciones del quintil 1 son las de mayor rendimiento, que tienden a ser demasiado arriesgadas). El segundo quintil suele albergar empresas con el equilibrio adecuado de elevada alta tasa de retribución sin aventurarse demasiado en el espectro de riesgo.

Ganador de dividendos de riesgo y rendimiento: Segundo quintil

Fuente: WisdomTree

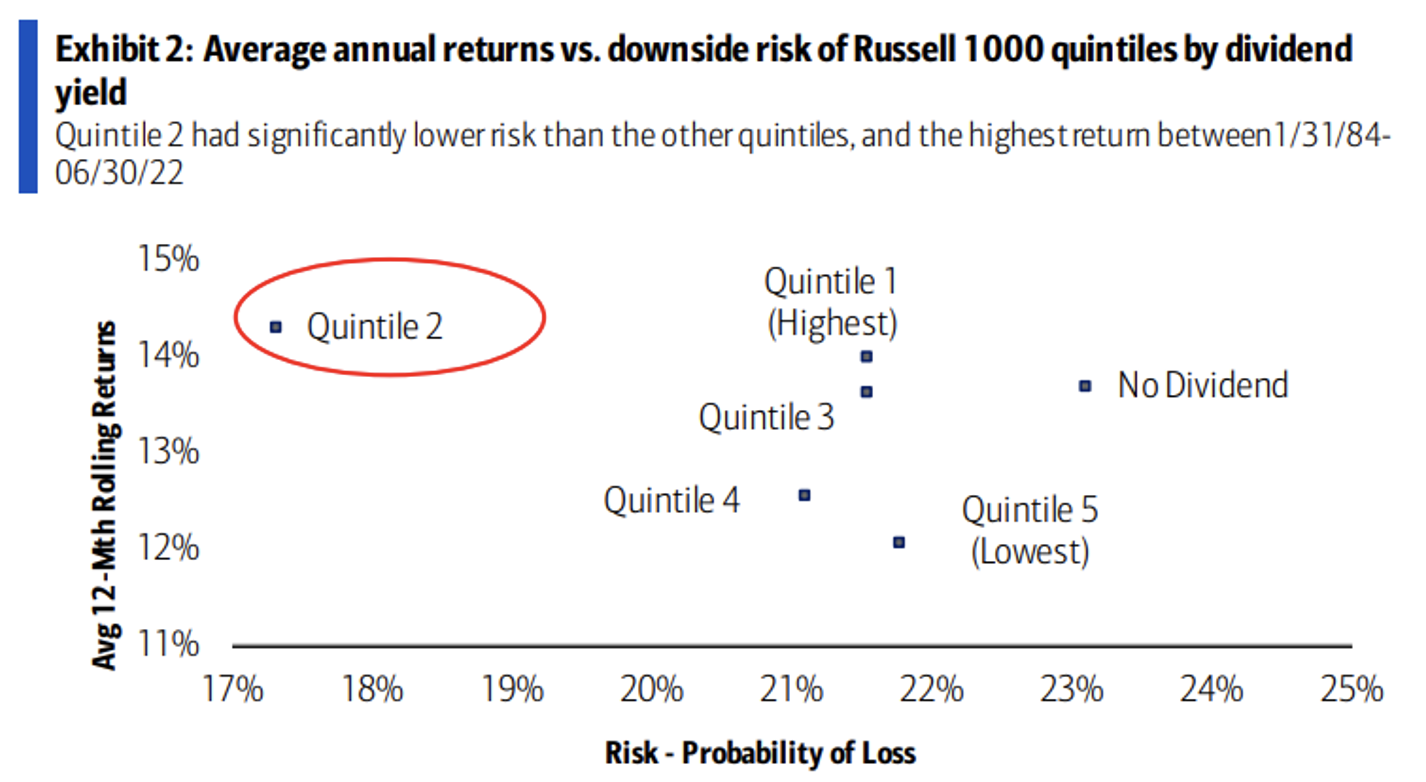

La investigación de Bank of America (NYSE:BAC) apoya la conclusión de WisdomTree. El índice de Sharpe más elevado entre los cinco grupos de dividendos es sin duda el quintil 2. En este momento, ese grupo de acciones ofrece una rentabilidad de entre el 2,46% y el 3,49%, según BofA. En cuanto a la rentabilidad, el quintil 2 ha superado al índice Russell 1000 de igual ponderación en los periodos de 3 y 5 años y desde que comenzara el seguimiento en 2010.

BofA: El quintil 2 destaca

Fuente: BofA Global Research

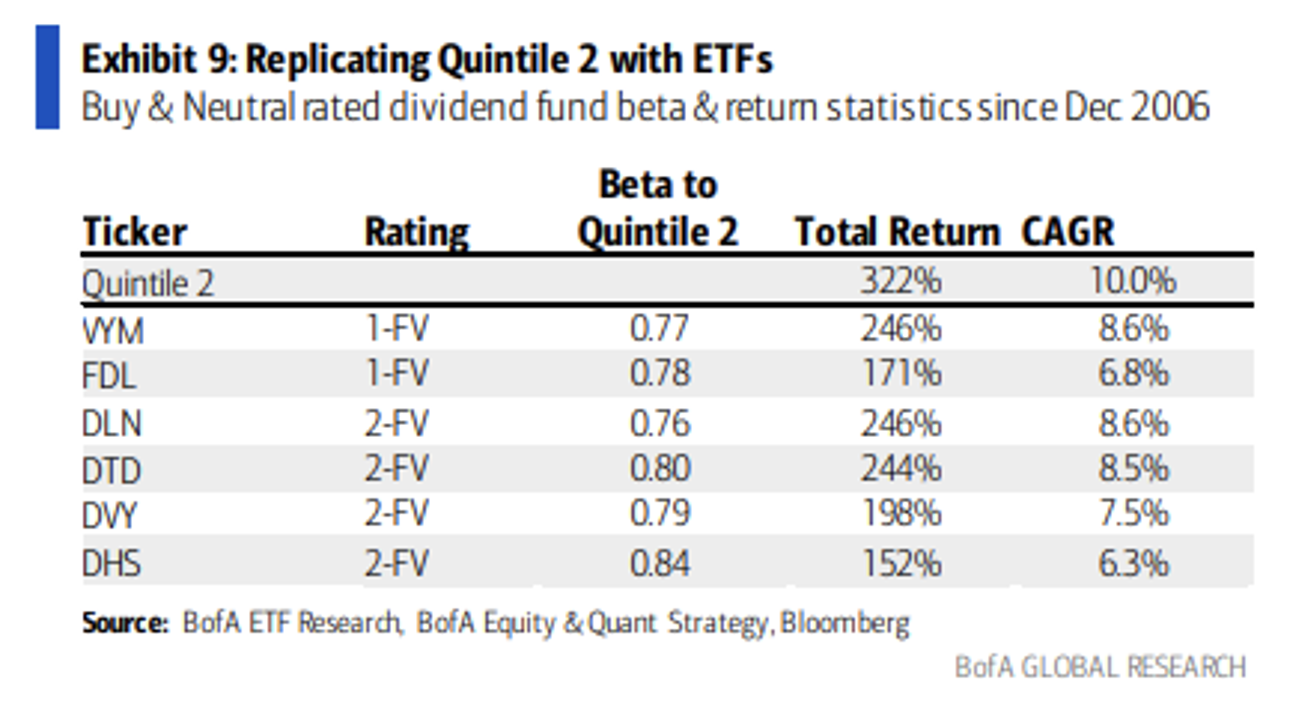

¿Cómo pueden los inversores centrados en los dividendos aprovechar esta tendencia a largo plazo, basada en pruebas, de sólido rendimiento ajustado al riesgo del segundo quintil de mayor rendimiento de las acciones estadounidenses? En una nota publicada el año pasado, BofA abordaba esta pregunta: ¿Qué ETF realiza mejor seguimiento del quintil 2?

Respuesta: el Vanguard High Dividend Yield Index Fund ETF Shares (NYSE:VYM). La beta del ETF con respecto al quintil 2 y su rendimiento general son los que mejor replican al BofA.

El juego de los dividendos: VYM

Fuente: BofA Global Research

Punto de vista técnico

Aunque el estilo de crecimiento ha repuntado fuertemente desde que el S&P 500 registrara mínimos a mediados de junio, los temas de valor y dividendos han tenido dificultades en términos relativos. Aunque el VYM ha repuntado desde menos de 100 dólares hasta cerca de 104 dólares en los máximos de la semana pasada, creo que habrá un nivel de resistencia en torno a ese punto de retroceso. El nivel de soporte se observa en los máximos prepandemia alrededor de 95 dólares.

Gráfico técnico de VYM: Probando los niveles de resistencia y soporte en los máximos de principios de 2020:

Fuente: Stockcharts.com

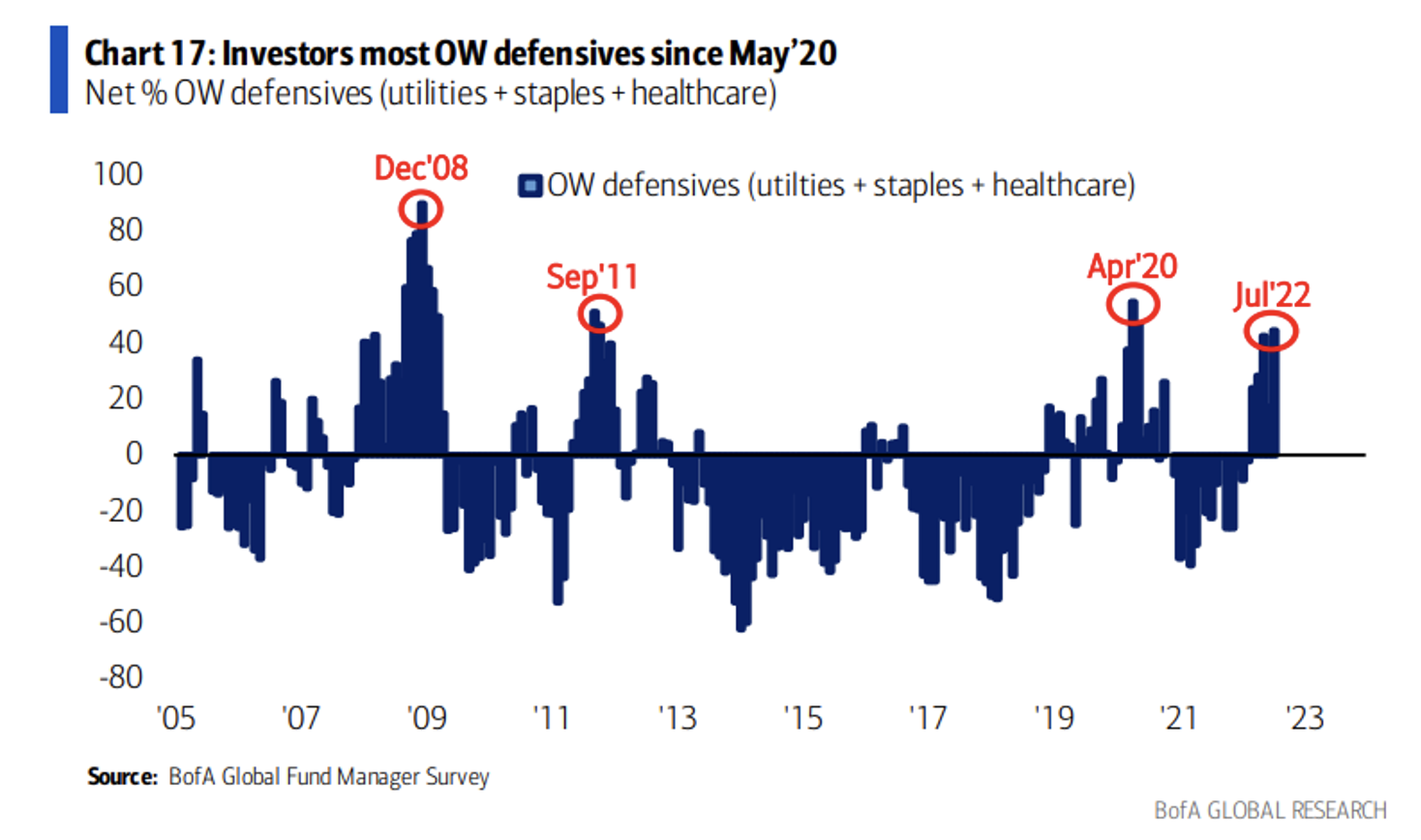

También me preocupa el posicionamiento y la confianza a corto plazo con los temas de inversión centrados en los dividendos. La última Encuesta Global de Gestores de Fondos de Bank of America sugiere que los sectores defensivos están hasta arriba. El informe publicado la semana pasada muestra que los sectores de servicios públicos, productos de primera necesidad y salud son los más sobreponderados por los gestores de carteras desde mayo de 2020.

El posicionamiento sugiere demasiado optimismo en las áreas defensivas

Fuente: BofA Global Research

Resultado final

Me gusta la idea de tener una asignación razonable a largo plazo en las acciones de dividendos, pero los dividendos por sí solos no deberían ser una razón para invertir. En vez de eso, es conveniente adoptar un enfoque de rentabilidad total. Sin embargo, para esa parte de su cartera, algo como el VYM podría tener sentido, dada su exposición a lo que ha funcionado históricamente: poseer acciones de alto rendimiento, pero no excesivamente arriesgadas. A corto plazo, creo que hay riesgos a la baja para el VYM teniendo en cuenta el panorama técnico y el posicionamiento y la confianza.

Descargo de responsabilidad: Mike Zaccardi tiene participación en el VYM pero en ninguno de los otros valores mencionados en este artículo.