Otra semana, otra sorpresa al alza en un indicador de inflación. El IPC subyacente ha registrado nuevos máximos interanuales, lo que supone al menos la tercera vez que hemos esperado que se toque techo y resulta que no es así.

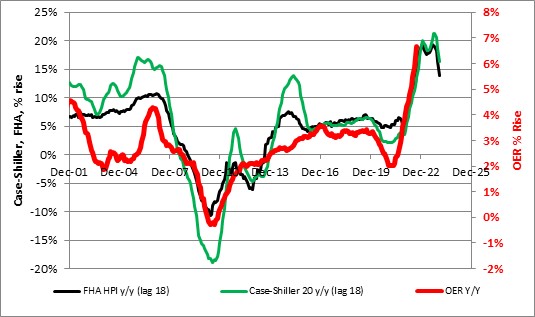

La semana pasada mencionaba que iba a centrarme en los alquileres de los servicios básicos. La historia de los alquileres en sí misma es muy importante, pero es un descarrilamiento que avanza lentamente y que podríamos ver venir desde muy lejos. El retraso de los precios de la vivienda influye en gran medida en los alquileres; en consecuencia, hemos podido ver que esto se avecinaba durante al menos 18 meses (véase el gráfico, fuente Bloomberg). Deberíamos ver formarse una meseta en los alquileres pronto, aunque las cifras de los alquileres tardarán en desacelerase mucho.

Pero los alquileres no tienen un bucle de retroalimentación incorporado. Es decir, los alquileres más elevados no provocan una subida de los salarios, aunque unos salarios más altos (como los que tenemos ahora) podrían ayudar a sostener unos alquileres más altos.

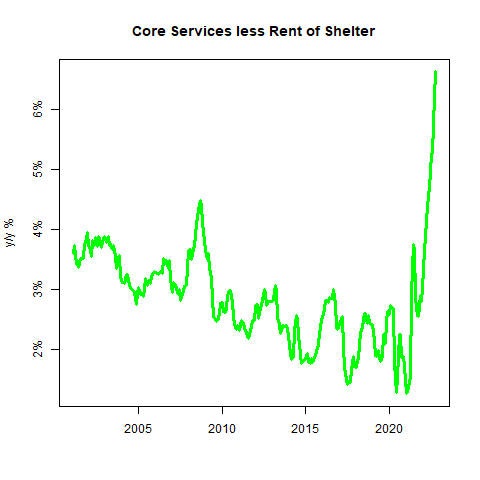

Sin embargo, los alquileres de los servicios básicos son otra historia. Esa categoría —servicios menos servicios energéticos menos alquileres de vivienda— representa alrededor del 25% del IPC general y aproximadamente un tercio del IPC básico. Incluye cosas como servicios hospitalarios, servicios médicos, servicios financieros, servicios jurídicos, servicios telefónicos, matrículas, etc. Todos estos servicios tienen una importante relación con los salarios, ya que la mano de obra es un factor importante en ellos. A continuación se muestra un gráfico de los servicios básicos, excluyendo los alquileres, en términos interanuales.

Fuente: Enduring Investments

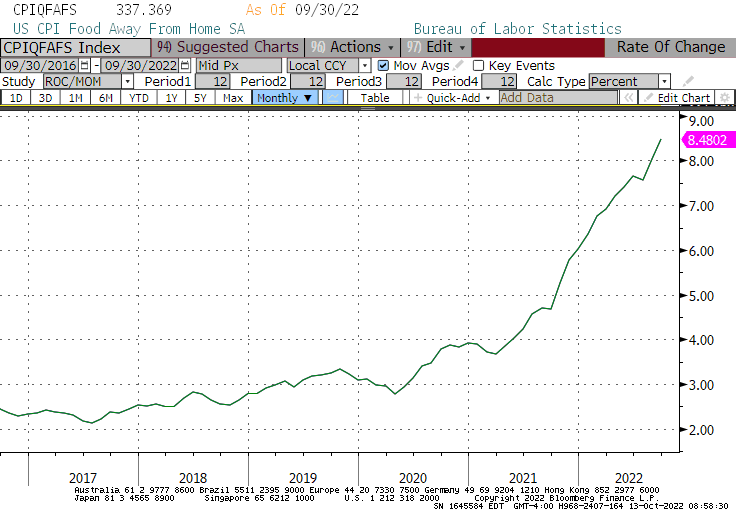

Esto es preocupante a causa del componente salarial de estas categorías. Quizás sea emblemática la categoría de comida fuera de casa. Mientras que los precios de los productos alimentarios han empezado a retroceder un poco, de modo que el aumento interanual de la categoría de alimentos fuera de casa se ha prorrogado este mes, la categoría de alimentos fuera de casa se sigue acelerando, ya que los camareros y otros empleados salen cada vez más caros. (Véase el gráfico).

Fuente: Bloomberg

¿Por qué es especialmente relevante este mes? En las últimas actas del FOMC (de la reunión del mes pasado también publicadas la semana pasada), encontrábamos este pequeño fragmento que vale la pena destacar:

"Los participantes coinciden en que la incertidumbre asociada a sus previsiones económicas es elevada y que los riesgos para sus previsiones de inflación se inclinan al alza. Algunos participantes señalan el aumento de las tensiones laborales, una nueva ronda de subidas de los precios mundiales de la energía, nuevos problemas en las cadenas de suministro y una transmisión mayor de lo previsto de los aumentos salariales a la subida de los precios como posibles perturbaciones que, de materializarse, podrían agravar un complicado problema de inflación. Varios participantes comentan que aún no se había desarrollado una espiral de precios y salarios, aunque citaron su posible aparición como un riesgo".

Si se quisiera buscar una espiral de precios salariales, la categoría de servicios básicos y alquileres es donde deberíamos empezar a buscar. La inflación, una vez prolongada lo suficiente, empieza a tomar impulso. Una parte es orgánica, ya que nosotros, los esclavos de los salarios, empezamos a presionar para obtener una mayor compensación dado el aumento del coste de la vida. Y otra parte es automática: basándonos en la inflación de este último año, las prestaciones de la Seguridad Social aumentarán un 8,7% el año que viene. Eso acaba de provocar un gran aumento del déficit de cara al año que viene y pone más dinero en los bolsillos de los jubilados para que lo gasten en bienes y servicios que no son más abundantes. Aunque técnicamente no se trata de un salario, el mecanismo es muy similar al de otros ajustes salariales automáticos, y es aquí donde la inflación gana y/o mantiene su impulso.

Un paso atrás

Los datos de inflación de la semana pasada consolidan una subida de 75 puntos básicos en la próxima reunión de la Fed. Pero también están más cerca del final de las subidas que del principio —aunque todavía no sepamos dónde se encuentra exactamente. Si hubiéramos tenido estos datos cuando los tipos de interés de los fondos de la Fed estaban en el 1%, entonces sería plausible una mayor aceleración de los ajustes. Es difícil de prever en este momento.

De hecho, creo que la Reserva Federal empezará a reducir pronto sus subidas, a menos que la inflación se acelere aún más. Algunos siguen pensando que el FOMC subirá 75 puntos básicos por reunión hasta que retroceda la inflación. Sin embargo, la Fed tiene una noción muy clara de dónde cree que está el tipo "neutral", y no subirá los tipos arbitrariamente por encima de ese nivel.

Recordemos que la Reserva Federal es el mayor empleador del mundo de doctores en economía. Una cosa en la que confían es en los modelos. Sospecho que tras esta próxima subida, tendremos una de 50 puntos básicos en la siguiente reunión y de 25 en la siguiente, y luego una pausa.

Si la inflación sigue subiendo entonces, seguirán con subidas de 25 puntos básicos o quizás de 50 puntos básicos primero y luego de 25, pero empezarán a retroceder. Ocurrirá antes si surge algún disruptor, como recientemente en Reino Unido. La debacle de las pensiones en Reino Unido es un duro recordatorio para la Reserva Federal de por qué no quieren soliviantar las cosas. En cuanto crean que están al menos al día con el ciclo de inflación, empezarán a ser más cuidadosos.

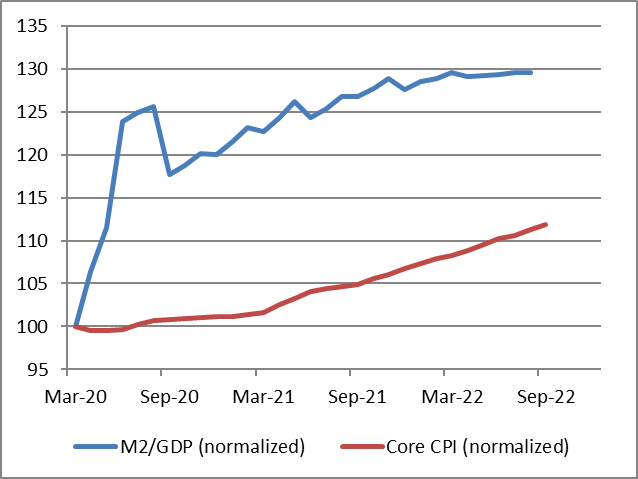

Pero el quid de la cuestión sigue estando en el balance. Su reducción tiene un largo camino por delante si no queremos ver un IPC subyacente por encima del 5% en 2023 y en el rango del 4% de cara a 2024. El nivel de precios sigue poniéndose al día con el crecimiento del dinero, como muestra el siguiente gráfico: y aún tienen un largo camino por delante.

***

Descargo de responsabilidad: Mi empresa y/o los fondos y cuentas que gestionamos mantienen posiciones en bonos indexados a la inflación y varios productos de futuros financieros y de materias primas y ETF que puede que se mencionen de vez en cuando en esta columna.