- El mal momento que atraviesa el mercado ha provocado muchas rebajas

- No es fácil distinguir las gangas de las trampas de valor

- La puntuación de salud financiera de InvestingPro ayuda a separar la basura de lo valioso

2022 ha sido como una larga venta del mercado. Ésa es una forma de verlo. La compra en las caídas ha funcionado esta última década, pero como la inflación, la recesión, la escasez de petróleo, la guerra y los últimos coletazos del Covid han seguido apareciendo, el tema dominante del año ha sido un mercado bajista. Los precios de las acciones son más bajos. ¿Eso indica una venta o simplemente una vuelta a la realidad? Ésa es la parte difícil.

Para eso, tenemos InvestingPro. InvestingPro es nuestra herramienta definitiva para distinguir las ofertas baratas de la basura barata de cara al Black Friday.

InvestingPro se centra en los fundamentales de una empresa para calcular de forma transparente su potencial alcista. Al resaltar la fortaleza de una empresa, InvestingPro destaca las empresas mejoradas en venta. Como dice Warren Buffett "El reconocimiento tardío de un negocio que mejora puede darnos la oportunidad de comprar más de algo bueno a un precio de ganga".

Para encontrar esos valores, estamos utilizando la puntuación de salud financiera, una herramienta que el equipo de InvestingPro ha puesto a punto para encontrar los mejores valores del mercado. Estamos utilizando un buscador para encontrar los valores más sanos del mercado, que también muestran una tendencia al alza significativa según lo estimado por InvestingPro (de más del 25%). Éste es nuestro especial de Black Friday, cortesía de don Mercado.

Todos los datos financieros son del 20 de noviembre.

Tyson Foods

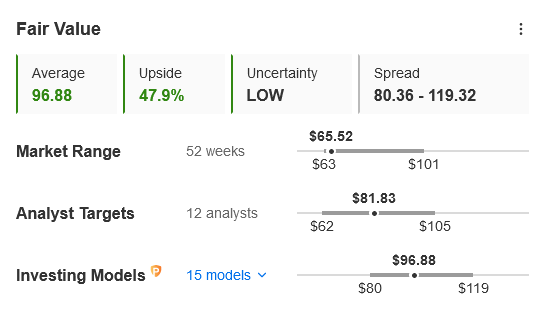

Fuente: InvestingPro

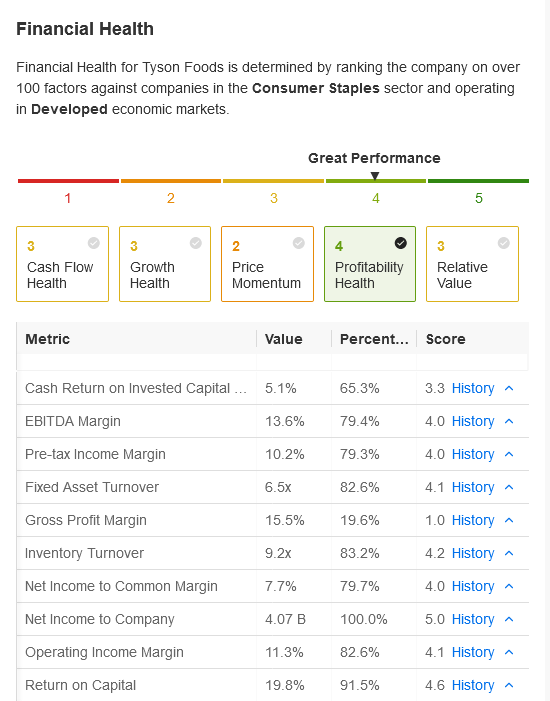

Tyson Foods Inc (NYSE:TSN) es uno de los principales fabricantes de alimentos, por lo que se encuentra en primera línea para hacer frente a los efectos de la inflación de los proveedores y beneficiarse de los efectos de la inflación con los clientes. En este contexto, la empresa ha visto crecer las ventas un 15,5% en los primeros nueve meses del año y ha aumentado el beneficio por acción un 60%. Sin embargo, las acciones han caído un 19%, ya que los inversores temen que el crecimiento se ralentice y que los márgenes se vean presionados.

Al mismo tiempo, el balance de la empresa es sólido —casi toda la deuda tiene un tipo de interés inferior al 6%— y Tyson está amortizando deuda, recomprando acciones y aumentando su dividendo. Aunque hay cierta presión sobre el consumidor y también algunas preocupaciones de gobernanza, parece que la demanda de pollo y carne a largo plazo apuntalará la posición de Tyson y las carteras de sus inversores.

Fuente: InvestingPro

Stellantis

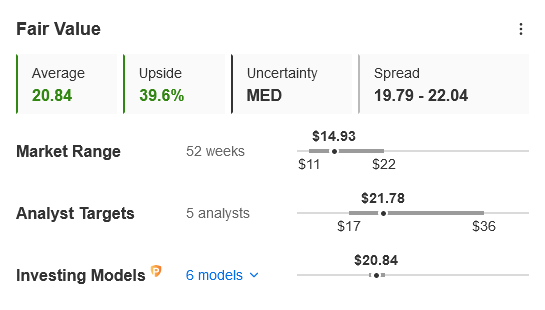

Fuente: InvestingPro

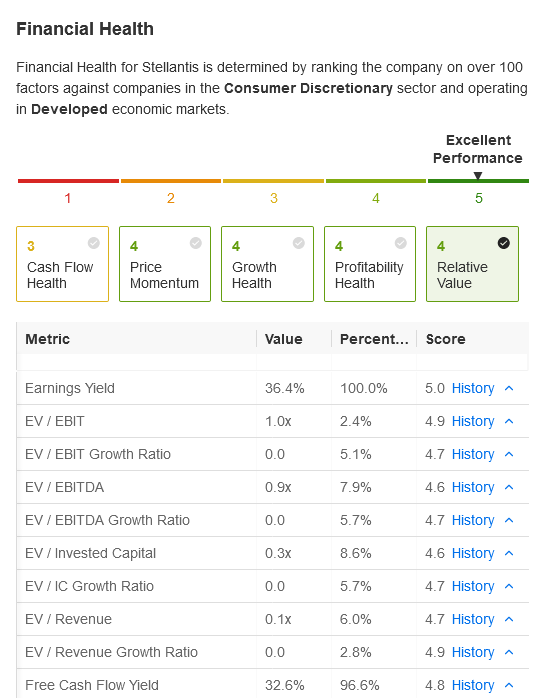

Stellantis NV, el gigante automovilístico surgido de la fusión entre FiatChrysler y el Grupo PSA (AS:SHEL), ha cotizado a un bajo múltiplo desde su creación en 2021. Y con la perspectiva de una recesión inminente, un fabricante de automóviles podría no parecer atractivo.

Fuente: InvestingPro

Sin embargo, todo tiene un precio, y Stellantis está generando flujo de caja libre, pagando deuda, y su valoración es más barata que la de la mayoría de sus homólogas a pesar de tener un crecimiento similar o mejor. La empresa está desarrollando una línea de vehículos eléctricos cada vez más popular, así que ésta puede ser una inversión en valor que funcione.

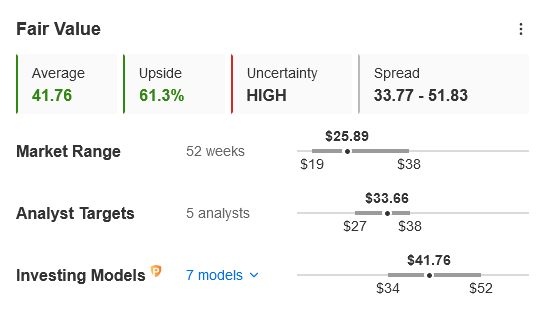

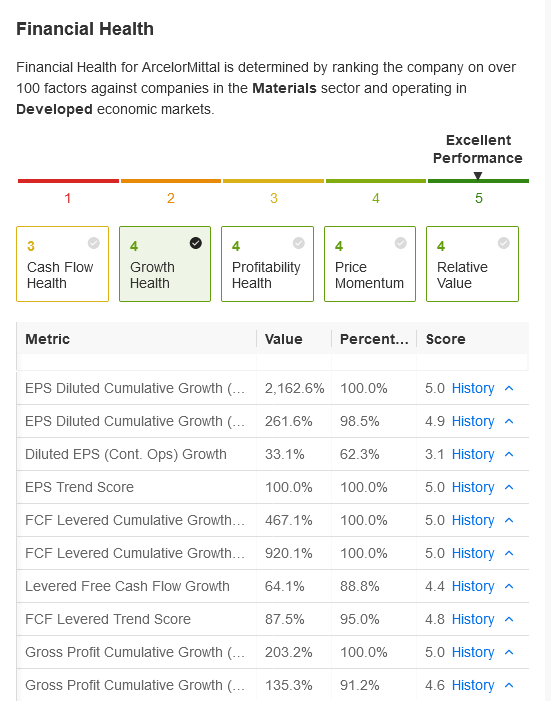

ArcelorMittal (BME:MTS)

Fuente: InvestingPro

ArcelorMittal SA ADR es una de las principales empresas siderúrgicas del mundo. Con el auge de las infraestructuras en Estados Unidos y las empresas, ArcelorMittal está preparada para prosperar en el entorno actual. Ha generado 4.300 millones de dólares de flujo de caja libre en lo que va de año, a pesar de invertir en su capital circulante (malo para el flujo de caja libre) y de enfrentarse a los elevados costes de la energía en Europa. Incluso si no produjera más flujo de caja libre este año, la empresa cotizaría a 6,4 veces el flujo de caja libre de este año.

Aunque una recesión del crecimiento mundial frenaría a ArcelorMittal, su balance es más sólido de lo que ha sido en mucho tiempo. Por lo tanto, los inversores cuentan con una razonable protección contra las caídas, y la baja valoración y el compromiso de la empresa con la recompra de acciones implican que también existe la posibilidad de una subida si la situación se mantiene estable o incluso mejora un poco.

Fuente: InvestingPro

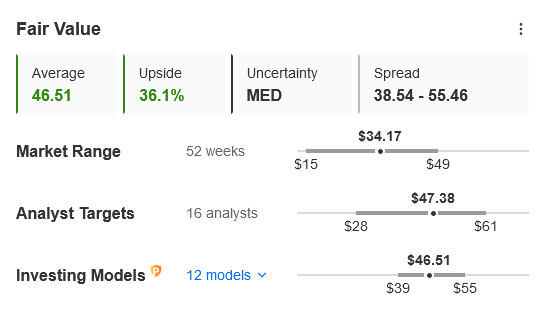

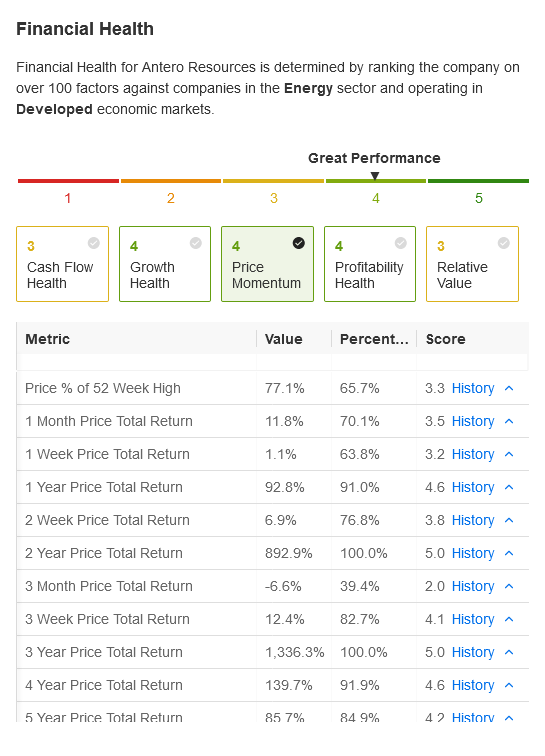

Antero Resources

Fuente: InvestingPro

Nuestro siguiente ejemplo no está en venta, per se. Antero Resources Corp protagonizó una de las principales historias de restructuración durante la pandemia, y se ha disparado más de un 4.700% desde sus mínimos de marzo de 2020. Obviamente, se ha beneficiado de la subida de los precios del gas natural de estos últimos dos años, pero ha utilizado esa bonanza para mejorar el balance de forma espectacular, pagando más de 1.000 millones de dólares de deuda. Esto le ha permitido recomprar acciones.

Aunque las materias primas son volátiles por definición, y las materias primas energéticas están expuestas a una posible recesión, la creciente necesidad de gas natural tras la salida o congelación de Rusia del mercado seguirá actuando como viento de cola para Antero. Es un tipo de inversión diferente al de hace 30 meses y un 4.700%, pero ofrece un enfoque fuera de lo común en el sector energético, que hemos vuelto a aprender que sigue siendo una pieza vital de una cartera diversificada.

Fuente: InvestingPro

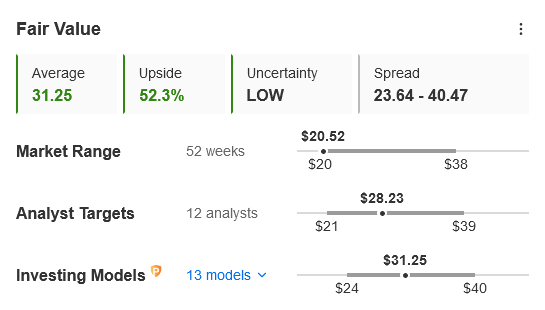

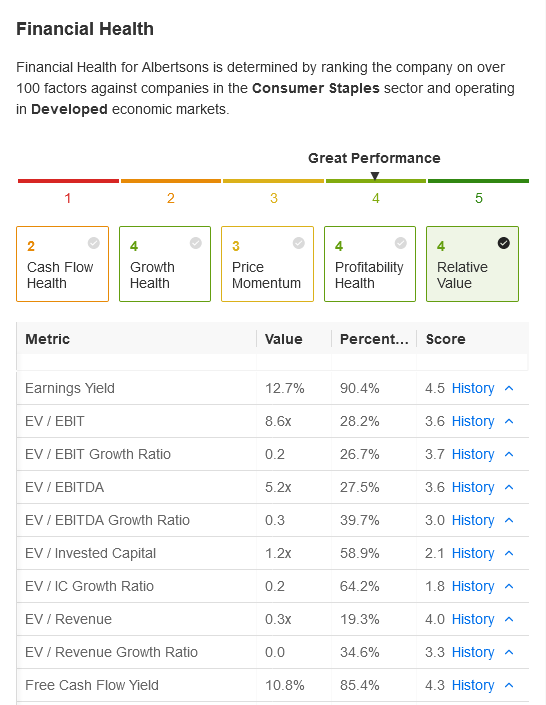

Albertsons

Fuente: InvestingPro

Como bonus track, tenemos a Albertsons Companies. La cadena de supermercados estadounidense es interesante porque a) InvestingPro la califica como lo suficientemente saludable para un "gran rendimiento", con una subida de más de un 50%, y b) Albertsons ha llegado a un acuerdo de compra con Kroger Company (NYSE:KR). El acuerdo es de 27,25 dólares, una vez descontados los 6,85 dólares de dividendo especial que Albertsons pagó a sus accionistas, lo que supone una subida del 31%.

Hay dudas sobre si los organismos gubernamentales que revisan las fusiones permitirán que el acuerdo se lleve a cabo por motivos de competencia. Esto podría explicar por qué las acciones apenas han subido desde que se anunciara el acuerdo a mediados de octubre. Así que ese 31% no es una garantía. Al mismo tiempo, se había rumoreado que Albertsons estaba en venta mucho antes de este anuncio, y el valor principal todavía podría ser un poco más elevado también (aunque la subida de Pro aún no está ajustada en función de ese dividendo especial). Las acciones podrían venderse si el acuerdo no llega a buen término, pero el valor central y el valor como objetivo de adquisición hacen de éste un actor desatacado del Black Friday.

Fuente: InvestingPro

***

Todos estamos acostumbrados a buscar ofertas en el Black Friday, y en los días e incluso semanas anteriores. El mercado ha estado en un viaje salvaje este año, lo que significa que ha habido ofertas en el camino. InvestingPro puede ayudarle a encontrar esas ofertas ahora y durante todo el año.

Y para empezar, estas empresas pueden ser las adecuadas para su cartera de inversiones este año.

Descargo de responsabilidad: No mantengo posiciones en ninguno de los valores mencionados.