Las previsiones de recesión para EE.UU. siguen arremolinándose, pero el riesgo aún parece bajo desde la perspectiva de las expectativas para el informe del PIB del primer trimestre, previsto para el 27 de abril, cuando la Oficina de Análisis Económicos publique su informe preliminar.

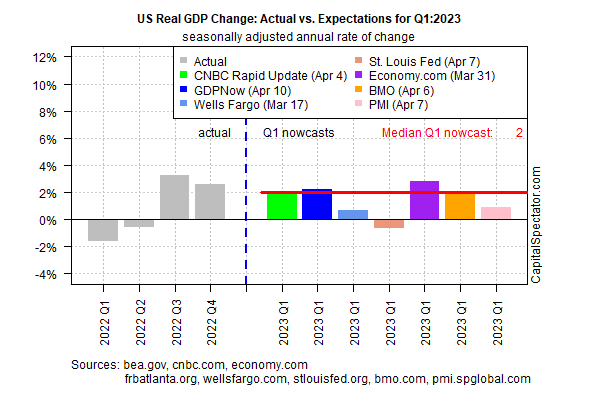

La estimación mediana para el 1T ha seguido aumentando, según un conjunto de previsiones recopiladas por CapitalSpectator.com. La actualización de hoy apunta a un aumento del 2.0% (tasa anual desestacionalizada). Esto supone un moderado descenso con respecto al aumento del 2.6% registrado en el cuarto trimestre, pero la estimación de hoy también sugiere que las probabilidades de que se inicie una nueva recesión siguen siendo bajas.

Obsérvese, asimismo, que la previsión actual media ha aumentado ligeramente con respecto a la anterior del 1.7% previsión para el primer trimestre, publicada el 29 de marzo. A su vez, la anterior previsión actual supuso un repunte con respecto a la actualización del 10 de marzo.

A pesar del reciente fortalecimiento de la previsión mediana del PIB, los rumores de recesión siguen en ebullición. Business Insider señala esta semana:

"El temor a una recesión inminente ha alcanzado este año su punto álgido, y desde los estrategas de mercado de Wall Street hasta los directores generals de las empresas advierten de una ralentización de la economía estadounidense".

Ello se debe en parte al deterioro de las perspectivas de beneficios empresariales, que implica problemas futuros para la economía.

"Las estimaciones de beneficios del S&P 500 para el primer trimestre son hoy inferiores a las expectativas de principios de trimestre. Se espera que el índice registre su mayor caída interanual desde el segundo trimestre de 2020", señala John Butters, de FactSet (NYSE:FDS), en una nota de investigación.

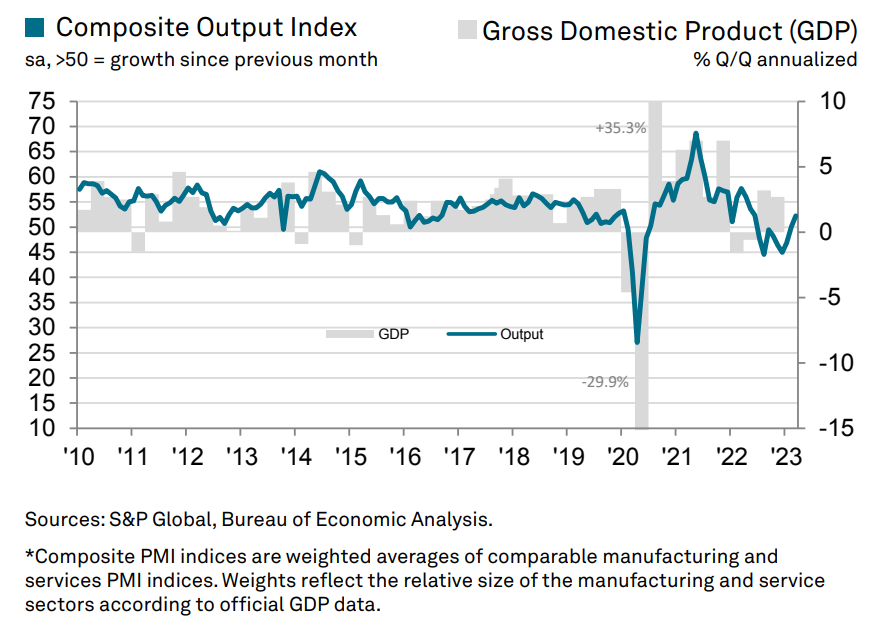

Sin embargo, las sombrías previsiones de diversas fuentes han adelantado la fecha de inicio de los problemas ante las expectativas más firmes para el informe del PIB del primer trimestre de este mes. Un ejemplo de la reactivación de las evaluaciones en tiempo real de la actividad económica son los últimos datos de la encuesta PMI (índice de gerentes de compras), que apuntan a una mayor actividad económica en los últimos meses.

"El repunte de la actividad se vio impulsado por una renovada expansión de los nuevos negocios en marzo", informa S&P Global en la publicación de su PMI compuesto global de EE.UU. (una aproximación al PIB) de marzo de la semana pasada. "La tasa de crecimiento fue sólo marginal en general, pero puso fin a una secuencia de cinco meses de descenso. El repunte estuvo liderado por la demanda interna, ya que se volvió a registrar una contracción generalizada de las nuevas exportaciones."

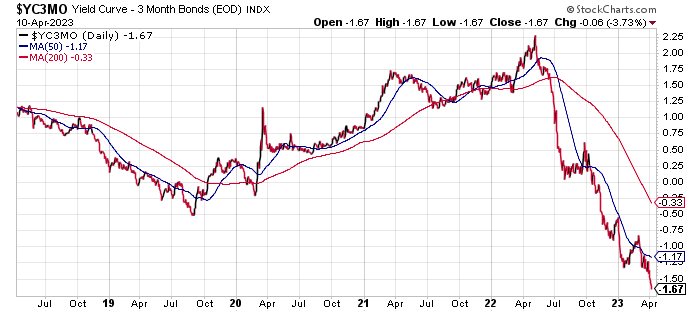

No obstante, algunos analistas afirman que es sólo cuestión de tiempo que el rápido aumento de las tasas de interés en el último año haga entrar a la economía en recesión. Entre las señales más citadas: la curva de rendimientos del Tesoro, profundamente negativa. El diferencial 3 meses/10 años, por ejemplo, es actualmente negativo en 1.67 puntos porcentuales.

Pero algunos observadores no se tragan las oscuras perspectivas. "El mercado de bonos se ha vuelto loco", afirma Dominique Dwor-Frecaut, estratega de mercado de la firma de investigación Macro Hive y antiguo analista de la Reserva Federal. "Por una vez, estoy del lado de los mercados de renta variable. No veo venir una recesión".

Las previsiones actuales del PIB para el primer trimestre coinciden. Lo que nos espera para el segundo trimestre y más adelante es otro tema, pero por el momento la búsqueda de un arma humeante en los datos duros de la actividad económica en tiempo real sigue inclinándose hacia lo positivo.