Hasta ahora, septiembre no está cumpliendo con su mala reputación en el mercado bursátil, ya que el S&P 500 y el DJIA han alcanzado máximos históricos. Al inicio del mes, el 2 de septiembre, nos cuestionábamos: "¿Qué podría salir mal?".

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

Apuntábamos: "Es difícil identificar qué podría salir mal en septiembre. Por lo tanto, es posible que el camino de menor resistencia continúe impulsando al alza las cotizaciones bursátiles. Mantenemos nuestra expectativa de un repunte hacia 5.800 en el S&P 500, que podría estar ya en marcha".

Hasta ahora, la gran sorpresa ha sido positiva para el mercado bursátil: la Reserva Federal recortó el tipo de los fondos federales en 50 puntos básicos en lugar de 25 el 18 de septiembre. El 2 de septiembre, mencionamos que unos indicadores económicos mejores de lo previsto probablemente impactarían más en los bonos que en las acciones, y parece que así está sucediendo. Analicemos los siguientes acontecimientos:

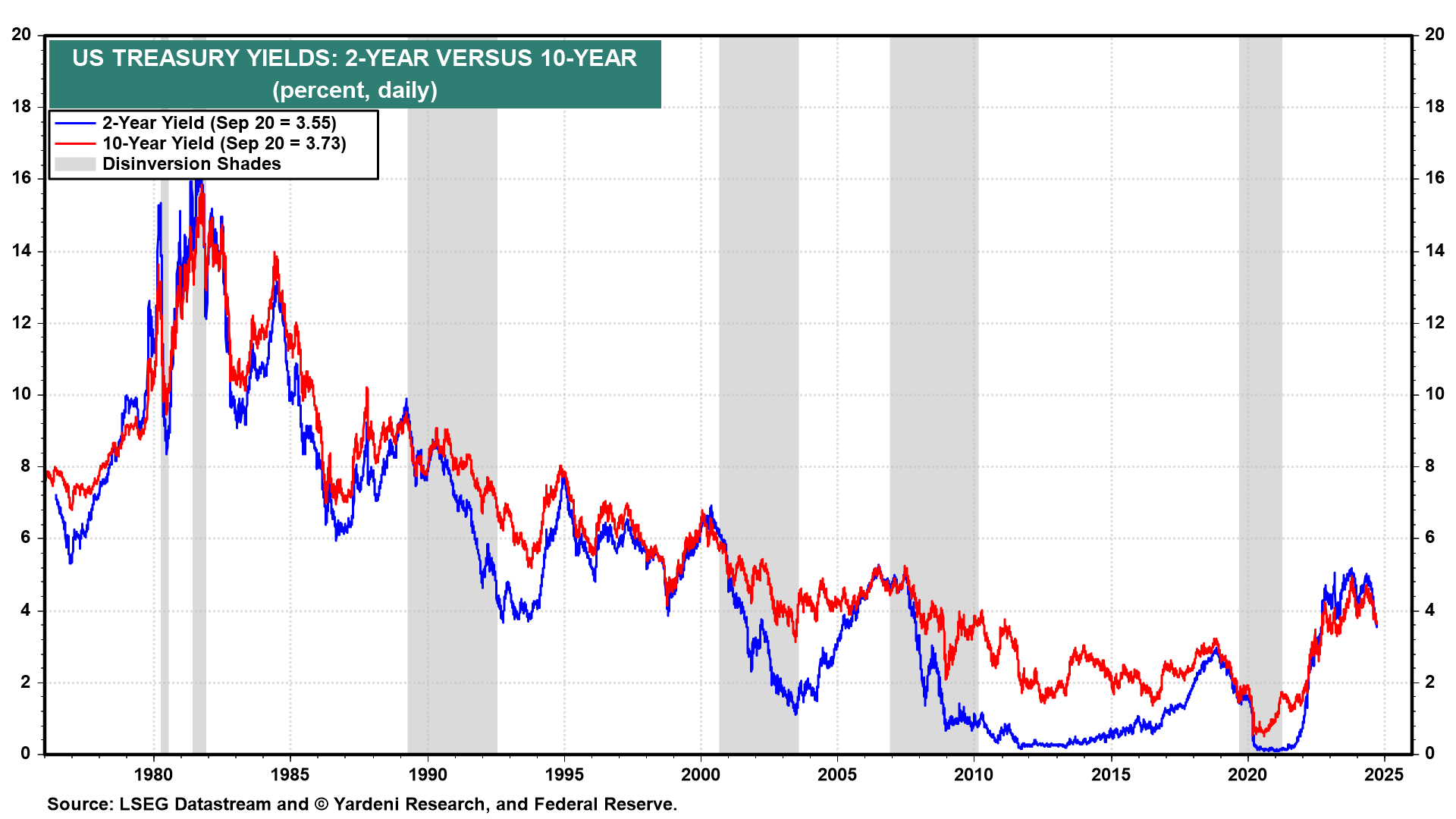

1) Desinversiones

Durante los cuatro períodos anteriores de desinversión de la curva de rendimientos, el {23701|rendimiento del bono del Tesoro estadounidense a 2 años}} cayó más rápido que el {{23701| |del bono a 10 años}} (véase el gráfico), coincidiendo con recesiones. Sin embargo, en esta ocasión, no se prevé una recesión. Por lo tanto, los inversores deben considerar que la relajación de la {Fed} podría seguir presionando a la baja el rendimiento a 2 años, mientras que el rendimiento a 10 años podría aumentar por el temor a que la Fed impulse una economía ya en expansión. Esta parece haber sido la reacción inicial al recorte de 50 puntos básicos del tipo de los fondos federales realizado el miércoles pasado.

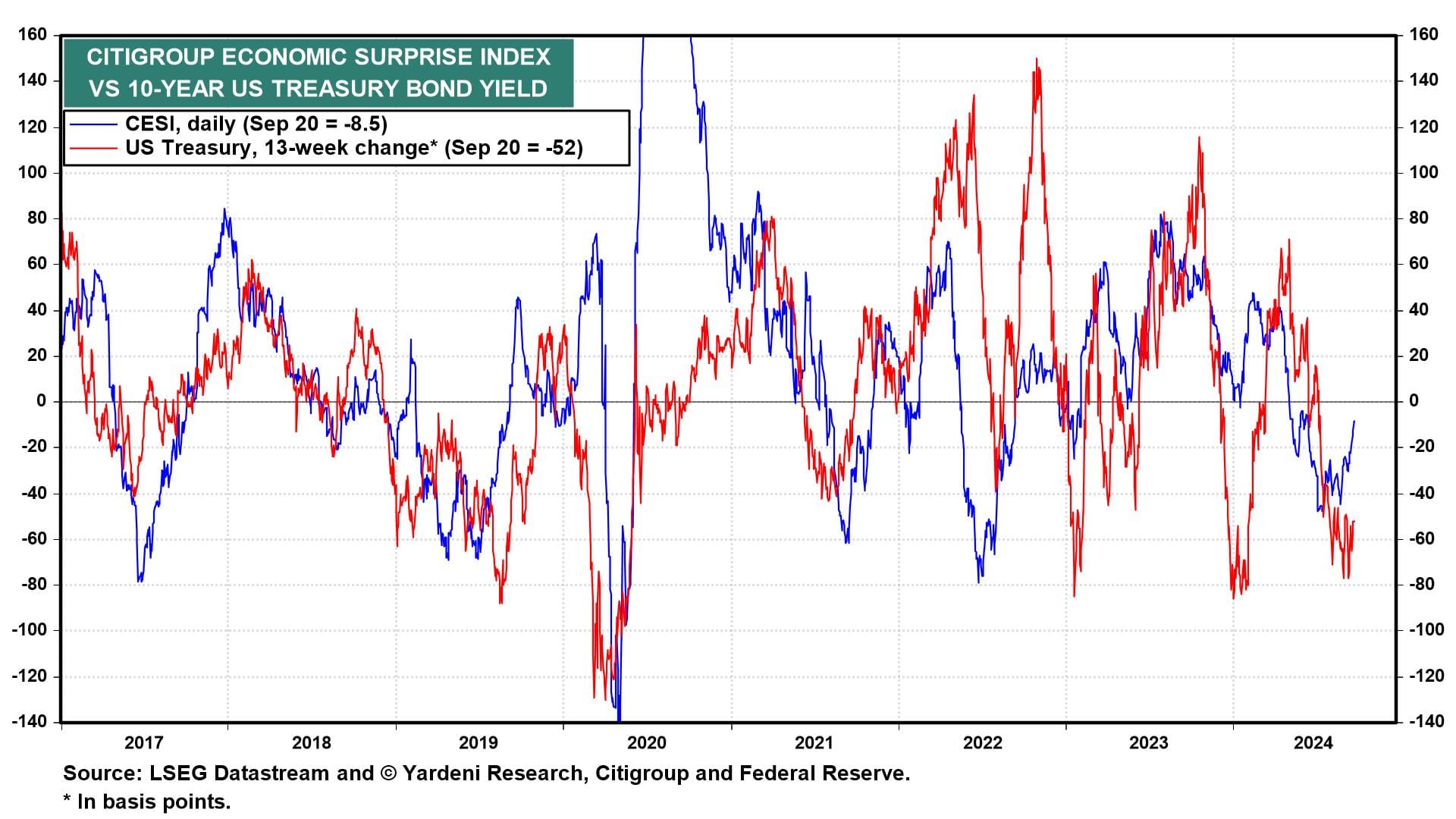

2) Sorpresas económicas

El cambio en el rendimiento del bono del Tesoro a 10 años en un periodo de 13 semanas presenta una fuerte correlación con el Índice de Sorpresas Económicas de Citigroup (CESI) (gráfico). El CESI sufrió un descenso entre mayo y agosto, pero ha mostrado señales de fortalecimiento en septiembre, aunque continúa siendo ligeramente negativo. Consideramos que podría entrar en territorio positivo para octubre, lo que podría impulsar la rentabilidad a 10 años hasta el 4,00%.

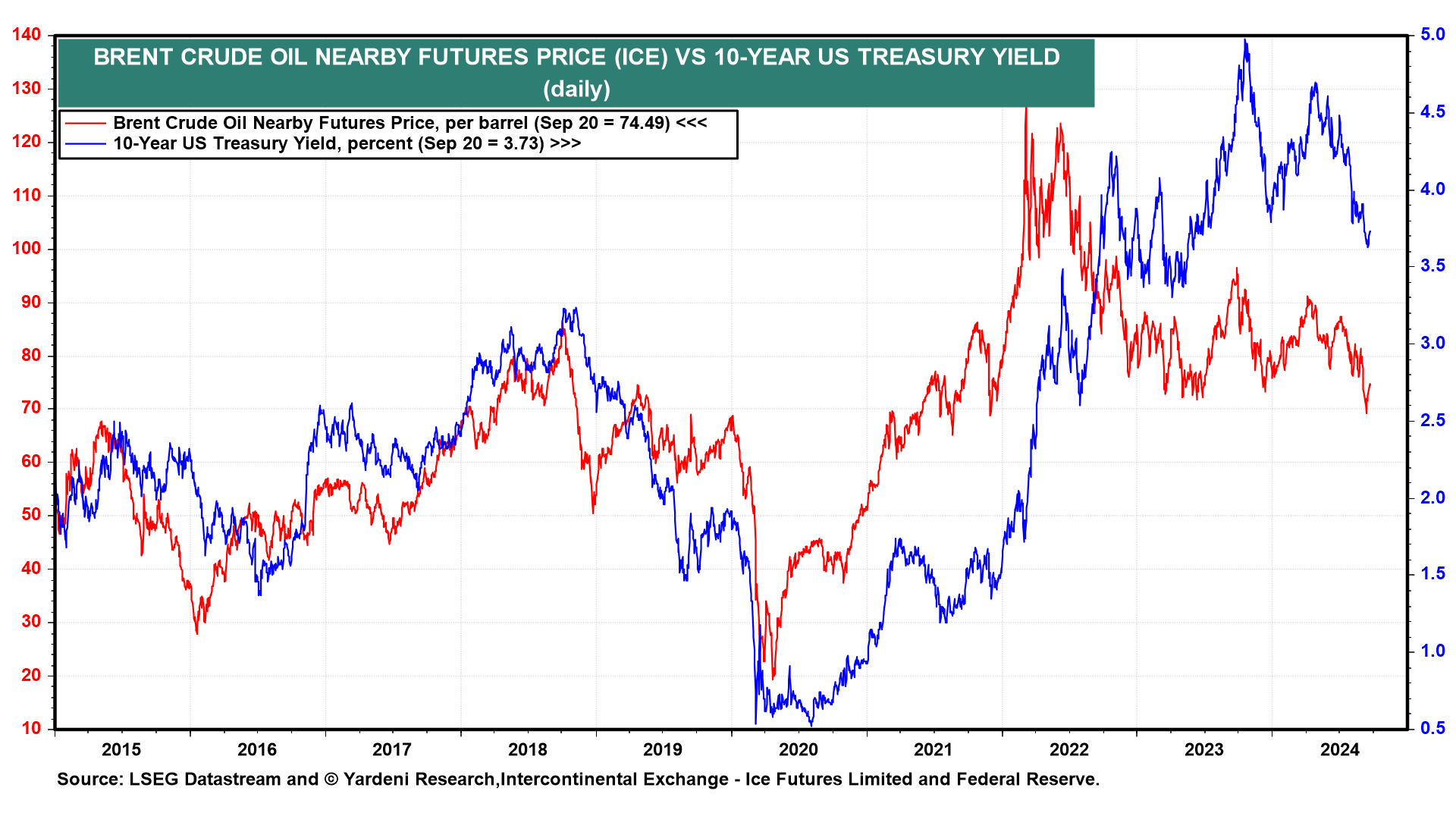

3) El petróleo

Otra correlación que merece la pena observar es la que existe entre el precio del petróleo y el rendimiento de los bonos (gráfico). Si la economía estadounidense muestra signos de fortalecimiento, esto podría elevar los precios del petróleo. Además, el Gobierno chino podría reaccionar al rápido debilitamiento de su economía implementando un amplio paquete de medidas de estímulo. El rendimiento de los bonos del gobierno chino a 10 años cayó al 2,05% el viernes pasado.

Reuters informó de que:

"China podría emitir bonos del tesoro a muy largo plazo dentro de dos años para generar al menos 10 billones de yuanes (1,4 billones de dólares) de estímulo a la economía, dijo el sábado un ex asesor del banco central, según los medios estatales."

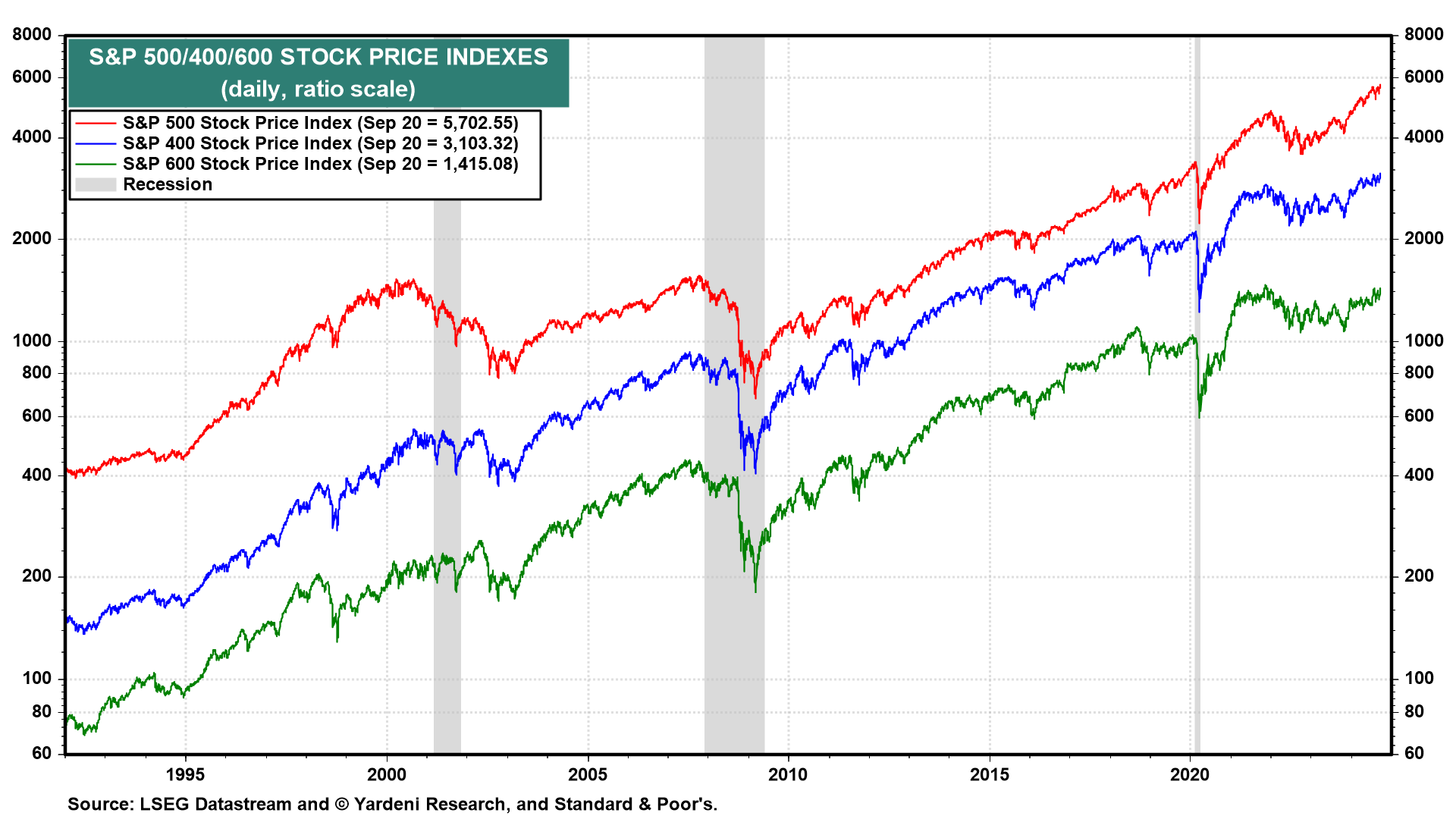

4) Amplitud

La conjunción de una Reserva Federal más moderada de lo previsto y un crecimiento económico superior al esperado sugiere que el mercado alcista probablemente continuará expandiéndose, tal como hemos pronosticado (gráfico a continuación).

Por último, pedimos a Michael Brush que nos pusiera al día sobre la actividad de los profesionales de la inversión:

"A diferencia del inversor medio, los profesionales de la inversión no han aumentado significativamente sus compras de acciones tras la reducción de tipos de la Reserva Federal. En general, estos expertos mantienen una postura neutral respecto a las acciones, aunque continúan favoreciendo el sector energético. Las acciones de este sector podrían estar subvaloradas en comparación con sus promedios de 10 años, especialmente en el contexto de la nueva disciplina de capital adoptada en años recientes. Además, los profesionales están realizando compras significativas en biotecnología, incluyendo ofertas públicas iniciales (OPV) de este sector".

¡Gracias, Michael!

- ¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 16 valores españoles con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.