- La inflación alcanza un nuevo máximo en un informe sorprendente

- Más impulso de la inflación de lo que se pensaba

- Los salarios también se aceleraron hasta un nuevo máximo

Tal vez la Reserva Federal de EE.UU. no esté siendo presa del pánico, o estúpida, sino en realidad astutamente inteligente.

Tanto si el pico de inflación se aleja de nosotros como si no, es cada vez más evidente que el periodo de tiempo que tendremos que esperar para "volver a la normalidad de la inflación del 2%" está aumentando.

Todavía en mayo, mi previsión era que la inflación media terminaría en 2022 en algún punto cercano al 5.2%. Ese barco ha zarpado oficialmente. Si la mediana mensual del IPC promediara sólo el 0.3% durante los seis meses restantes de 2022, la mediana del IPC aún se situaría por encima del 5.3%. Y la mediana del IPC no ha tenido una impresión mensual tan baja como el 0.3% durante un año.

Sí, el IPC de esta semana fue malo. Consiguió superar las expectativas a pesar de que los economistas han ido aumentando sus expectativas.

La semana pasada mostré un gráfico mes a mes del IPC medio de la Fed de Cleveland (que es en lo que me centro para pronosticar porque no está influenciado por valores atípicos como los coches usados, como el IPC básico). Ese gráfico tenía mala pinta. Ahora parece peor. La cifra mensual se anualizaría al 9.1%, que es donde la inflación general acaba de imprimirse después de que los precios de la gasolina subieran de 3.30 dólares/galón a una reciente cresta (esperamos) de 5 dólares/galón.

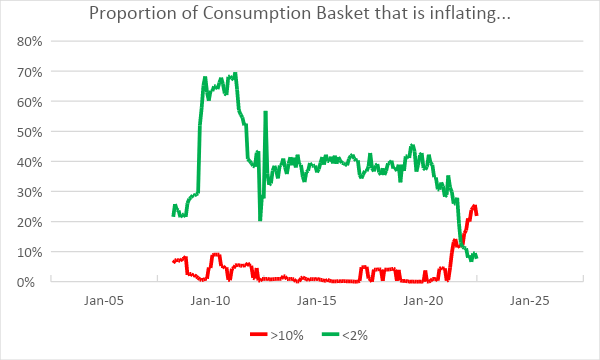

La mediana es el número en el que la mitad de la cesta se infla más rápido (¡más del 9% anualizado este mes!) y la otra mitad se infla más lentamente. Es más aterrador que ver esto del IPC subyacente porque no se puede señalar una cosa. El año pasado, el IPC básico subió aproximadamente un 0,8% al mes en abril, mayo y junio. ¿Lo recuerda? Se debió (principalmente) a un pico en los precios de los coches usados. El IPC medio de esos tres meses fue del 0.28% de media. Así que una impresión mensual del IPC medio del 0.7% es mucho más aterradora. Esta es otra forma de ver el mismo fenómeno. El gráfico siguiente (fuente: BLS; cálculos de Enduring Investments) muestra en verde la proporción de la cesta de consumo que se está inflando a un ritmo inferior al 2%; la línea roja muestra la proporción que se está inflando más del 10%. No conviene que las líneas se crucen de este modo.

Esperaba que la mediana terminara en torno al 5.2% este año, y que se desacelerara ligeramente el año que viene hasta situarse en un rango medio del 4%. Voy a estar demasiado bajo para 2022. Me temo que también seré demasiado bajo para 2023. Sin embargo, permítanme recordarles que el mercado de la inflación seguramente no tiene un precio que se asemeje a ese resultado. Extrayendo los datos de los swaps de inflación, el IPC general tiene un precio del 6.4% para 2022, del 3% para 2023, y no más del 2.6% para cualquier año posterior. Y la curva de equilibrio es más baja aún. A menos que crea firmemente que tenemos una posibilidad decente de deflación o baja inflación en un futuro muy cercano, su asignación de renta fija debería ser en TIPS. Si tiene bonos de renta fija, sólo ganará si la inflación termina en el objetivo de la Fed para la próxima década. Y no ganas mucho, aunque llegue un poco más abajo. Los TIPS no son baratos, pero si tienes que mantener bonos... mantén los TIPS.

Hay otro dato preocupante que se publicó a finales de la semana. El seguimiento del crecimiento salarial de la Fed de Atlanta, que es en mi opinión la medida más útil del crecimiento salarial, ya que no está contaminado por los cambios de composición, saltó al 6.7% esta semana. Al igual que el IPC medio, no muestra signos de suavización, ni siquiera de cima, todavía.

Todo esto da miedo, pero esta semana me di cuenta de lo que es aún más aterrador. Como he argumentado antes, la Reserva Federal está llevando a cabo una política monetaria experimental. Nunca antes había intentado reducir la inflación utilizando únicamente los tipos de interés, sin presionar las reservas bancarias. Tienen modelos, pero nunca lo han hecho realmente. Esa no es la parte más aterradora. Lo más aterrador es que la Fed no sabe que está experimentando.

Dando un paso atrás...

No he permanecido en las finanzas durante más de tres décadas por no considerar alternativas a mis creencias fundamentales. Con este espíritu: aunque he sido crítico con la Fed, permítanme intentar ser generoso y proponer una forma en la que podríamos interpretar las acciones de la Fed como, de hecho, bastante inteligentes (aunque cínicas).

El FOMC seguramente sabe, como todos nosotros, que el empleo es un indicador rezagado. La tasa de desempleo sólo aumenta cuando la economía está entrando en recesión. Una vez que la tasa de desempleo está a un 0.5% de los mínimos, se sabe que se está en recesión. Sencillamente, no hay ejemplos en los que la tasa haya subido tanto y no se haya producido una recesión. Pero a veces sube un par de rayitas, y luego vuelve a bajar. Se tarda algún tiempo en saber, por la situación del empleo, que se está en problemas. (Puede que esta vez tarde aún más en ocurrir, ya que sigue habiendo escasez de mano de obra en relación con las ofertas de empleo). Pero - y esto es importante - la opinión popular sobre la recesión tiende a estar ligada al empleo. Como dijo Reagan hace muchos años: una recesión es cuando tu vecino pierde su trabajo y una depresión es cuando tú pierdes tu trabajo.

Además, el FOMC también sabe que la inflación disminuirá de forma natural por los efectos de base a medida que avance el año (aunque todos confiamos menos en ello últimamente), y la inflación general disminuirá casi con toda seguridad a menos que los precios de la gasolina vuelvan a dispararse.

Por lo tanto, si el Comité fuera realmente inteligente, podría adelantar el endurecimiento en lo que parece un panorama de empleo sólido, aunque sabe que estamos en recesión o que llegaremos a ella pronto. No parece que vayan a apretar en una recesión. Y más adelante en el año, cuando la inflación esté disminuyendo, pueden frenar y fingir que fue el resultado de sus acciones, reclamar al menos una victoria parcial, y esperar a ver qué pasa. Si realmente creyeran que es importante hacer subir los tipos de interés, en lugar de contener la cantidad de dinero, este sería un plan inteligente para reducir la posibilidad de que los manifestantes asalten la Fed.

Me resisto a plantear semejante genialidad maquiavélica del Comité, pero tengo que admitir que es posible.

Divulgación: Mi empresa y/o los fondos y cuentas que gestionamos tienen posiciones en bonos indexados a la inflación y varios productos de futuros financieros y de materias primas y ETFs, que pueden ser mencionados de vez en cuando en esta columna.