Investing.com - Mercados tensos -Ibex 35, CAC 40, DAX...- tras la reunión de ayer de la Fed. La sorpresa no vino por la decisión del organismo de mantener los tipos de interés sin cambios -eso ya lo descontaba el mercado prácticamente al 100%-, y tampoco de la previsión de una nueva subida antes de que termine el año. La sorpresa vino de las proyecciones del FOMC para 2024.

“Finalmente, de los tres escenarios que barajábamos en nuestro comentario de ayer, se cumplió el más negativo para los mercados, sobre todo porque los inversores no venían descontando el mismo. Así, el FOMC redujo a sólo dos las rebajas de tipos en 2024 frente a las cuatro que contemplaban en junio”, advierten en Link Securities.

“El FOMC justificó estas nuevas proyecciones de los tipos oficiales en el hecho de que espera ahora un mayor crecimiento económico, una menor tasa de desempleo y, eso sí, una inflación inferior a la prevista en junio. Si bien Powell insistió mucho en que el principal objetivo de la Fed, aparte de doblegar la inflación, era alcanzar un ‘aterrizaje suave’ de la economía estadounidense, el mensaje que caló entre los inversores, de ahí su negativa reacción, es que las tasas de interés oficiales ‘permanecerán más altas por más tiempo’ del descontado hasta ahora por los mercados”, explican estos analistas.

Tono duro

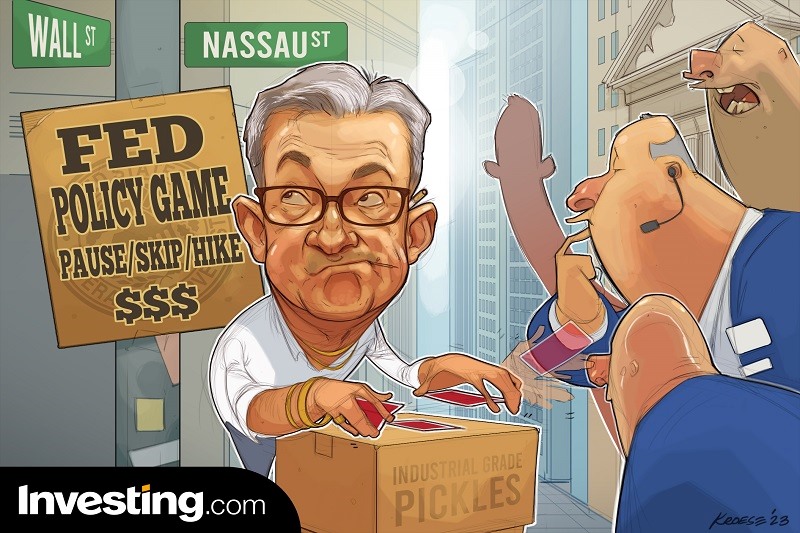

“La Reserva Federal se encuentra en una situación difícil en estos momentos y necesita mantener la incertidumbre en los mercados para conseguir lo que quiere. Esto significa que la Fed sonará más dura de lo que actuará. Y ese es exactamente el caso ahora mismo, con Powell manteniendo los tipos intactos pero intentando parecer un halcón en su discurso”, afirma Thomas Monteiro, analista de Investing.com.

“Por un lado, la Fed entiende que las expectativas del mercado son, en sí mismas, inflacionistas debido al efecto persistente de un mercado laboral ajustado en la economía actual. En este sentido, Jerome Powell se esfuerza por mantener la incertidumbre en el mercado para que las empresas no crezcan y contraten nuevo personal demasiado rápido, manteniendo así una fuerte presión sobre el crecimiento de los salarios”, añade Monteiro.

“Por otro lado, la Fed ha entendido que necesita evitar que el mercado de bonos estadounidense se venda con demasiada fuerza, lo que haría que los tipos a corto plazo fueran demasiado altos, llevando así a la economía hacia una recesión debido al aumento de los diferenciales entre los bonos a corto y largo plazo (lo que implica riesgos). Con todos los problemas macroeconómicos que se han producido en los dos últimos meses, como el cambio de política de la curva de rendimientos de Japón y la rebaja de la calificación de la deuda estadounidense, asegurarse de que el mercado de bonos no se vende se ha vuelto más importante que nunca”, sentencia el analista de Investing.com.

Proyecciones hawkish

De la misma opinión son los expertos de Admirals España: “Profundizando en las proyecciones, llama la atención la revisión en los intereses para 2024. En la última reunión de junio, la proyección era del 4,6%, para 2024, siendo revisada 5 décimas al alza en esta última reunión hasta el 5,1%, mientras que para el 2025, la proyección pasa del 3,4% planteada en junio al 3,9%. Esto indica una clara postura hawkish pese a la pausa en la subida de tipos”.

“El Dot Plot confirma este hecho y así se ve reflejado en el consenso del diagrama de puntos. Destacando muchos miembros de la Fed posicionados en la parte alta del gráfico, lo cual indica pesimismo en las proyecciones de inflación a futuro, lo cual podría derivar en mantener tipos de interés sin cambios durante más tiempo, generando una mayor contracción económica debido a los altos niveles restrictivos (5,50%)”, añaden estos analistas.

“La parte más relevante del es que se eleva el “dot plot” en +50 puntos básicos para 2024 y +50 pb para 2025, lo que supone tipos altos por más tiempo. Las indicaciones de la Fed apuntan por tanto a sólo -50 pb en 2024 (‘vs’ -100 pb en junio). Con ello, se refuerza el mensaje de que los tipos se mantendrán restrictivos el tiempo necesario para devolver la inflación al objetivo del 2%, en un contexto de aterrizaje suave de la economía (no recesión, impacto limitado en empleo)”, coinciden también en Renta 4 (BME:RTA4).