-

La economía estadounidense debería sufrir una nueva desaceleración en 2023

-

Con la inflación todavía al rojo vivo y la Fed subiendo las tasas para combatirla, los inversionistas deben ser prudentes con sus opciones de inversión

-

Estas son las dos opciones de inversión a tener en cuenta

- Los inversionistas temen que la economía global entre en recesión este año. Todas las miradas están puestas en Estados Unidos, que entró oficialmente en recesión en 2022. Pero siguiendo el concepto de recesión del NBER, la economía aún no ha entrado en recesión. La encuesta Bank of America Fund Manager Survey indica que los inversionistas no están muy dispuestos a asumir riesgos en los mercados. Además, este indicador se encuentra en niveles inferiores a los observados en 2008 y en 2020, durante la pandemia.

- La inflación sigue muy por encima del objetivo de los principales bancos centrales del mundo. La Reserva Federal celebra su reunión del 31 de enero al 1 de febrero y se espera que siga subiendo las tasas de interés en 50 puntos base o 25 puntos. Se observa que 17 de los 19 funcionarios de la Fed esperan que las tasas suban más de un 5% en 2023, y ninguno de ellos espera que las tasas bajen este año, aunque los mercados creen que a finales de 2023 y a lo largo de 2024 es una posibilidad.

- El billete verde tuvo un magnífico 2022, subiendo frente a la mayoría de las divisas. Pero este año, el ritmo de subidas de tasas por parte de la Fed será más lento, y el dólar podría perder fuelle, y el par EUR/USD podría subir hasta 1.10-1.12.

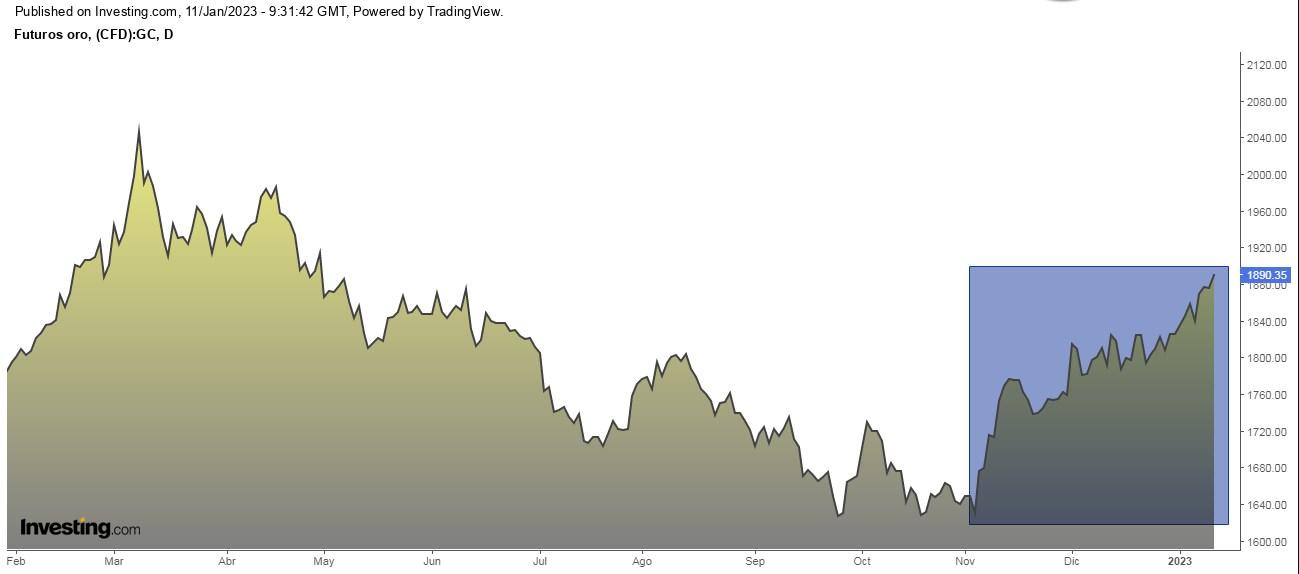

- China es el mayor comprador de oro del mundo. Su reapertura es un soplo de aire fresco para su economía. Y esto favorece al oro ya que China buscará comprar más oro si su economía va bien, aumentando sustancialmente la demanda del metal y, por tanto, su precio.

- Varios Bancos Centrales están comprando oro. El objetivo es básicamente diversificar sus reservas y no depender tanto del dólar. En concreto, los Bancos Centrales de China, Rusia y Turquía están comprando a un ritmo no visto en 55 años. En el caso de China, empezó a comprar después de tres años sin hacerlo desde diciembre de 2019. Aumentó sus reservas en 30 toneladas en diciembre tras las 32 de noviembre, con lo que las reservas del país se sitúan en un total de 2,010 toneladas.

-

Chevron (NYSE:CVX)

-

Amgen (NASDAQ:AMGN)

-

IBM (NYSE:IBM)

-

Cisco (NASDAQ:CSCO)

-

JPMorgan Chase & Co (NYSE:JPM)

-

Dow (NYSE:DOW)

-

Verizon (NYSE:VZ)

-

Walgreens Boots Alliance (NASDAQ:WBA)

-

3M Company (NYSE:MMM)

-

Intel (NASDAQ:INTC)

Tras un 2022 muy difícil, los primeros indicios apuntan a que 2023 tampoco será un paseo. Pero aún hay esperanza; incluso en un contexto de elevada inflación, altas tasas de interés y ralentización del crecimiento económico, existen opciones de inversión interesantes que pueden ayudarle a proteger su capital y a navegar por el mercado bursátil mejor que el inversionista medio desinformado.

He aquí dos ideas que pueden ayudarle a asegurar algunos beneficios mientras mantiene una baja exposición al riesgo:

1. Oro

El oro es atractivo en determinadas circunstancias. sSi la inflación es más alta de lo habitual, y hay temores sobre la economía en general, o si el dólar estadounidense se debilita, el oro suele verse favorecido.

Esto implica que en tres circunstancias concretas, el oro tiende a obtener buenos resultados, dado que es un refugio seguro:

Si los inversionistas creen que la economía puede entrar en recesión, surge la incertidumbre, que no gusta a los mercados. En tal situación, los inversionistas tienden a salir de la compra de acciones.

Si la inflación es más alta de lo habitual, los inversionistas compran oro para proteger su capital y minimizar la consiguiente pérdida de poder adquisitivo por el aumento del costo de la vida.

Cuando el dólar es débil, el oro se beneficia. Esto se debe principalmente a la relación inversa entre ambos activos. Si el dólar se fortalece, el precio del oro se resiente, y viceversa.

Una combinación de todos los factores anteriores podría darse en 2023. Y tenemos muchas razones para creer que este año podría ser el año del oro.

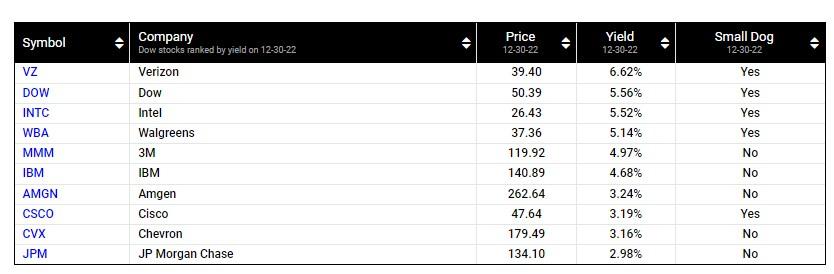

2. Los perros del Dow

Se trata de una estrategia muy sencilla. Consiste en tomar las 10 empresas que cotizan en el Dow Jones Industrial Average (aunque también funciona con cualquier otro índice bursátil), que tengan la mayor rentabilidad por dividendo al cierre de la última sesión bursátil del año.

Compre acciones de estas 10 empresas, distribuya equitativamente su dinero entre ellas y manténgalas en su cartera durante todo el año.

¿Funciona esta estrategia? Sí. Si hubiera seguido esta estrategia en 2022, el resultado habría sido el siguiente:

En 2022, su rendimiento habría sido del 2.2%, lo que no está nada mal teniendo en cuenta que el Dow Jones cayó un 8.78%, el S&P 500 19.44%, y el Nasdaq 100 32.91%, por no hablar de Europa, con todos sus índices terminando en números rojos desde el 5.56% hasta el 13.31%.

En 2021 su rentabilidad habría sido del 16.30%. De 1957 a 2003, la rentabilidad media anual fue del 14%, superando al Dow Jones, que fue del 11%.

Para 2023, los 10 valores del Dow Jones serían:

Divulgación: El autor no posee ninguno de los valores mencionados en este artículo.