- El S&P 500 cerró un mes y un trimestre arrolladores en nuevos máximos históricos anotándose su mejor inicio de año desde 2019.

- Identificar oportunidades prometedoras es primordial ante el actual telón de fondo.

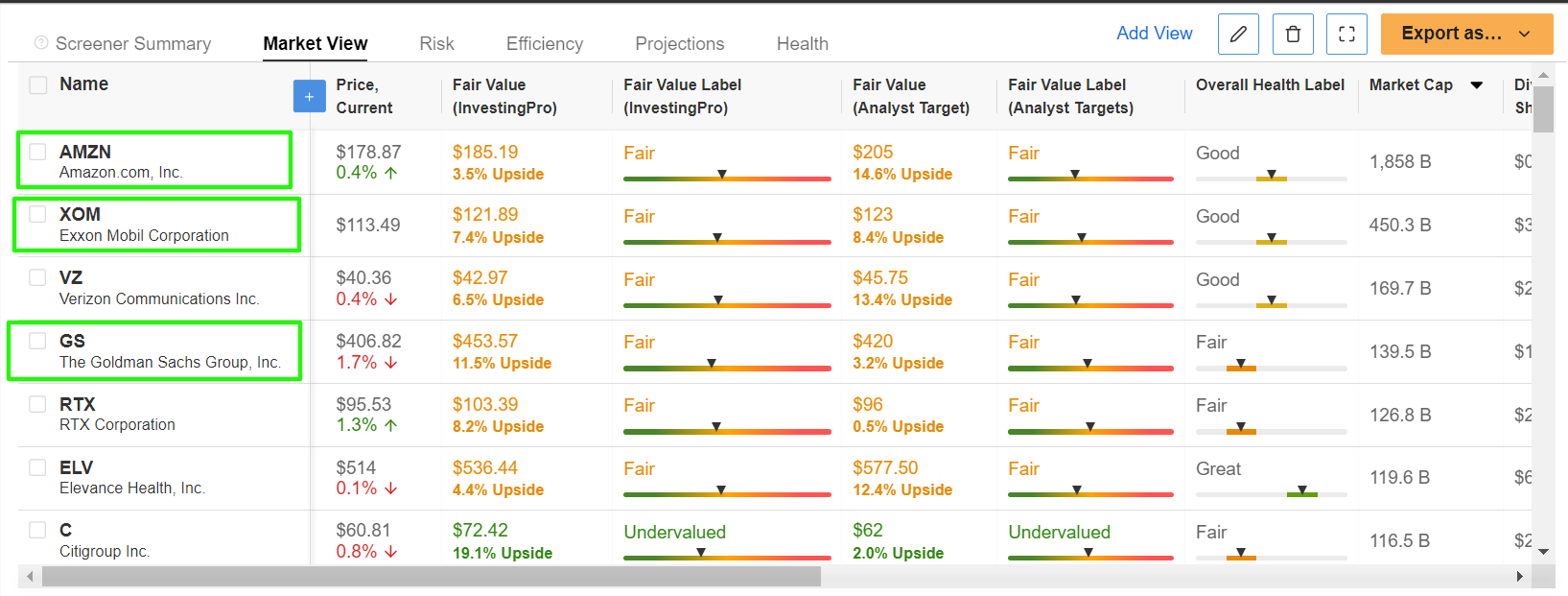

- Utilizando el buscador de acciones de InvestingPro, busqué acciones que superen al mercado que ofrecen a los inversores el potencial de obtener atractivos rendimientos en abril.

- Como tal, los inversores deberían considerar incorporar a Amazon, ExxonMobil y Goldman Sachs a su cartera al inicio del nuevo mes.

- ¿Busca más ideas para invertir? Únase a InvestingPro y no vuelva a perderse otro mercado alcista por no saber qué acciones comprar.

- En lo que va de 2024: +18,7%

- Capitalización de mercado: 1,87 billones de dólares

- En lo que va de 2024: +16,3%

- Capitalización de mercado: 461.200 millones de dólares

- En lo que va de 2024: +8,3%

- Capitalización de mercado: 143.200 millones de dólares

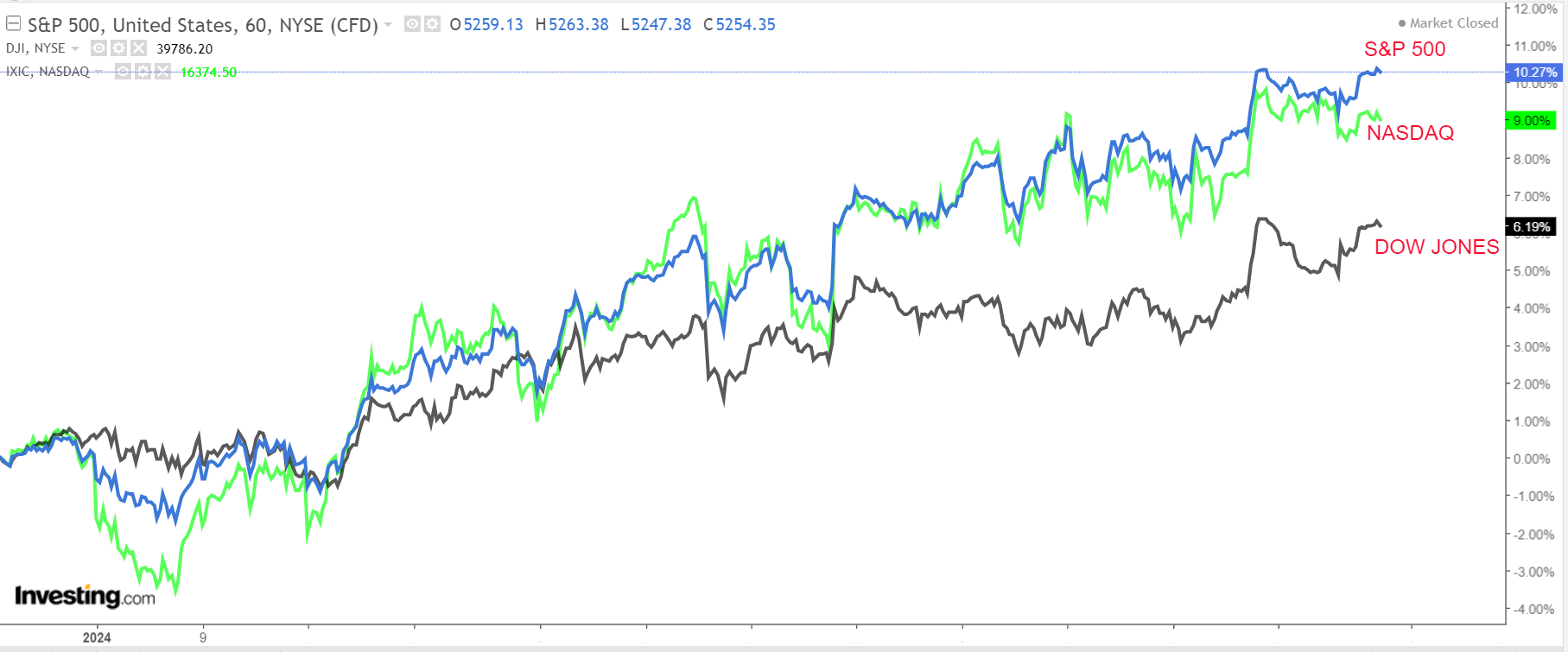

El S&P 500 cerró el mes de marzo en nuevos máximos históricos, y el índice de referencia registró su mejor comportamiento trimestral en cinco años.

Cada uno de los tres principales índices estadounidenses registró sólidas ganancias tanto en el conjunto del mes como del trimestre, gracias al continuo entusiasmo por los valores relacionados con la inteligencia artificial (IA) y a las expectativas de que la Reserva Federal comience a recortar los tipos de interés en algún momento de este año.

En marzo, el S&P ganó un 3,1%, el índice Dow Jones de Industriales un 2,1% y el Nasdaq Composite de tecnológicas un 1,8%.

Ha sido el quinto mes consecutivo de ganancias para los tres índices principales.

Fuente: Investing.com

En cuanto al trimestre, el S&P 500 se disparó aproximadamente un 10,2% registrando su mayor subida en un primer trimestre desde 2019, mientras que el Nasdaq y el Dow subieron un 9,1% y un 5,6%, respectivamente.

Impulsando las ganancias del mes y del trimestre tenemos a Nvidia (NASDAQ:NVDA), que ahora es la tercera empresa más valiosa que cotiza en la bolsa estadounidense. Las acciones de Nvidia ganaron un 14,2% en marzo y se dispararon un 82,5% en el conjunto del trimestre, ya que el auge de la IA no muestra signos de desaceleración.

En el contexto actual, he utilizado el buscados de acciones de InvestingPro para buscar los mejores valores infravalorados que han demostrado un fuerte rendimiento en lo que va de año y van camino de registrar más ganancias el mes que viene.

El buscador de acciones de InvestingPro es una potente herramienta que puede ayudar a los inversores a identificar valores baratos con un fuerte potencial alcista. Con esta herramienta, los inversores pueden filtrar un amplio universo de valores en función de criterios y parámetros específicos, lo que les ahorra mucho tiempo y esfuerzo.

Fuente: InvestingPro

Los informes de resultados trimestrales que se publicarán en breve probablemente sirvan como catalizadores a corto plazo, Amazon (NASDAQ:AMZN), ExxonMobil (NYSE:XOM) y Goldman Sachs (NYSE:GS) presentan oportunidades atractivas para los inversores de cara a abril.

Profundicemos en lo que convierte a estas tres destacadas empresas en opciones sólidas de cara al mes que comienza.

1. Amazon

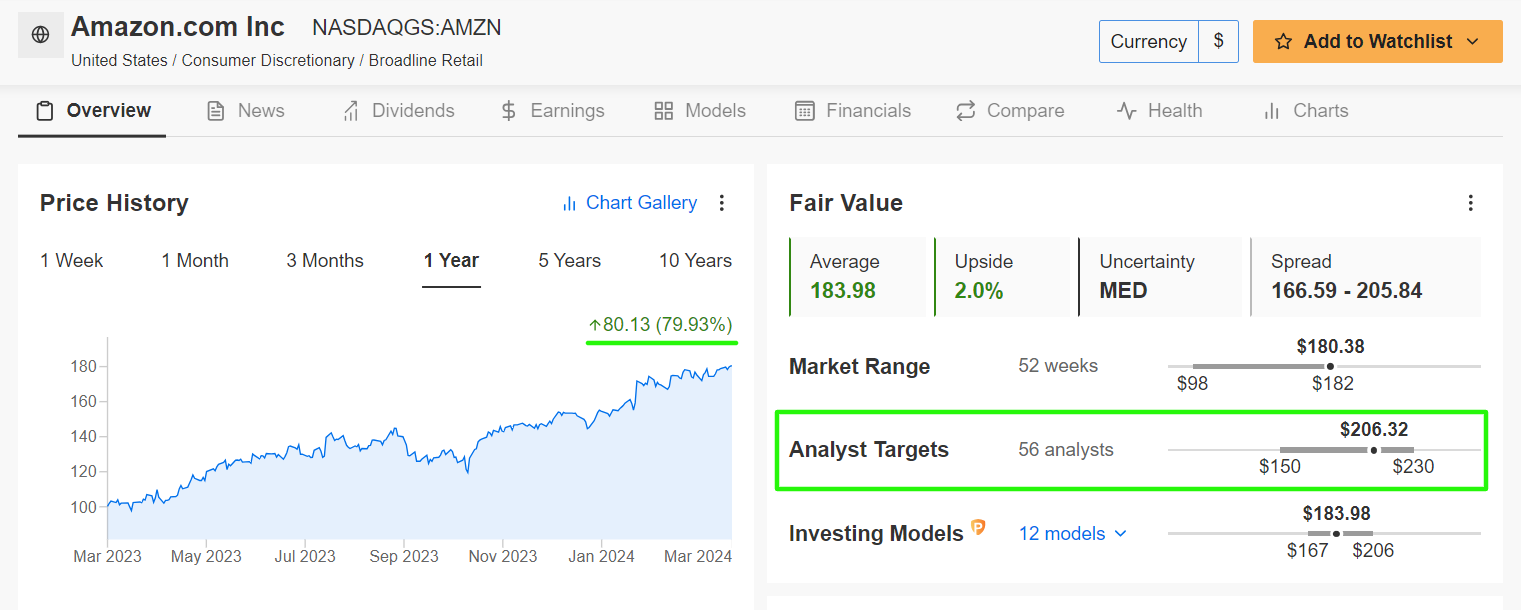

Amazon cerró la jornada del jueves en 180,38 dólares, no muy apartado de sus máximos históricos registrados en julio de 2021 en 188,65 dólares. Con una valoración de 1,87 billones de dólares, el gigante del comercio electrónico y la nube con sede en Seattle, Washington, es la quinta empresa más valiosa que cotiza en la bolsa estadounidense.

En los últimos 12 meses, sus acciones han superado con creces el rendimiento del mercado en general, con una subida de aproximadamente el 80%.

Fuente: InvestingPro

A pesar del impresionante repunte, las valoraciones actuales del "valor razonable " indican que las acciones están infravaloradas. Los modelos de InvestingPro predicen un potencial alcista del 2% frente al valor de mercado actual, mientras que los analistas de Wall Street estiman un incremento del 14% hasta unos 206 dólares por acción.

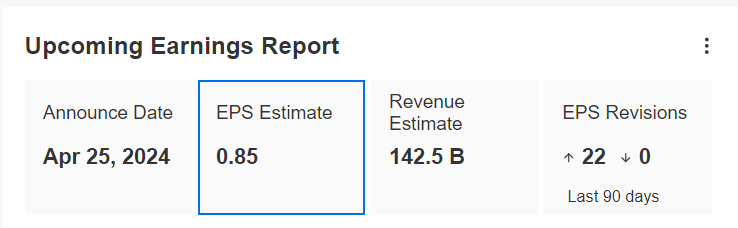

Catalizadores para abril: Amazon tiene previsto publicar sus resultados financieros del primer trimestre el jueves 25 de abril a las 22:00 horas (CET) y la rebosante confianza de los vendedores.

Las estimaciones de beneficios se han revisado al alza 22 veces en los 90 días previos a la publicación del informe de resultados, según una encuesta de InvestingPro, frente a cero revisiones a la baja, a medida que Wall Street se muestra cada vez más alcista con el titán tecnológico.

Fuente: InvestingPro

Todo apunta a que Amazon obtendrá un beneficio por acción de 0,85 dólares, lo que supone un aumento de más del 170% con respecto al beneficio por acción de 0,31 dólares del primer trimestre de 2023, ya que se espera que el enfoque de la empresa en la innovación, incluidas las inversiones en automatización, impulse la eficiencia operativa.

Se espera que los ingresos aumenten un 11,9% con respecto al trimestre anterior, hasta 142.500 millones de dólares, como reflejo de la fortaleza de sus negocios de computación en nube, comercio electrónico y publicidad.

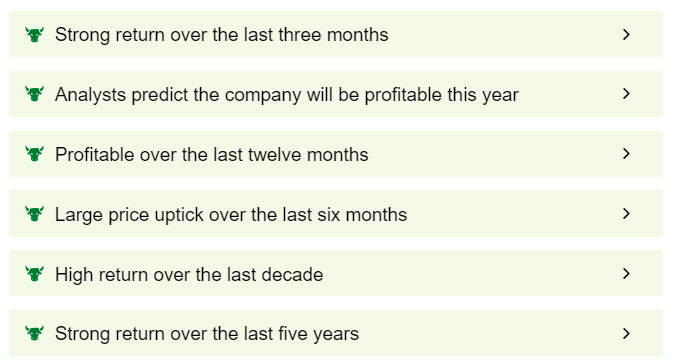

Vientos en contra según los ProTips: Los ProTips de InvestingPro subrayan las prometedoras perspectivas de Amazon, haciendo hincapié en su favorable posicionamiento en los sectores del comercio electrónico y la computación en nube, lo que le ha permitido aprovechar un modelo de negocio resistente y un fuerte crecimiento de los beneficios.

Fuente: InvestingPro

Teniendo esto en cuenta, Amazon representa una atractiva oportunidad de inversión de cara a abril, y es probable que sus acciones registren nuevos máximos históricos en el nuevo mes.

2. ExxonMobil

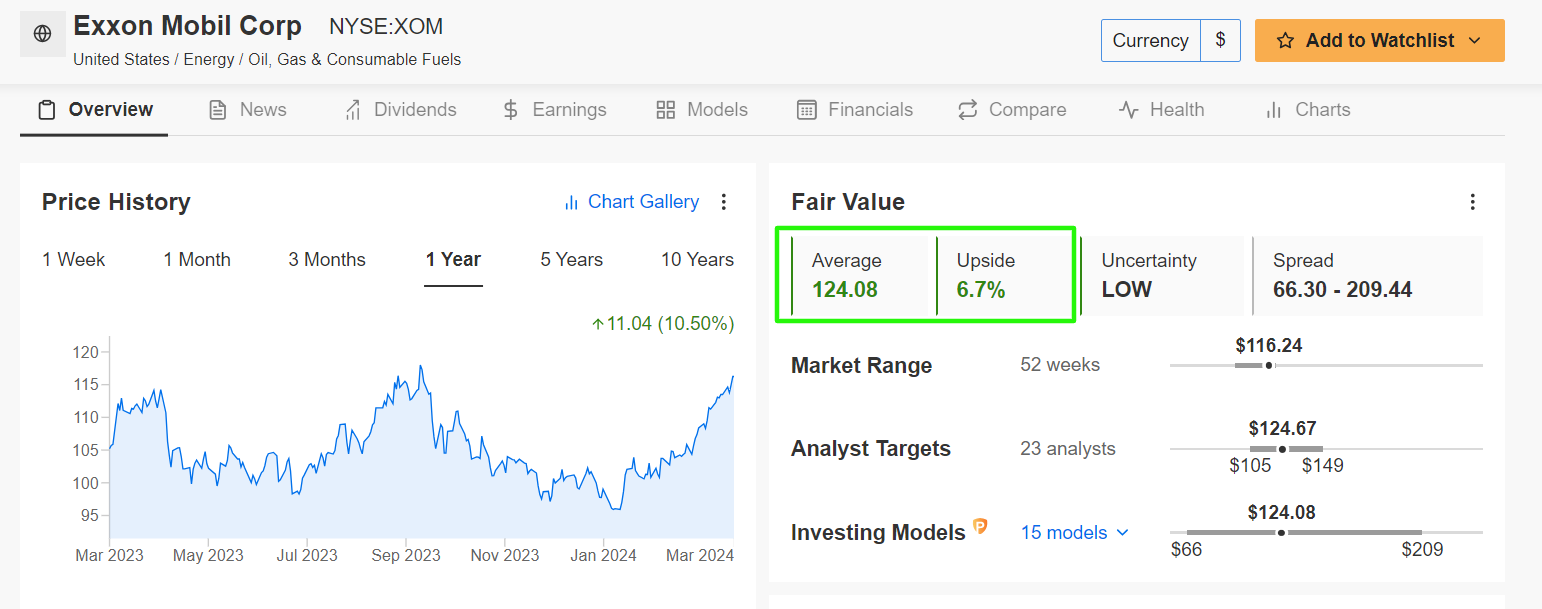

Las acciones de ExxonMobil cerraron anoche en 116,24 dólares, situándose a un paso de sus máximos históricos registrados el 28 de septiembre en 120,70 dólares. En su valoración actual, la capitalización de mercado de la "gran petrolera", con sede en Irving, Texas, asciende a 461.200 millones de dólares, lo que la convierte en el mayor productor de petróleo de Estados Unidos y la 14ª empresa más valiosa de la Bolsa de Nueva York.

Las acciones han subido un 16,3% desde principios de 2024, superando las ganancias de sus competidoras Chevron (NYSE:CVX) (+5,7%), Shell (LON:RDSb) (+1,9%) y BP (LON:BP) (+6,4%) en el mismo periodo.

Fuente: InvestingPro

Cabe señalar que los modelos cuantitativos de InvestingPro apuntan a una subida del 6,7% de las acciones de ExxonMobil con respecto al precio de cierre del jueves. Esto acercaría las acciones a su precio objetivo de "valor razonable" de 124,08 dólares.

Catalizadores para abril: En mi opinión, ExxonMobil sigue siendo uno de los mejores valores en el nuevo mes gracias a sus optimistas perspectivas de beneficios.

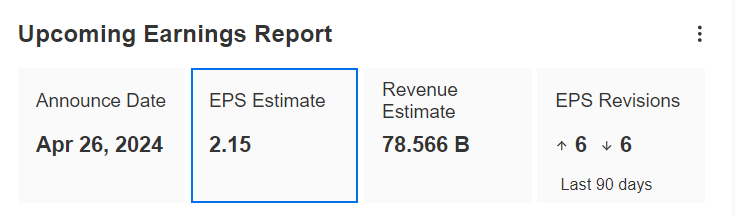

ExxonMobil presentará sus resultados financieros del primer trimestre antes de la apertura del mercado del viernes 26 de abril a las 12:30 horas (CET).

Fuente: InvestingPro

Las estimaciones de consenso prevén que el gigante energético con sede en Irving, Texas, obtendrá un beneficio por acción de 2,14 dólares con unos ingresos de 78.560 millones de dólares.

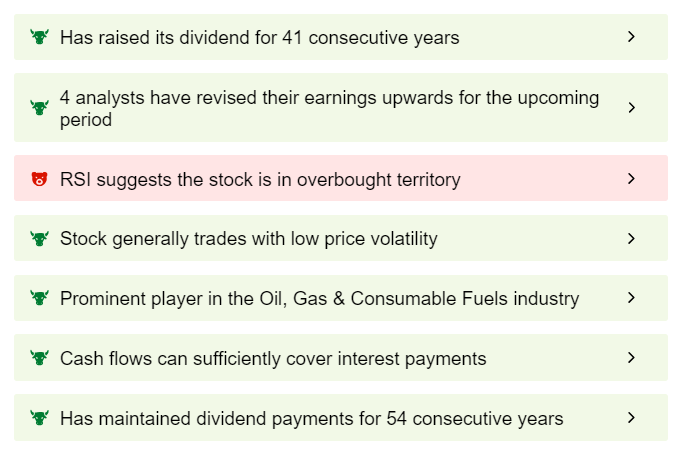

Vientos en contra según los ProTips: Los ProTips pintan un panorama mayoritariamente alcista de la salud financiera de Exxon, destacando su sólido balance y sus elevados niveles de flujo de caja libre. También cuenta con una valoración relativamente barata.

Fuente: InvestingPro

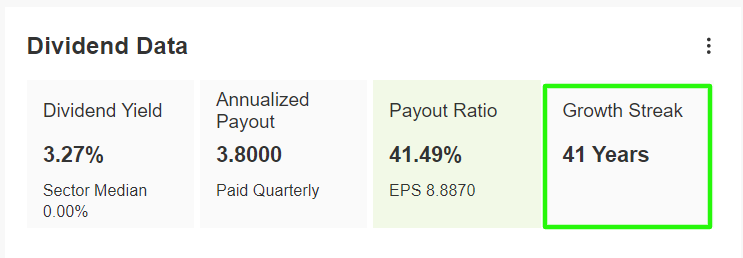

Los ProTips también mencionan que la empresa ha aumentado su pago anual de dividendos 41 años consecutivos, testimonio de sus continuos esfuerzos por devolver capital a los accionistas.

Fuente: InvestingPro

El gigante del petróleo y el gas ofrece actualmente un pago trimestral de 0,95 dólares por acción, lo que supone un dividendo anualizado de 3,80 dólares con una rentabilidad del 3,27%.

ExxonMobil devolvió 32.400 millones de dólares a los accionistas en 2023 a través de 14.900 millones en dividendos y 17.400 millones en recompra de acciones.

3. Goldman Sachs

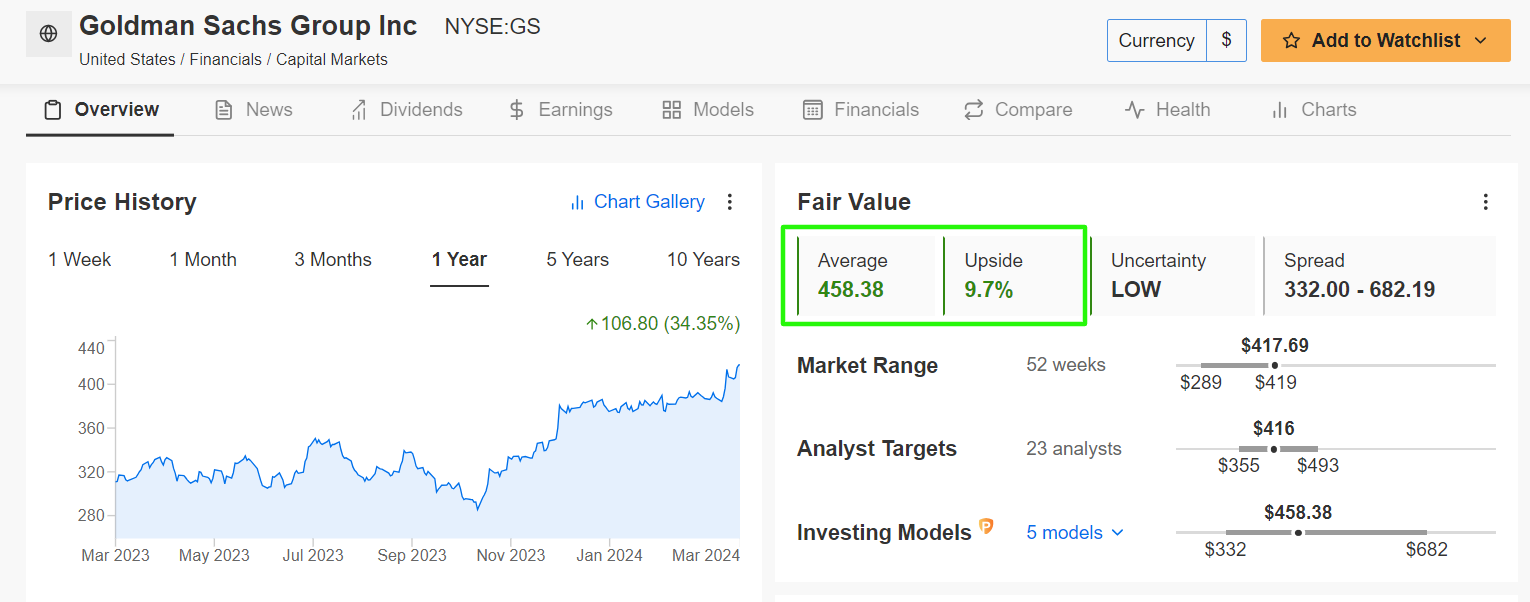

Las acciones de Goldman Sachs cerraron el jueves en 417,69 dólares, nuevos máximos de 52 semanas, algo por debajo de sus máximos históricos de 426,16 dólares registrados en noviembre de 2021. En los niveles actuales, la capitalización de mercado del gigante de la banca de inversión con sede en Nueva York asciende a 143.200 millones de dólares.

Las acciones han subido un 8,3% en lo que va de 2024, tras anotarse una ganancia anual del 12,3% en 2023.

Fuente: InvestingPro

Vale la pena mencionar que Goldman Sachs parece estar infravalorada en abril según una serie de modelos de valoración de InvestingPro, que apuntan a un potencial alcista del 9,7% frente al valor de mercado actual de hasta alrededor de 458 dólares por acción.

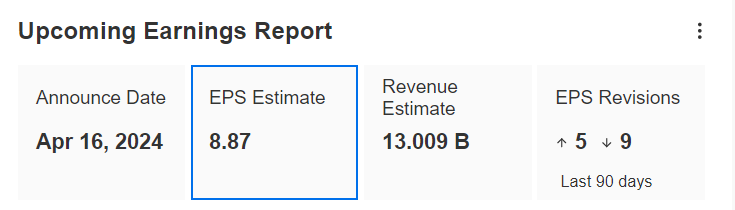

Catalizadores para abril: Goldman Sachs publicará sus resultados del primer trimestre antes de la apertura del mercado del martes 16 de abril a las 13:30 horas (CET).

Es probable que los resultados se hayan visto impulsados por un sólido rendimiento de su unidad clave de banca de inversión y su negocio de servicios de gestión de patrimonio, así como por un resurgimiento de la actividad de negociación de acuerdos y OPV.

Fuente: InvestingPro

Como se ha visto anteriormente, Wall Street prevé que Goldman Sachs ganará 8,87 dólares por acción en los tres primeros meses de 2024, lo que supone un aumento del 1% respecto al beneficio por acción de 8,79 dólares del periodo anterior.

Mientras tanto, se prevé que los ingresos aumenten un 6,4% interanual hasta los 13.000 millones de dólares, lo que refleja un sólido crecimiento de los ingresos de la banca de inversión y la negociación de bonos.

Cabe señalar que Goldman se considera el banco más dependiente de los ingresos de banca de inversión y negociación de entre sus grandes homólogos de Wall Street.

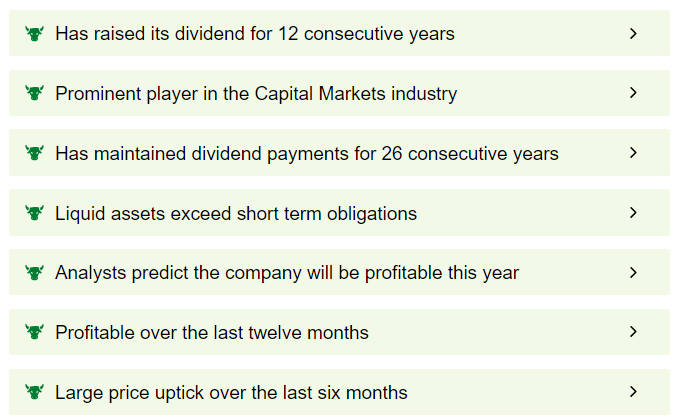

Vientos en contra según los ProTips: Como señalan los ProTips, Goldman Sachs goza de una sólida salud financiera, gracias a su prístino balance y a unas halagüeñas perspectivas de rentabilidad.

Fuente: InvestingPro

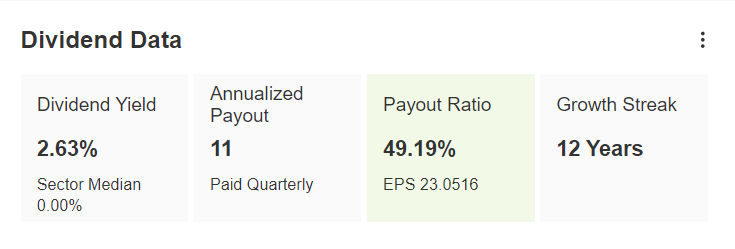

Los ProTips mencionan también que Goldman ha mantenido su pago anual de dividendos 26 años consecutivos —y lo ha aumentado en los últimos 12 años— gracias a los crecientes niveles de flujo de caja libre.

La compañía ofrece un pago anualizado de 11,00 dólares por acción con una rentabilidad del 2,63%.

Fuente: InvestingPro

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

Los lectores de este artículo disfrutan de un descuento adicional del 10% en los planes anual y bianual con los códigos de cupón PROTIPS2024 (anual) y PROTIPS20242 (bianual).

Suscríbase aquí y no vuelva a perderse un mercado alcista.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ).

Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.