- El giro moderado de la Reserva Federal esta semana ha contribuido a desencadenar un "rally de todo" en Wall Street

- El optimismo ante la posibilidad de que la Reserva Federal deje de subir las tasas y pase a recortarlos el año que viene seguirá alentando la confianza

- Por ello, a continuación presentamos cinco valores infravalorados que merece la pena comprar en el contexto actual

- ¿Busca más ideas operativas para sortear la actual volatilidad del mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima

- Rentabilidad en lo que va de año: +1.2%

- Capitalización bursátil: 36,500 millones de dólares

- Rentabilidad anual: +12.4%

- Capitalización bursátil: 34,200 millones de dólares

- Rentabilidad anual: +40.2%

- Capitalización bursátil: 11,100 millones de dólares

- Rentabilidad anual: +3.4%

Capitalización bursátil: 10,900 millones de dólares - Rentabilidad en lo que va de año: -4.1%.

- Capitalización bursátil: 8,400 millones de dólares

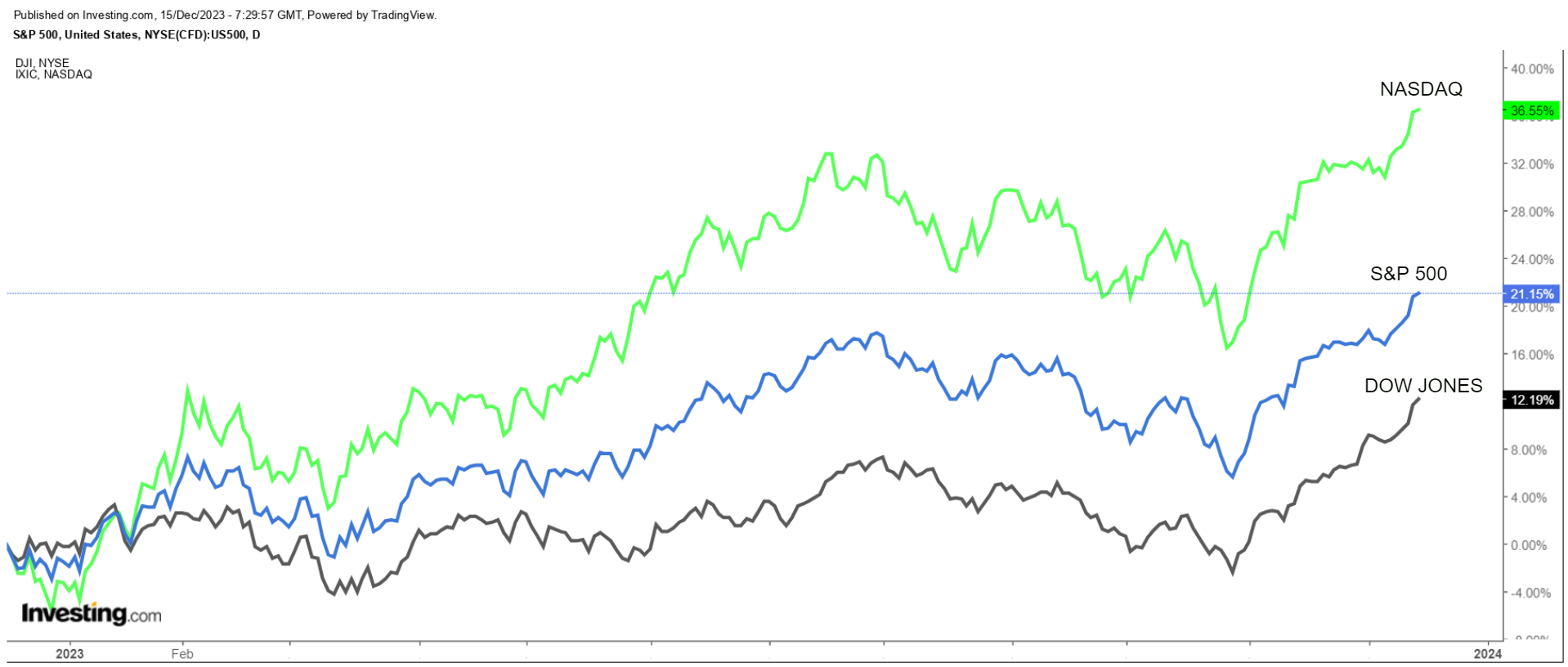

Las acciones estadounidenses están listas para terminar 2023 con una nota alta en medio del optimismo de los inversionistas de que el endurecimiento histórico de la política monetaria probablemente haya terminado, y las tasas de interés bajarán el próximo año tras un giro moderado de la Reserva Federal.

Para sorpresa de todos, la tasa de interés de los fondos federales se mantuvo sin cambios en un rango de 5.25%-5.50% a principios de esta semana. Sin embargo, las nuevas previsiones del gráfico de puntos del FOMC mostraban tres recortes de tasas en 2024, ya que la inflación cayó más rápido de lo esperado.

En la conferencia de prensa posterior a la reunión, el presidente de la Fed, Jerome Powell, reconoció que es poco probable que se produzcan más subidas de tasas y que se acerca el momento de recortarlos.

El giro moderado provocó una subida masiva en Wall Street. El índice Dow Jones Industrial Average alcanzó su primer máximo histórico al cierre desde enero de 2022, superando el nivel de los 37,000 puntos por primera vez en la historia.

El S&P 500 podría unirse pronto al Dow en territorio récord, ya que el índice de referencia está a menos de un 2% de alcanzar su cierre histórico establecido en enero de 2022. El índice tecnológico Nasdaq Composite se encuentra actualmente a un 8% de su récord de cierre.

Teniendo esto en cuenta, aquí hay cinco opciones convincentes que vale la pena considerar mientras los inversionistas observan acciones infravaloradas que podrían prosperar a medida que la Fed pivotea hacia la flexibilización de la política monetaria en 2024.

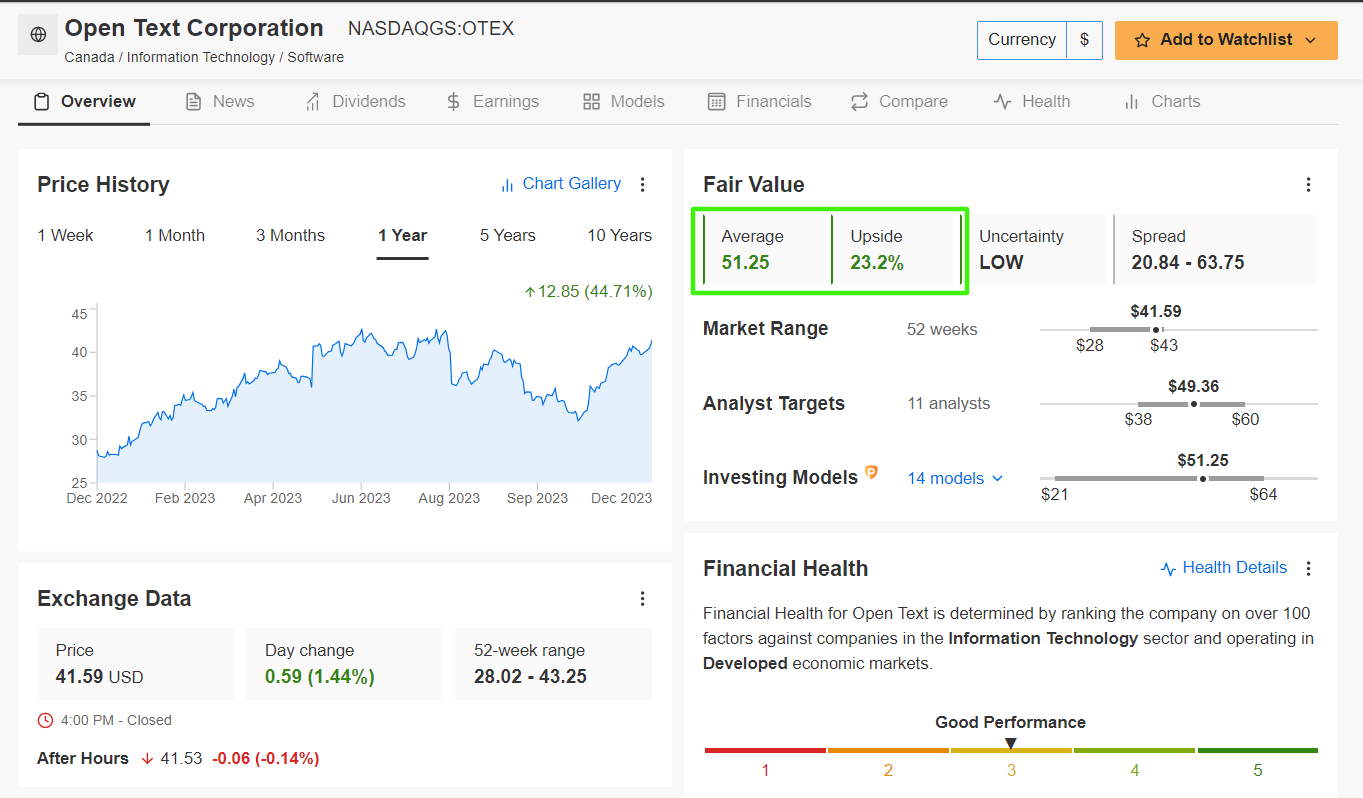

1. Las Vegas Sands

Las Vegas Sands (NYSE:LVS) es un líder mundial en complejos turísticos integrados, que opera propiedades emblemáticas como The Marina Bay Sands en Singapur y The Venetian y The Parisian en Macao. El gigante del turismo y la hotelería ha reorientado su actividad hacia Asia tras la venta de sus propiedades en Las Vegas a principios de año.

Con una posición destacada en el sector del ocio y el entretenimiento, Las Vegas Sands, cuyas operaciones abarcan el juego en casinos, el alojamiento en hoteles, el entretenimiento y las instalaciones para convenciones, está preparada para beneficiarse del aumento del gasto discrecional de los consumidores en un entorno de tasas de interés más bajos y temores inflacionistas en retroceso.

Tras un comienzo de año optimista, el líder mundial de casinos y complejos turísticos se ha visto sometido a una fuerte presión vendedora en las últimas semanas, que le ha hecho perder casi todas sus ganancias del año. Cuando apenas quedan dos semanas para que finalice 2023, las acciones han subido sólo un 1.2% en lo que va de año y se encuentran aproximadamente un 25% por debajo de su reciente máximo de 65.78 dólares alcanzado a finales de septiembre.

Fuente: InvestingPro

Las acciones de LVS cerraron la sesión del jueves a 48.65 dólares, tras caer a un mínimo para 2023 de 43.77 dólares a principios de octubre. Las Vegas Sands tiene una capitalización bursátil de 36,500 millones de dólares en su valoración actual, lo que la convierte en la mayor empresa de complejos turísticos y casinos del mundo, por delante de MGM Resorts (NYSE:MGM), Caesars (NASDAQ:CZR) Entertainment y Wynn Resorts (NASDAQ:WYNN).

La valoración actual de LVS sugiere que es una ganga, según el modelo de InvestingPro. Existe potencial para una subida del 27.7% desde el cierre de ayer, alineándose con su "valor razonable" estimado en 62.07 dólares por acción.

Además, Wall Street sigue siendo optimista sobre la compañía, según una encuesta de Investing.com, que reveló que 14 analistas tienen una calificación equivalente a comprar sobre la acción frente a dos calificaciones equivalentes a mantener y ninguna calificación equivalente a vender.

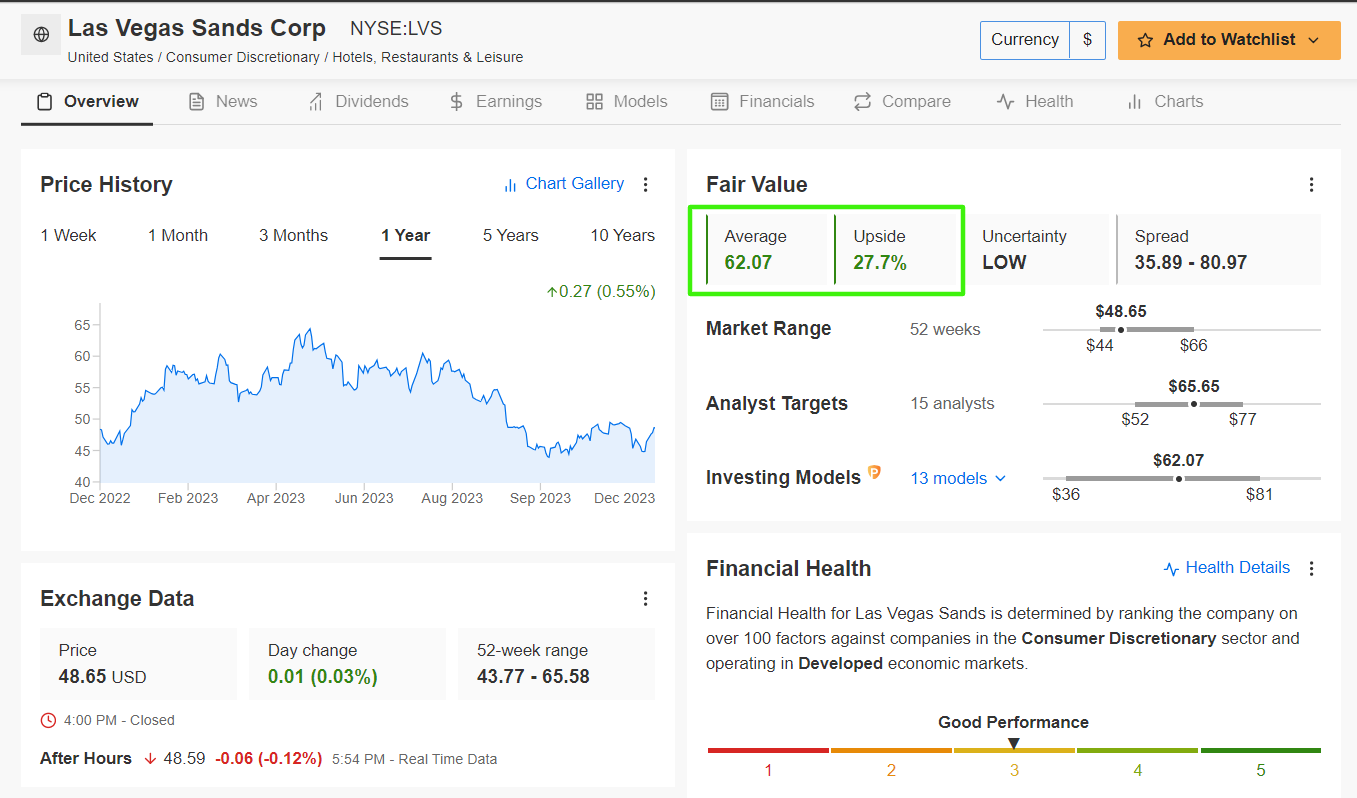

2. Interactive Brokers

Interactive Brokers (NASDAQ:IBKR) es una empresa de corretaje impulsada por la tecnología que ofrece una amplia gama de servicios de operación e inversión. Su plataforma se dirige tanto a clientes particulares como institucionales y proporciona acceso a los mercados mundiales, diversas clases de activos y herramientas avanzadas de operación.

Dado que la Reserva Federal se inclina por recortar las tasas en 2024, la posibilidad de que continúe la volatilidad en los mercados podría jugar a favor de la plataforma de Interactive Brokers, atrayendo a más inversionistas en busca de oportunidades de operación activa. Interactive Brokers opera la mayor plataforma de trading electrónico de Estados Unidos por número de operaciones con ingresos medios diarios.

Como señala InvestingPro, Interactive Brokers goza actualmente de una puntuación de "salud financiera" de 4/5, gracias a las sólidas perspectivas de beneficios y a una perspectiva de rentabilidad saludable. La empresa de servicios financieros con sede en Greenwich, Connecticut, se beneficiará del aumento de la actividad del mercado y de los volúmenes de negociación en un entorno de tasas de interés más bajas, ya que la Reserva Federal está mostrando una actitud moderada.

Fuente: InvestingPro

Las acciones de IBKR, que han subido un 12.4% en lo que va de año, cerraron el jueves a 81.33 dólares. A las valoraciones actuales, Interactive Brokers tiene una capitalización bursátil de 34,200 millones de dólares.

Cabe señalar que las acciones cotizan a un precio de ganga, como indica el modelo de InvestingPro. Existe la posibilidad de una subida del 48.2% respecto al precio de cierre de anoche, lo que la acercaría a su "valor razonable", fijado en 120.54 dólares por acción.

Además, nueve de cada diez analistas encuestados por Investing.com tienen una calificación de 'comprar' sobre las acciones de Interactive Broker, lo que refleja una recomendación alcista.

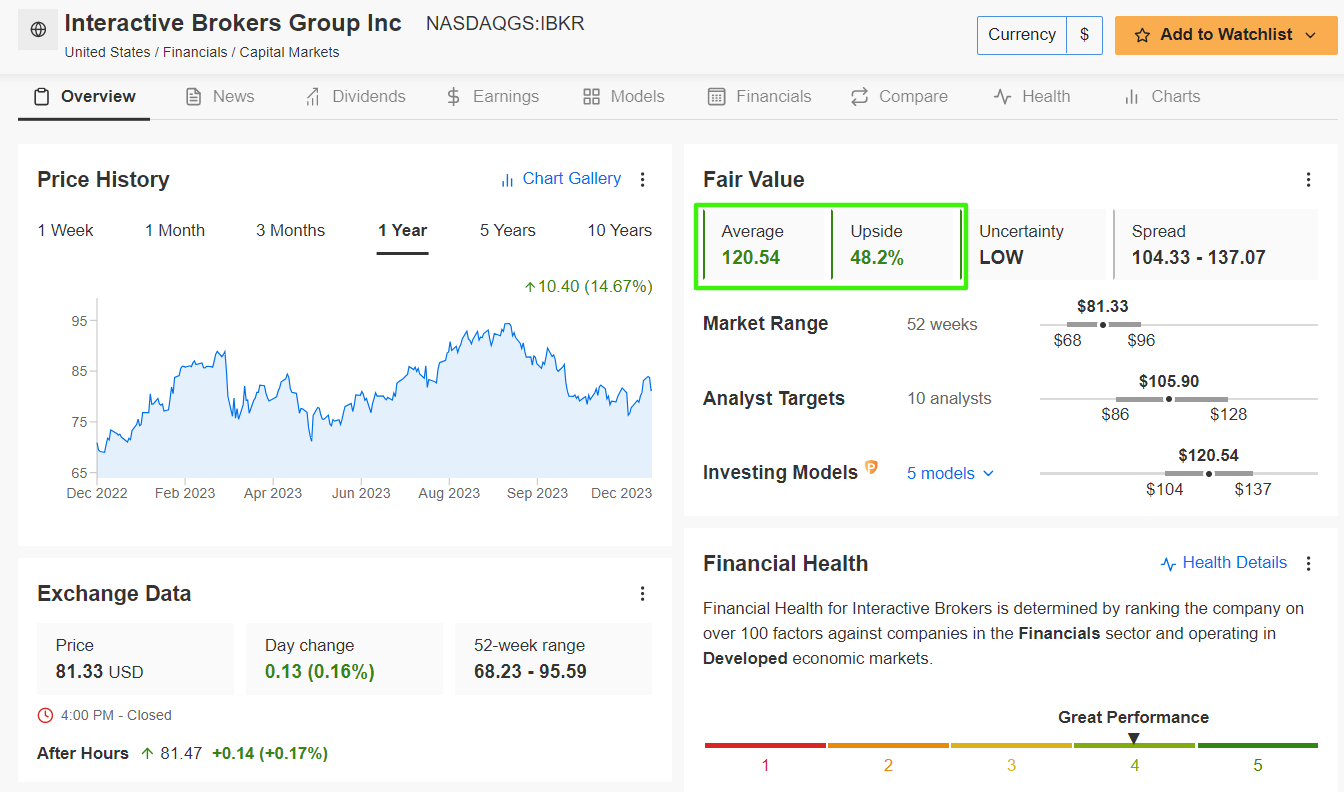

3. Open Text

Open Text (NASDAQ:OTEX) está especializada en la gestión de la información empresarial y ofrece software y servicios innovadores que facilitan la gestión de documentos, la colaboración y la optimización del flujo de trabajo. La empresa, con sede en Ontario (Canadá), es experta en ayudar a las empresas a navegar y aprovechar eficazmente sus vastos fondos de datos.

Posicionada para atender a las empresas que buscan soluciones rentables de gestión de datos, Open Text se beneficiará del aumento de la demanda empresarial en un entorno económico más acomodaticio.

Como señala InvestingPro, Open Text goza de una excelente salud financiera, gracias a sus sólidas perspectivas de crecimiento de beneficios e ingresos, combinadas con su atractiva valoración. Además, cabe destacar que la compañía lleva diez años consecutivos aumentando el reparto de dividendos.

Fuente: InvestingPro

Open Text ha experimentado una importante tendencia alcista durante la mayor parte del año, con una subida de sus acciones de aproximadamente el 40% en 2023. La acción -que comenzó a cotizar a 29.85 dólares el 3 de enero- terminó ayer a 41.59 dólares, el precio de cierre más alto desde el 1 de agosto.

Incluso con el reciente repunte, OTEX sigue infravalorada y podría experimentar una subida del 23.2%, según InvestingPro, lo que acercaría las acciones a su "valor razonable" de 51.25 dólares.

Además, Wall Street tiene una visión alcista a largo plazo sobre la compañía de software de gestión de información empresarial, con los 12 analistas encuestados por Investing.com calificando las acciones de OTEX como 'comprar' o 'mantener'.

4. Endeavor Group

Endeavor Group (NYSE:EDR) opera como una agencia diversificada de entretenimiento y talento. Su cartera incluye activos en deportes, eventos de entretenimiento, producción de medios de comunicación y representación de talentos. La empresa con sede en Beverly Hills es propietaria mayoritaria de World Wrestling Entertainment (WWE) y Ultimate Fighting Championship (UFC) a través de TKO Group (NYSE:TKO).

Endeavor está bien posicionada para beneficiarse de un resurgimiento de los eventos en vivo, las actividades mediáticas y la creación de contenidos impulsada por el talento, a medida que la economía reciba potencialmente un impulso de unas políticas monetarias más laxas.

Con su gama de activos que abarcan el entretenimiento, los deportes y la representación de talentos, Endeavor está preparada para aprovechar las oportunidades de crecimiento derivadas del aumento del gasto de consumidores y anunciantes.

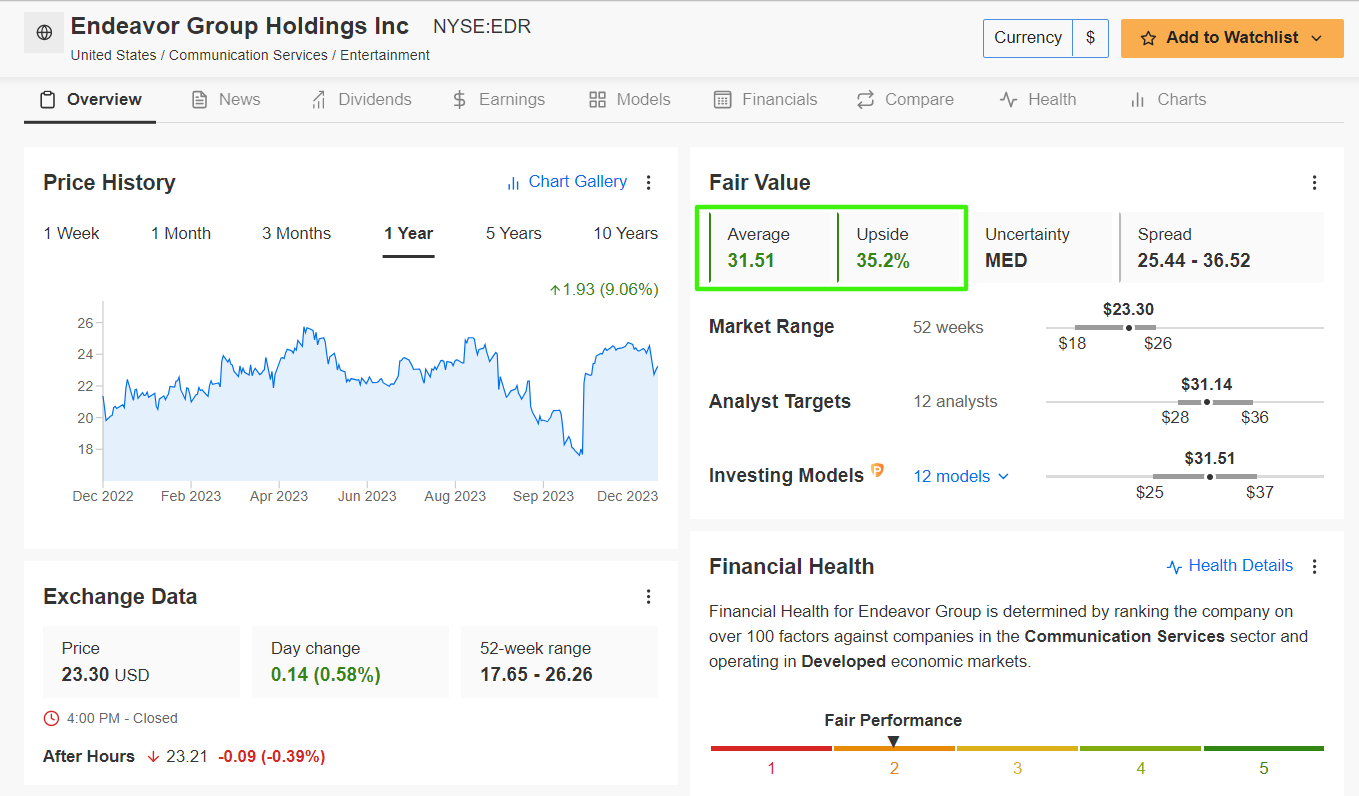

Fuente: InvestingPro

Las acciones han experimentado un fuerte repunte desde que se hundieran a un mínimo casi récord de 17.65 dólares a mediados de octubre, con una subida de alrededor del 32% en las últimas seis semanas. A pesar del reciente repunte, las acciones de EDR, que anoche cerraron a 23.30 dólares, siguen estando aproximadamente un 34% por debajo del máximo histórico de 35.28 dólares alcanzado en enero de 2022.

Según el modelo de InvestingPro, las acciones de EDR tienen actualmente un descuento considerable. Hay potencial para un aumento del 35.2% desde el precio de cierre del jueves, acercándolo a su "Valor Razonable" de 31.51 dólares por acción.

Además, Wall Street sigue siendo optimista sobre la agencia de talento y medios, según una encuesta de Investing.com, que reveló que 12 de los 13 analistas que cubren la acción la calificaron como 'Comprar'.

5. Tapestry

Tapestry (NYSE:TPR) es la empresa matriz de las famosas marcas de lujo Coach, Kate Spade, y Stuart Weitzman. Además, a través de su reciente adquisición de Capri Holdings (NYSE:CPRI), es propietaria de Versace, Jimmy Choo (LON:CHOO) y Michael Kors.

Tapestry, que opera en el segmento minorista de lujo, diseña, fabrica y comercializa accesorios de gama alta y productos de estilo de vida. En un entorno en el que los consumidores podrían tener más renta disponible debido a la bajada de las tasas de interés, Tapestry podría beneficiarse de un mayor gasto en artículos de lujo.

La diversificada cartera de marcas de la empresa la posiciona bien para capitalizar los cambios en las preferencias de los consumidores en un panorama económico más favorable. Eso debería permitir a la firma de moda de lujo aumentar sus beneficios y mejorar los márgenes de beneficio bruto.

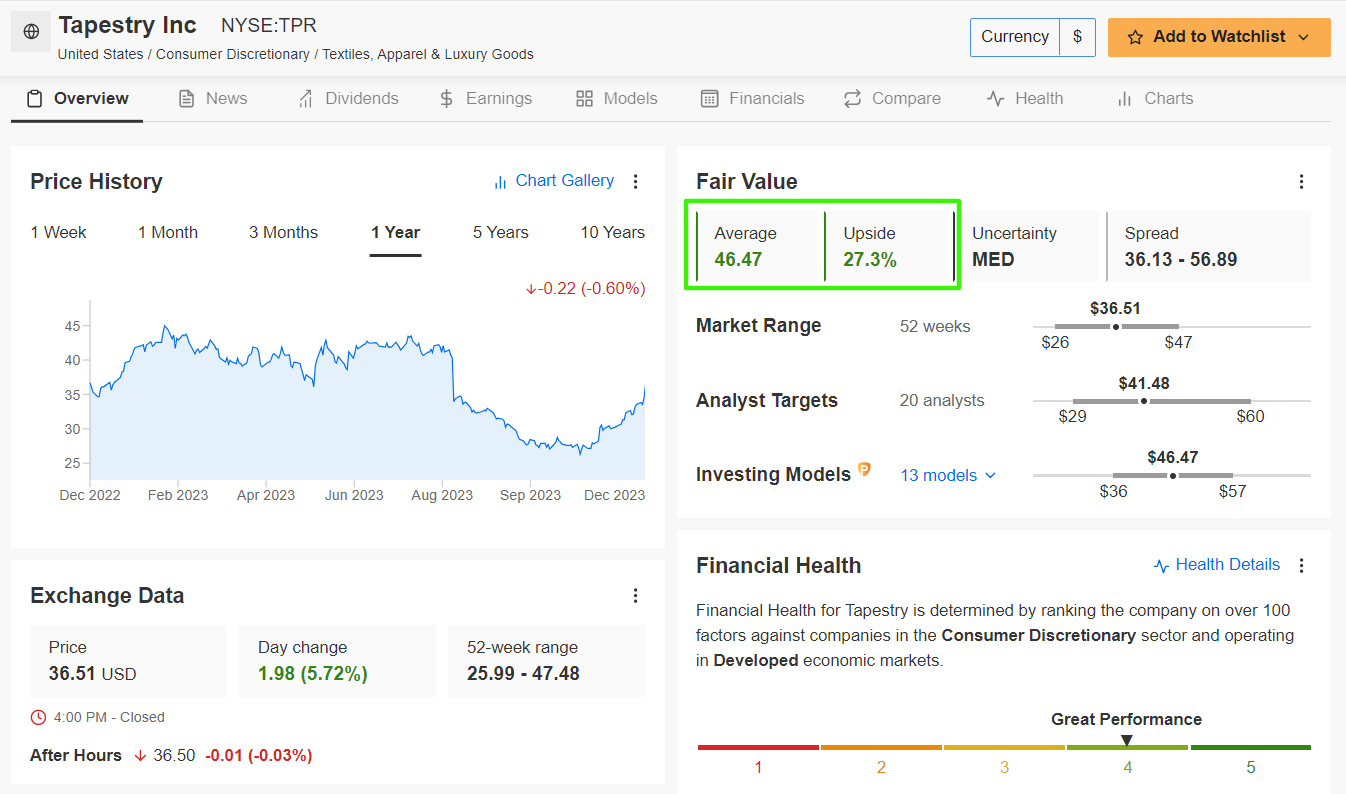

Demostrando la fortaleza y resistencia de su negocio, Tapestry luce una puntuación casi perfecta de Investing Pro en "Salud Financiera" de 4 sobre 5 y ha aumentado su dividendo durante tres años consecutivos.

Fuente: InvestingPro

Después de comenzar el año a 39.38 dólares, las acciones de Tapestry cayeron rápidamente a un mínimo de 25.99 dólares el 1 de noviembre, que fue el nivel más débil desde noviembre de 2020. Desde entonces, las acciones han recuperado algunas pérdidas, terminando en 36.51 dólares el jueves. En los niveles actuales, la empresa de moda de lujo con sede en Nueva York tiene una capitalización de mercado de 8,400 millones de dólares.

Según varios modelos de valoración de InvestingPro, las acciones de Tapestry cotizan actualmente a precio de ganga, lo que las convierte en una oportunidad asequible para los inversores que buscan exposición al sector de bienes de lujo. El precio objetivo de "valor razonable" para TPR se sitúa en torno a los 46.50 dólares, lo que supone un potencial alcista del 27.3% respecto al valor de mercado actual.

Además, según la encuesta realizada por Investing.com entre 23 analistas, el consenso sobre Tapestry sigue siendo mayoritariamente alcista, con 15 que sugieren 'Comprar' o 'Mantener' el valor.

Con el buscador de valores de InvestingPro, los inversores pueden filtrar un amplio universo de valores basándose en criterios y parámetros específicos para identificar valores baratos con un fuerte potencial alcista.

***

Puedes determinar fácilmente si una empresa es adecuada para tu perfil de riesgo realizando un análisis fundamental detallado en InvestingPro según sus criterios. De este modo, obtendrá ayuda altamente profesional para configurar su cartera.

Divulgación: En el momento de escribir este artículo, estoy largo en el S&P 500, y el Nasdaq 100 a través del SPDR S&P 500 ETF (SPY), y el Invesco QQQ Trust ETF (QQQ). También estoy largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Las opiniones expresadas en este artículo son exclusivamente mías.