En un reciente análisis titulado "MicroStrategy es un ETF apalancado disfrazado", analizábamos el modelo de negocio de dicha empresa, basado casi por completo en Bitcoin y en el apalancamiento altamente especulativo:

Entonces, ¿qué es MicroStrategy (NASDAQ:MSTR)? No es sino un fondo apalancado de Bitcoin disfrazado de empresa tecnológica sin ánimo de lucro.

-

¿Cómo invertir con éxito? Averígüelo con InvestingPro: ¡Adelántese al BLACK FRIDAY! ¡Ahora con un 60% de DESCUENTO! Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

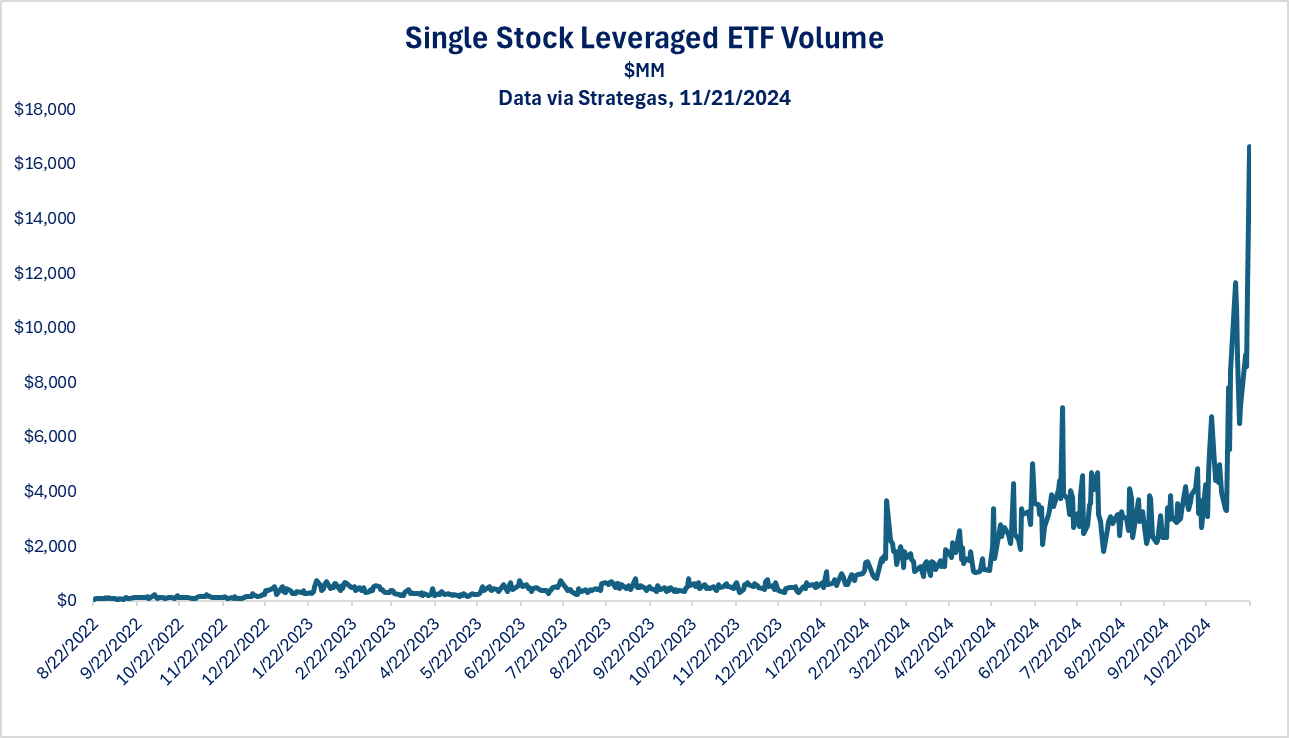

Desde hace un tiempo llevamos hablando sobre el uso creciente de las opciones, especialmente aquellas con plazos cortos, las cuales implican un apalancamiento significativo. De ahí el volumen récord de operaciones en opciones, en particular las de compra con vencimientos cercanos, es otro indicio claro del aumento de la especulación en los mercados.

Además de los ejemplos mencionados sobre el creciente apalancamiento y la especulación en el mercado, también se observa un aumento en el volumen de los ETF apalancados de una sola acción. Un claro ejemplo de este tipo de ETF es Granite Shares (NASDAQ:NVDL), que ofrece una participación apalancada 2x de las acciones de Nvidia (NASDAQ:NVDA). En este caso, si Nvidia cae un 3%, el ETF bajará un 6%, y si Nvidia sube un 5%, el ETF subirá un 10%. Este tipo de ETF apalancados es altamente especulativo, ya que amplifica tanto las ganancias como las pérdidas. Además, el incremento significativo en el volumen de estos ETF es otro indicio claro del creciente comportamiento especulativo en el mercado.

El apalancamiento y la especulación pueden generar movimientos al alza más allá de lo que la mayoría de los inversores anticipa, lo que, a primera vista, podría parecer positivo para los mercados. Sin embargo, este fenómeno crea una desconexión entre los fundamentos económicos y las valoraciones del mercado, exponiendo a los activos a un riesgo significativo. Aunque el aumento del apalancamiento y la especulación no es, por sí mismo, una razón inmediata para vender, sí es una señal de que los mercados podrían estar entrando en una fase especulativa, lo que merece un seguimiento más atento y prudente.

Qué hay que seguir hoy

Resultados

- No se presentará ningún informe de importancia

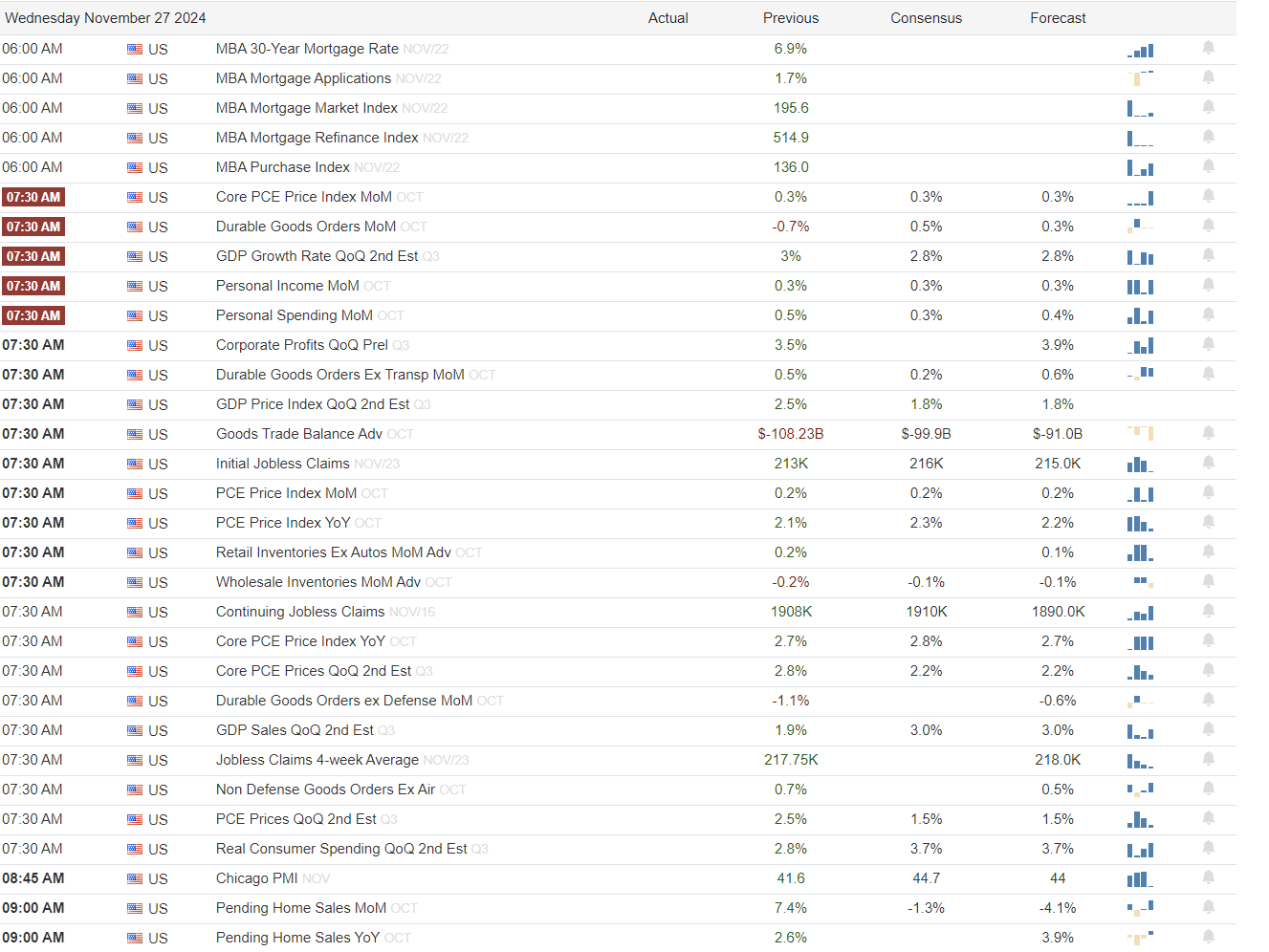

Datos económicos

Actualización de las operaciones bursátiles

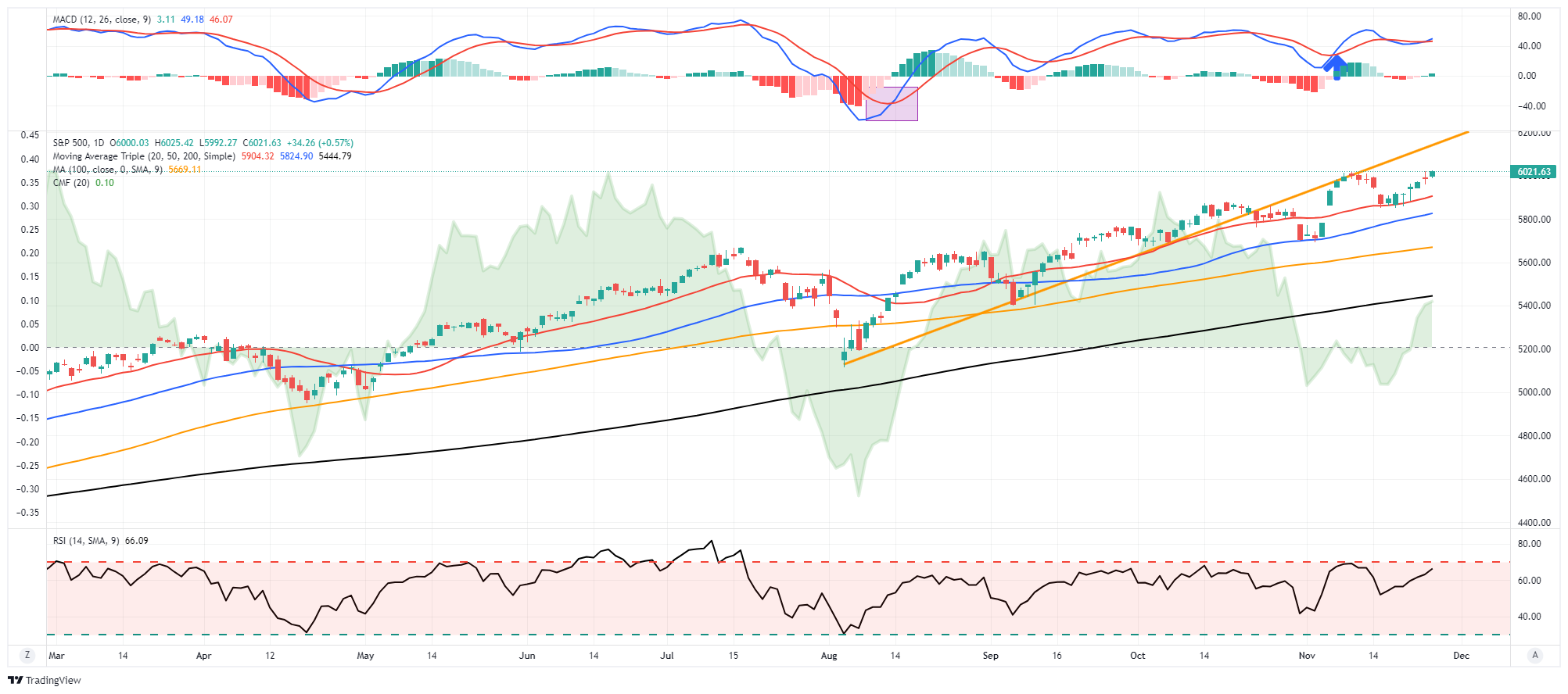

Como comentamos en la actualización de ayer,hemos observado una destacada subida en los valores de pequeña y mediana capitalización. Al mismo tiempo, el índice de gran capitalización ha logrado superar el nivel de 6000, mostrando un impulso continuo. Sin embargo, con el mercado mostrando señales de estar sobrecomprado a corto plazo, podríamos enfrentar un pequeño retroceso antes de un posible repunte hacia finales de año, lo que permitiría cerrar por encima de los 6000 puntos. Dado que el mercado ya ha experimentado un aumento superior al 24% este año, no parece haber una gran diferencia en cuanto a si esto se materializa o no, ya que ambos escenarios podrían indicar una estabilización antes de continuar el ascenso. .

El mercado se encuentra actualmente en una fase alcista, pero las condiciones a corto plazo están tendiendo a sobrecomprarse. Un dato relevante es el cambio de la señal del MACD, de "venta" a "compra", lo cual podría impulsar aún más los precios en el corto plazo. Sin embargo, es probable que la subida se vea limitada de forma temporal debido a la desviación de la media móvil de 50 días (50-DMA). No obstante, las desviaciones pueden prolongarse, especialmente en esta época del año, cuando el volumen de operaciones disminuye y la volatilidad tiende a aumentar. Por ahora, sigue siendo prudente evaluar el riesgo asociado con la renta variable. No obstante, no sería sorprendente ver algunas operaciones impulsivas o especulativas entre el viernes y la primera semana de diciembre, debido a las características de este período del año.

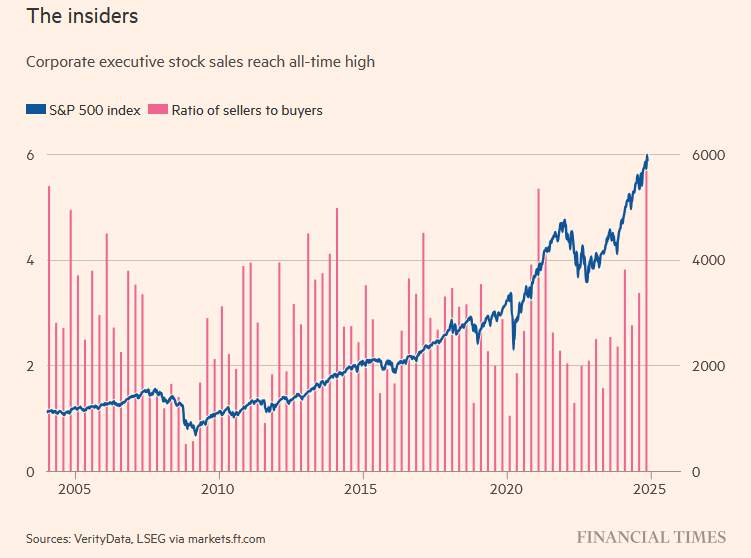

Las personas con información de primera mano están vendiendo, ¿debería hacerlo usted?

Un reciente artículo del Financial Times arroja una luz preocupante sobre los ejecutivos de las empresas estadounidenses. Según el Financial Times:

Un número récord de ejecutivos estadounidenses están vendiendo acciones de sus empresas, a medida que los ejecutivos de Goldman Sachs (NYSE:GS) a Tesla (NASDAQ:TSLA) e incluso el propio grupo de medios de comunicación de Donald Trump sacan provecho de la subida del mercado de valores que ha seguido a su victoria electoral.

Según VerityData, el ritmo de las llamadas ventas con información privilegiada ha alcanzado un récord trimestral en dos décadas. Las ventas, realizadas por ejecutivos de empresas del índice Wilshire 5000, incluyen operaciones puntuales de recogida de beneficios, así como ventas periódicas desencadenadas por los planes automáticos de negociación de los ejecutivos. El Wilshire 5000 es uno de los índices más amplios de empresas estadounidenses.

Los ejecutivos están vendiendo acciones por una variedad de razones, muchas de las cuales no necesariamente reflejan una evaluación negativa de las perspectivas de su empresa. Por ejemplo, pueden estar intentando diversificar sus activos o para cubrir necesidades personales, como impuestos o inversiones. No obstante, las ventas récord de acciones por parte de los insiders, aunque no sean una señal definitiva de alerta, ocurren en un contexto de rentabilidades elevadas, valoraciones altas y un mercado cada vez más apalancado. Esta combinación de factores, junto con un entorno altamente especulativo, podría indicar que los mercados podrían no cumplir las expectativas en 2025.

En cuanto a la correlación entre las ventas con información privilegiada y el rendimiento del mercado, Ben Silverman, de VerityData, comparte lo siguiente del artículo del Financial Times:

Por lo general, con la venta, en términos de capacidad de predicción, la información privilegiada se adelanta unos dos o tres trimestres", dijo. Cuando empiezan a ver espuma en el mercado es cuando intentan generar liquidez de forma más agresiva".

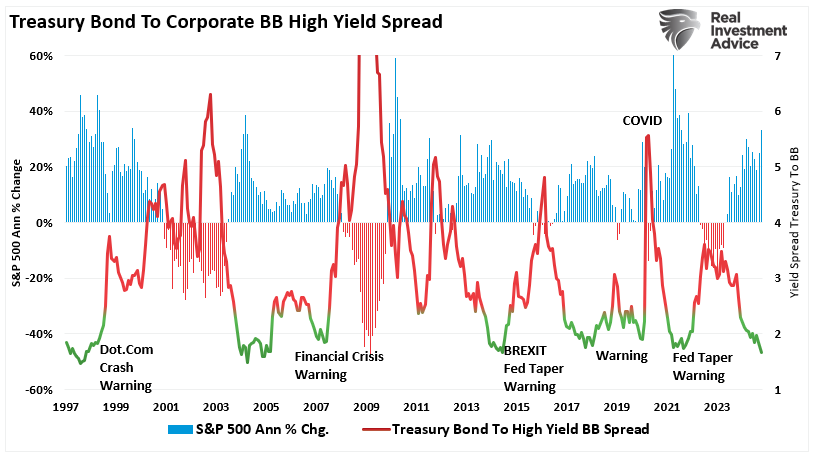

Diferenciales de crédito: Los indicadores de alerta temprana del mercado

Los diferenciales de crédito son una herramienta clave para evaluar el sentimiento del mercado y prever posibles caídas en los mercados bursátiles. Este diferencial refleja la diferencia de rendimiento entre dos bonos con vencimientos similares pero diferentes calidades crediticias. Generalmente, se comparan los bonos del Tesoro, considerados sin riesgo de impago, con los bonos corporativos, que implican un riesgo adicional. El análisis de estos diferenciales permite a los inversores medir el apetito por el riesgo en los mercados financieros y detectar posibles puntos de tensión que podrían desencadenar correcciones en el mercado de acciones.

El gráfico muestra la tasa de variación anual del índice S&P 500 en relación con el diferencial de rendimiento entre los bonos corporativos Baa de Moody's (NYSE:MCO) (calificados como grado de inversión) y los bonos del Tesoro estadounidense a 10 años. Se observa que el aumento de estos diferenciales de rendimiento tiende a coincidir con periodos de rentabilidad más baja en los mercados financieros, lo que indica que una mayor aversión al riesgo puede anticipar correcciones en el mercado de valores.

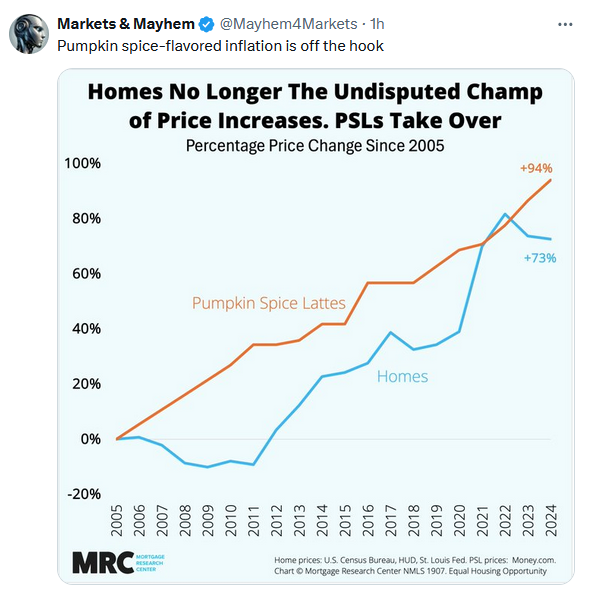

Tweet del día

- ¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? ¡ADELÁNTESE al BLACK FRIDAY! ¡Ahora con un 60% de DESCUENTO! InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.