-

Best Buy es un minorista de electrónica de consumo que cotiza, al igual que muchos otros colegas, cerca de su mínimo de 52 semanas. A pesar de ello, o quizás por ello, InvestingPro la considera uno de los valores más infravalorados.

-

Este artículo muestra cómo encontramos a Best Buy Co (NYSE:BBY), cuál es su configuración, a qué vientos en contra se enfrenta y qué potencial alcista tiene.

-

Si está interesado en mejorar su búsqueda de nuevas ideas de inversión, consulte a InvestingPro.

-

Precio actual/rango de 52 semanas: 77.12 dólares (69.07 – 141.97 dólares)

-

Capitalización de mercado: 17,400 millones de dólares

-

Ratio precio-beneficio: 8.7x

-

Crecimiento anual compuesto de los ingresos en los últimos 5 años: 5.6%

Otra oportunidad para los minoristas

Mientras el mercado sigue buscando una dirección de cara al verano, varios sectores siguen sufriendo. El comercio minorista es uno de ellos, mientras los inversionistas tratan de entender si los cambios en la demanda son temporales o permanentes, y mientras los desafíos de inventario siguen apareciendo para las empresas.

La última vez, escribimos sobre The Children's Place (NASDAQ:PLCE), un minorista de ropa con sólidos fundamentos aunque esté expuesto a la inflación de costos y a un entorno difícil. En esta ocasión, utilizando las herramientas de InvestingPro, analizaremos otra empresa minorista que puede estar preparada para ofrecer fuertes rendimientos a pesar de lo que parece una situación difícil a corto plazo.

Este artículo analizará Best Buy (NYSE:BBY), un destacado actor del sector de la venta minorista especializada. Teniendo en cuenta que el modelo de InvestingPro sugiere un importante potencial alcista, una gran salud financiera y los recientes beneficios trimestrales que se analizan en detalle en este artículo, creemos que la empresa está preparada para superar al mercado incluso en medio de las actuales presiones inflacionistas que afectan negativamente al sector.

Nota: Todos los datos de precios se refieren al precio de cierre del 8 de junio.

Cómo encontrar una acción a precio de ganga

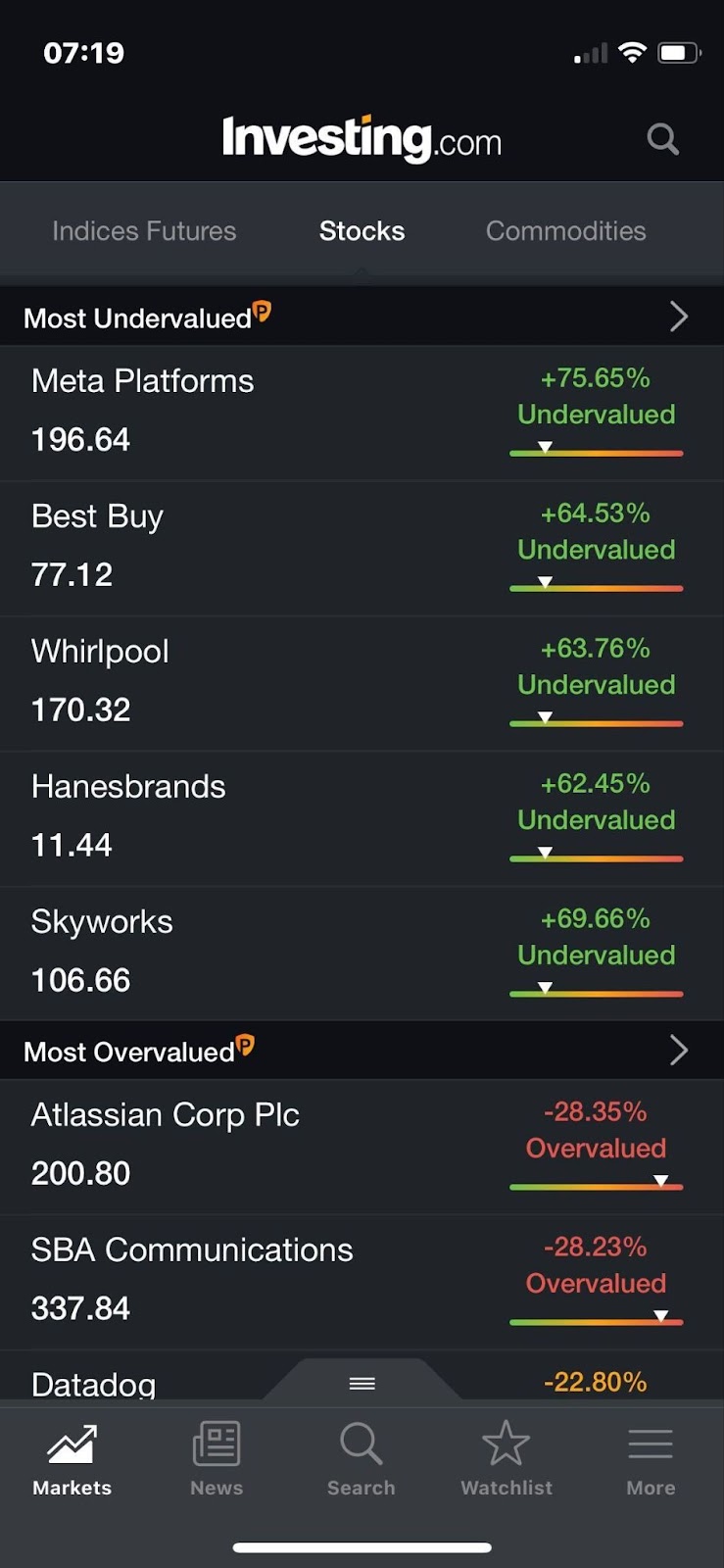

Vayamos paso a paso por el proceso de selección de Best Buy como acción de hoy para su análisis. Comenzamos con la aplicación móvil Investing.com. InvestingPro muestra la lista de las acciones más infravaloradas/sobrevaloradas, de las cuales Best Buy llamó nuestra atención. Teniendo en cuenta los retos pendientes en el sector minorista, y la reciente y enorme venta de acciones tras los decepcionantes resultados trimestrales de algunas grandes empresas, Best Buy parecía un candidato interesante con su potencial de subida del 64.5%. Además, el precio de las acciones de la empresa sigue bajando un 24% en lo que va de año, incluso después de su recuperación desde el mínimo de 52 semanas de mediados de mayo.

Fuente: InvestingPro

Best Buy: ¿Es el momento adecuado para invertir?

Estadísticas básicas:

Best Buy Co., Inc. es uno de los principales actores en el espacio de la venta minorista especializada, vendiendo productos tecnológicos en los Estados Unidos y Canadá, a través de sus 1,144 tiendas (al 30 de enero de 2022) y sus sitios web bajo las marcas Best Buy, Best Buy Ads, Best Buy Business, Best Buy Health, CST, Current Health, Geek Squad, Lively, Magnolia, Best Buy Mobile, Pacific Kitchen, Home y Yardbird, así como los nombres de dominio bestbuy.com, currenthealth.com, lively.com, yardbird.com y bestbuy.ca.

InvestingPro muestra que el precio objetivo medio de los 21 analistas que siguen la acción es de 94.24 dólares (un 22.2% de subida desde el precio actual de la acción), mientras que el valor razonable basado en los modelos de InvestingPro es de 126.89 dólares (un 64.5% de subida desde el precio actual de la acción).

Fuente: InvestingPro

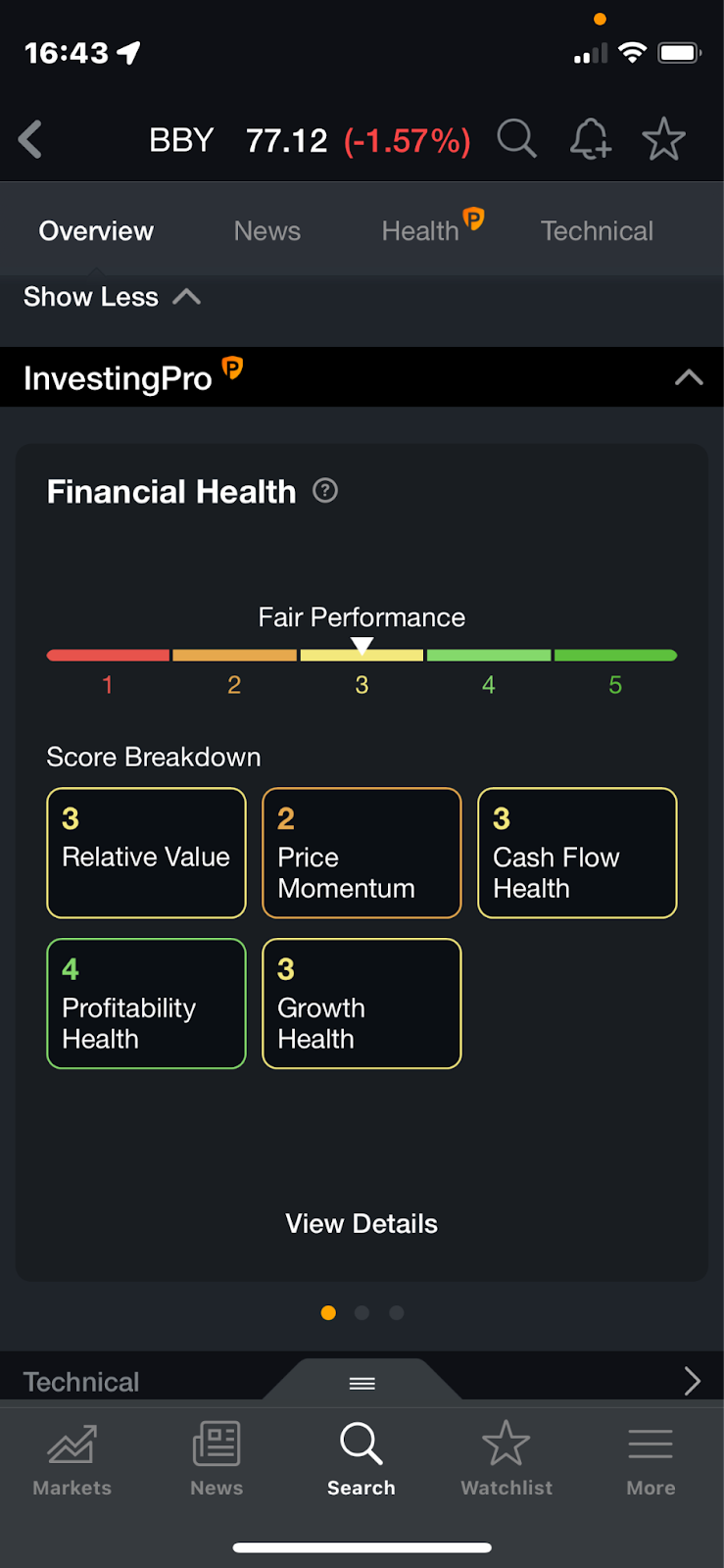

InvestingPro califica la salud financiera de la empresa con un 3 sobre 5, posicionando a Best Buy con un rendimiento justo, con la salud de la rentabilidad como lo más destacado.

Fuente: InvestingPro

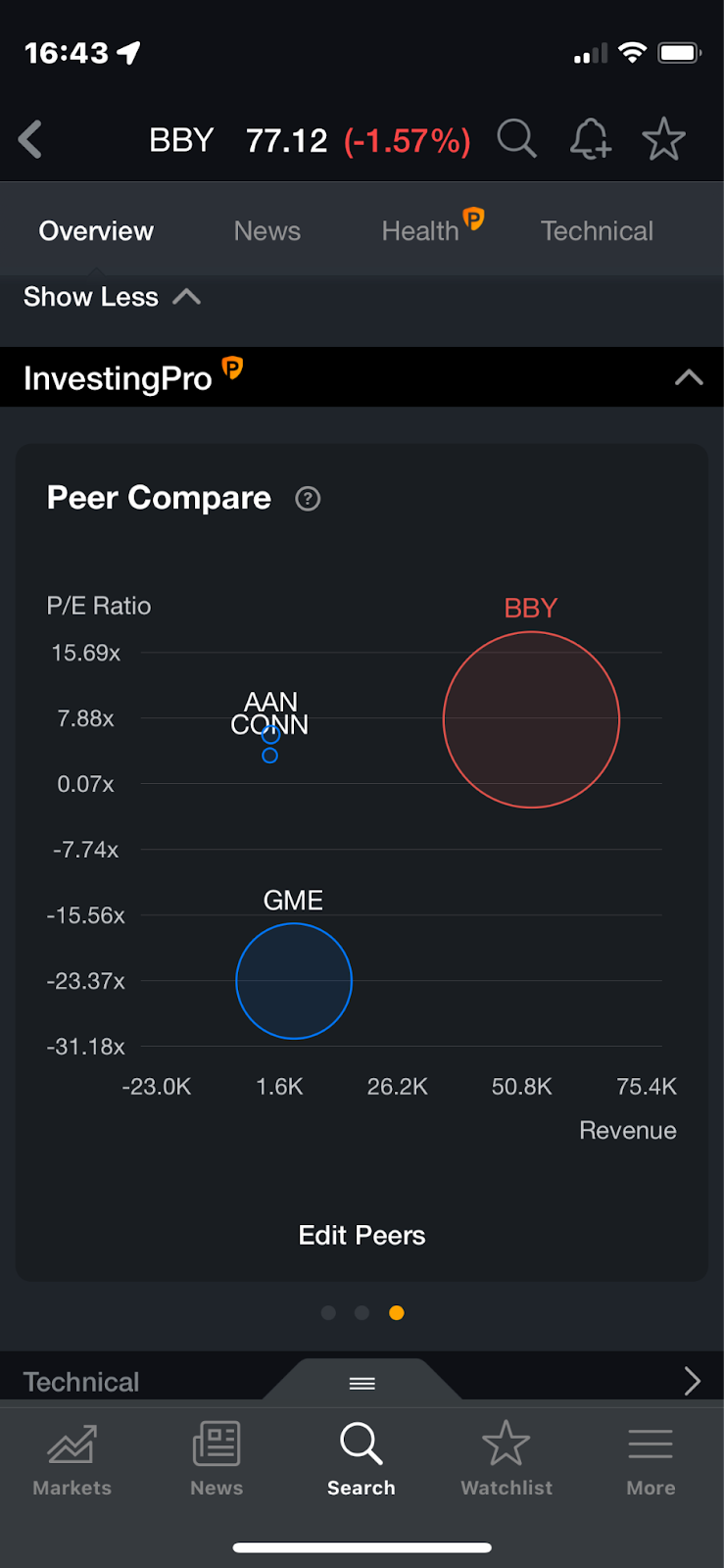

Como se puede ver en el gráfico de rendimiento frente a referencias de valoración, todos los pares de la compañía también tienen ratios precio-beneficio muy bajos.

Fuente: InvestingPro

Enfrentándose a un entorno macroeconómico incierto

Best Buy Co., Inc. al igual que la mayoría de sus pares, se enfrenta a las presiones debidas al aumento de la inflación y las tasas de interés, los problemas de asequibilidad de los productos clave, la guerra entre Rusia y Ucrania que pesa aún más en la confianza de los consumidores, y los nuevos desafíos de la cadena de suministro en China. Sin embargo, la empresa parece manejarse bien en este desafiante entorno macroeconómico, como puede observarse en su reciente informe de resultados trimestrales. Además, la empresa se está beneficiando del aumento de la demanda de ciertos productos, como las computadoras portátiles y los accesorios informáticos, ya que muchos se apresuraron a comprar productos para sus oficinas en casa debido a la pandemia del COVID-19.

Informe de resultados recientes y perspectivas

El 24 de mayo de 2022, la empresa presentó sus resultados del primer trimestre, con unos ingresos de 10,650 millones de dólares, superando la estimación de consenso de 10,440 millones de dólares. El beneficio por acción fue de 1.57 dólares, frente a la estimación de consenso de 1.63 dólares. El precio de las acciones aumentó un 14% desde el anuncio de los resultados.

A pesar de los resultados negativos, la empresa redujo sus previsiones para el año 2023 menos de lo que se temía. Ahora espera un beneficio por acción de entre 8.40 y 9.00 dólares, frente a la estimación de la calle de 8.90 dólares, y unos ingresos de entre 48,000 y 39,900 millones de dólares, frente a la estimación de Wall Street de 50,120 millones de dólares.

La dirección expresó su incertidumbre sobre cuánto tiempo podría persistir el descenso de las ventas debido al elevado gasto de estímulo en 2022 o a la ralentización del gasto general de los consumidores en 2023 debido a las preocupaciones inflacionistas y/o a los cambios en el gasto de los consumidores.

La dirección expresó su incertidumbre sobre la duración de la caída de las ventas debido al elevado gasto de estímulo en 2022 o a la ralentización del gasto global de los consumidores en 2023 debido a las preocupaciones inflacionistas y/o a los cambios en el gasto de los consumidores, que pasan de los bienes duraderos a las experiencias.

A pesar de las perspectivas más bajas, la empresa espera una mejora secuencial importante en las ventas compuestas.

Resumen

A un precio de 77.12 dólares, creemos que Best Buy Co. está preparada para crecer. En primer lugar, los recientes resultados trimestrales mostraron que la empresa está gestionando bien a pesar de los continuos desafíos macro. Dado que la acción se disparó inicialmente después de su reciente anuncio de beneficios, rebotando desde su mínimo de 52 semanas el 20 de mayo, parece que los inversores son optimistas sobre las perspectivas, y lo peor puede estar descontado.

En segundo lugar, la estimación del valor razonable basada en el modelo Pro, de 126.89 dólares, implica una subida del 64.53% en los próximos 12 meses. Y, por último, la puntuación de 4 de Pro sobre la salud de la rentabilidad es un recordatorio de que el negocio de BBY es sólido y está preparado para el éxito.

Descargo de responsabilidad: El autor no tiene posiciones en ninguno de los valores mencionados en este artículo.