La noticia de la semana NO es el recorte de 50 pb por parte de la Reserva Federal; sí, claro, eso es importante, pero está ocurriendo algo mucho más relevante.

La economía china sigue implosionando desde dentro.

Y debemos prestar atención.

El índice de precios inmobiliarios de las ciudades chinas de primer nivel sigue marcando nuevos mínimos y se acerca a niveles de hace 8 años.

Llegados a este punto, es posible que se pregunte: bueno, ¿es tan malo que los precios de la vivienda bajen un poco?

En circunstancias normales te diría que no es un desastre.

Pero para los chinos, las cosas son diferentes:

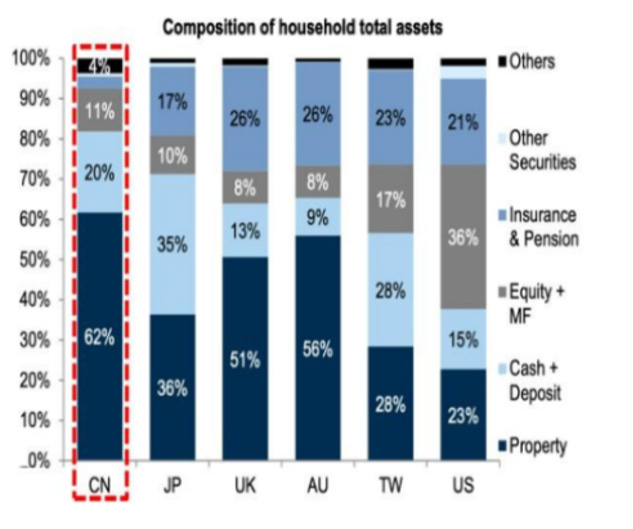

Los hogares chinos tienen +60% de su riqueza en propiedades chinas

Esta cifra es muy superior a la de Estados Unidos, donde los hogares solo tienen el 23% de su riqueza en propiedades, mientras que la mayoría está en el mercado de valores o en planes de jubilación.

Ahora imagine que su cartera de acciones volviera a los niveles de 2016.

¿Cómo se sentiría?

Así es como se sienten los hogares chinos.

Pero, ¿por qué China está implosionando tan rápido?

Porque Xi Jinping quiere diseñar un nuevo modelo económico de «prosperidad común» que se base menos en el apalancamiento, las burbujas tecnológicas, los puentes en medio de la nada y los elevados precios de la vivienda, y más en el consumo interno.

El problema es que desapalancar un mercado inmobiliario de ¡50 billones de dólares! inflado con niveles absurdos de apalancamiento no es tarea fácil.

China está recortando agresivamente las tasas de interés para intentar limitar la desaceleración: Las tasas de interés chinas a 10 años acaban de caer por debajo del 2% por primera vez... ¿en la historia?

Sin embargo, recortar las tasas de interés mientras el mercado inmobiliario se desapalanca no servirá de mucho.

Que se lo pregunten a los japoneses en los años noventa:

China sigue implosionando desde dentro y esto afecta al resto del mundo.

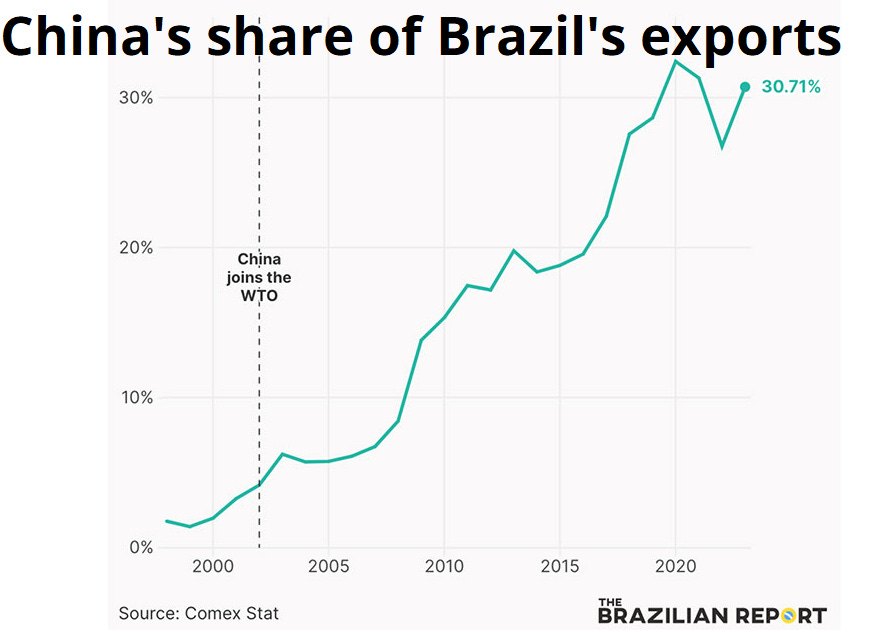

Por ejemplo, China es el socio comercial número 1 de muchos países y para determinadas jurisdicciones representa un importador muy grande de las materias primas que producen.

Véase Brasil, por ejemplo:

Todo el mundo habla de la Reserva Federal.

Pero el verdadero factor macroeconómico a tener en cuenta es China.

No lo pierdan de vista.

Y, por supuesto, ¿quién soy yo para no hablar también de la Reserva Federal?

El recorte de 50 pb de esta semana fue inicialmente celebrado por los mercados: después de todo, si la Reserva Federal procede con un recorte de tal magnitud, ¿qué es lo que no hay que celebrar?

El problema con una narrativa tan simple es que la política monetaria de la Reserva Federal debe medirse en función de las condiciones de crecimiento subyacentes.

Los Fed Funds al 4.75% pueden serlo:

- Todavía relajados: si la economía de EE.UU. va viento en popa.

- Todavía restrictivos: si la economía estadounidense se está debilitando rápidamente

En otras palabras: la relajación/estrechez de la política monetaria debe medirse teniendo en cuenta las condiciones económicas actuales.

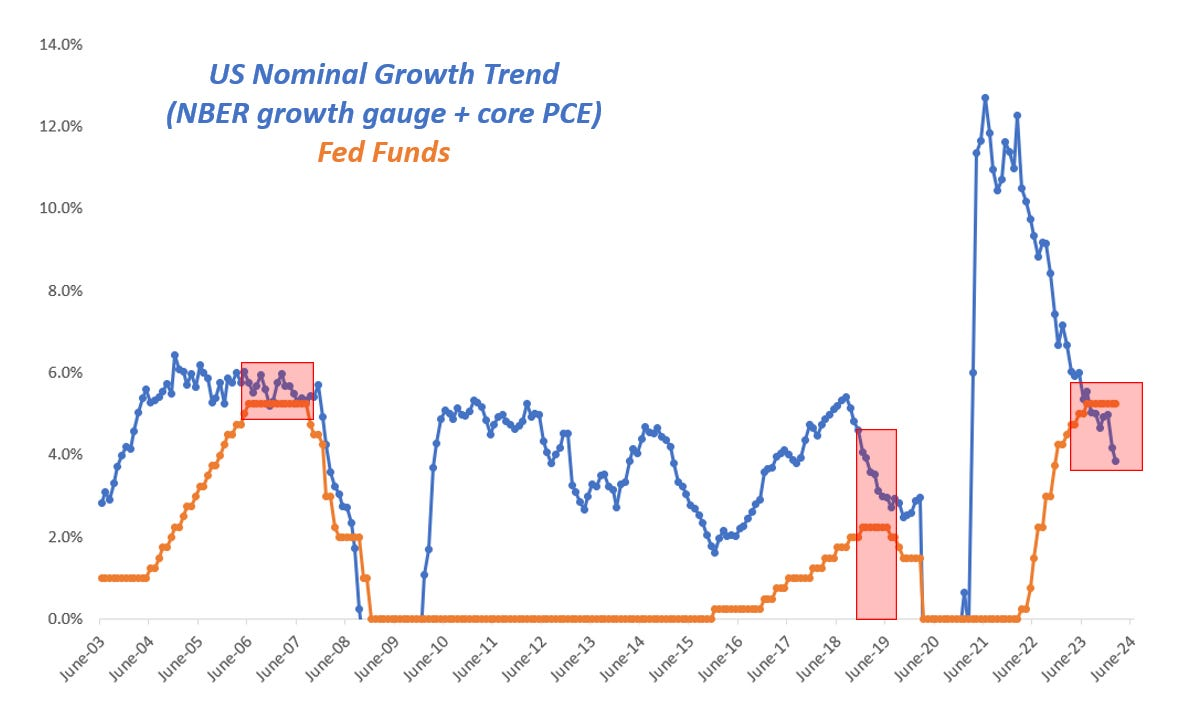

El gráfico anterior compara los fondos federales (naranja) con la tendencia subyacente del crecimiento nominal de EE.UU. (azul).

La aproximación al crecimiento nominal de EE.UU. se construye utilizando el PCE subyacente -el objetivo oficial de inflación de la Reserva Federal- y el indicador del crecimiento económico real de EE.UU. del NBER.

¿Por qué el indicador del NBER y no el PIB real?

Porque el NBER es el organismo que determina en última instancia si EE.UU. está en recesión, y lo hace utilizando una amplia cesta de 7 indicadores que rastrean todos los sectores de la economía estadounidense (desde los consumidores a la producción industrial, pasando por el mercado laboral).

El resultado de este análisis es sencillo.

No hay nada que celebrar.

La política de la Reserva Federal sigue siendo peligrosamente restrictiva.

Como se puede ver, sólo en raras ocasiones ocurre que los fondos federales (naranja) se sitúen cerca o incluso por encima del crecimiento nominal de EE.UU. (azul) durante un periodo prolongado de tiempo.

Y cuando eso ocurre, nunca son buenas noticias para la economía.

La Reserva Federal tiene que hacer más.

O corre el riesgo de quedarse aún más rezagada.

Descargo de responsabilidad: Este artículo se publicó originalmente en The Macro Compass.

-----

El mercado de valores ofrece oportunidades únicas si los inversionistas toman las decisiones correctas. Y para aprovechar al máximo estas oportunidades, InvestingPro se posiciona como una herramienta indispensable. ⚡ Haz clic aquí para obtener tu acceso a herramientas premium como el buscador de acciones más poderoso que te permitirá encontrar las verdaderas joyas del mercado⚡