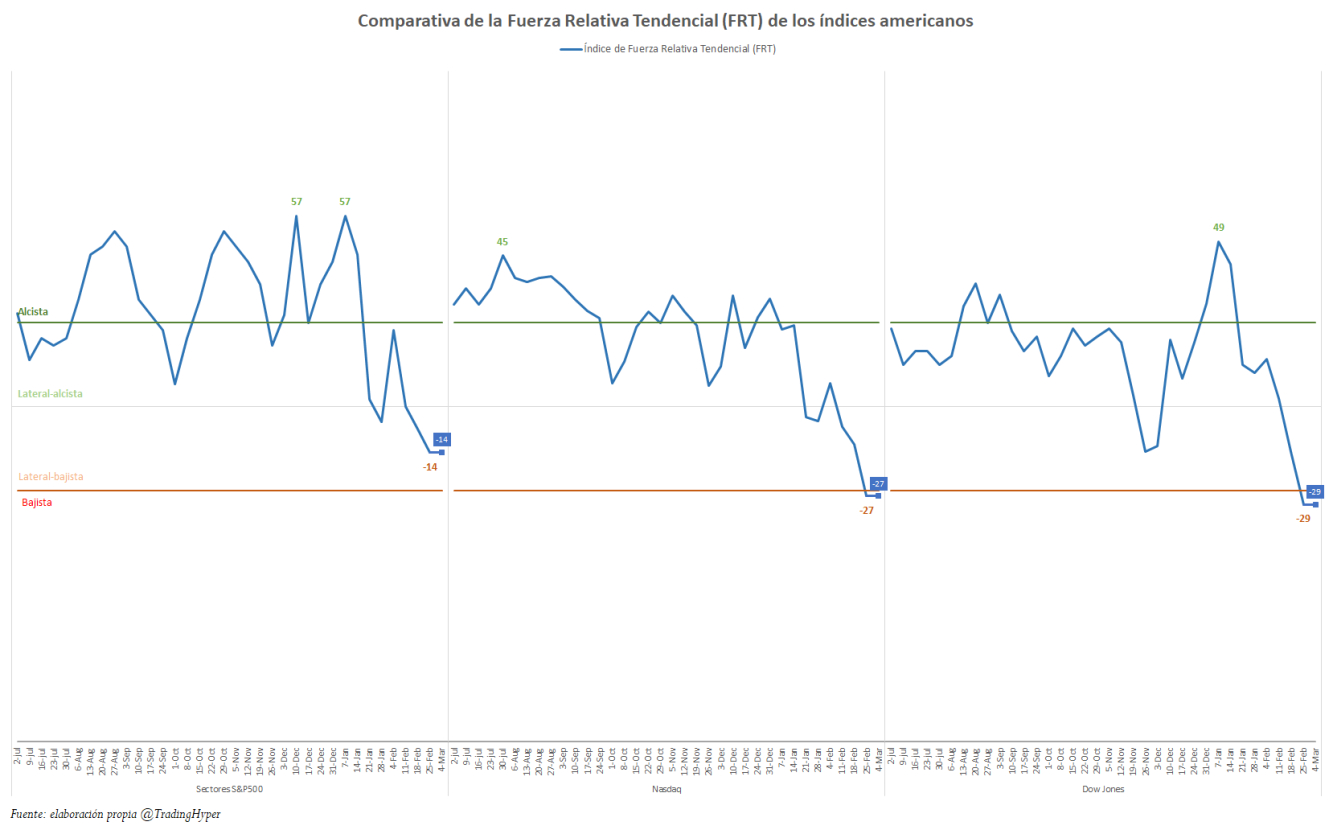

Las proyecciones de los principales indicadores económicos parecen soportar la idea de que la renta variable de China tenga mejor comportamiento que la de Estados Unidos durante los próximos trimestres.

Tomando como referencia las proyecciones de nuestros modelos econométricos sobre dos indicadores muy utilizados como el Leading Economic Index de The Conference Board y los Beneficios Empresariales de ambos países, las conclusiones parecen claras.

En el caso de la economía americana, el Leading Economic Index estima una rápida ralentización que se alargaría hasta el cuarto trimestre de 2022, mientras que la economía china aceleraría su ritmo de crecimiento en los próximos trimestres.

Atendiendo a los Beneficios Empresariales, nuestros modelos prevén una caída del 15% para las compañías americanas hasta el ejercicio 2023, mientras que, en el caso de China, el incremento sería superior al 50%.

Por otro lado, la política monetaria de ambos países es muy diferente. Mientras que el Banco de China (HK:3988) ha reducido en febrero 10 puntos básicos sus tipos de interés hasta el 3,7%, y cuenta con margen para realizar nuevas bajadas si fuera necesario, la economía americana se encuentra en una encrucijada muy compleja. Con unos tipos de interés en el 0,25% y una inflación en el 7,5%, el ritmo de crecimiento se está ralentizando incluso antes de que el Banco de la Reserva Federal comience a subir los tipos de interés, algo que previsiblemente ocurrirá en la próxima reunión del FOMC que se tendrá lugar el 15 y 16 de marzo. Aunque una medida de este tipo no deja ver sus efectos en la economía real hasta pasados 6-9 meses, reduce el potencial de crecimiento de la economía, lo que agravaría el escenario de ralentización en los próximos trimestres que, en el escenario más pesimista, podría derivar en una recesión. En este sentido, la Reserva Federal de Atlanta estima que el crecimiento de la economía americana previsto para el primer trimestre del año será del 0%.

En resumen, mientras la economía china se espera que continúe en un escenario de Reflación durante el ejercicio 2022, lo más probable es que la economía americana continúe en Estanflación.

Apostar por un mejor performance de la economía china frente a la americana puede realizarse fácilmente con trades relativos, tomando en este caso una posición larga en índices chinos, y corta por el mismo importe en índices americanos. En momentos como el actual, con una elevada incertidumbre geopolítica, económica y monetaria, este tipo de estrategias market neutral adquieren mayor protagonismo, ya que permiten reducir una parte del riesgo de mercado al tomar posiciones contrarias en productos que tienen una correlación elevada.

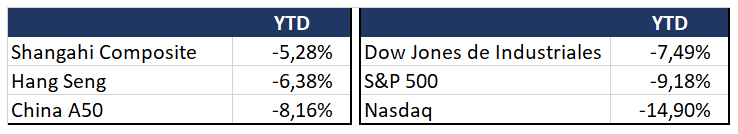

Flujos netos de efectivo

FactSet (NYSE:FDS) ha registrado entradas netas de efectivo en ETFs de renta variable por importe de 11.600 millones de dólares, y más de 6.400 millones de ETFs de renta fija. Casi el doble de dinero fluyó a productos americanos, probablemente como consecuencia de la incertidumbre producida por el conflicto bélico en Europa.

Los datos de Refinitiv Lipper muestran salidas netas de 2.300 millones de dólares de fondos de renta variable, y de 16.000 millones de renta fija. En conjunto, deja un saldo importante favorable para las bolsas. La retirada a cash de casi 40.000 millones pone de manifiesto la cautela de los gestores ante los acontecimientos de las últimas jornadas.

En su cartera de derivados, los inversores institucionales han reducido de manera significativa su exposición en renta variable (66%), destinando parte de esos fondos a renta fija (16,5%), y materias primas (13,7%). Algo similar se observa en el índice de la Asociación Nacional de Gestores de Inversión Activa (NAAIM), que se encuentra en 30,3, su nivel más bajo desde abril de 2020.

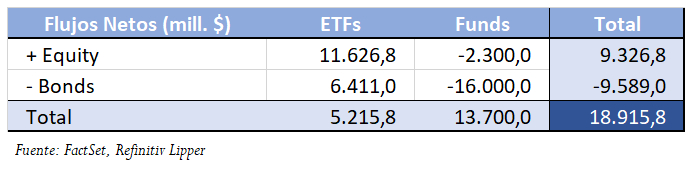

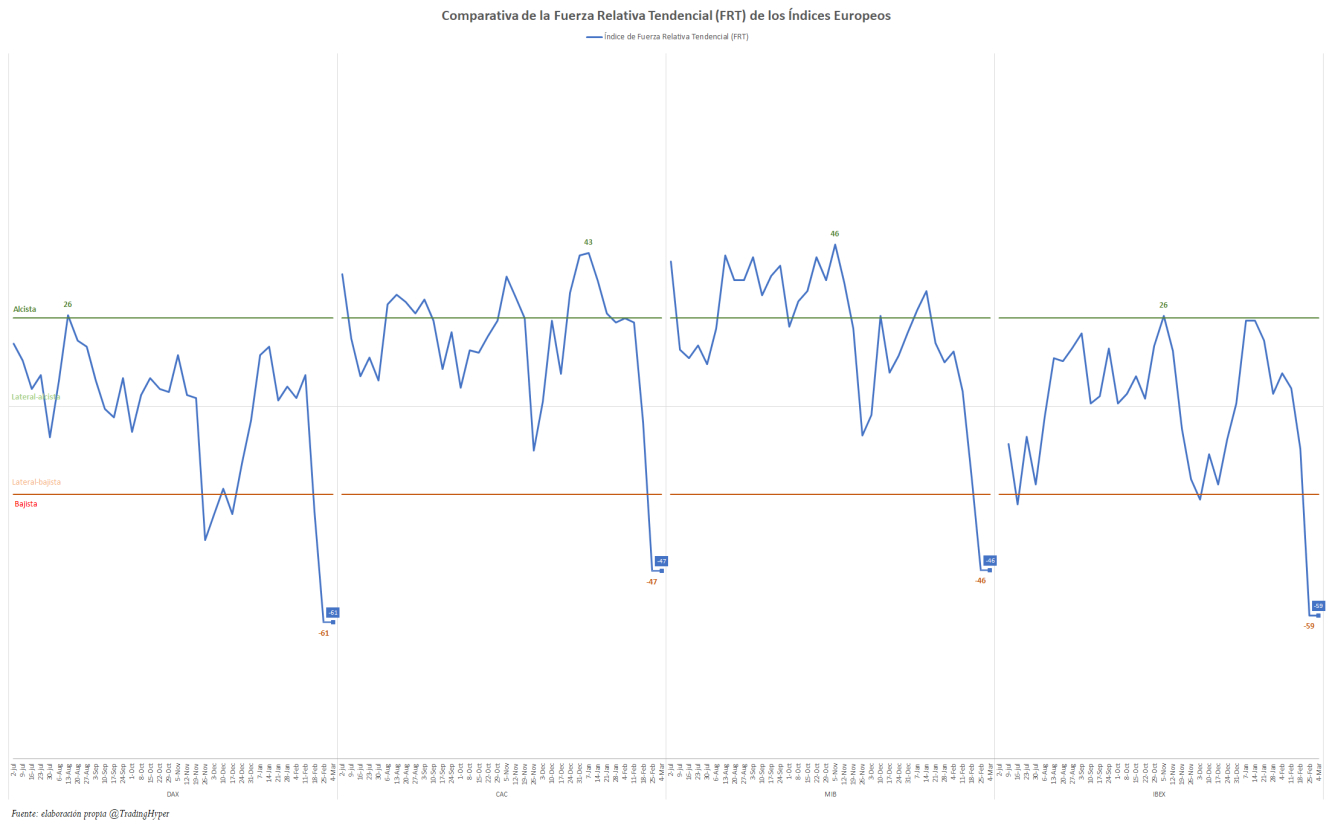

Seguimiento de la Fuerza Relativa Tendencial

Este indicador ayuda a determinar el estado en que se encuentran los diferentes activos, a partir del análisis de su composición interna. Es útil a la hora de determinar el peso relativo que debe asignarse a cada clase de activo en una cartera diversificada. Se diferencian cuatro tipos de tendencias (alcista, lateral-alcista, lateral-bajista y bajista). Identificamos a continuación en qué punto se encuentra la FRT con datos de cierre del viernes y cómo ha evolucionado en el tiempo.

Las materias primas (+34) continúan como la clase más fuerte. Por subcategorías, Energía (+68) e Industriales (+39) lideran la tabla, seguidas de Metales Preciosos (+33) y Alimentación (+17), siendo esta última la única que no se encuentra en zona alcista. La renta variable (-46) cae claramente hasta zona bajista. Las cryptos (-31) continúan una semana más en zona bajista. Los índices de volatilidad se mantienen zona lateral-alcista, lo que se traduce en riesgo de inestabilidad para las bolsas.

En las últimas 4 semanas, las materias primas han tenido una revalorización media del 14,7%, mientras las caídas en las bolsas mundiales han sido del 5,4% y de las cryptos del 5,1%, muy en línea con la renta variable.

Las bolsas de todo el mundo han sufrido las consecuencias de la invasión de Ucrania, si bien los índices europeos han sido los más perjudicados, tanto en términos de performance como de composición interna, tal y como muestra la caída de su FRT de 39 puntos hasta -54. Les siguen por debilidad los asiáticos (-41), mientras los americanos (-38), aunque con importantes caídas, en términos relativos han sido los que han tenido mejor comportamiento.

En las últimas cuatro semanas, los índices americanos han caído un 2,1%, mientras los asiáticos lo han hecho en un 4,1% y los europeos, tras una semana devastadora, han recortado su capitalización en un 10%.

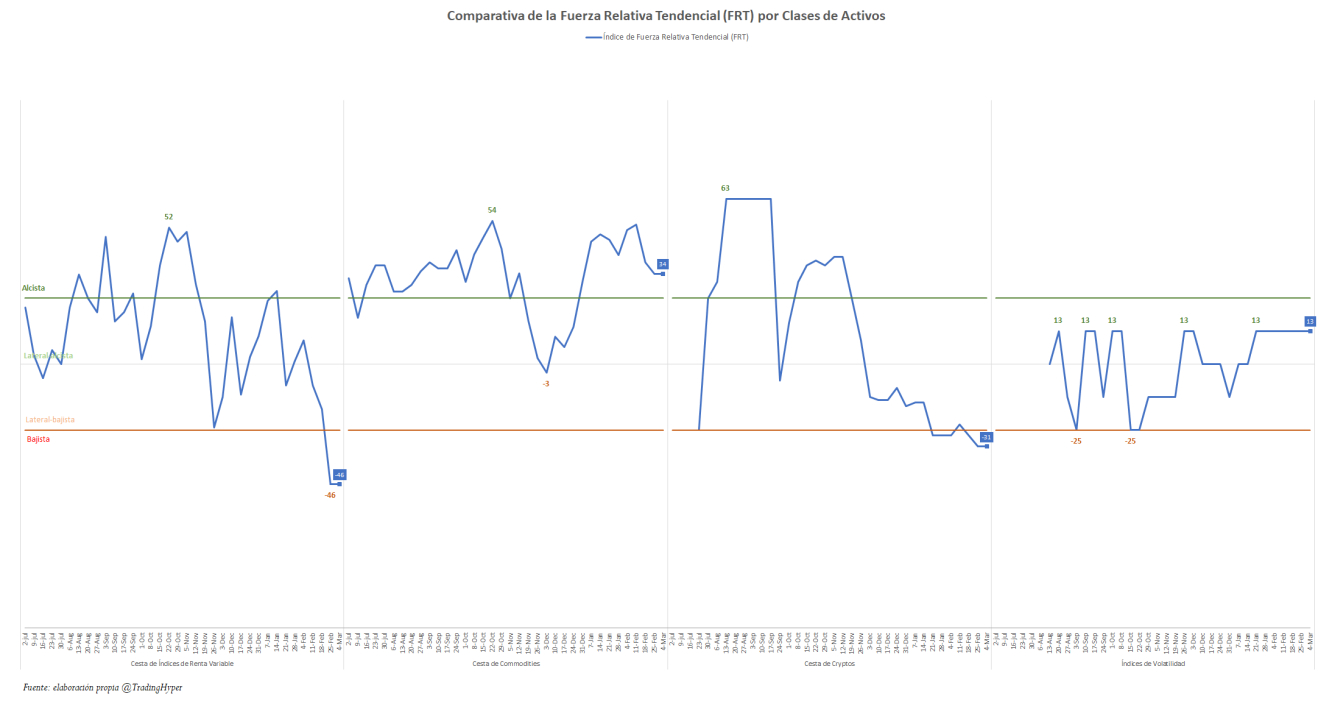

La fortaleza interna del S&P 500 (-14) se mantiene en zona lateral-bajista, aunque ha empeorado en las últimas sesiones. El tecnológico Nasdaq (-27) y Dow Jones de Industriales (-29) ya se encuentran en zona bajista.

Por el lado de los índices europeos, sólo puede hablarse de máxima debilidad en la composición interna de sus índices, llegando a los valores más bajos en los últimos 18 meses. MIB (-46) y CAC (-47) han caído hasta niveles similares a los del selectivo español IBEX-35 (-59) y DAX alemán (-61).

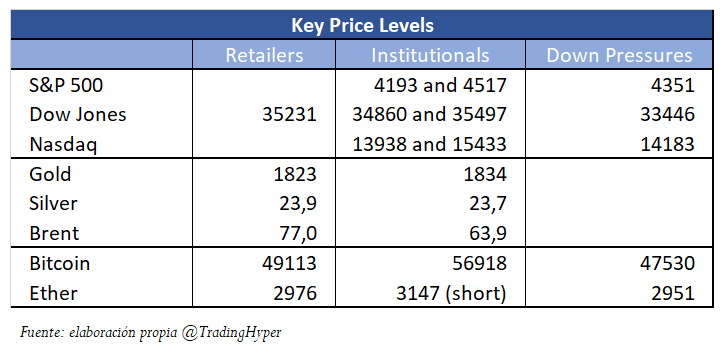

Actualización de los niveles de control de los inversores institucionales

Como saben de artículos anteriores, nuestra predisposición es alcista mientras el precio de los distintos activos se sitúe por encima de los niveles en los que se encuentran posicionados los inversores institucionales y que se muestran en la tabla siguiente. Los niveles de presión bajista son relevantes a los efectos de anticipar en qué zonas de precios puede incrementarse temporalmente la volatilidad.

Desde la semana del 17 de enero en la que la cotización cayó por debajo de los niveles de control de los inversores institucionales, nuestra predisposición en los índices americanos ha sido lateral o lateral-bajista. Durante la última semana, los hedge funds han tomado posiciones cortas en el nivel 4.351 del S&P 500. Surgen también presiones bajistas en 33.446 en el caso del Dow Jones de Industriales y en 14.183 del Nasdaq.

En el caso de las materias primas, el Oro continúa con predisposición alcista. Durante la semana, han continuado las compras de los inversores institucionales, a las que se han sumado los minoristas. El nivel de control se sitúa en 1.834 dólares por onza. La Plata también mantiene su predisposición alcista, y el nivel de control sube hasta los 23,7 dólares. El Brent continúa con predisposición alcista, situándose el nivel de control en 63,9 dólares.

Se mantiene el nivel de control del Bitcoin en 56.918 dólares. Sólo si se superase ese nivel, la predisposición sería alcista, por lo que por ahora el escenario de debilidad debe ser el principal. Esta semana, el nivel de control en el Ether cae hasta 3.147, desde los 3.205 anteriores. Mientras el precio no supere este nivel, esperamos que la debilidad se mantenga. Surgen nuevas presiones bajistas en 2.951.

Actualizamos a continuación algunos de los niveles de prealerta más relevantes para la semana entrante:

• S&P 500: la superación de 4.396 reduciría el riesgo de nuevas caídas.

• Dow Jones: la superación de 33.747 reduciría el riesgo nuevas caídas.

• Nasdaq 100: superación de 14.104 permitiría reducir riesgo de nuevas caídas.

• Oro: la pérdida de 1.950 incrementaría riesgo de correcciones.

• Plata: la pérdida de 25,48 incrementaría riesgo de correcciones.

• Crudo Brent: la pérdida de 106,71 incrementaría riesgo de correcciones.

• Bitcoin: la pérdida de 37.252 incrementaría el riesgo de correcciones; la superación de 46.475 consolidaría mínimos anteriores.

• Ether: la pérdida de 2.628 incrementaría el riesgo de correcciones; la superación de 2.942 consolidaría mínimos anteriores.

¡Buena semana y buenas inversiones!