Los mercados subieron el viernes, aliviando parte del dolor infligido a lo largo de la semana, subiendo alrededor de un 1%, con el S&P 500 perdiendo 83 puntos básicos en la semana. Esta semana, todo girará en torno a los datos, las decisiones de los bancos centrales y las ganancias, lo que probablemente signifique que el mercado de bonos y los movimientos de las divisas estarán en el punto de mira.

- ¿Cómo sacar el mayor partido al mercado? ¡Pruebe InvestingPro y gane en sus decisiones! ¡AHORA CON LAS REBAJAS DE VERANO! ¡Suscríbase AQUÍ por poco más de 7 euros al mes (24 céntimos al día) y consiga casi el 50% de descuento en su plan a 1 año! ¡A MITAD DE PRECIO!

¿Se romperá la curva de rendimientos esta semana?

El principal impulsor de los mercados seguirá siendo la curva de rendimientos, influenciada en gran medida por los datos económicos y las reuniones de política monetaria de la Reserva Federal y el Banco de Japón, ya que estos factores tendrán un impacto significativo en dicha curva. Aunque la curva de rendimientos se ha inclinado recientemente, aún no ha salido de su rango actual.

La gran incógnita es si la diferencia entre los rendimientos a 10 y 2 años logrará romper el umbral de -15 puntos básicos. Este nivel ha sido un obstáculo en dos ocasiones anteriores desde octubre de 2023.

En cada ocasión, el contexto ha sido distinto: en el verano de 2023, el rendimiento a 10 años subió hasta encontrarse con el rendimiento a 2 años, mientras que en el verano de 2024, el rendimiento a 2 años está descendiendo para encontrarse con el rendimiento a 10 años. Estos movimientos transmiten mensajes diferentes: el primero sugiere fortaleza económica, mientras que el segundo indica posibles recortes en los tipos de interés por parte de la Fed.

Si la ruptura de este verano se confirma, podríamos esperar un avance bastante significativo en la curva de rendimientos.

Un factor que podría influir en los tipos de interés, y que ha pasado desapercibido, es el anuncio de los reembolsos trimestrales que se realizará esta semana. Las estimaciones están previstas para esta tarde a las 15:00 horas, mientras que los desgloses reales se publicarán el miércoles a las 8:30 horas. El tamaño de las emisiones y los detalles sobre la duración serán cruciales.

En los últimos meses, el Tesoro ha recurrido a la emisión de más letras del Tesoro, lo que ha contribuido a agotar la facilidad de recompra inversa de la Reserva Federal. Un cambio hacia emisiones a plazos más largos podría ralentizar este proceso. Además, con el ciclo de elecciones presidenciales y el debate sobre el techo de la deuda que se avecina para principios del próximo año, será interesante observar cómo el Tesoro estima el saldo de la Cuenta General del Tesoro (AGT) a finales de año. Una AGT más alta y una menor emisión de letras probablemente llevarán a una disminución de los saldos de reservas en la Reserva Federal, mientras que una AGT más baja y una mayor emisión de letras podrían resultar en un aumento de las reservas.

Asimismo, con las perspectivas de recortes de tipos en 2025, podríamos ver un movimiento de activos de riesgo hacia los bonos del Tesoro a finales de este año, dado que los tipos de interés disminuirán al haber pasado probablemente el punto máximo del ciclo de subidas y del ciclo económico.

En cuanto a la curva de rendimientos, una inclinación más pronunciada, impulsada por una disminución en el tipo a 2 años, podría llevar a una caída en el par USD/JPY. Si el diferencial entre el rendimiento de los bonos a 10 y 2 años rompe la barrera de los -15 puntos básicos, es probable que el USD/JPY rompa el nivel de soporte de 152.

El yen podría marcar la pauta del mercado

También anticipo que el comportamiento del yen influirá en el mercado de renta variable, ya que desde marzo de 2023, la relación entre el QQQ y el IWM ha estado notablemente alineada con el USD/JPY. La estrategia desde el colapso de SVB puede haber consistido en apostar en corto contra el yen, en pequeñas capitalizaciones en corto, y en tecnología de megacapitalización en largo. Por lo tanto, una curva de rendimientos más pronunciada y un USD/JPY en descenso podrían seguir afectando negativamente a los índices ponderados por capitalización bursátil que han tenido un mejor rendimiento.

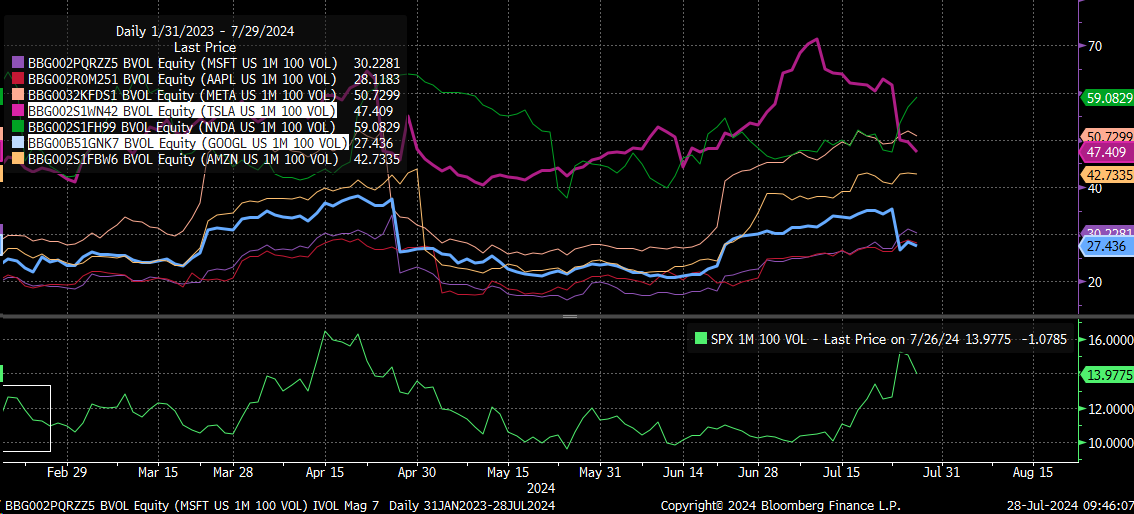

Por supuesto, la naturaleza de baja volatilidad de la negociación también puede haber llevado a extremos la negociación a corto de la volatilidad, como cuando el índice de correlación implícita a un mes cerró por debajo de 3 el 12 de julio. Sin embargo, se espera que la volatilidad implícita sea estacional.

En su mayor parte, debería terminar esta semana tras conocerse los resultados de Apple (NASDAQ:AAPL), Meta (NASDAQ:META), Amazon (NASDAQ:AMZN) y Microsoft (NASDAQ:MSFT). Los niveles de volatilidad implícita de Alphabet (NASDAQ:GOOGL) y Tesla (NASDAQ:TSLA) se desplomaron tras sus resultados, como era de esperar, y es probable que ocurra lo mismo con las otras cuatro.

Esto significa que la operación de dispersión de la volatilidad, que impulsó a estos cuatro valores, debería deshacerse esta semana.

USD/CAD: La ruptura de la resistencia indicará el próximo movimiento del S&P500

Además, el USD/CAD vuelve a llamar a la puerta del nivel de 1,385, y ya será la quinta vez. Las últimas cuatro veces que no pudo atravesarlo, marcó un mínimo en el S&P 500. La pregunta es: ¿qué ocurrirá en el quinto intento?

Por desgracia, no tengo todas las respuestas y, al igual que todos, estoy a la espera de descubrirlas. Mientras reflexiono sobre lo que podría suceder, prefiero adoptar una postura de espera y observación. Sin embargo, no cabe duda de que esta es una semana clave.

Creo que la estrategia mencionada anteriormente está cerca de su punto de inflexión: en algún momento, la Reserva Federal recortará las tasas y el Banco de Japón las aumentará. La curva de rendimientos lleva tiempo invertida, y la Fed está interesada en una pendiente más pronunciada.

Es solo cuestión de cuándo se producirán estos cambios significativos, y una vez que ocurran, se sentirán en toda su magnitud. No sé si será esta semana o en el próximo trimestre, pero las condiciones están preparadas para un posible giro, y podría suceder esta semana si todo se alinea.

¿Cómo seguir aprovechando las oportunidades del mercado? ¡INVESTINGPRO ESTÁ A MITAD DE PRECIO! Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por poco más de 7 euros al mes. Use el código INVESTINGPRO1 y obtenga casi el 50% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!