Desde el final de la corrección del "Carry Trade del yen " en agosto, el posicionamiento alcista ha vuelto con fuerza, aunque los inversores se enfrentan a dos riesgos clave a principios de septiembre.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

A pesar de que el optimismo y el posicionamiento alcista son fundamentales para un mercado en ascenso, la cosa no se queda ahí. La metáfora de la "marea creciente que levanta todos los barcos" define bien la situación: a medida que el mercado sube, los inversores tienden a seguir la tendencia, persiguiendo precios más altos y generando una espiral de compras. Esto induce un incremento de la amplitud y la participación en el mercado, lo que favorece nuevas subidas de precios.

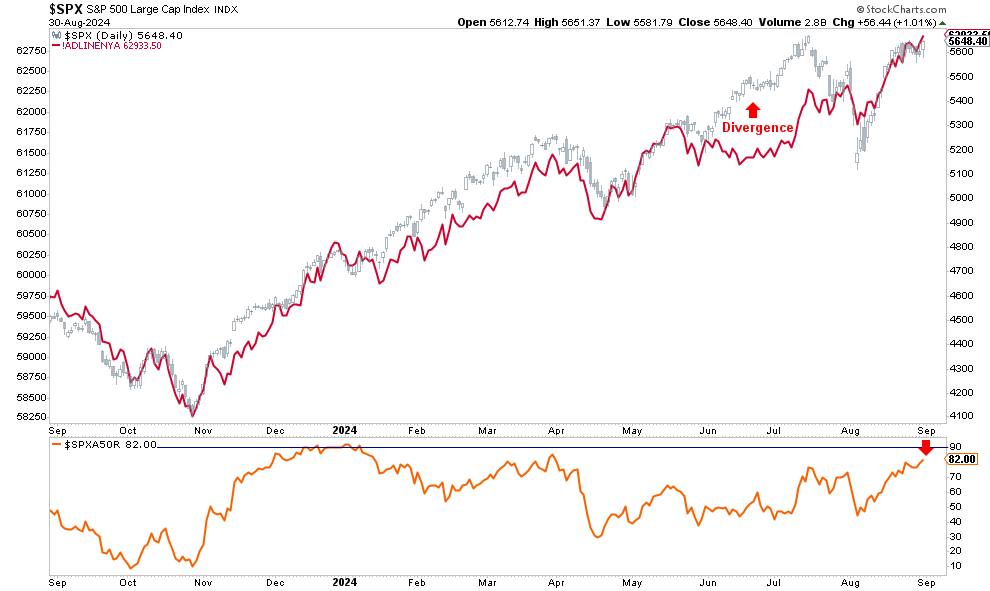

Tras la caída de agosto, el gráfico del S&P 500 que figura a continuación muestra la mejora de la línea avance-descenso de la Bolsa de Nueva York y el número de valores que cotizan por encima de sus respectivas medias móviles de 50 días (DMA).

Dado que "por cada comprador, debe haber un vendedor", estos datos confirman que los compradores están cada vez más dispuestos a pagar precios más altos para atraer a los vendedores al mercado.

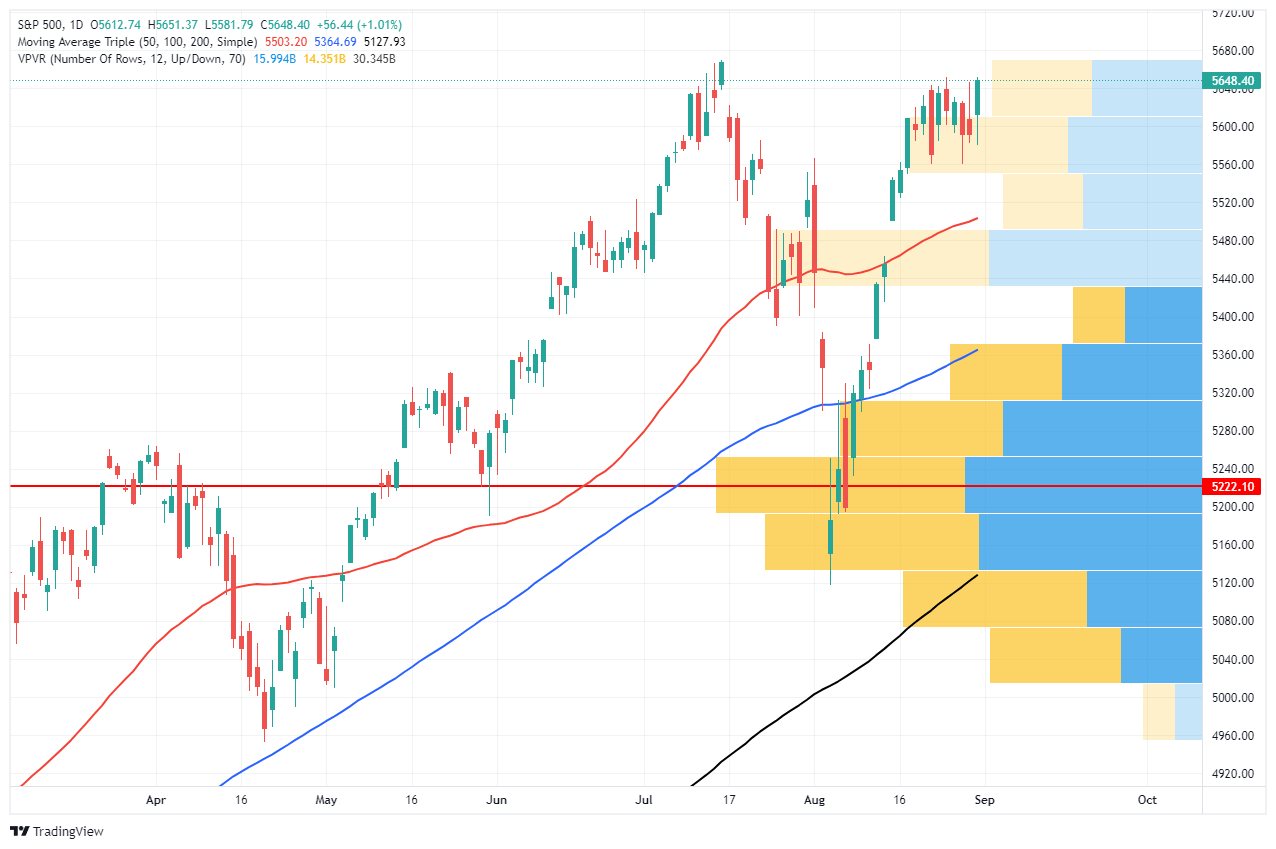

Este ciclo prosigue hasta que la disposición de los compradores a pagar precios más altos comienza a disminuir. A medida que los precios aumentan, observamos una reducción en el número de compradores dispuestos a adquirir a los precios actuales, como se ilustra en el gráfico del volumen de negociación en diversos niveles de precios.

El gráfico revela que, en la actualidad, los compradores se concentran más en niveles inferiores, entre 5.440 y 5.480, así como en los recientes mínimos correctivos.

Sin embargo, a pesar de la disminución del grupo de compradores en los niveles actuales, los inversores son cada vez más alcistas a medida que suben los precios.

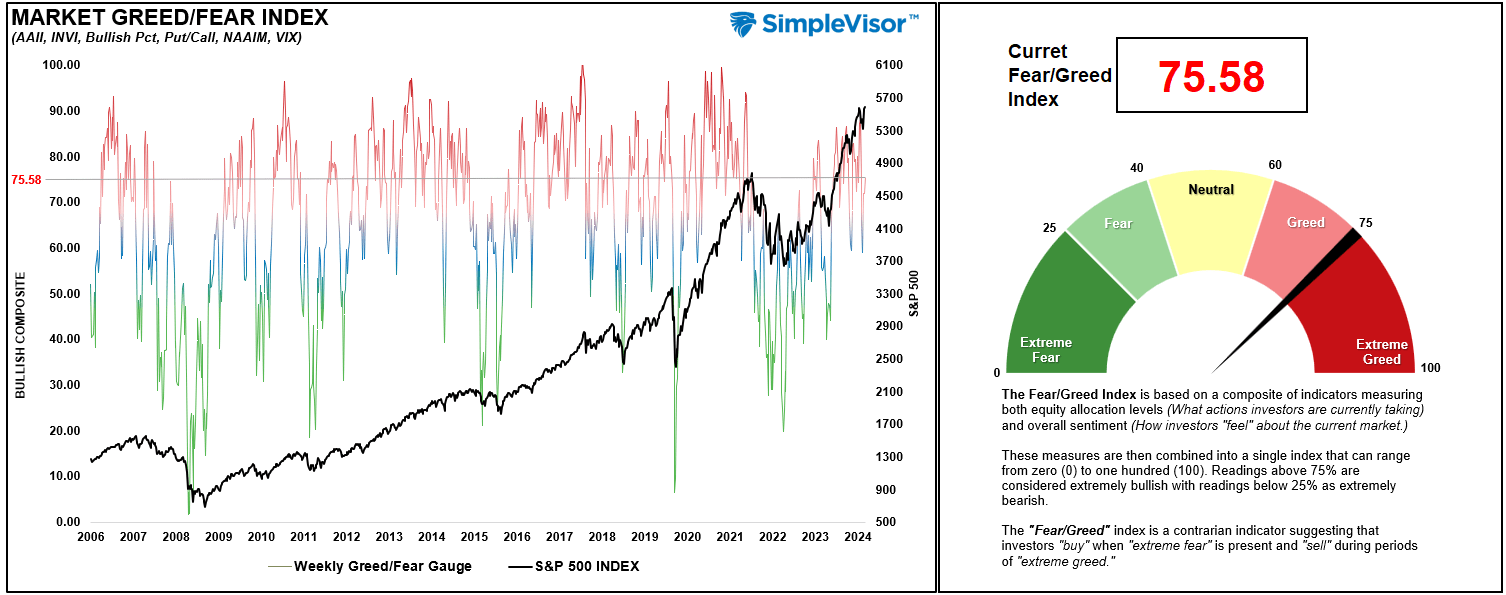

Como muestra nuestro indicador compuesto de miedo/avaricia, basado en "cómo se posicionan los inversores" en el mercado, volvemos a niveles más basados en la "avaricia".

Aunque no se trata de niveles extremos, los inversores son cada vez más optimistas sobre la subida de los precios en el futuro. Por supuesto, estas lecturas sólo confirman lo que los precios del mercado ya nos están diciendo.

Sin embargo, al adentrarnos en septiembre, dos riesgos clave podrían amenazar el avance alcista.

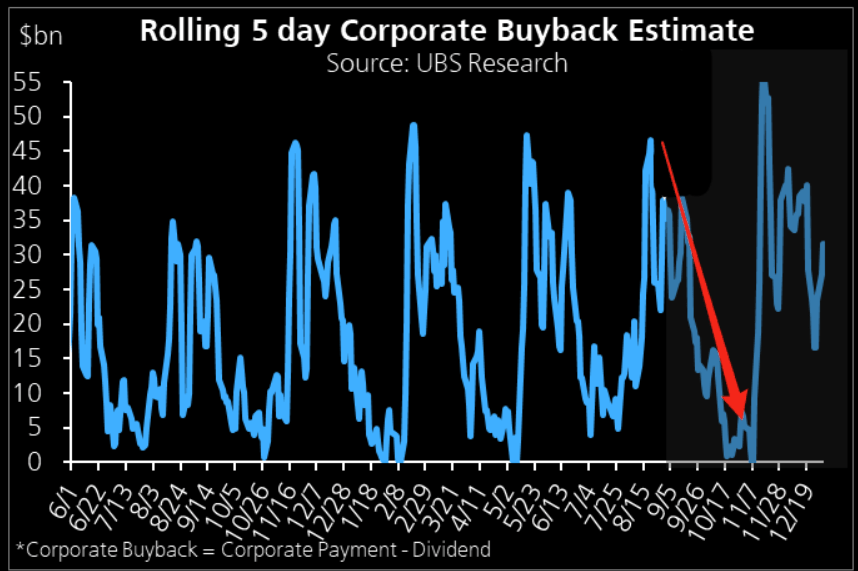

1. La ventana de recompra de acciones comienza a cerrarse

Durante los próximos dos meses, un riesgo crucial para los inversores alcistas es la posible desaparición de un comprador fundamental en el mercado: las empresas. Para comprender la relevancia de las compras de acciones corporativas en los mercados financieros, lea a continuación:

- El 40% del mercado alcista se debe a las recompras

- Las recompras de acciones no son malas, sólo se abusa de ellas

- Por qué las megapitalizaciones seguirán dominando

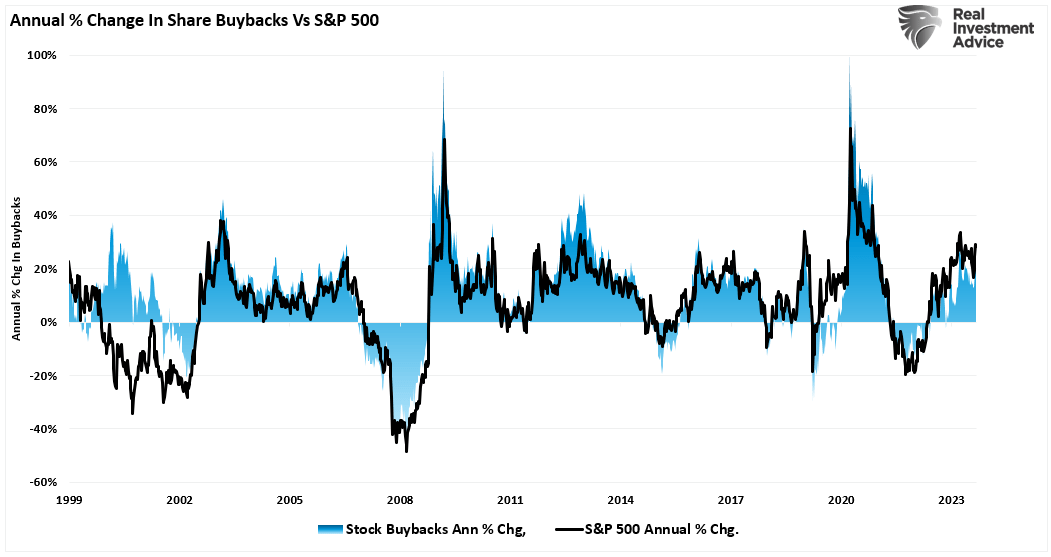

Estos artículos confirman que las corporaciones han representado aproximadamente el 100% de las compras netas de acciones desde el año 2000. En otras palabras, sin las recompras corporativas, el mercado estaría cotizando alrededor de 3,000 puntos en lugar de los actuales 5,600.

Ahora bien, estas recompras de acciones también plantean riesgos para el mercado a corto plazo. Como señalaba Michael Lebowitz esta mañana

"Al igual que las estaciones meteorológicas, las recompras de acciones también siguen patrones predecibles. En consecuencia, como se muestra a continuación, ya hemos pasado la temporada alta de recompra de acciones. Tras el pico, las recompras de acciones descenderán rápidamente hasta principios de noviembre. La disminución de las recompras de acciones no es un indicador bajista per se. Sin embargo, a medida que disminuye el número de recompras, el mercado, y en concreto los valores que realizan recompras, tendrán menos demanda de sus acciones. Piense en las recompras de acciones como un viento de cola.

El patrón es predecible porque está directamente relacionado con los informes de beneficios de las empresas. Por tres razones, la mayoría de las empresas prohíben las recompras de acciones aproximadamente un mes antes de su informe trimestral de beneficios.

- Preocupación por el uso de información privilegiada: los empleadostienen acceso a información no pública sobre sus beneficios. Por lo tanto, la prohibición ayuda a eliminar la percepción de que la empresa podría estar negociando sus acciones con dicha información.

- Percepción de los inversores:los inversores también podrían sospechar si la empresa estuviera comprando activamente sus acciones justo antes del anuncio de los beneficios. Si los inversores imitaran las compras de la empresa, podría aumentar la volatilidad de las acciones.

- Preocupaciones reglamentarias: aunquela SEC no regula las recompras de acciones antes de los resultados, la mayoría de las empresas quieren evitar una investigación si la SEC sospecha que los que recompran las acciones tienen información privilegiada.

Como se verá el jueves 5 de septiembre, la ventana para las recompras comenzará a cerrarse.

El respaldo de las compras corporativas será nulo a principios de octubre y durante el resto del mes. En otras palabras, el principal comprador de acciones no estará presente para impulsar los precios.

Si no cree que las recompras de acciones son tan significantes como afirmamos, el siguiente gráfico debería resolver cualquier duda.

Por desgracia, la ausencia de ese comprador primario coincidirá con un riesgo para el mercado secundario.

2. Preocupación por las elecciones presidenciales

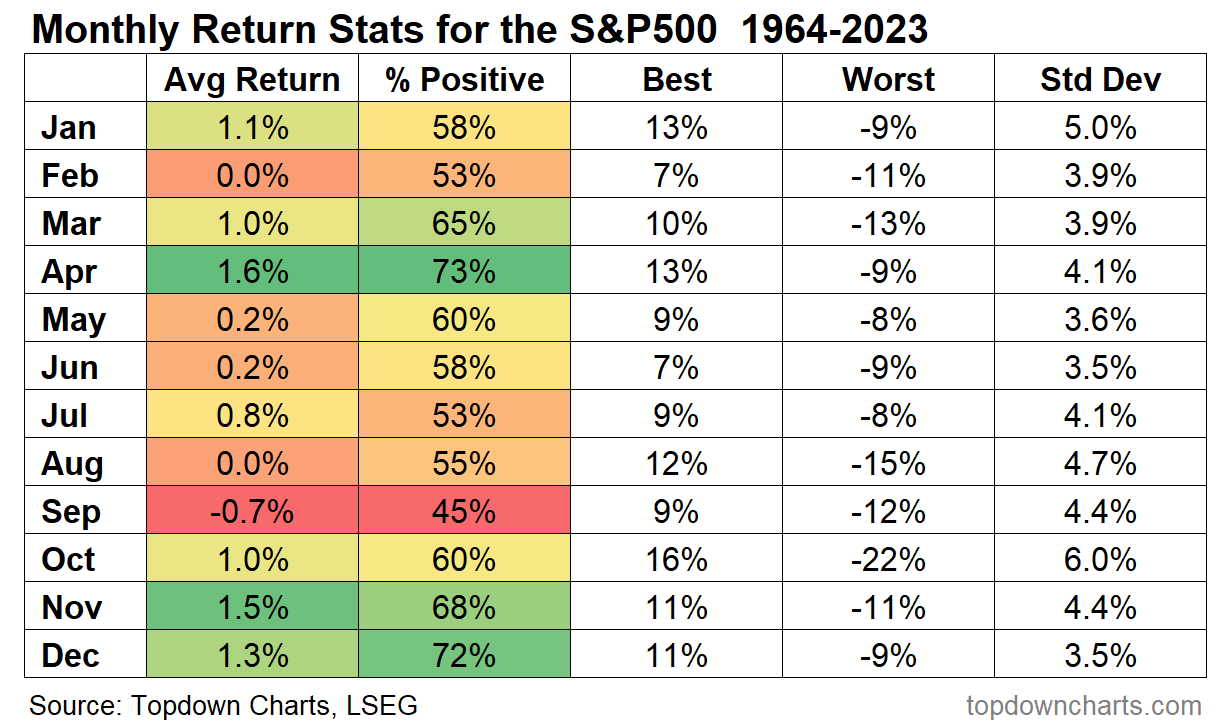

Con la llegada de septiembre y octubre, aumenta el riesgo secundario. Históricamente, estos meses han sido propensos a caídas en los mercados bursátiles, especialmente durante los años electorales. Esta tendencia puede explicarse por tres razones principales.

A. Incertidumbre en torno a los resultados electorales

A los mercados no les gusta la incertidumbre, y el resultado de unas elecciones presidenciales es una incógnita importante. Los inversores se vuelven cautelosos durante los años electorales, especialmente cuando la carrera está reñida. Les preocupan los posibles cambios políticos que afecten a los impuestos, la normativa y el gasto público. Este aumento de la incertidumbre incrementa la volatilidad de los mercados y a menudo provoca caídas de las bolsas, ya que los inversores se decantan por activos más seguros.

B. Preocupación por los cambios políticos

En función del resultado de las elecciones, pueden producirse cambios políticos significativos. Por ejemplo, Harris y Trump tienen enfoques muy diferentes sobre la política fiscal, la regulación y el comercio internacional este año. Con las encuestas muy ajustadas, Wall Street puede tratar de asegurar las ganancias antes de las elecciones, temiendo que las nuevas políticas puedan afectar negativamente a los beneficios empresariales a través de tipos impositivos más altos y, potencialmente, cambios en los tipos de las plusvalías.

C. Publicación de datos económicos

Septiembre y octubre son meses cruciales para la publicación de datos económicos, sobre todo teniendo en cuenta que la Reserva Federal prevé recortar los tipos en septiembre. Los indicadores clave de empleo, inflación y vivienda podrían mover los mercados en los próximos dos meses. Dada la proximidad de las elecciones, los mercados vigilarán de cerca estas publicaciones, ya que los candidatos intentarán sacar partido de los datos. Cualquier sorpresa negativa podría provocar un fuerte repunte de la volatilidad.

Conclusión

A medida que septiembre, el mes que históricamente ha arrastrado resultados más bien mediocres, avanza, comprender estos dos riesgos puede ser clave para que los inversores naveguen posibles aumentos en la volatilidad, especialmente durante años electorales.

No obstante, el momento de una posible consolidación o corrección requiere una gestión prudente.

Es acosejable establecer controles de riesgo, realizar ajustes en el portafolio cuando sea necesario, reequilibrar las carteras y mantener un nivel de efectivo ligeramente superior. Aunque estas estrategias no ofrecen una protección completa contra posibles caídas a corto plazo, sí ayudan a mitigar la volatilidad y facilitan decisiones de inversión más informadas y equilibradas.

- ¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 16 valores españoles con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.