- La semana pasada el dólar sufrió una de sus mayores caídas semanales en 15 años

- Las materias primas en su conjunto no han subido, lo que sorprende a muchos traders macroeconómicos

- Los mercados europeos, entre los más beneficiados por el debilitamiento del dólar

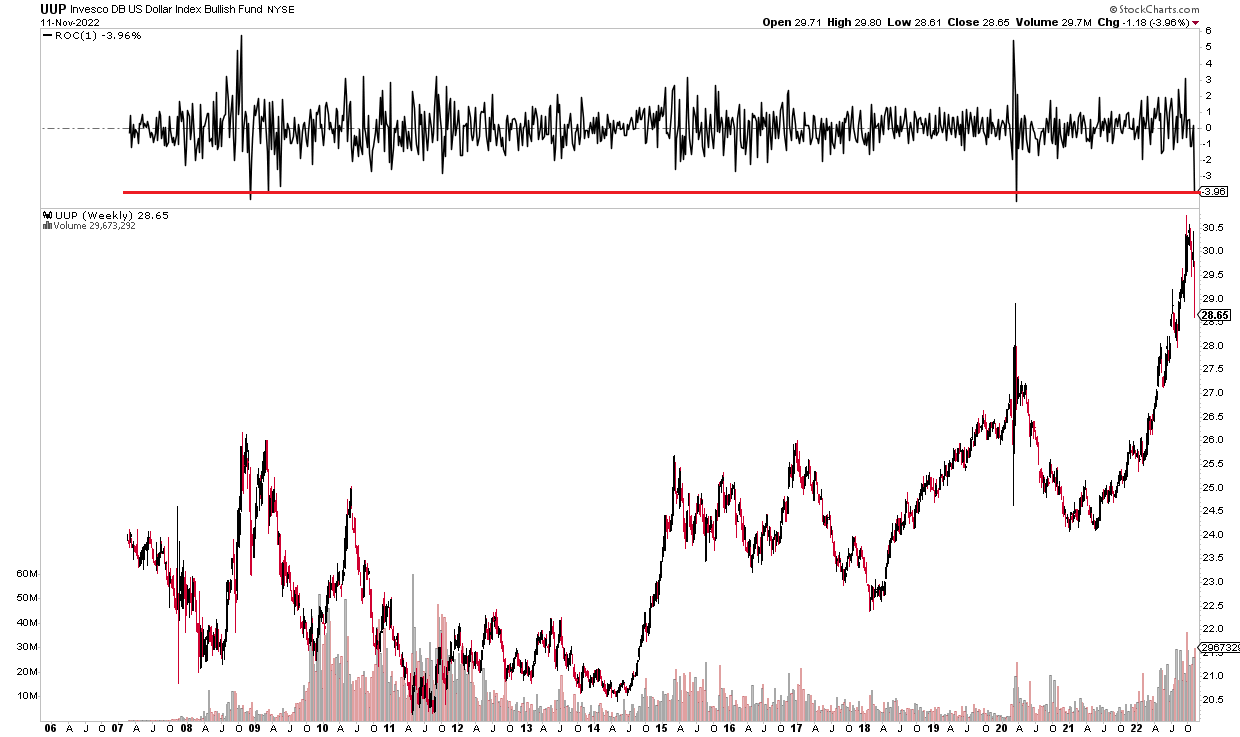

El dólar estadounidense cae con fuerza desde los máximos de septiembre. La semana pasada, el fondo Invesco DB US Dollar Index Bullish (NYSE:UUP), que realiza un seguimiento del dólar, desciende casi un 4%, lo que supone su tercer peor rendimiento semanal en los 15 años de historia del fondo. Los únicos periodos en los que se produjeron movimientos mayores ocurrieron en el punto más profundo de la Gran Recesión y en torno a unas cuantas jornadas cerca del estallido del Covid.

ETF U.S. Dollar: tercera peor semana desde 2007

Fuente: StockCharts.com

Para los analistas técnicos, es importante señalar que el dólar ha sobrepasado su línea de soporte de tendencia alcista crítica que se remonta al primer trimestre de este año. Obsérvese también en el primer gráfico que hubo un gran volumen en este último impulso alcista antes de materializarse el repunte a la baja. Eso me dice que quizás se estaba instalando la euforia del dólar. ¿Y quién puede olvidar el mes pasado, cuando George Washington se colocó en la portada de las revistas de inversión más populares? Una tontería, ¿no?

El dólar rompe su tendencia alcista

Fuente: TradingView.com

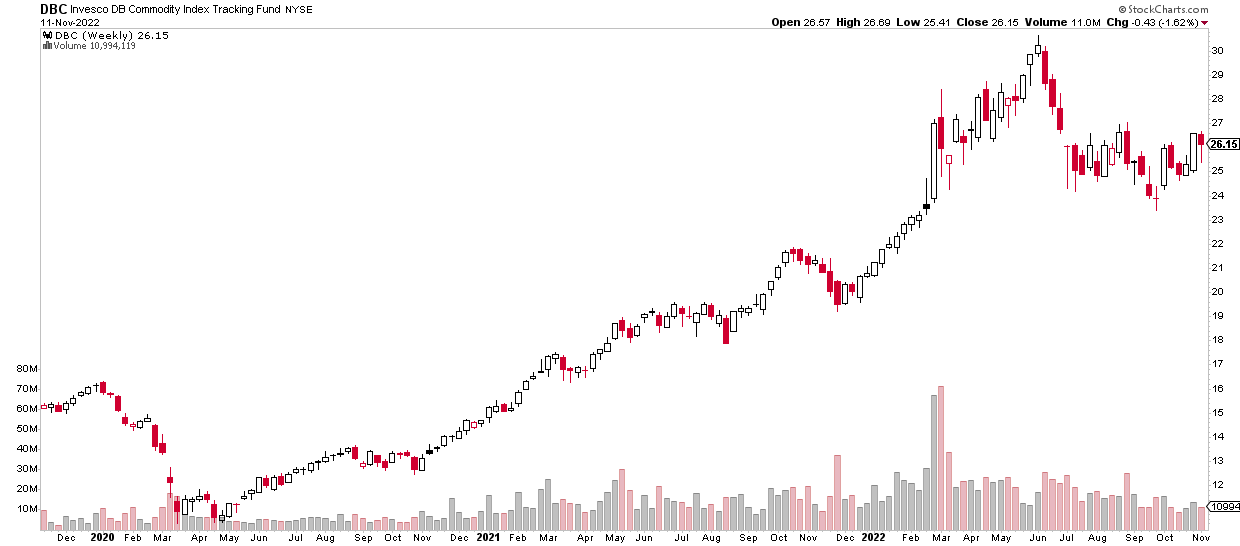

¿Cómo deben actuar los inversores ante esto? No es una respuesta fácil. Normalmente, daríamos por hecho que un dólar más débil sería alcista para las materias primas. Pero no lo vimos la semana pasada. Me gusta centrarme en la acción comercial a través del fondo Invesco DB Commodity Index Tracking (NYSE:DBC). Mantiene una cartera diversificada de materias primas, pero su asignación se concentra principalmente en el petróleo. En realidad, el DBC cerró la semana a la baja con un volumen moderado.

El dólar baja, las materias primas... ¿bajan?

Fuente: StockCharts.com

Hay que tener en cuenta que, durante gran parte de 2022, el dólar y las materias primas han ofrecido un buen comportamiento (especialmente desde enero hasta principios de junio). Las tensiones geopolíticas contribuyeron ciertamente a los casos alcistas de ambas clases de activos. Sin embargo, sí que podríamos encontrarnos ante un nuevo régimen en el que el DXY y muchas materias primas (especialmente el petróleo y el gas natural) se mueven al compás.

Un nuevo mundo macroeconómico

Hay que recordar que el entorno actual es muy diferente al de, por ejemplo, mediados de la década de 2000, cuando Estados Unidos era muy dependiente de las fuentes de energía extranjeras. Por aquel entonces, cuando las materias primas se encontraban en un mercado alcista, liderado por la intensa demanda extranjera de los mercados emergentes, los consumidores estadounidenses simplemente tenían que pagar más por el petróleo y el gas. Hoy, sin embargo, esos precios más elevados son una bendición para las principales empresas estadounidenses de exploración y producción de energía, ya que el país exporta mucho más de estos productos.

¿Dónde está el juego de la beta inversa del dólar?

Por lo tanto, yo centraría mi atención en otras vías para obtener exposición a un dólar estadounidense debilitado. Observe algunos de los salvajes movimientos al alza registrados en Europa la semana pasada. El mapa de calor que figura a continuación ilustra bien dónde se produjeron algunas de las mayores ganancias.

El Vanguard FTSE Europe Index Fund ETF Shares (NYSE:VGK) subió la friolera de un 8,3%, mientras que el S&P 500 sólo subió un 5,9%. Alemania, utilizando el ETF iShares MSCI Germany (NYSE:EWG) como sustituto, subió un asombroso 11,3% en su mejor semana desde marzo-abril de 2020. Para mí, éstos son los movimientos ideales más débiles (o incluso simplemente más estables) del dólar estadounidense.

¿Le importaría levantarse al verdadero movimiento de debilitamiento del dólar? Rendimiento de los ETF la semana pasada

Fuente: Finviz

Conclusión

Puede que hayamos presenciado por fin el techo del dólar. Aunque todo es posible, hemos podido ver qué activos podrían ofrecer un mejor rendimiento en un entorno de debilitamiento del dólar. Afirmo que las valoraciones baratas de Europa y su elevada beta negativa con respecto al dólar constituyen un caso convincente de sobreponderación de cara a los próximos meses.

Descargo de responsabilidad: Mike Zaccardi no posee ninguno de los valores mencionados en este análisis.