Con el dato del IPC de EE. UU. de esta semana y la reunión del FOMC que ofrece el potencial de una mayor volatilidad del mercado, parece que estos eventos de riesgo son un final apropiado para un 2022 increíblemente lleno de acontecimientos.

Repasamos los grandes temas que han impulsado la volatilidad entre activos y las condiciones a través de las cuales todos hemos tenido que adaptar nuestras operaciones, que incluyen una inflación persistentemente alta, un aumento preocupante en el costo de vida y aumentos agresivos de las tasas, aunque con un crecimiento resiliente. También podemos analizar problemas más regionales, como la problemática en el Reino Unido impulsada por el mini presupuesto sin fondos del gobierno de Truss, la invasión de Ucrania, la intervención del BoJ para comprar JPY y la política de COVID cero de China.

La culminación de estos factores creó una enorme volatilidad entre activos, cambios en el régimen de mercado de una década y condiciones de tendencia duraderas.

Mirando hacia el 2023

Los mercados viven en el futuro, y ya nos encontramos esperando los temas clave que podrían causar volatilidad a lo largo del 2023. Lo importante no es solo tener en cuenta estos factores macro, sino comprender los puntos desencadenantes que ofrecen una mayor convicción de cuándo expresar los temas. – yendo más allá, conocer los mercados / instrumentos y estrategias para expresar la temática es obviamente ventajoso.

Estos temas podrían alterar la volatilidad del mercado, la expansión del rango y la estructura del mercado, por lo que, independientemente de si es puramente automatizado o discrecional, vale la pena estar atento.

Si bien hay muchos más, estos son cinco temas potenciales que estoy analizando de cerca para 2023 y que, de activarse, afectarían los mercados en los que operamos.

1 - Las preocupaciones por la alta inflación se transforman en preocupaciones por el crecimiento y una mayor probabilidad de una recesión

La inflación estadounidense y mundial en declive

- La fijación de precios de mercado (es decir, el mercado de "fijación" de la inflación) de la inflación futura muestra que se espera que la inflación del IPC de EE. UU. caiga a alrededor del 3% para fin de año

- La oferta monetaria M2 de EE. UU. ha caído del 26% al 1.3%. El IPC general de EE. UU. suele retrasarse 16 meses

- Los plazos de entrega del PMI manufacturero y los datos de la cadena de suministro sugieren que la inflación caerá con fuerza en 2023

- Los costos laborales unitarios caen al 2.1%

IPC de EE. UU. (azul) frente a la oferta monetaria M2 con una ventaja de 16 meses

Crecimiento: Si bien el consenso de los economistas es que la economía de EE. UU. evitará por poco una recesión, y las expectativas de EPS no se han revisado a la baja para reflejar las condiciones de recesión, los mercados ven una mayor probabilidad de este resultado. Yo respaldo a los mercados, donde vemos:

- Todas las partes de la curva de rendimiento de EE. UU. están invertidas: los bonos de 2 frente a 10 de EE. UU. están lo más invertidos desde 1981

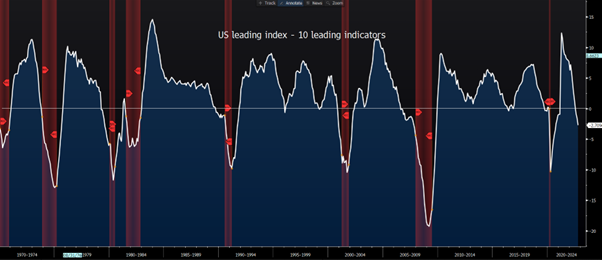

- El índice adelantado de EE. UU. (mide 10 indicadores económicos clave) se ha vuelto negativo y está cayendo rápidamente. Este tiene un historial ejemplar de predicción de recesiones en EE. UU.

- Comentarios de los directores ejecutivos de Goldman Sachs (NYSE:GS) y BoA advirtiendo sobre tiempos más difíciles por delante

Índice líder de EE. UU. Las áreas rojas representan una recesión en EE. UU.

Temas para operar mientras cotizamos en una recesión

- Las expectativas de EPS del consenso se reducen en alrededor de un 20% (desde los máximos), lo que a su vez eleva los múltiplos de PE. Los inversores evaluarán la compensación entre las rebajas de ganancias frente a una tasa de descuento más baja.

- Las curvas de rendimiento más pronunciadas son un detonante, aunque ahora no es el momento de hablar de curvas más pronunciadas, cuando los rendimientos de los bonos del Tesoro de EE. UU. a corto plazo caen, veremos una curva de rendimiento más pronunciada. Esto podría ser el desencadenante de un fuerte repunte en las acciones, liderado por las finanzas.

- A medida que los datos de EE. UU. se deterioran, es probable que veamos una caída del mercado de valores. Compra y venta de divisas de riesgo. Aquí es cuando los bancos centrales reconocen que el crecimiento es una preocupación mayor, el mercado se sentirá validado en su fijación de precios de recortes de tasas. Es aquí donde vemos un repunte del riesgo, amplia venta del USD y vivienda + madera con un rendimiento superior.

- A medida que caen los rendimientos de los bonos, deberíamos ver un sólido rendimiento superior del JPY y el CHF y los activos de mercados emergentes.

- El USD inicialmente funciona de manera selectiva frente a las divisas globales, pero luego se revierte a medida que la convicción de los impactos de recorte de la Fed y los traders anticipan un punto mínimo en la desaceleración del crecimiento global.

- El oro y la plata suben con fuerza como cobertura frente al riesgo de recesión

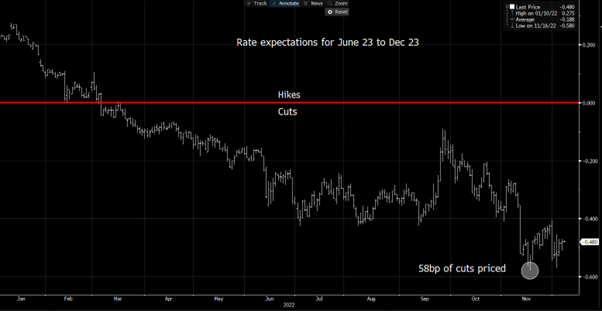

2 - Política del banco central: Evaluación del potencial de recortes de tasasPrecios de tasas del 23 de junio al 23 de diciembre

3 - Reapertura de China y rendimiento superior del mercado chino

Ya hemos visto una plétora de medidas anunciadas y los mercados chinos se han recuperado con fuerza. China es el elefante en la habitación cuando se trata de la perspectiva de crecimiento global para 2023. Parece probable un primer semestre débil del 2023, pero luego seguirá un crecimiento mucho más fuerte en la segunda mitad. Después de un mal 2022, los activos chinos realmente podrían tener un rendimiento superior en 2023.

- Long HK50 / short NAS100 podría ser una operación a tener en cuenta si los mercados reducen el riesgo ante una mayor probabilidad de una recesión en EE. UU.

4 - Recalibración de la política del BoJ: Es hora de que el JPY vuele

El jefe del BoJ, Kuroda, renuncia en abril, pero ya hay planes para una revisión de la política del BoJ. Parece inevitable que veamos un aumento de 25 pb en el objetivo YCC del BoJ a 50 pb. Ya hemos visto señales de que los bancos/fondos de pensión japoneses están trasladando capital de regreso a Japón para obtener un rendimiento más convincente en el mercado JPY; Pero ¿podría un cambio de política importante causar temblores en los mercados de bonos globales y promover entradas significativas en el JPY?

5 - Política y geopolítica: Excelente para la volatilidad, malo para la humanidad

Obviamente, uno de los problemas más importantes en el 2022, no solo para los mercados sino también para la humanidad, siempre es difícil para los traders evaluar el riesgo.

Artículo original