Puede que se hayan aferrado firmemente al nivel de los 1,800 dólares durante las últimas cuatro semanas, pero cuando finalmente llegó el Año Nuevo, los largos del oro apenas pudieron mantenerse en esa posición durante un día entero.

El lunes fue una especie de déjà vu para los largos de oro que entraron en el primer día de operación de 2022 con las narices ensangrentadas, recibiendo el golpe más duro en seis semanas por los rendimientos del Tesoro de EE.UU. y un dólar que se disparó por las expectativas de subida de tasas.

Aun así, después de caer un 1.5% o más en el día -lo máximo desde la tercera semana de noviembre- los precios del oro recuperaron el territorio de los 1,800 dólares, pero por poco, ya que los futuros cerraron la sesión de Nueva York a 1,800.10 dólares la onza, mientras que el contrato spot se estableció en 1,800.85 dólares.

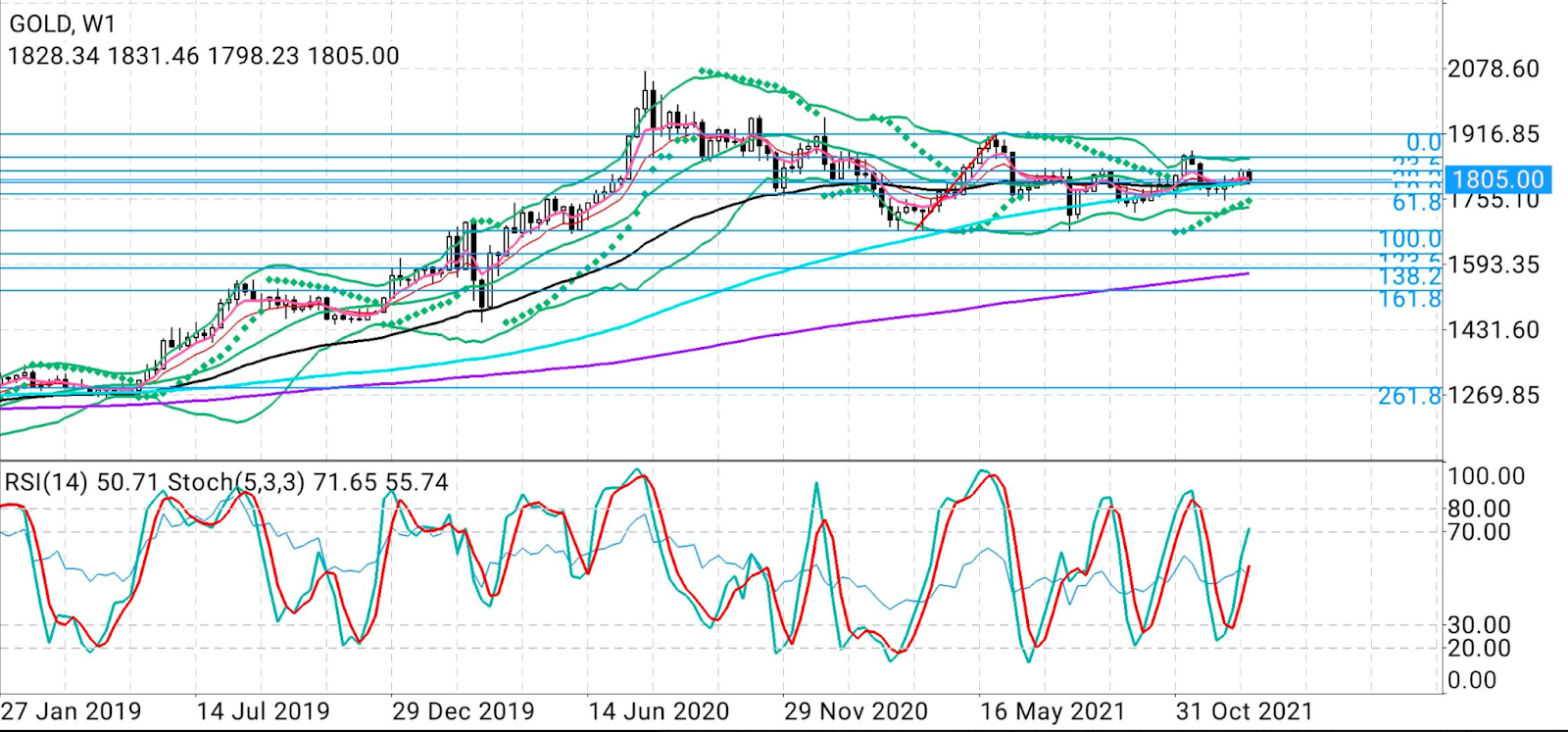

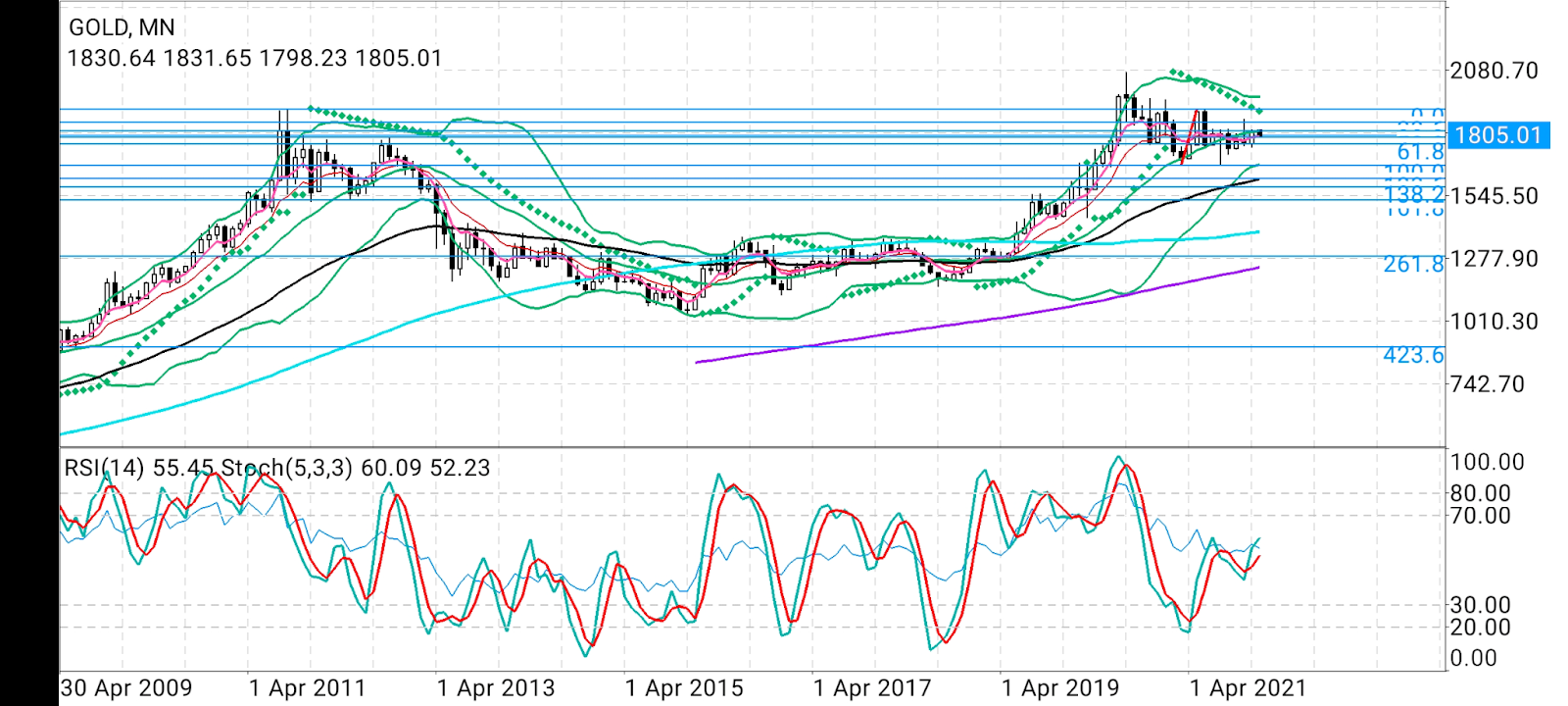

Todos los gráficos son cortesía de skcharting.com

Esto ha provocado una mezcla de mensajes con respecto al oro: los que creen que el metal amarillo es una cobertura contra la inflación podrían intentar impulsarlo al alza en los próximos días y semanas, aunque los vendedores en corto busquen derribarlo aún más si el índice del dólar y el billete del Tesoro estadounidense de referencia de 10 años siguen subiendo en un rally que podría ser fatal para el oro.

Un enorme muro de resistencia espera a los largos del oro por encima de los 1,830 dólares

La acción del lunes en el oro también demostró algo más: que un enorme muro de resistencia esperaba a los largos por encima de los 1,830 dólares la onza.

En la jornada anterior, justo después de la apertura, el oro cotizó a 1,830.10 dólares, y luego avanzó hasta los 1,833 dólares, antes de desplomarse de golpe hasta los 1,798.20 dólares.

Del mismo modo, con el oro al contado (spot), desde una apertura de 1,830.14 dólares, se produjo un impulso hasta los 1,832.06 dólares antes de una caída hasta los 1,797.93 dólares.

Esta tendencia podría reforzarse al menos hasta el miércoles, cuando la Reserva Federal publique las minutas de su reunión de diciembre, que podrían dar pistas sobre la rapidez con la que quiere una subida de tasas.

El muro de los 1,830 dólares podría ser una estancia a largo plazo si los cortos del oro no están seguros de la rapidez con la que el banco central se moverá con su endurecimiento monetario y de cuántos puntos básicos añadirá por ciclo a las tasas.

"Los precios de 1,829 dólares y 1,832 dólares son ambos retrocesos de Fibonacci, el último de los cuales es el marcador del 38.2% del movimiento principal de 2020-2021", escribió el estratega senior de metales preciosos James Stanley en una entrada de blog que apareció en Daily FX.

Añadió:

"Esta misma zona confluente atrapó máximos del oro durante julio, agosto y septiembre del año pasado".

La bandera bajista para el oro en 2022 no podía faltar dado el entorno en el que se espera que la Fed comience a subir las tasas en algún momento de este año, dijo Stanley.

"El momento sigue siendo un problema, pero el acompañamiento de una bandera bajista a más corto plazo mantiene la mirada en el lado corto del mercado".

Una caída más profunda por debajo de los 1,700 dólares también llama la atención

Y añadió que el lado corto podría llevar al oro más abajo, a menos de 1,700 dólares.

Stanley señaló que en 2021, tres pruebas diferentes de la zona de 1,680 dólares crearon una zona de soporte que sirvió como un piso reciente para el metal amarillo.

"Esa zona horizontal entró en juego en marzo, abril y agosto, con una ayuda en agosto de un retroceso de Fibonacci de más largo plazo desde el que se traza un 38.2 justo en 1,682 dólares".

"Cabe destacar que esos rebotes de apoyo parecen tener un impacto marginal decreciente, lo que ha permitido que se forme una línea de tendencia bajista. La línea de tendencia bajista combinada con el soporte horizontal da lugar a una formación de triángulo descendente, a la que a menudo se acercará con el objetivo de romper a la baja."

El oro se ha promocionado tradicionalmente como una cobertura contra la inflación, aunque ese argumento se debilitó el año pasado, ya que los precios del metal amarillo cayeron constantemente ante las crecientes presiones sobre los precios en una economía estadounidense que se recuperaba agresivamente de la pandemia de coronavirus. A menudo, el oro cayó a expensas del dólar y de los bonos del Tesoro de EE.UU., que subieron por las expectativas de subidas de tasas de la Fed para frenar la inflación.

El banco central ha establecido un calendario acelerado para poner fin a su estímulo de la era de la pandemia y ha dicho que podría realizar hasta tres subidas de tasas en 2022. Pero esos planes también dependerán de su capacidad para mantener la inflación en el 2% anual y el desempleo idealmente en torno al nivel del 4% que define como "máximo empleo".

"Es improbable que la Fed realice tantas subidas de tasas como piensa en el próximo año, y si el empleo se ralentiza de nuevo por cualquier motivo, la cobertura en oro podría volver a ser un tema", dijo Phillip Streible, estratega de metales preciosos de Blue Line Futures en Chicago.

La tasa de desempleo de EE.UU. se disparó hasta un máximo histórico del 14.8% en abril de 2020 tras el brote de Covid-19, pero volvió a caer al 4.2% el mes pasado. Sin embargo, tanto el índice de precios de consumo de EE.UU. como el indicador de inflación preferido por la Reserva Federal -el índice de gastos de consumo personal básico- crecieron en noviembre a su ritmo más rápido en 40 años.

Las noticias de subidas de tasas casi siempre son malas para el oro, que en cierto modo lo reflejó el año pasado al cerrar 2021 con un descenso del 3.6%, su primera caída anual en tres años y el mayor desplome desde 2015.

Pero espere, no descarte el oro todavía...

Si el tema de la inflación sigue siendo fuerte hasta 2022, entonces el oro podría repuntar, e incluso retroceder a los máximos históricos de 2020 por encima de los 2,100 dólares, que, por cierto, se produjeron por la preocupación por la inflación. Eso es lo que los alcistas en el espacio de los metales preciosos están contando.

Sunil Kumar Dixit, estratega técnico en jefe de skcharting.com y colaborador habitual de técnicas de materias primas en Investing.com, afirma que el nivel de 1,790 a 1,798 dólares será "un fuerte pivote para el oro".

"Cualquier intento de reanudar la tendencia alcista principal requerirá en primer lugar despejar con decisión el grupo de resistencia de 1,830 a 1,835 dólares y, a continuación, cerrar la liquidación semanal por encima del anterior máximo de oscilación de 1,877 dólares", dijo.

Dixit dijo que la lectura del estocástico diario del oro al contado de 51/73 era bajista y se situaba por encima del índice de fuerza relativa (RSI) diario de 50. Pero la lectura del estocástico semanal de 71/55 era alcista y también estaba por encima del RSI semanal de 50.

"Un movimiento sostenido por encima de los 1,800 dólares debería ayudar al oro a volver a poner a prueba los 1,825 dólares y a extenderse hasta los 1,835 dólares", añadió.

"Si el metal encuentra suficiente apoyo de compra por encima de los 1,835 dólares, entonces se espera un nivel más alto de entre 1,860 y 1,880 dólares".

Pero por mucho que los gráficos técnicos dicten su mundo, Dixit dice que la historia del oro en 2022 probablemente sea más bien fundamental.

"Además, un estudio detallado del lienzo más largo -es decir, el gráfico de marco de tiempo mensual- si bien es probable que el oro siga siendo muy volátil y lateral con sesgo bajista durante los dos primeros trimestres de 2022", dijo Dixit.

Sólo en la segunda mitad de 2022 el metal podría ver una compra sin precedentes por parte de minoristas, instituciones, fondos de cobertura y bancos centrales, lo que podría tener un efecto acumulativo en el precio que llevaría a nuevos máximos históricos". Esta percepción se mantiene a pesar de que la Fed tiene previsto, a partir de ahora, comenzar a subir las tasas a partir del segundo semestre. Así que la paciencia será una virtud para los largos del oro".

Descargo de responsabilidad: Barani Krishnan utiliza una serie de opiniones ajenas a la suya para aportar diversidad a su análisis de cualquier mercado. En aras de la neutralidad, a veces presenta opiniones contrarias y variables del mercado. No mantiene ninguna posición en las materias primas y los valores sobre los que escribe.