- El petróleo comienza la semana con un tono moderado tras la reciente volatilidad ligada al conflicto entre Israel y Hamás.

- Las tensiones en Oriente Próximo siguen influyendo considerablemente en los precios del petróleo, eclipsando otros factores.

- La mejora de las perspectivas de la demanda estadounidense y el análisis técnico positivo apuntan a posibles ganancias a largo plazo a pesar de las fluctuaciones a corto plazo.

- En 2024, invierta como los grandes fondos desde la comodidad de su casa con nuestra herramienta de selección de acciones ProPicks impulsada por IA. Más información aquí>>

El petróleo crudo ha comenzado la semana este lunes con calma tras semanas de gran volatilidad en las que se han revertido pérdidas de más del 7% de una semana a otra.

El principal motor de la volatilidad sigue siendo el conflicto entre Israel y Hamás. Las esperanzas de un alto el fuego habían calmado el mercado la semana pasada. Sin embargo, como ahora parece que tal acuerdo podría no materializarse a corto plazo, es muy posible que los precios del petróleo sigan subiendo.

Mientras tanto, los gráficos del crudo sugieren que los precios podrían haber tocado fondo a largo plazo y que esta semana podrían producirse más subidas, a pesar del comienzo flojo de este lunes.

La situación en Oriente Próximo sigue siendo clave para los traders del petróleo

Así pues, los precios del crudo siguen mostrando una gran sensibilidad a los acontecimientos en Oriente Próximo, eclipsando casi todos los demás factores.

Aunque sigue existiendo una mínima posibilidad de alto el fuego, la situación es tensa, lo que debería mantener los precios del petróleo muy volátiles y vulnerables al riesgo general.

Dicho esto, sigue siendo incierto hasta qué punto debe aplicarse una prima de riesgo a la situación en Oriente Próximo, ya que el suministro de petróleo aún no se ha visto afectado significativamente por la crisis.

Pequeñas interrupciones, como el desvío de buques por el continente africano, podrían aumentar los costes.

En consecuencia, incluso en el caso de un alto el fuego, creo que el riesgo a la baja para el petróleo se limita aproximadamente al 5-7%.

La mejora de las perspectivas de la demanda estadounidense, otro apoyo para el petróleo

Mientras tanto, en el lado de la ecuación de la demanda, observamos señales globales mixtas, con la economía de Estados Unidos mostrando resistencia mientras que otras regiones luchan por mantener el ritmo.

La atención se centra especialmente en China, que es un importante motivo de preocupación, aunque las inquietudes con respecto a la zona euro también contribuyen a la incertidumbre.

Sin embargo, debido a que los mercados chinos permanecen cerrados por las celebraciones del Año Nuevo Lunar, evaluar la demanda del mayor importador y segundo consumidor de petróleo va a ser complicado esta semana.

Por el contrario, Estados Unidos, como mayor consumidor de petróleo del mundo, publicará datos clave esta semana que permitirán conocer la dinámica de la demanda.

El dato clave de esta semana es el del índice de precios al consumo (IPC), crucial para los inversores en divisas y en bolsa. Pero todo apunta a que su impacto en los precios del petróleo sea moderado.

Esto se atribuye a la sensibilidad relativamente menor del petróleo a las fluctuaciones del dólar en comparación con activos como el oro. Sin embargo, cualquier reacción notable del dólar será seguida muy de cerca por los traders del petróleo.

Tras la publicación del dato del IPC, la atención de los inversores se desplazará hacia la medición de la salud del consumidor estadounidense. Los datos de ventas minoristas, que se publican este jueves, serán fundamentales en este sentido.

En los últimos meses, las cifras del comercio minorista han superado sistemáticamente las expectativas, con un notable aumento del 0,6% en diciembre y del 0,4% en diciembre.

Estas sólidas cifras del comercio minorista se alinean con una tendencia más generalizada de creciente confianza de los consumidores, tasas de desempleo bajas, crecimiento salarial sólido y moderación gradual de la inflación de Estados Unidos.

Es probable que estos indicadores de fortaleza económica en Estados Unidos impulsen los precios del petróleo, suponiendo que no se produzcan perturbaciones externas o un aumento significativo del suministro de crudo no procedente de la OPEP.

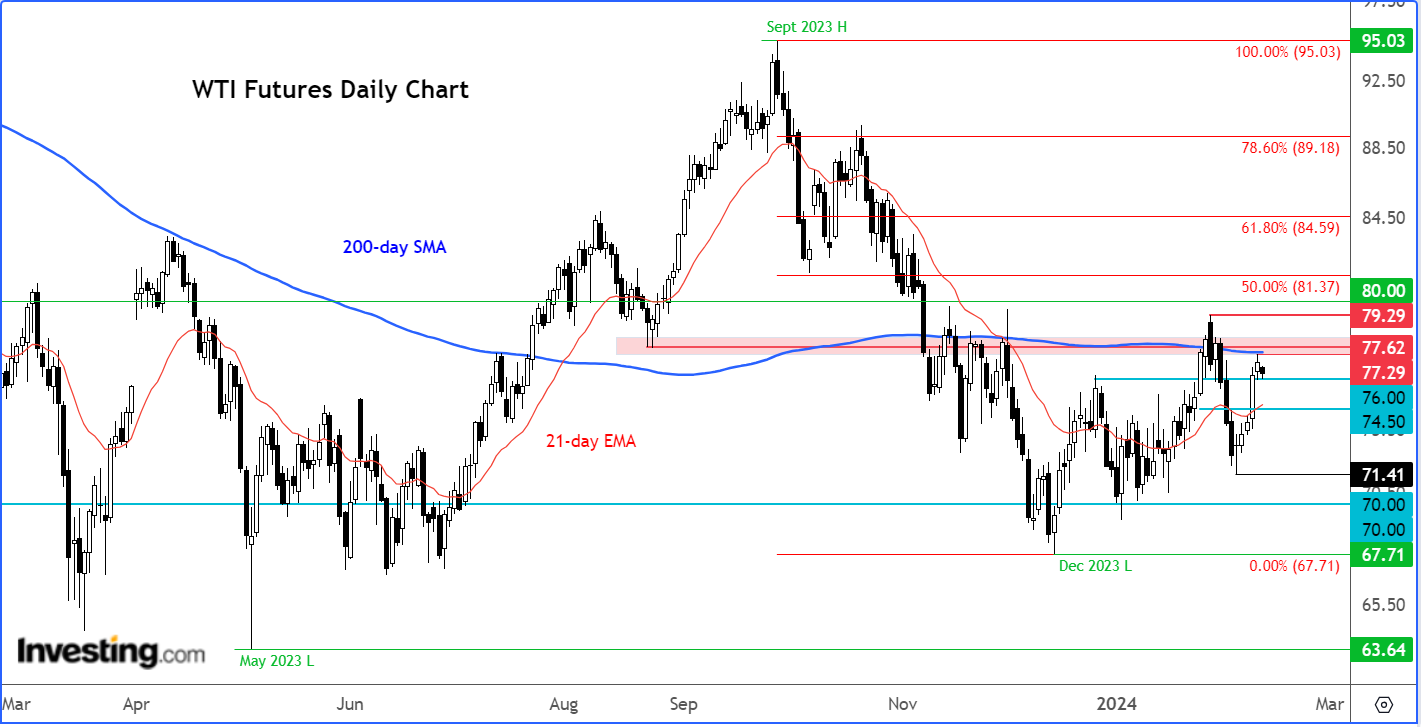

Análisis técnico del WTI e ideas comerciales

Tras repuntar el lunes pasado, el petróleo no ha dejado de subir hasta el comienzo levemente más débil de la jornada de hoy. La subida del 6,3% del WTI prácticamente revirtió todas las pérdidas de la semana anterior, aunque se quedó corto por un par de dólares.

En el camino hacia una recuperación aun mayor se interpuso la media de 200 días, que se mantiene plana en torno al nivel de 77,50 dólares.

Dado que tanto los alcistas como los bajistas tienen verdaderas razones para mover los precios a su favor, no es de extrañar que hayamos visto consolidarse el crudo en torno a esta media estos últimos meses.

Pero un cierre diario por encima de la misma esta semana podría allanar el camino hacia, al menos, nuevas ganancias a corto plazo.

Es probable que la liquidez supere el rango del mes anterior en 79,29 dólares, lo que podría desencadenar nuevas compras técnicas de seguimiento hacia los niveles de 80,00 dólares.

Mientras tanto, el nivel de soporte a corto plazo se sitúa en torno a los 76,00 dólares, nivel que se estaba poniendo a prueba en el momento de redactar estas líneas. Por debajo de este nivel, 74,50 dólares es el siguiente nivel de soporte clave que yo tendría en cuenta para un posible repunte.

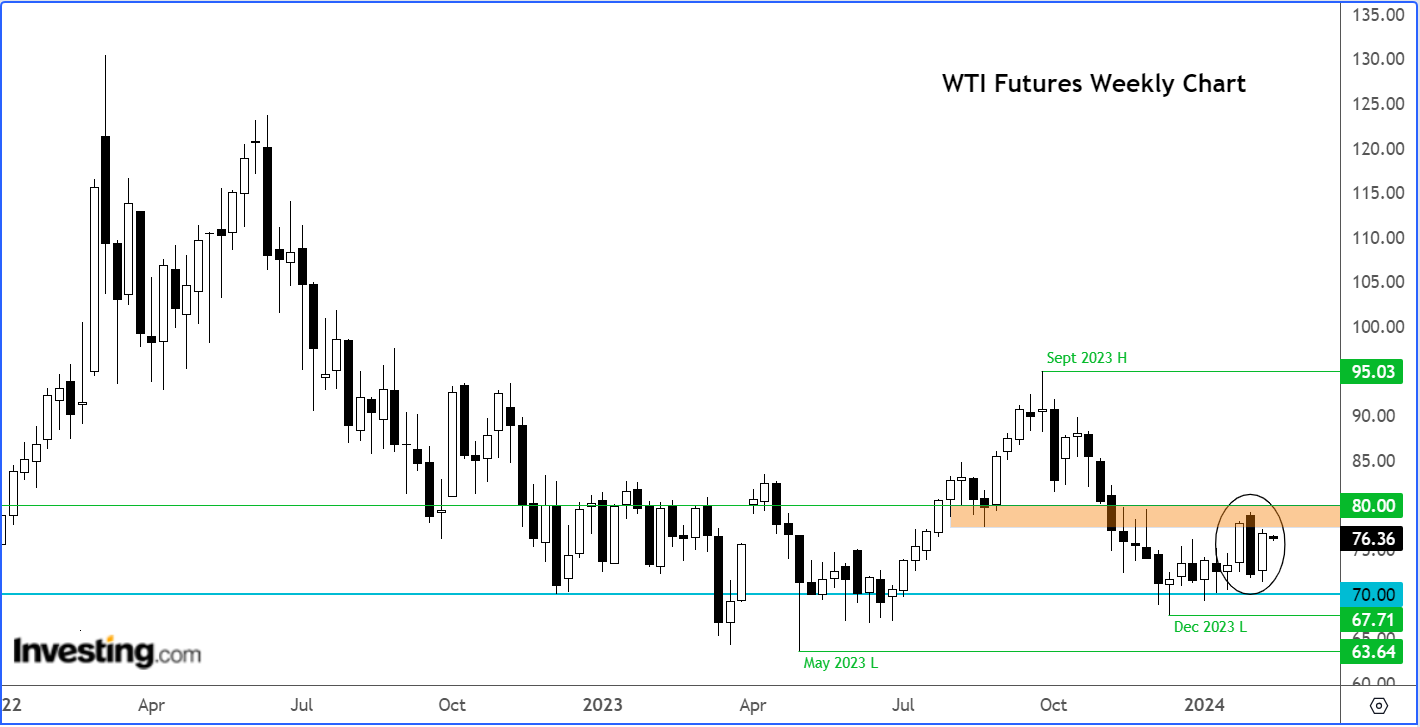

Si observamos el gráfico semanal del WTI, podemos ver que los precios están intentando tocar fondo a largo plazo, con una serie de mínimos más altos en torno a los 70 dólares estos últimos meses.

La semana pasada, el WTI formó un patrón de inversión alcista en forma de vela perforada.

Las fuertes ventas de la semana anterior no lograron atraer a los vendedores y, en vez de eso, el petróleo cerró cerca del extremo superior del rango de la semana anterior.

La reversión implica que los alcistas esperan que podamos ver un movimiento por encima del nivel de resistencia sombreada en el gráfico semanal, lo que apunta a una posible ruptura por encima del nivel clave de 80 dólares en algún momento de esta semana.

Además, el gráfico mensual también empieza a ser positivo después de que los precios del petróleo pusieran fin a una racha bajista de tres meses en enero.

Los precios se han estabilizado en febrero, recuperándose tras un debilitamiento anterior. Todo ello sugiere un posible final de la prolongada tendencia bajista iniciada en abril de 2022, desencadenada por la invasión rusa de Ucrania.

Desde que tocara fondo en poco menos de 68 dólares en mayo del año anterior, el mercado ha formado varios mínimos más altos, algunos de ellos durante el verano pasado y en diciembre en 67,71 dólares.

Desde los mínimos de diciembre, se han registrado máximos y mínimos más elevados, aunque los precios aún no han superado los máximos de 95 dólares registrados en septiembre.

En consecuencia, parece que, como mínimo, la tendencia bajista a largo plazo ha remitido. En el mejor de los casos, esto podría marcar el inicio de una nueva tendencia alcista a largo plazo.

***

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

InvestingPro ayuda a los inversores a tomar decisiones informadas, proporcionando un análisis exhaustivo de los valores infravalorados con el potencial de una subida significativa en el mercado.

Suscríbase aquí y no vuelva a perderse un mercado alcista.

* ¡No olvide su regalo! Utilice el código de cupón OAPRO1 durante el proceso de compra para obtener un 10% de descuento adicional en el plan anual Pro, y OAPRO2 para obtener un 10% de descuento adicional en el plan anual.

Descargo de responsabilidad: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo, asesoramiento o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor.