Cuando las principales bolsas del mundo suben todas a la vez y sobre todo cuando la que más sube es la norteamericana, es relativamente fácil obtener resultados positivos en una cartera de fondos.

Así todos los años se puede marcar la diferencia, aumentando la inversión en determinados sectores, activos o países que lo hagan mejor que los grandes índices. Por ejemplo, en 2020 el sector tecnológico (índice NASDAQ) superó a los grandes índices. También lo hizo China. Y este año lo hacen el sector financiero, las materias primas, la energía, determinadas industrias, etc. Que, por cierto, tienen y han tenido una fuerte presencia en las carteras recomendadas por Nextep.

Pero cuando de verdad se notará la diferencia entre limitarse a seguir a un índice grande o tomar decisiones de inversión va a ser a partir de ahora. Sobre todo si vamos a un escenario de mayor crecimiento y mayor inflación.

¿Y por qué decimos que se echará de menos en las carteras gestionadas por robots o sistemas automatizados? Pues porque esos sistemas parten de la base de que lo único que hay que tener en cartera son los grandes índices. El problema es que no siempre son los mejores en el corto y medio plazo. De hecho, en los próximos años podría “tocar” que ocurra lo contrario.

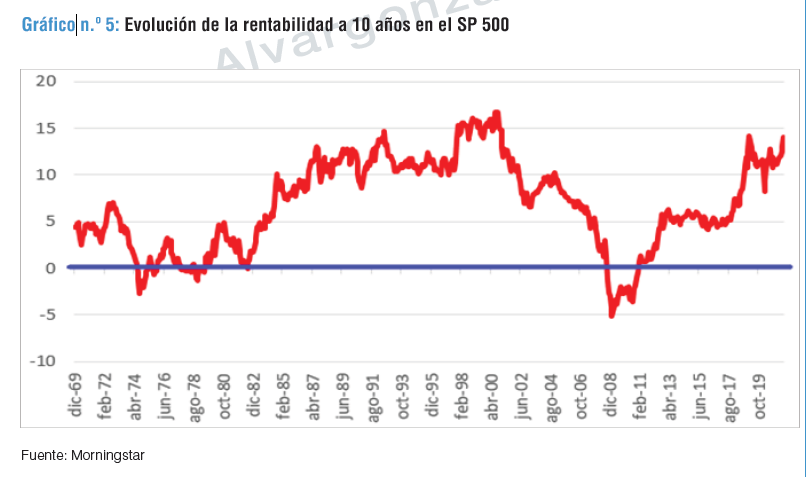

Para empezar, hay periodos en los que quien invierte en un gran índice mundial se pasa tiempo perdiendo o sin obtener rentabilidad. No es algo extraordinario. Lo vemos en el gráfico. El principal índice mundial, el SP 500, no siempre aporta plusvalía a quien invierte en él. Vemos como en un 10% de ocasiones en los últimos 50 años la rentabilidad a 10 años ha sido negativa. Por ejemplo entre 1973 y 1982 o entre 2006 y 2011 se perdió dinero o no se ganó.

Pero es que si además descontamos la inflación, es decir, si hablamos de rentabilidad real, esos periodos habría que ampliarlos. Pensemos que hasta bien entrados los años 90 la inflación se movía cómodamente entre el 5% y el 10%. Y que hasta 2011 era normal una inflación del 3%. Y ahora vamos a volver a niveles de inflación normales.

En otras palabras, se pueden considerar periodos positivos históricamente hablando aquellos en los que la línea roja estuviera claramente por encima del 3%. Y, a ser posible, por encima del 5%, porque no se invierte en renta variable para sacarle un pequeño diferencial a la inflación: se busca una rentabilidad algo superior.

Pero lo importante es que en todos esos periodos bajistas o neutros hubo sectores que funcionaron bien aunque el índice ganara poco o perdiera. También en entornos inflacionistas, como estamos viendo ahora.

De hecho, cojan cualquier año y verán que en cualquiera de ellos hay sectores bursátiles, activos o países que lo hacen mejor que los grandes índices. Incluso ha habido bastantes años en los que han sido los bonos (fondos de renta fija) quienes han superado a los grandes índices.

Mientras no haya grandes cambios en la economía, las diferencias por activos, sectores y países con respecto a los grandes índices no serán muy grandes. Pero si hay cambios y entramos en los escenarios 2, 3, 4 ó 5 de los que planteamos en el Cuaderno de octubre, entonces la selección de activos será fundamental para el conjunto de la cartera.

Teniendo en cuenta que el escenario 1 es el que hemos vivido en los últimos años y que la economía y los mercados son cambiantes, las probabilidades de que vayamos al 2 o al 3 son muy altas. El 4 ó 5 lo son menos, pero no son imposibles. Y son aquellos en los que sería más importante separarse temporalmente de los índices.

La conclusión es muy sencilla: en el largo plazo hay que dar peso a los índices más importantes, especialmente a Norteamérica, pero casi todos los años se puede aportar rentabilidad adicional mediante la sobreponderación de activos, sectores o países. Y en algunos años, mucha. Seguramente lo comprobaremos pronto.

También hay que ser conscientes de que hay periodos en los que hay que reducir drásticamente el peso de la renta variable y, todavía mejor, tener acceso a ETFs que permitan beneficiarse de una caída de las bolsas.

Nada de lo anterior entra dentro de la filosofía de inversión de los robots, que están programados para tener siempre una fuerte presencia en renta variable y, más concretamente, en los grandes índices.