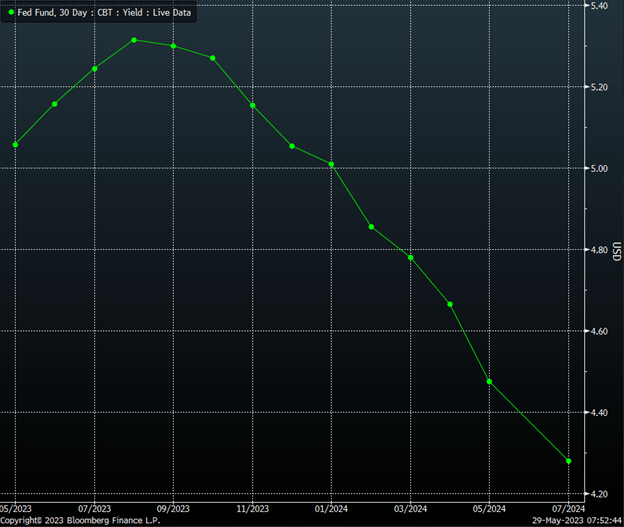

La semana que viene promete ser ajetreada en el mercado de valores, con la publicación de datos importantes, desde las cifras del ISM manufacturero hasta el informe de empleo de la Oficina de Estadísticas Laborales. Los datos de la inflación PCE, publicados el pasado viernes, sugieren que a la Reserva Federal aún le queda mucho trabajo por delante, lo que impulsa las probabilidades de una subida de tipos hasta el 60% en junio y casi al 100% en julio. Además, se han eliminado las previsiones de recortes de tipos para 2023.

Se prevé que los datos de empleo del viernes revelen un repunte de la tasa de desempleo hasta el 3,5% frente al 3,4% del mes pasado y un descenso de la creación de empleo hasta 190.000 en mayo, frente a la cifra de 230.000 de mayo. Mientras tanto, se prevé que la remuneración media por hora haya aumentado un 4,4%, manteniendo el ritmo del mes anterior. Si estas cifras cumplen o superan las expectativas, parece probable que se incluyan más subidas de tipos en las futuras previsiones.

Llevo semanas insistiendo en que la trayectoria de los tipos de interés va a ser al alza bastante más tiempo. Esta previsión y este razonamiento parecen estar desarrollándose como se esperaba, ya que los tipos han experimentado una fuerte subida en las últimas semanas. Gran parte de ella es perceptible en el extremo más largo de la curva de rendimiento, con el tipo nominal a 30 años ahora en el 3,95% y a punto de superar el umbral del 4% una vez más, lo que podría propiciar un avance hasta acercarse a máximos de octubre.

Aunque es posible que la economía se encamine algún día hacia una recesión, ese día aún no ha llegado. Persiste este entorno de ralentización del crecimiento y alta inflación, lo que significa que continuará la presión sobre la Fed para que mantenga los tipos al alza.

Mientras tanto, los tipos más altos y las perspectivas de más subidas de tipos impulsan el dólar. El billete verde podría subir aún más, y su subida final dependerá de lo amplios que sean los diferenciales entre los tipos estadounidenses y los internacionales. Mientras tanto, 105,80 es un punto en el que el par DXY podría consolidarse.

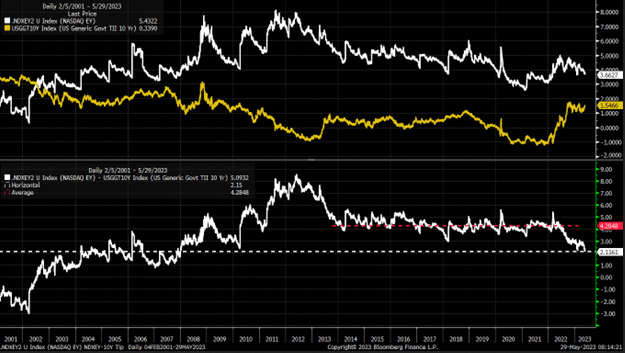

Las acciones han ignorado el movimiento de los tipos debido a la preocupación en torno al techo de la deuda. Eso se nota mucho en la prima de riesgo de las acciones, que mide la diferencia entre el rendimiento de los beneficios del NASDAQ 100 y el rendimiento real de los tipos a 10 años.

El diferencial es actualmente de sólo el 2,11%, el más estrecho desde 2007, y creo que este estrechamiento es un impulso defensivo, ya que los inversores buscan un lugar seguro durante el periodo de riesgo de los tipos de interés. Los grandes valores de gran capitalización ofrecen seguridad y constituyen una gran parte del total del NASDAQ 100, dado que son líquidos, tienen grandes balances y, en ocasiones, sus valores de mercado son superiores a los de la mayoría de los países.

Si este ha sido un movimiento defensivo, y estos nombres han sido simplemente un escondite, entonces con el techo de la deuda ahora resuelto, la operación podría deshacerse rápidamente. Recuerde, no siempre se trata de la rentabilidad del capital, sino de la rentabilidad del capital que siempre impulsa a los inversores durante los períodos de mayor incertidumbre.

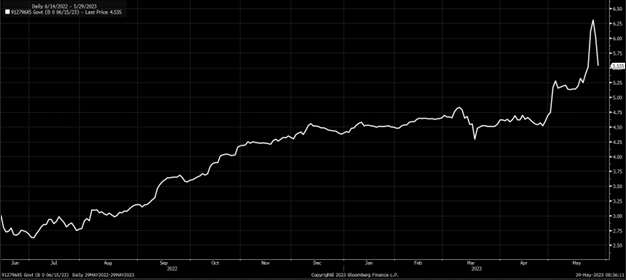

Las letras del Tesoro han mostrado una tremenda volatilidad de cara al debate sobre el techo de la deuda, y su rendimiento se disparó hasta el 6,3% el 24 de mayo en el caso de las letras con vencimiento a principios de junio.

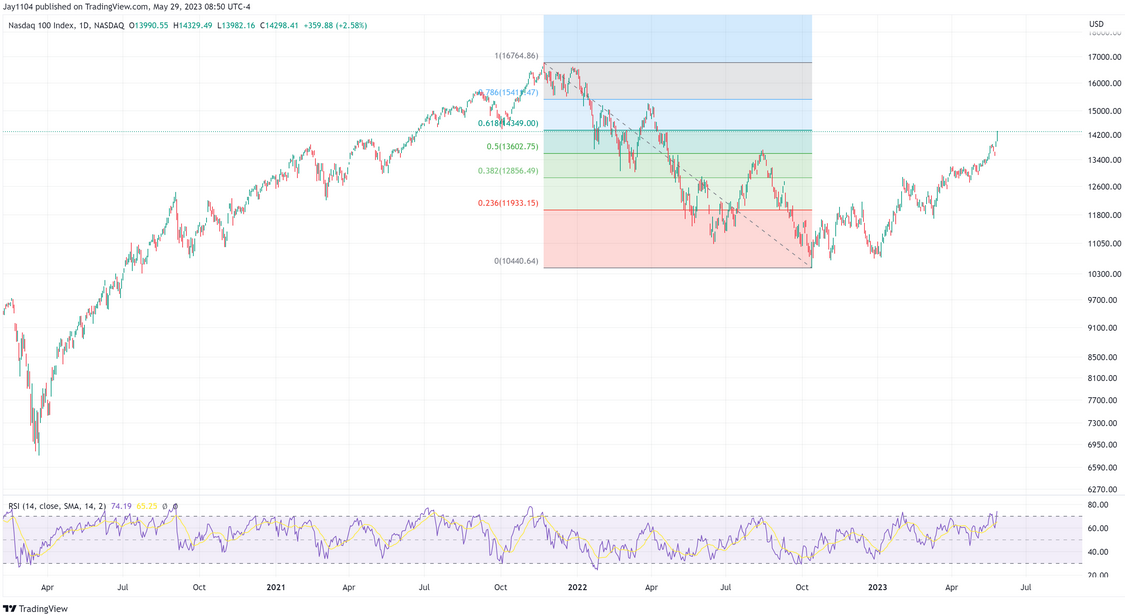

Así pues, el techo de deuda no sólo podría ser un evento de vender con las noticias, sino que, desde un punto de vista técnico, el NASDAQ 100 está extremadamente sobrecomprado en el gráfico semanal. Sólo ha habido un puñado de veces desde 2004 en que el NASDAQ 100 ha visto cómo su RSI cerraba por encima de 70 en el gráfico semanal y el índice por encima de 1,06 en su banda de Bollinger. Por lo que puedo decir, esos momentos se produjeron en enero de 2004, octubre de 2007, mayo de 2013, enero de 2018, noviembre de 2021 y ahora. En todos esos casos, vino después una caída considerable.

Además, el Nasdaq 100 ha revertido el 61,8% de su caída desde los máximos de noviembre de 2021. Éste es el factor decisivo para saber si se trata de un rally bajista o del inicio de un mercado alcista. Porque si esto es simplemente un retroceso, entonces el NDX no debería subir mucho más allá de ese límite del 61,8%.

Lo mismo ocurrió con la caída de 2008, cuando el índice subió hasta el límite del 61,8% antes de detenerse y volver a bajar. Permaneció estancado en ese nivel de retroceso durante varias semanas. No hay nada fuera de lo normal en lo que está ocurriendo hoy en el mercado en comparación con lo que se ha visto en el pasado.

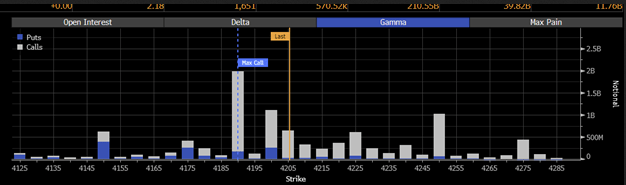

Mientras tanto, el S&P 500 sigue sin poder superar los 4.200 puntos, que ha sido un fuerte nivel de resistencia. Una de las principales razones es la presencia de un importante call wall (el precio con mayor gamma positiva neta del subyacente) en el mercado de opciones. Hay una cantidad considerable de gamma de opciones de compra concentrada en el rango de 4.200-4.225, especialmente de cara a la fecha de vencimiento de este 31 de mayo.

Además, a este nivel, el índice cotiza a 19 veces los beneficios del año actual. El mercado lleva meses indicando que no parece que el S&P 500 valga más de 19 veces sus beneficios.

En fin, buena suerte esta semana.