El mercado ya ha dado a conocer su veredicto: aterrizaje suave. El comportamiento de los mercados financieros el último mes y medio responde al adelanto de este escenario para el 2024. Los precios actuales de acciones y de bonos son acordes al mismo, en el cual el crecimiento, aunque algo debilitado, continúa en positivo en las economías desarrolladas y la inflación se repliega hasta el objetivo de los bancos centrales del 2%. Los bancos centrales por su parte, ajustan el interés al tipo neutral de manera muy gradual. Pero, ¿está evaluando el mercado correctamente los riesgos? ¿Se presentará algún recurso de apelación a este veredicto?

Lo que sabemos es que el comportamiento de los mercados financieros es flexible y que una debilidad en las pruebas en las que se basa su veredicto, puede cambiar radicalmente el mismo y consecuentemente el comportamiento de las bolsas y los bonos el próximo año.

En el veredicto actual tiene gran peso la previsión de reducción de tipos por parte de los bancos centrales. Esto ha hecho que las TIRes de los bonos caigan fuerte y como efecto colateral la valoraciones de las acciones suban, al mejorar el valor actual de los flujos de resultados futuros. El valor actual se calcula descontando los flujos de resultados con las TIRes de los bonos, por lo que una reducción en el denominador que se utiliza en el descuento supone un aumento del valor actual de la compañía y como consecuencia de sus acciones en el mercado. El veredicto también cuenta que en el numerador, los resultados empresariales , continúan al alza el próximo año. Para el S&P 500 se está considerando incrementos de beneficios del 11% para el 2024. ¿No parece excesivo?

El recurso de apelación puede venir por reevaluar esta prueba. Porque la resiliencia actual de la economía de EEUU a una política monetaria restrictiva puede ser debida al retraso en la transmisión de esta política a la economía real. Actualmente las economías desarrolladas son menos sensibles a las subidas de tipos que lo fueron en el pasado. Existe un menor endeudamiento privado, las hipotecas en EE.UU se firmaron en su mayoría a tipo fijo en la época de tipos bajos, en Europa se ha cancelado deuda con el ahorro que se acumuló en la pandemia y las compañías aprovecharon la pandemia para financiarse a tipos bajos. Sin embargo, todo esto puede cambiar en los próximos años. Las nuevas hipotecas se tienen que firmar a tipos altos, esto está frenando el mercado inmobiliario.Los préstamos personales para el consumo son habitualmente a tipos variables, por lo que ya empieza a verse dificultades en su pago y una menor demanda. Las empresas deberán refinanciar su deuda, actualmente barata, en los próximos años. Todo esto nos lleva a un entorno de menor consumo y de ralentización económica. Me temo que los márgenes empresariales no serán inmunes a esta situación.

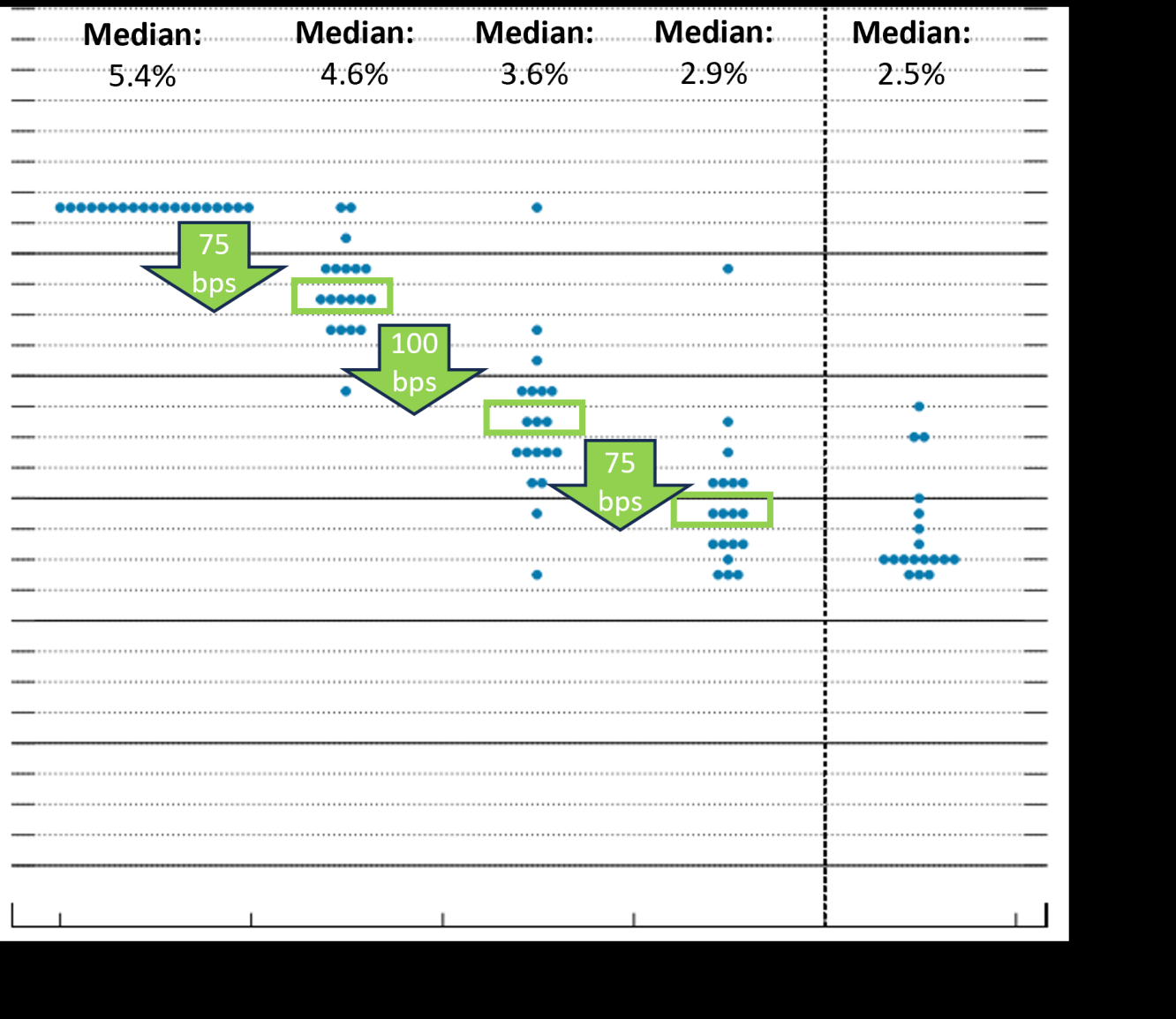

El escenario que puede acoger el mercado, si se presenta el recurso de apelación, se debería parecer más al de una recesión moderada. Su comportamiento debería penalizar a las bolsas, beneficiando compañías con dividendos altos y a los bonos, que se benefician de un recorte de tipos algo más rápido. Quizás este es el escenario que maneja el FOMC de la FED. Puede ser uno de los motivos por el que hemos visto a su presidente, J. Powell, tan suave en el mensaje de la pasada semana, que sorprendió al mercado. También, el motivo por el que hemos visto como las proyecciones sobre los tipos futuros de sus miembros han sido a la baja. (Ver gráfico)

Deberíamos tener en cuenta que unos tipos mantenidos altos durante más tiempo va a llevar inexorablemente a unas bajadas posteriores más bruscas. Este mensaje de tipos altos durante más tiempo, es el que quizás está empezando a modular la FED ante una previsión de escenario de recesión suave para 2024. Además, en 2024 tenemos las elecciones presidenciales en EE.UU, en el mes de noviembre, por lo que es un elemento más de volatilidad que se debe estar valorando.

Se dice que el mercado siempre tiene razón, pero como sucede con los jueces sus veredictos son flexibles si las pruebas en las que se basan pierden fuerza en las apelaciones. Esta flexibilidad del mercado debería considerarla el inversor de cara al posicionamiento de su cartera para el 2024.