Durante la última semana de diciembre, encuesté a mis seguidores de Twitter (NYSE:TWTR) para conocer sus perspectivas sobre los mercados y la economía de cara a 2024. Los resultados fueron bastante interesantes, pero antes de mirar hacia delante, debemos echar la vista atrás a 2023 para contextualizar.

El año pasado no resultó como predijo la mayoría de los economistas y analistas.

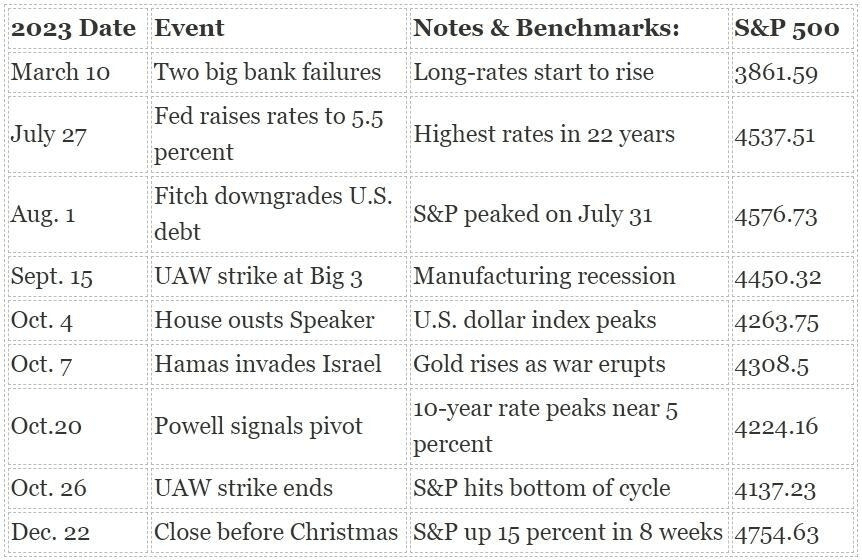

A principios del año pasado, las expectativas de recesión y de rendimientos negativos del mercado eran elevadas. La siguiente tabla muestra algunos acontecimientos importantes y las reacciones del mercado durante el año anterior para el S&P 500. Se esperaba que cada uno de esos acontecimientos perturbara el mercado.

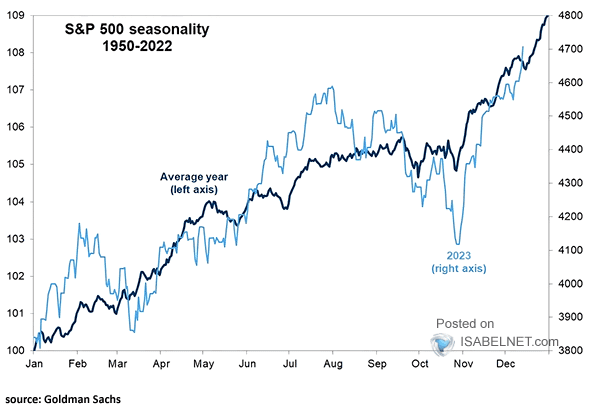

Sin embargo, a pesar de la subida de las tasas de los fondos de la Reserva Federal, la subida de los tipos de interés, las quiebras bancarias y las preocupaciones fiscales, el mercado siguió de cerca la pauta estacional de un año preelectoral.

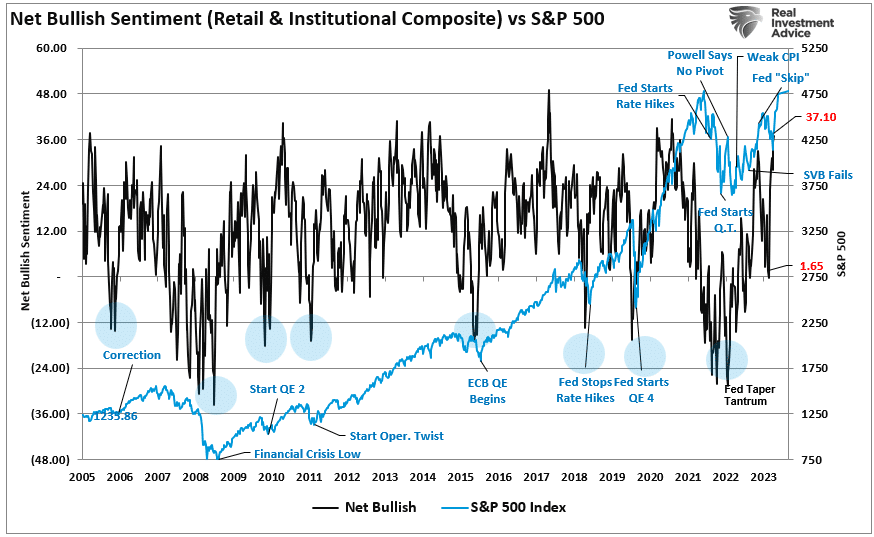

La corrección del verano hizo que los bajistas salieran de su hibernación, pero los alcistas tomaron el mando a finales de año. El gráfico muestra el índice de confianza alcista neto combinado (profesionales y minoristas) comparado con el índice S&P 500.

Así pues, sabiendo que 2023 desafió todas las expectativas anteriores, ¿qué piensan los inversores que entran en 2024 sobre el mercado y la economía?

Perspectivas de la encuesta de Twitter de 2024

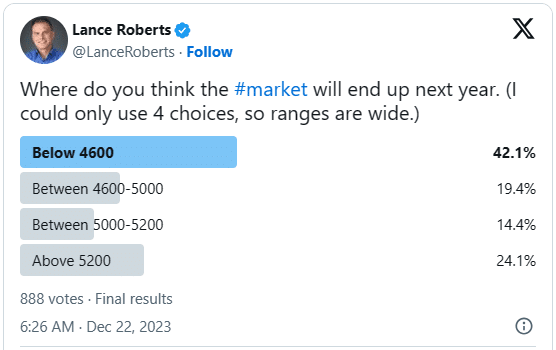

Con el S&P 500 cerrando el año un 24% por encima de donde empezó, el 42% cree que 2024 se cerrará por debajo del cierre del año de 4.769.

Sin embargo, si dividimos la banda 4.600-5.000, aproximadamente el 50% cree que el año será inferior. Curiosamente, el 24% espera rendimientos superiores al consenso de mercado para 2024 de 5.200.

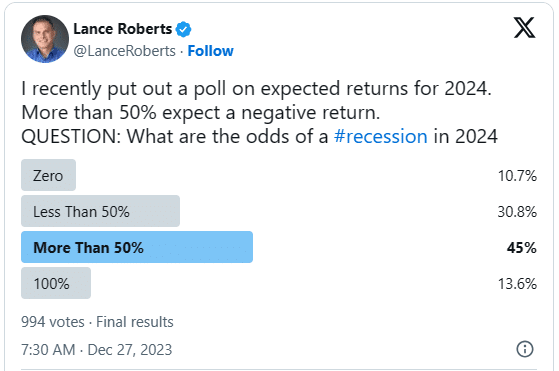

Por supuesto, para que el mercado genere esas rentabilidades, la economía debe evitar una recesión. A esta pregunta, el 45% de los encuestados cree que hay más de un 50% de posibilidades de que se produzca una recesión, y el 13,6% está convencido al 100%.

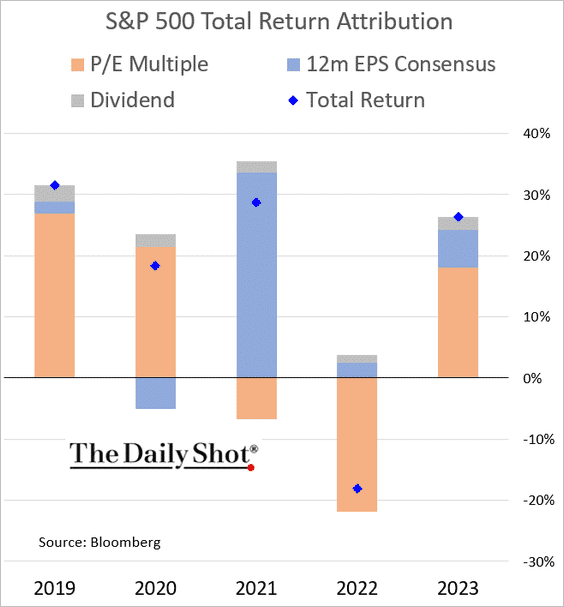

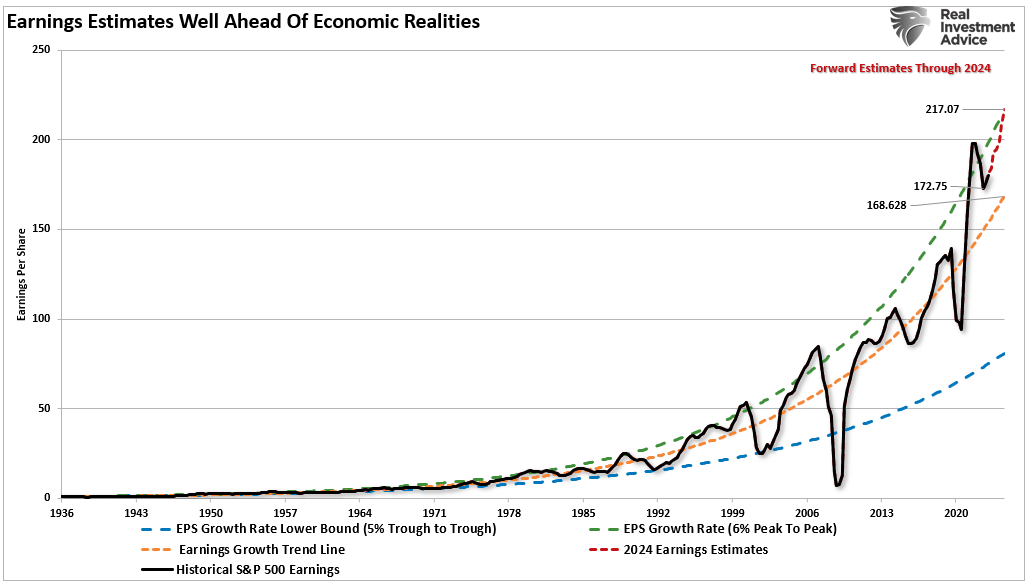

He aquí el problema de esta opinión. En una recesión económica, el mercado debe reevaluar los beneficios en función de un crecimiento económico más lento.

Por lo tanto, dado que 2023 fue un año impulsado por múltiples expansiones, hay un margen significativo para una revalorización de los beneficios si se produce una recesión.

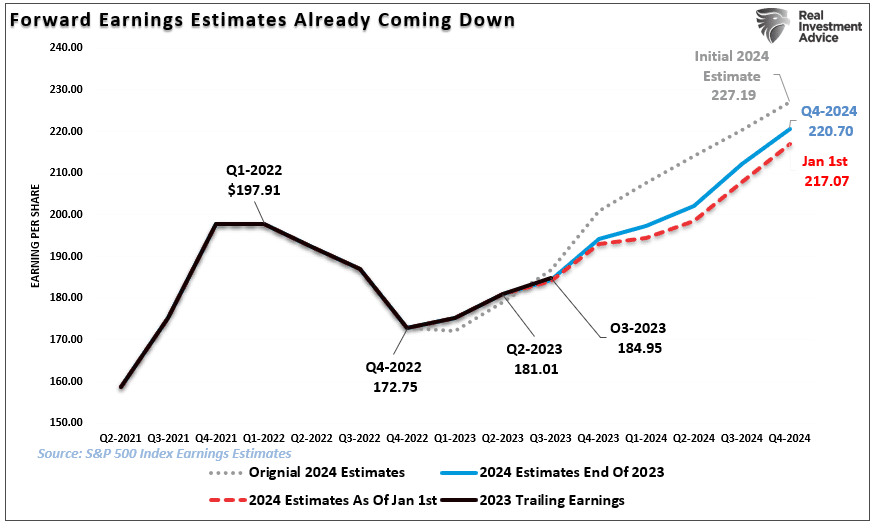

Dado que los recientes datos económicos se han ralentizado, la visión más optimista del mercado se volverá más desafiante a medida que las expectativas de beneficios futuros sigan disminuyendo.

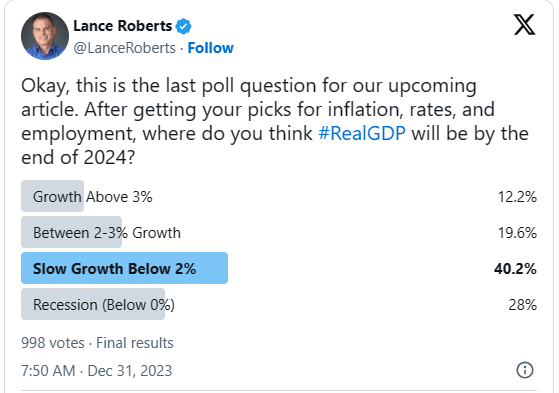

Tras la pregunta de la encuesta sobre las expectativas de recesión, pregunté por el crecimiento del PIB real (ajustado a la inflación). El 40,2% de los encuestados cree que la economía evitará la recesión, pero con un crecimiento inferior al 2%. Sólo el 28% espera una recesión.

Una vez más, dado que los beneficios se derivan de la actividad económica, el problema de las estimaciones del crecimiento actual será más difícil de obtener.

Tal es el caso, principalmente, dado que las estimaciones de crecimiento de los beneficios para 2024 son muy elevadas en relación con las normas históricas.

Con las valoraciones al alza, como los beneficios no consiguen seguir el ritmo de las subidas de precios, el riesgo de un evento de revalorización aumenta si los beneficios no consiguen cumplir las expectativas actuales.

¿Qué podría mantener los beneficios bajo presión? Sería una economía más lenta lastrada por unos tipos de interés, una inflación y un desempleo más elevados.

Tipos, desempleo e inflación más altos

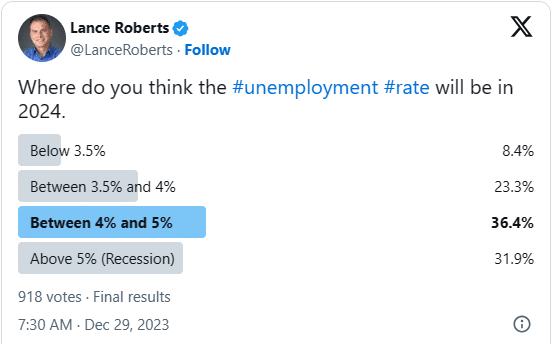

La encuesta de 2024 se vuelve más interesante cuando se pregunta explícitamente por los factores subyacentes de la economía. Por ejemplo, más del 68% de los encuestados cree que la tasa de desempleo se situará por encima del 4% este año.

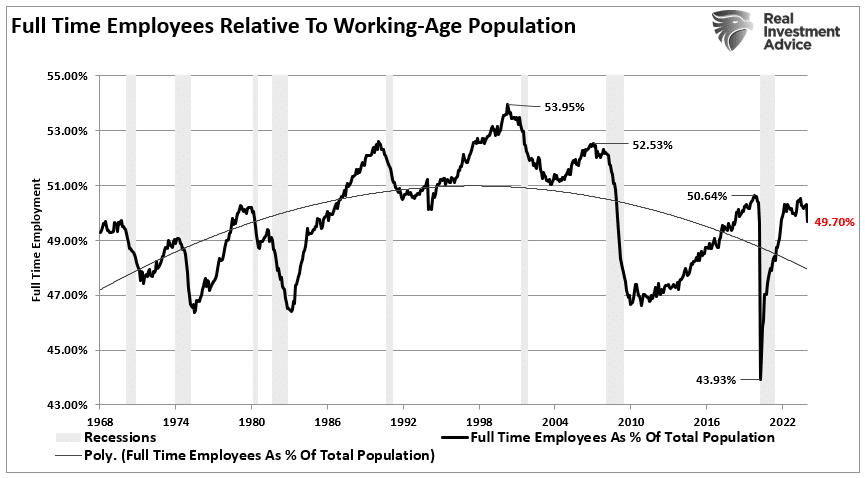

Teniendo en cuenta la fuerte caída del empleo a tiempo completo registrada en el informe de empleo de la Oficina Central de Estadística (BLS) del pasado viernes, hay indicios de que se está produciendo un deterioro económico. (Hablaremos de ello con más detalle el viernes).

Sin embargo, si se prevé una caída del empleo, es mucho menos probable que haya tasas de inflación más elevadas.

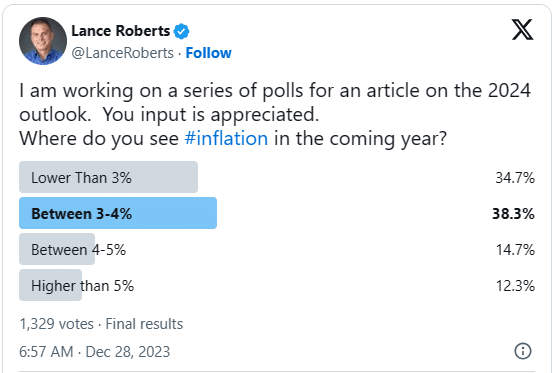

Esto se debe a la relación oferta/demanda que impulsa el empleo a lo largo del tiempo. Por lo tanto, el 65% de los encuestados que creen que la inflación será superior al 3% durante el próximo año probablemente se sentirán decepcionados.

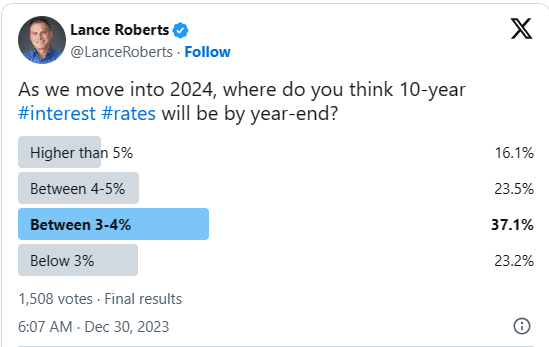

Otra dicotomía en la encuesta fueron los tipos de interés. La mayoría de los encuestados también cree que los tipos de interés subirán el año que viene.

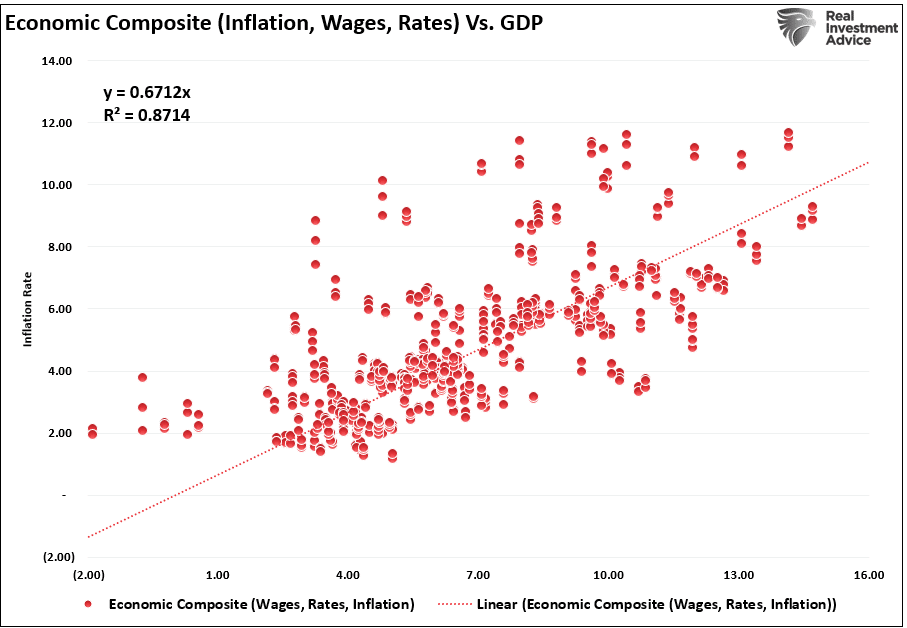

La cuestión es la alta correlación entre inflación, tipos de interés, salarios y crecimiento económico.

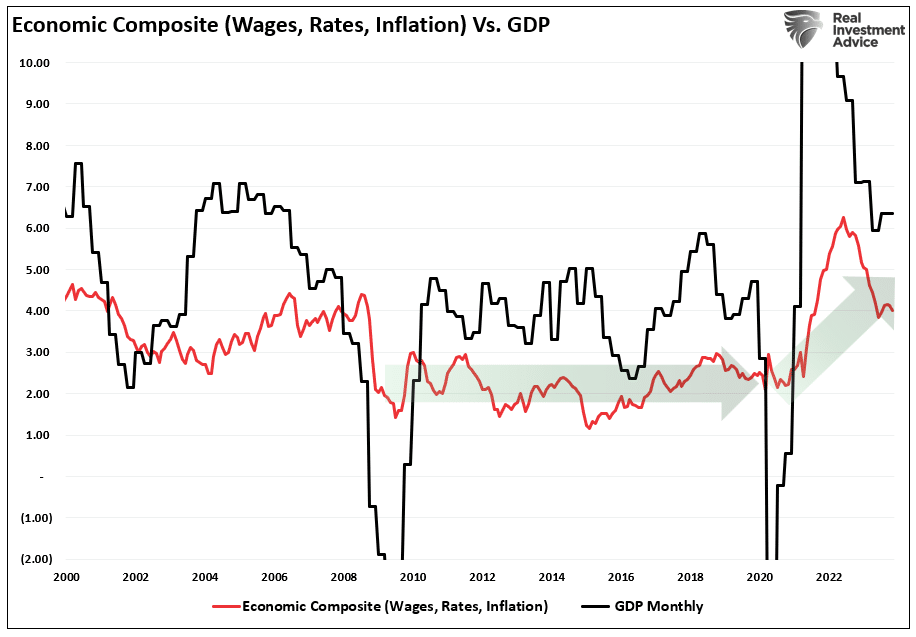

"La caída de la inflación, los tipos de interés y el aumento de los salarios sostienen la economía. El índice compuesto de salarios, inflación y tipos de interés se mantiene muy por encima de la tendencia posterior a la crisis financiera.

Aunque está retrocediendo, lo que se corresponde con tasas de crecimiento económico más débiles, no se acerca a niveles que sugieran una recesión económica".

Aunque todavía no se acerca a niveles de recesión, la tendencia de los datos se está ralentizando. Como se ha señalado, con una correlación del 87% con el crecimiento económico, la ralentización acabará manifestándose en unos tipos de interés y una inflación más bajos.

Conclusión

Dado que estos sondeos se realizaron a lo largo de una semana, los participantes de la encuesta no fueron los mismos. Eso explica la diversidad de respuestas.

Aunque no se debe hacer ninguna suposición a partir de estos sondeos, las respuestas son interesantes. En general, la mayoría de los participantes son más bajistas sobre los mercados y la economía de cara al próximo año.

Este fue el caso el año pasado, y los mercados desafiaron esas expectativas.

Sin embargo, un aspecto fundamental es que la economía no puede ser más débil y tener una inflación y unos tipos de interés más elevados. Si el empleo se está ralentizando, como parece, el riesgo real es un crecimiento económico más lento, tipos más bajos y una mayor desinflación.

Si tal es el caso, las actuales expectativas de crecimiento de los beneficios para este año siguen siendo elevadas a pesar de que ya se han revisado a la baja.

Esto podría provocar la decepción de los inversores y una revalorización de los mercados que se correspondería con una reducción de las hipótesis de valoración.

Aunque no tenemos ni idea de cómo resultará finalmente 2024, el riesgo es que los mercados vuelvan a desafiar las expectativas más bajistas, esperando que la Reserva Federal compense cualquier riesgo con medidas acomodaticias.

O puede que este sea el año en que los bajistas acierten.

Lo mejor que podemos hacer es prestar atención a los cambios en los datos, gestionar el riesgo y estar dispuestos a cambiar nuestras opiniones según sea necesario.