Análisis realizado al cierre del mercado estadounidense por Kathy Lien, directora general de Estrategia FX en BK Asset Management.

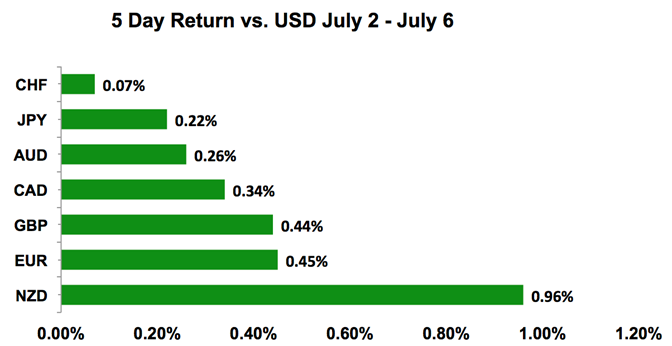

El dólar ha descendido con respecto a las demás monedas principales durante los primeros días del tercer trimestre.

Aunque puede ser tentador llamar a esto un pico, es demasiado pronto para que todos los alcistas se retiren. El descenso del dólar fue discreto, y la divisa que mejor rendimiento ha ofrecido ha sido el dólar neozelandés, subiendo menos del 1%. Sin embargo, todas las monedas principales han subido frente al dólar, cerrando el par EUR/USD la semana por encima de 1,17. El NZD/USD ha ganado posiciones durante cuatro de las últimas cinco jornadas de negociación, y aunque el AUD/USD también subió, su ascenso se detuvo en la parte superior de su rango de tres semanas. Y lo más importante, el USD/JPY cerró la semana por encima de 110, porque a pesar de que informe del mercado laboral del viernes no cumplió expectativas, fue lo suficientemente robusto como para que la Reserva Federal procediera a subir los tipos de interés. De cara al futuro, los traders de Estados Unidos deberían estar de vuelta y el aumento de la liquidez ampliará los rangos comerciales. Todo apunta a que el dólar seguirá debilitándose al comienzo de la semana seguido de una posible recuperación el viernes cuando la Fed publique su informe de

Durante la mayor parte de este año, la Reserva Federal ha sido el único gran banco central en subir los tipos de interés y esta dinámica ha fomentado un repunte muy fuerte del dólar. Aunque el informe de empleo no agrícola del viernes indicó una subida de la tasa desempleo y una desaceleración del crecimiento de los salarios, en conjunto, el mercado laboral es lo suficientemente firme para soportar una o incluso dos tandas más de ajustes este año. Esta es la razón por la que el USD/JPY no se vendió de forma masiva materialmente la semana pasada. Sin embargo, otros bancos centrales se disponen finalmente a subir los tipos de interés y este cambio de dinámica como mínimo llevará a una mayor recogida de beneficios de las posiciones en largo en el dólar frente a las otras monedas y animará a los inversores a posicionarse en largo. Más específicamente, el Banco de Canadá y el Banco de Inglaterra probablemente ajusten su política monetaria este año (¡el Banco de Canadá podría subir los tipos la semana que viene!) y los movimientos que hemos visto hasta ahora en el USD/CAD y el GBP/USD no reflejan del todo esa posibilidad. Así que aunque el dólar puede considerarse fuerte frente a monedas como el yen japonés y el franco suizo, podría debilitarse aún más frente al solar canadiense y la libra, siempre y cuando el Brexit no se complique más.

Incluso el euro podría disfrutar de beneficios adicionales si la racha de sorprendentes datos positivos de la semana pasada continua esta semana Sin embargo, todo está sujeto al riesgo de los titulares —si el presidente Trump impone otra tanda de aranceles a China o China toma nuevas represalias, el repunte provocado por el riesgo podría convertirse en un descenso provocado por la huida del riesgo que renueva las ganancias del billete verde. De cara al futuro, el evento de riesgo más importante en la agenda de Estados Unidos de esta semana será la publicación del discurso preparado de Powell, presidente de la Fed, para su comparecencia semestral ante el Congreso. Aunque la Fed cree que la economía es fuerte, las últimas actas del FOMC suscitaron preocupación en torno a las tensiones comerciales a escala mundial, preocupaciones que probablemente aumenten con el discurso de Powell. Aparte de eso, el único dato que podría tener un impacto significativo en la cotización del dólar será el informe del IPC del jueves.

La libra debería estar mucho más alta pero por desgracia, el impopular plan de Brexit de la primera ministra May obstaculiza el repunte de la moneda. A May le está costando reunir apoyo interno y externo para establecer su complicada aduana. Al parecer su propio negociador para el Brexit, David Davis, piensa que su nueva idea fracasará. Poco después de escribir a May, conocimos que Alemania también cree que su plan es inviable. Sea cual sea el plan que pretenda, necesita apoyo no sólo de sus ministros, sino también de la Unión Europea. La primera ministra tiene un duro camino por delante y aunque toda esta resistencia indica que el resultado final será una relación más estrecha con la Unión Europea y un entorno más favorable para las empresas del Reino Unido, el mercado considera ahora mismo negativo para la GBP cualquier contratiempo en las negociaciones. No obstante creemos que no pasará mucho tiempo antes de que los inversores cambien de postura en cuanto a las previsiones de la primera subida de los tipos del Banco de Inglaterra este año.

El informe económico de la semana pasada indicaba una mejora generalizada de la economía del Reino Unido. Los sectores manufacturero, de los servicios y de la construcción experimentaron mejoras en el mes de junio, lo que impulsó el PMI compuesto a máximos de ocho meses. El vicegobernador Carney del Banco de Inglaterra cree que la ralentización del primer trimestre fue temporal y que el proteccionismo impulsará la inflación. También dijo que va a hacer falta una política más estricta y que "tienen suficiente información para tomar una decisión en agosto", lo que implica una disposición a subir los tipos de interés. Los inversores estiman que hay un 80% de probabilidades de una subida el mes que viene y en vista del debilitamiento de la divisa sobre todo frente al euro, es sólo cuestión de tiempo que la libra gane terreno. El EUR/GBP debería estar más cerca de los 87 centavos que de los 90 centavos. Se esperan más comparecencias de funcionarios del Banco de Inglaterra esta semana y creemos que se mostrarán de acuerdo con el optimismo del gobernador Carney.

Gracias a una fuerte evolución positiva, el euro registró máximos de tres semanas frente al dólar. Después de llegar a un acuerdo con la UE sobre la inmigración, Angela Merkel evitó un colapso del gobierno de Alemania gracias a un acuerdo con su socio de coalición, la Unión Social Cristiana. También ha habido informes que han indicado que el embajador estadounidense en Alemania está trabajando en la eliminación de los aranceles sobre los vehículos entre Estados Unidos y Europa. Aunque no ha habido un acuerdo oficial ni ningún tweet del presidente Trump sobre este asunto, en caso de ser cierto sería un paso importante en el alivio de las tensiones comerciales UE-EE.UU. Los datos de la zona del euro también sorprendieron al alza; los pedidos industriales de Alemania han aumentado por primera vez este año y la producción industrial ha hecho lo propio. Los PMI de la eurozona se han revisado al alza en junio, los precios de la producción han subido y el consumo de Alemania ha aumentado según los PMI. Sin embargo, a pesar de todas estas buenas noticias, es importante recordar que el Banco Central Europeo no tiene planes de subir los tipos de interés este año. Además la oferta de Merkel de mantener unido su Gobierno está sujeta a factores fuera de su control. Acordó establecer campamentos de tránsito en la frontera y no dejar pasar a algunos, pero los términos del acuerdo con la USC requieren que Austria y Hungría accedan a aceptar de vuelta a algunos de los inmigrantes y no está claro si estarán de acuerdo. Si Austria y Hungría dicen que sí, podríamos ver una fuerte recuperación a corto plazo del EUR/USD, pues el acuerdo elimina el riesgo de nuevas elecciones en Alemania y mantiene la estabilidad que Merkel ha traído a la mayor economía de la eurozona. Si no acceden, el EUR/USD podría encaminarse de vuelta hacia el 1,16. Alemania publica sus datos sobre la balanza comercial y la balanza por cuenta corriente esta semana junto con la encuesta del ZEW —estos informes deberían tener un breve impacto sobre la moneda.

Las tres monedas vinculadas a las materias primas subieron la semana pasada frente al dólar neozelandés, que descendió bruscamente en junio experimentando luego un gran repunte. Sin embargo, esto no debería ser más que el llamado “repunte del gato muerto” porque los fundamentos del NZD siguen siendo débiles debido a la caída del 5% de los precios de los lácteos, su mayor descenso de este año. A los productores de productos lácteos les preocupa que el precio de uno de los productos más importantes del país pudiera caer aún más debido a los estrictos ajustes en el suministro y el comercio. Así que aunque el NZD/USD está subiendo ante la cobertura corta, todo apunta a que las ganancias serán limitadas especialmente porque el próximo PMI del sector manufacturero podría reflejar el deterioro de la confianza empresarial y de los consumidores.

El repunte del dólar australiano podría ser más duradero, especialmente frente al dólar neozelandés. El Banco de la Reserva de Australia no tiene ninguna prisa por subir los tipos de interés pero cuando se reunieron la semana pasada, afirmaron ver un progreso en el mercado laboral y una recuperación gradual de la inflación. Sin embargo con "la inflación manteniéndose en niveles bajos algún tiempo" y el debilitamiento del yuan chino lastrando la demanda externa, no creemos que el Banco de la Reserva de Australia suba los tipos de interés hasta el año que viene. Los informes de esta semana sobre la confianza empresarial y de los consumidores podrían demostrar el efecto de estos recientes acontecimientos, desde el debilitamiento del yuan a las tensiones comerciales entre China y Estados Unidos. El AUD/USD se mantuvo la mayor parte de la semana pasada confiando en un estrecho rango. Hay mucha resistencia entre 0,7430 y 0,7520. Hace falta dejar bien atrás los 75 centavos para cambiar la tendencia de la moneda.

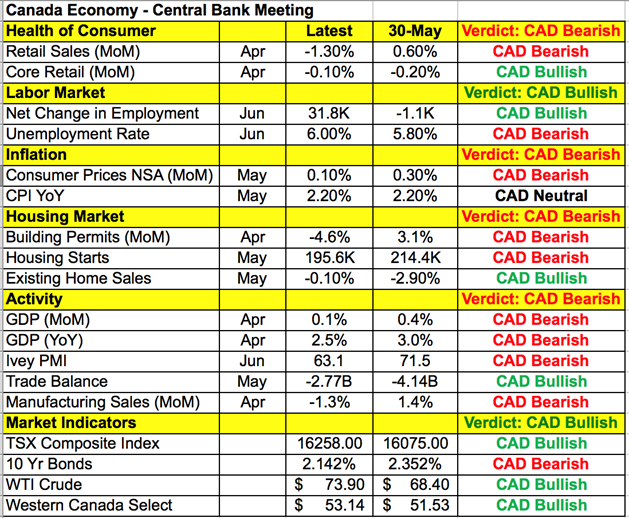

El dólar canadiense será centro de todas las miradas, pues estamos a la espera del anuncio de política monetaria del Banco de Canadá. A diferencia del Banco de la Reserva de Australia, los inversores cuentan con la subida de los tipos de interés del Banco de Canadá. A pesar de los dispares datos de trabajo, las probabilidades de subida de los tipos en la reunión de este mes son de un 88%. La última vez que compareció el gobernador Poloz del Banco de Canadá a finales de junio, dijo: "los mercados financieros entendieron nuestro mensaje de mayo". Al mismo tiempo, eliminaron la palabra "cauteloso" del discurso sobre los tipos, impulsando considerablemente el dólar canadiense. Aunque el dólar canadiense registró mínimos de un año al fracasar las conversaciones sobre el TLCAN, la subida de los precios del petróleo y el optimismo del Banco de Canadá han provocado que el USD/CAD toque techo a finales de junio. Creemos que el USD/CAD ampliará su descenso a la espera del anuncio de política monetaria mientras los inversores se posicionan para una subida de los tipos de Canadá aunque los traders deberían estar alerta ante la posibilidad de una subida discreta en vista del deterioro del gasto, del crecimiento de la inflación y de la actividad manufacturera desde la última reunión de política monetaria.