En este artículo, abordaremos la estrategia de rebalanceo de carteras. Esta técnica es ampliamente utilizada en la desarrollo de sistemas de inversión y ayuda a los inversores a mantener una asignación adecuada de activos en su cartera.

En primer lugar, repasaremos de forma global algunos de los aspectos fundamentales de esta metodología. Posteriormente, compartiremos una solución práctica en vídeo para aquellos que deseen automatizar y personalizar este tipo de modelos mediante el uso de algoritmos.

¿Qué es el rebalanceo de cartera y cuáles son las estrategias más comunes?

Es una técnica que consiste en ajustar la asignación de los activos de la cartera de forma dinámica con el fin de mantenerlos en línea con los objetivos de inversión, generalmente a largo plazo. Algunas de las metodologías de rebalanceo más comunes son:

- Basadas en tiempo: Esta estrategia implica fijar un intervalo de tiempo específico para rebalancear la cartera. Por ejemplo, se puede optar por ejecutar el rebalanceo desde cada día a cada mes, trimestre, semestre o año. Esta estrategia funciona mejor si el objetivo de inversión es a largo plazo y si se espera que la cartera tenga un rendimiento estable.

- Basadas en porcentaje: En este sistema, se fija un porcentaje de desviación con respecto a la asignación objetivo de la cartera. Cuando la desviación supera este porcentaje, se rebalancea la cartera para volver a los porcentajes preestablecidos. Por ejemplo, si se establece un porcentaje de desviación del 5%, la cartera se rebalancearía cuando la desviación supere este umbral.

- Basadas en rangos: En este modelo estableceremos un rango específico de porcentajes para cada clase de activo. Si un activo se sale del rango, se ejecuta el rebalanceo para volver a los porcentajes objetivo. Por ejemplo, si se establece un rango del 40% al 60% para una clase de activo, se rebalancea la cartera cuando el porcentaje de la clase de activo supera el 60% o cae por debajo del 40%.

Los principales beneficios de esta metodología.

Como podemos observar, este tipo de sistemas tiene sus pros y sus contras. Por ejemplo, a mayor número de operaciones para mantener la cartera dentro de las distribuciones objetivo cuanto menor sea el plazo de rebalanceo, mayor coste en transacciones. Por otra parte, podríamos mencionar la pérdida de momentum a la hora de entrar y salir de mercado o el aprovechamiento de forma específica de tendencias en determinados activos. Sin embargo, enfoquémonos en los beneficios principales:

- Mantenimiento de la asignación objetivo: Mantiene la asignación de activos objetivo a y evita una sobrecarga en una clase concreta.

- Control del riesgo: Ayuda a controlar el riesgo de la cartera, ya que permite ajustar la exposición a ciertos activos según las condiciones del mercado.

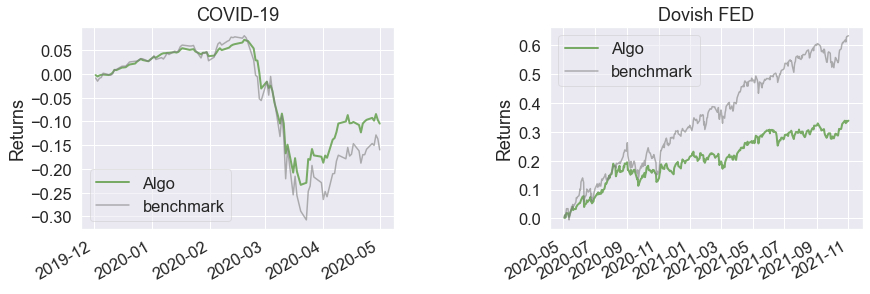

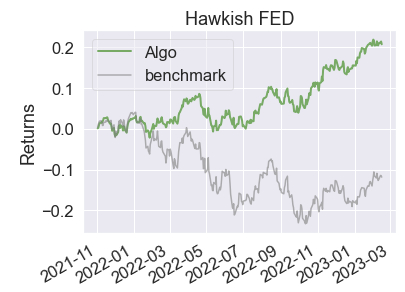

- Potencial para mejorar el rendimiento: Si la asignación de activos es adecuada, puede mejorar el rendimiento a largo plazo al permitir que los inversores compren activos infravalorados y vendan activos sobrevalorados. Por otra parte, permite navegar diversos entornos económicos sin grandes modificaciones.

- Simplificación de la toma de decisiones: Simplifica la toma de decisiones al proporcionar un marco claro para la gestión de la cartera a largo plazo. El diseño de la hipótesis y la asignación serán claves en este modelo.

Algunos de los ejemplos más conocidos.

A modo de ejemplo, como algunas de las estrategias más conocidas, podríamos mencionar el modelo de Harry Browne o Ray Dalio. La idea principal se basa en el desarrollo de un sistema de inversión con enfoque en la diversificación y el control del riesgo que nos permita atravesar distintos entornos económicos. Por lo tanto, la selección inicial de activos y su frecuencia de rebalanceo será fundamental para el éxito de la estrategia.

- Cartera Permanente de Harry Browne: Esta estrategia fue desarrollada por Harry Browne en la década de 1980 y se basa en una asignación de activos 25% en cada una de las cuatro clases de activos principales: acciones, bonos, efectivo y oro. La idea detrás de esta estrategia es que, independientemente de las condiciones del mercado, al menos una de estas clases de activos debería estar generando retornos positivos.

- All Weather Portfolio de Ray Dalio: El fundador de Bridgewater Associates se centra en una asignación de activos 30% en acciones, 15% en bonos, 40% en bonos indexados a la inflación, 7.5% en oro y 7.5% en otro tipo de commodities. La hipótesis fundamental de este modelo es que los activos deben ser seleccionados de tal manera que generen retornos positivos en cualquier entorno económico.

Como podemos imaginar, este tipo de modelos ha ploriferado en la actualidad, y tanto las distribuciones, como los activos que componen las mismas son variados. Podemos encontrar carteras compuestas por activos individuales, bonos y commodities o carteras que operen mediante ETF's para cada elemento.

¿Cómo funciona el ejemplo del vídeo?

Para ilustrar este modelo, y por razones prácticas, durante el video construiremos un modelo de estrategia con 4 ETF sobre S&P500, United States 3-Month Bond Yield, United States 3-Month Bond Yield y oro. Esta composición sería "similar" a la propuesta por Harry Browne en su cartera permanente. Sin embargo, existen modificaciones importantes en tres ámbitos:

- Para comprender la herramienta en mayor profundidad, realizaremos un rebalanceo diario (en lugar de anual), con el fin de mantener siempre la proporción de activos al 25%. Este hecho permitirá entender la mecánica de forma más profunda. Aunque arrojará rendimientos menores.

- En lugar de trabajar sobre los bonos o efectivo de forma directa, trabajaremos sobre ETF`s que operan sobre el rendimiento (yield), en lugar del valor nominal. El objetivo de esta modificación será la de simplificar el marco de datos para centrarnos en el proceso de rebalanceo.

- No se incluirán dividendos, pago de cupones, etc. El motivo de nuevo será centrarnos en la mecánica. Posteriormente se podrán añadir más elementos o complejidad en la cartera dependiendo de cada usuario.

Estas modificaciones nos permitirán, de manera práctica, poder generar un modelo en un video no demasiado largo y de un nivel técnico más suavizado para aquellos que están iniciándose en la temática.

Por último, es importante tener en cuenta que estas estrategias de inversión no son adecuadas para todos los inversores y deben ser evaluadas cuidadosamente antes de ser implementadas. Conocer la hipótesis de inversión y la asignación de activos a la hora de plantearla, el perfil de riesgo u horizonte temporal resulta una tarea esencial a la hora de diseñar la cartera.