El sentimiento del mercado es transversal, "continuaremos esperando mayores alzas de tasas". La especulación previa señalada por el mercado durante las últimas semanas, la que consideraba una moderación o pausa en la restricción en la política monetaria de Estados Unidos, parece no ser una opción para la FED de Estados Unidos que a través de las palabras de su presidente, Jerome Powell, ha señalado nuevamente el compromiso por llevar la inflación anual hasta un 2% prontamente, sin importar por ahora, las consecuencias que esto pueda acarrear sobre la economía americana y mundial. Debemos recordar que el reporte de PIB preliminar correspondiente al 3er trimestre del año logró superar las expectativas del mercado indicando un crecimiento de 2.6%, aumentando la holgura del ente rector para llevar a cabo una mayor restricción durante los próximos meses. Importante señalar, que el alza de 75ptos en esta oportunidad responde al compromiso FED para lograr una estabilidad de precios, los que aún se encuentran en un rango elevado y un desequilibrio en el sector empleo, el que sigue registrando una presión importante en la economía (demanda), por sobre una oferta/producción que presenta deficiencias.

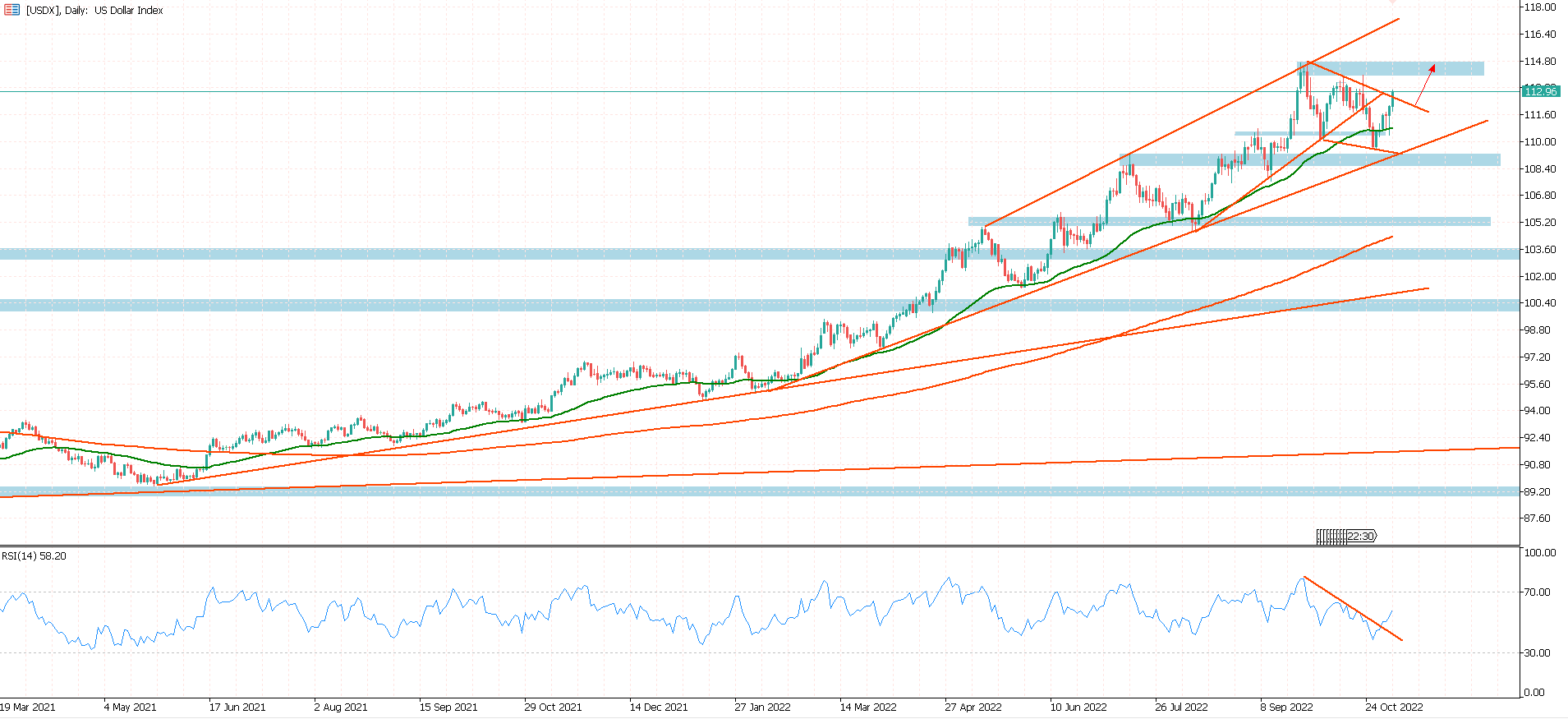

El dólar index continúa señalando avances ante las expectativas de mayores alzas de tasas que estarán super editadas por los resultados macroeconómicos que Estados Unidos pueda presentar durante las próximas jornadas previa reunión FED el 14/diciembre. Técnicamente el billete verde tiene fuelle para seguir avanzando hasta máximos anuales en torno a 114 puntos, mientras el RSI se encuentra en 58 y suficiente fuerza para reflejar la fuerza relativa del precio. El compromiso de la FED por controlar los precios parece indicar un aumento en la probabilidad por revisar una tasa de interés en torno a 5% de cara al término del 1er trimestre del año, lo que permite anticipar un mayor avance en la cotización del dólar. No obstante, debemos recordar que a la FED parece no importarle la recesión en la que podría caer la 1era economía del mundo, por lo que prontamente las cifras macroeconómicas, como señalan desde ya los PMI de octubre (contractivos), podrían dar cuenta de una condición menos favorable y junto a ello una menor confianza sobre los instrumentos relacionados a su economía.

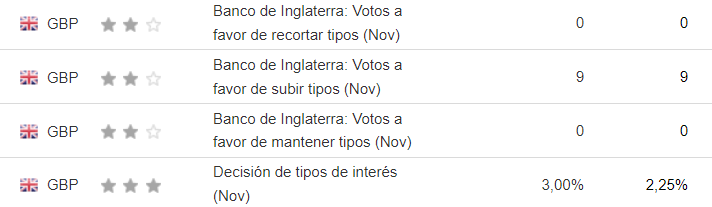

Esta mañana hemos vuelto a conocer una condición menos favorable para el Reino Unido; el PMI compuesto y de servicio han señalado un escenario contractivo mayor, en un entorno en el que la tasa de política monetaria podría continuar siendo restrictiva. De acuerdo con las probabilidades y una inflación en máximo de los últimos 40 años, el BoE, Bank of England, podría elevar su tasa de interés hasta un 3%.

La condición política no es la optima, la que se encuentra en ajustes luego de los intentos fallidos a través de medidas fiscales que buscaban salvaguardar la economía británica a través de cambios en paquetes fiscales y recortes agresivos. Debemos recordar, que por muchos cambios que se puedan hacer, las ayudas fiscales nunca han resultado ser la solución para los problemas económicos y mucho menos evitar una recesión.

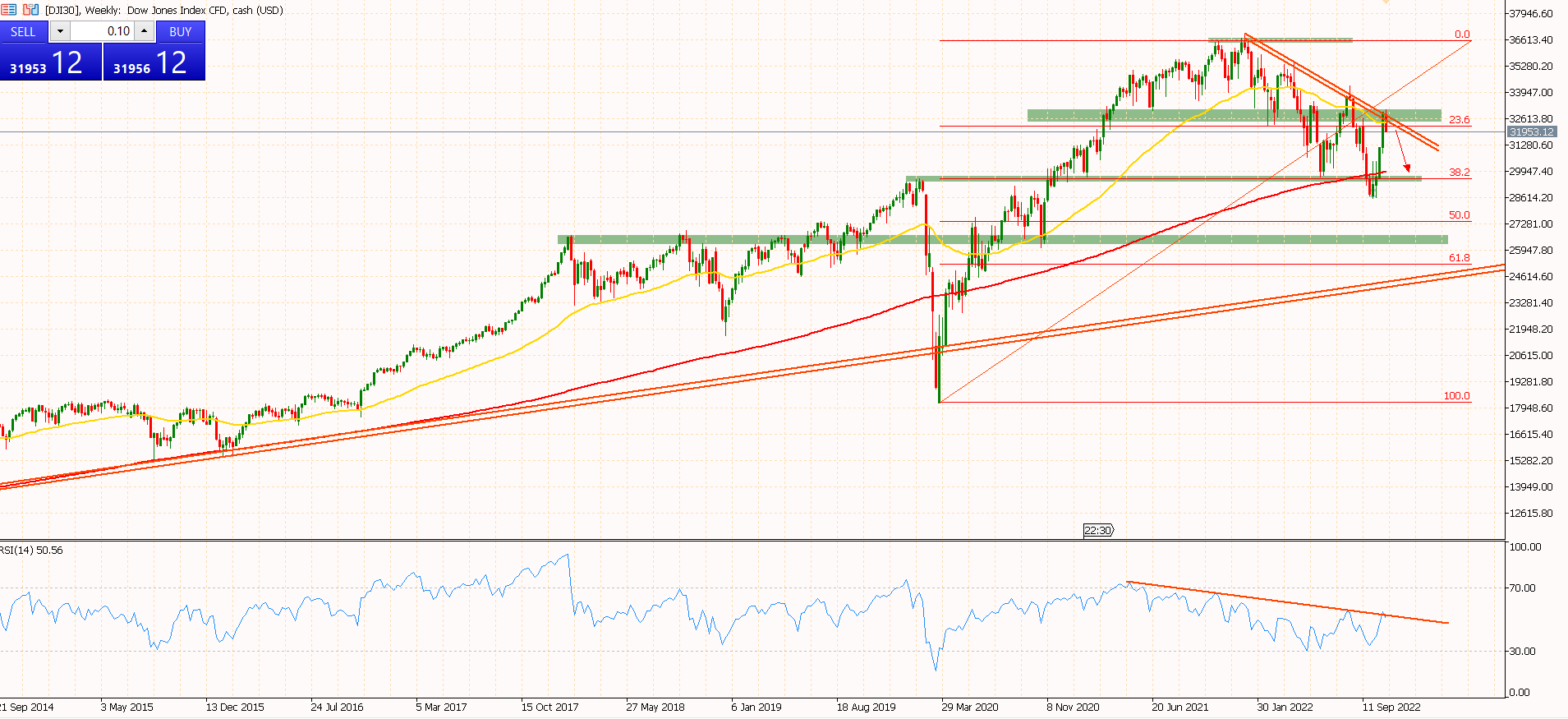

Wall Street cotiza en negativo esta mañana y desciende anticipando un escenario macroeconómico complejo; la secuencia de mínimos crecientes que pudimos revisar durante el mes de octubre se pierde de manera transversal en todos los selectivos, señalando caídas que podrían volver a alcanzar mínimos anuales y con ello arriesgar mayores descensos en lo que resta de 2022.

Gráfico 1W - Dow Jones

La secuencia de máximos decrecientes durante 2022 se mantiene intacta, mientras su RSI señala un argumento bajista que podría permitir que esta condición se mantenga durante lo que resta de año. La posibilidad de caer hasta mínimos, al considerar una mayor restricción en la política monetaria de Estados Unidos, aumenta considerablemente.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Fed: Tasa interés 5% marzo/2023

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.