Este artículo fue escrito en exclusiva para Investing.com

Aunque el oro está a punto de llegar a una ruptura, no sabemos en qué dirección.

El oro ha estado atascado en un feo rango de consolidación durante los últimos meses en medio de factores macro conflictivos. Pero, ¿está por fin preparado para salir de esta consolidación y empezar a hacer tendencia?

El metal precioso amarillo ha sido incapaz de alejarse de su promedio de 200 días a largo plazo, que es precisamente donde se encuentra actualmente antes del informe de empleo de EE.UU. . Aunque el resultado de las nóminas no agrícolas sólo afectará a los precios a corto plazo, lo importante es saber si los inversionistas creen que ahora es un buen momento para comprar las caídas o si deben seguir vendiendo en los repuntes.

Más adelante hablaremos de ello, pero primero hablemos de los gráficos.

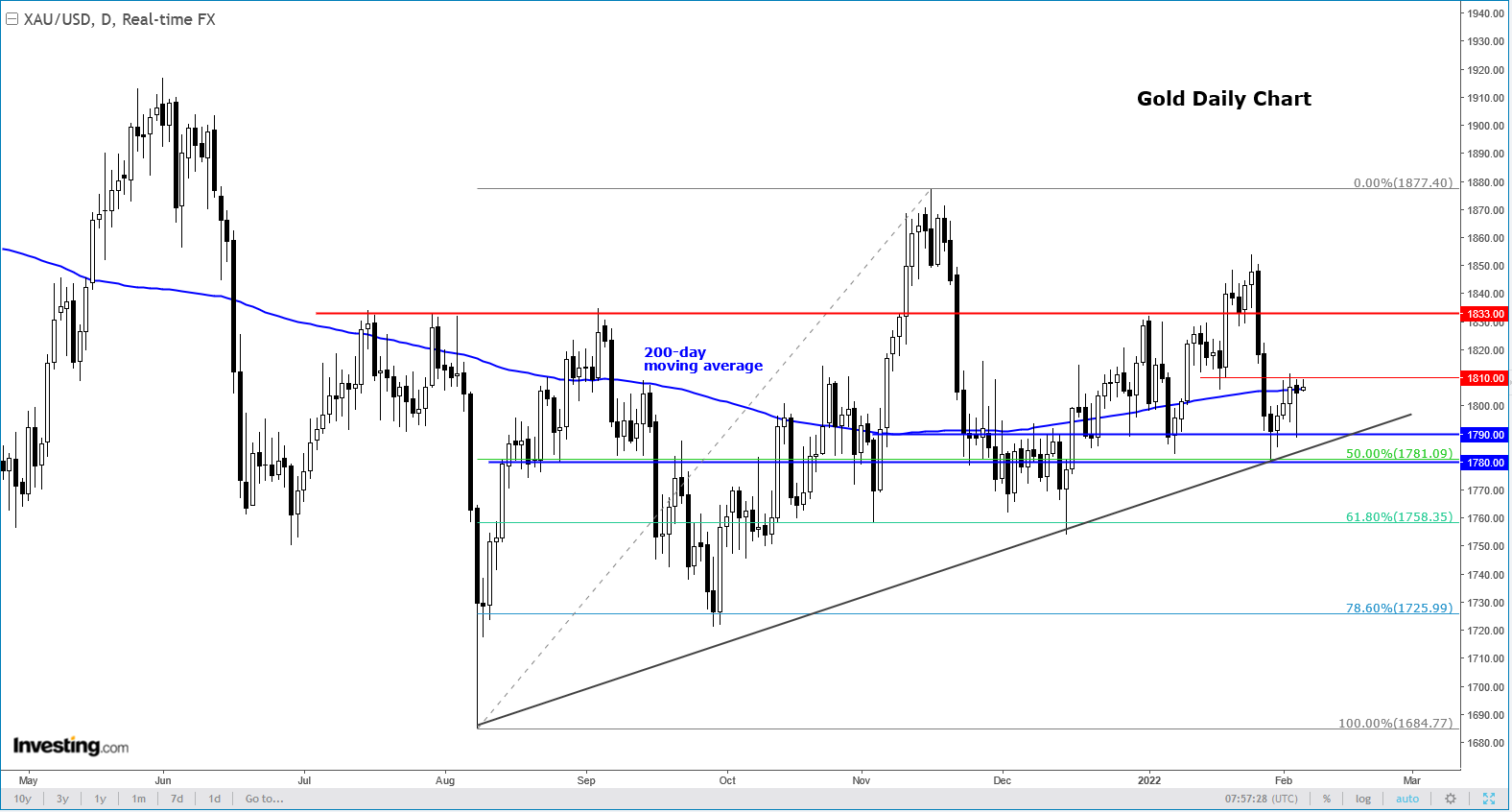

El gráfico diario no parece muy claro todavía, aunque en un desarrollo algo alcista, la vela de martillo/doji del oro desde el promedio de 200 días el jueves -después de que el correlato positivo EUR/USD subiera por el apoyo del BCE- es una señal bienvenida. La resistencia de los 1,810 dólares debe romperse con decisión para que los precios se recuperen de forma más significativa.

El gráfico semanal parece más interesante que el diario. En este marco temporal a largo plazo, se puede ver que los precios están convergiendo dentro de líneas de tendencia convergentes. Esto significa que en las próximas semanas, los precios tendrán que romper en una u otra dirección.

Con la línea de tendencia alcista de largo plazo proporcionando un soporte consistente, la probabilidad de una ruptura alcista es mayor, en mi opinión, que una ruptura bajista.

La incisividad observada en los gráficos del oro refleja factores macroeconómicos contradictorios.

Los defensores del oro sostienen que el metal sigue estando sustancialmente infravalorado. Los elevadísimos niveles de inflación en todo el mundo exigen una subida de los precios del oro. Muchos consideran que el metal es una herramienta eficaz contra la subida de los precios, ya que la inflación sigue erosionando el valor de las monedas fiduciarias en todo el mundo, especialmente en países como Turquía, donde también hay una crisis monetaria. Sin embargo, el impacto de la inflación en los precios del oro ha sido muy mínimo hasta ahora.

Es más, la política monetaria de las economías desarrolladas -aunque empieza a endurecerse ligeramente a medida que los bancos centrales reaccionan a la inflación- nunca ha sido tan relajada como en respuesta a la pandemia mundial de coronavirus. Una vez más, esto hizo que los inversionistas se volcaran en los mercados de renta variable (y en las criptomonedas) en lugar de en el oro, aunque el metal amarillo encontró apoyo en un primer momento, ya que alcanzó un máximo histórico por encima de los 2,000 dólares en 2020, antes de ceder gran parte de esas ganancias desde entonces.

Sin embargo, dado que la inflación no muestra signos de relajación y los valores tecnológicos estadounidenses empiezan a mostrar algunas grietas, el oro puede ser capaz de resistir el aumento de los rendimientos y romper al alza.